BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.68%

ETH/HKD+1.68% LTC/HKD+1.42%

LTC/HKD+1.42% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+1.36%

XRP/HKD+1.36%撰文:darkforest

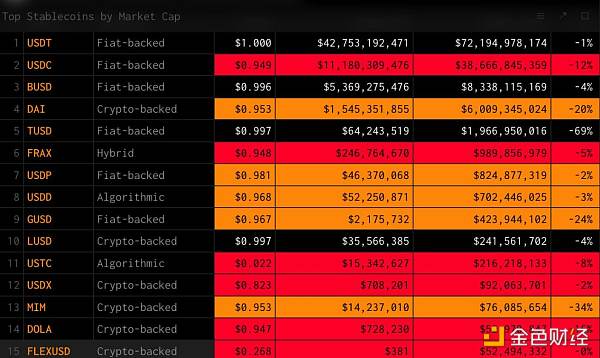

在 3.12 三周年紀念日,加密貨幣圈并沒有給我們一個平靜的日子來舔舐三年前的那次傷痛。正所謂幸福的家庭都很相似,不幸的家庭各有各的不幸。每逢這種特別的時刻,我總會關注穩定幣市場,看看他們是不是真的能在關鍵時刻錨定價值,尤其是去中心化穩定幣在極端行情下的表現能否讓人滿意,為我們守住財富。

相比 USDT 的不夠透明,USDC 作為由 Circle 公司和 Coinbase 兩家公司共同發行和管理的穩定幣,合規性得到了廣泛的認可和監管機構的支持,大有超越 USDT 市場份額的潛質。我想發生這次脫鉤事件之前,很少有人能想到 circle 公司還能被監管極其嚴格的美國銀行坑。

USDC 在合規方面做的很多:

Curve創始人出售125萬枚CRV后向Aave V2償還逾50萬USDT:8月4日消息,8月4日17:19,Curve Finance創始人Michael Egorov出售125萬CRV獲得50萬枚USDC,并向Aave V2償還逾50萬USDT。[2023/8/4 16:19:03]

KYC/AML:USDC 的用戶必須完成實名認證(Know Your Customer)和反洗錢(Anti-Money Laundering)流程,以符合金融監管的要求。

審計報告:USDC 的發行公司 Circle 會定期接受第三方審計機構進行審計,以驗證其 1:1 錨定美元的現金儲備,并保證持續的透明度。

金融監管支持:USDC 得到了多個監管機構的支持和認可,例如美國金融監管機構 FinCEN 和紐約州金融服務部門。

開放合規框架:Circle 公開了其合規框架,以幫助其他加密貨幣公司和社區參考和實踐。

合規穩定幣HUSD流通量超9億美金創新高 Heco流通量破5.87億:據最新鏈上數據,合規穩定幣HUSD流通量創下9億美金新高,累計發行量超52億美金。此外,由Heco支持的HRC20 HUSD代幣(Heco-Peg HUSD Token)流通量迅速超過5.87億,已成為Heco鏈上最活躍、挖礦用途最多的資產之一。

HUSD廣泛應用于流動性挖礦、交易、借貸、機槍池、衍生品、合成資產抵押等多重DeFi場景。在Heco鏈上,HUSD目前已獲得Basis Gold、MDEX、LendHub、Filda、Channels、Depth等熱門Heco項目支持。此外,以太坊鏈上的Curve、Uniswap、Harvest、CREAM等平臺也均支持了HUSD。

HUSD是由Stable Universal 發行的合規穩定幣,與美元1:1錨定。HUSD已經在數字資產交易、支付、DeFi等應用中落地。[2021/3/2 18:06:49]

然而這一切都沒有能避免發生在昨天幣圈的恐慌與踩踏事故,發行了 4 年的幣圈最合規的穩定幣 USDC,竟然淪落到需要靠 USDT 進行出逃的地步。

1650萬枚USDT從Tether Treasury錢包轉入Binance,價值1644萬美元:據Whale Alert數據顯示,北京時間08月19日22:30,1650萬枚USDT從Tether Treasury錢包轉入Binance交易所,按當前價格計算,價值約1644萬美元,交易哈希為:e9179e7f5af1feaf454cf4b7be6fba0674395be3f92d519cf3d655e8a98e6869。[2020/8/19]

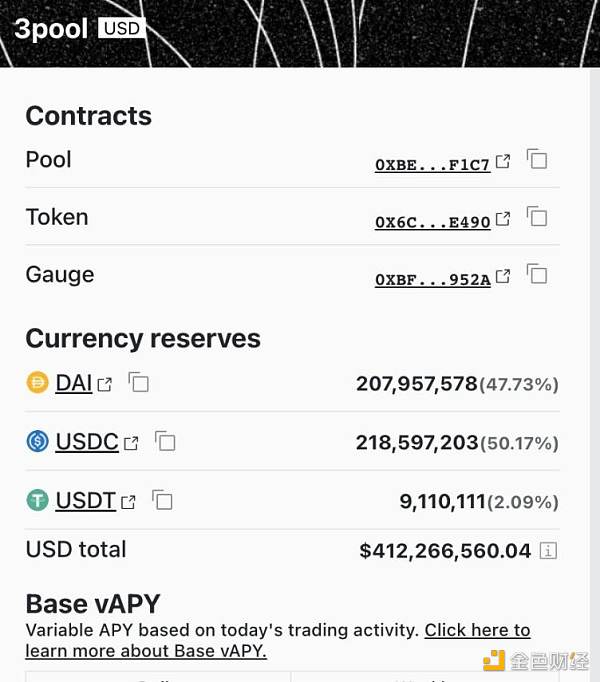

不可思議的是還發生了 200 萬 U 的 3CRV 兌換了 0.05 U 這樣匪夷所思而又極其悲慘的的事故,我不認為在平時歲月靜好的日子里會發生這種情況,而絕大多數所謂的穩定幣都失去了往日的穩定,在這一刻血流成河。但只有這樣珍貴的時刻才能提醒我們,我們真正需要的到底是什么樣的穩定幣。

聚幣JT公開申購超募19倍達到1983萬USDT:據官方消息,聚幣平臺通證JT(Jubi Token)公開申購,發售總量1000萬 JT(1JT=0.1USDT),已于2020年5月22日19:00結束。此次活動,共有345個社區節點和13833人次參與,累計參與申購總金額超過1983萬USDT,超募19倍。JT昵稱“雞腿”,是聚幣生態中的核心組成部分,除平臺會回購銷毀外,JT持有者還可獲得節點收益、多倍價值保底抵扣手續費等多元化的權益。[2020/5/23]

我們來捋一下各個穩定幣 depeg 的邏輯鏈條:

1. USDC 因為硅谷銀行的雷,導致部分現金存款可能無法取出,造成恐慌性折價,USDC 脫鉤。

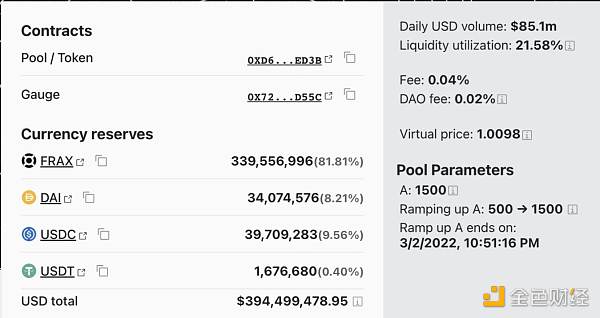

2. 作為穩定幣市場最大的流動性池子,curve 上的 3pool 從來都是承受穩定幣風險最直接沖擊的池子。原本 USDC 的風險可以由 DAI 和 USDT 共同承擔,

動態 | USDT重新變為正溢價,溢價率為1.39%:USDT目前在火幣OTC上現報6.97元,美元實時匯率為6.8738元,USDT重新變為正溢價,溢價率現為1.39%。[2019/7/11]

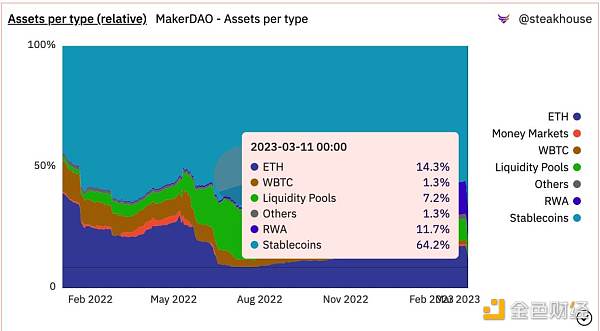

但由于 DAI 的抵押物中 USDC 占比很大,目前可能超過了 60%,抵押物價值下跌自然會影響 DAI 的穩定性。

更糟糕的是,因為 makerDAO 有 PSM 模塊(PSM 允許用戶使用 USDC,GUSD 等,向 MakerDAO 系統中的債務池直接購買或贖回具有 1:1 價值的 DAI 代幣),巨量的 USDC 通過 PSM 模塊兌換稱為 DAI 進行出逃,兩相結合自然 DAI 也就跟著 USDC 被砸了下去。

通過 makerburn 數據可以清楚看到最近 24h 由 USDC 流入創造的 DAI 達到將近 10 億美元。

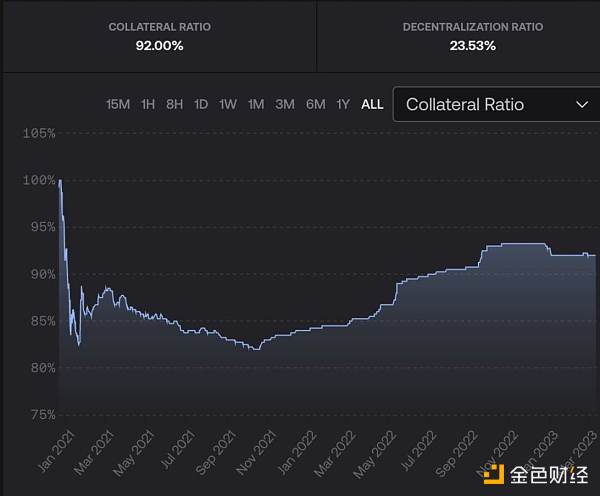

3.僅次于 DAI 的去中心化穩定幣 FRAX,因為是以 92% 的 collatral ratio 接受 USDC 作為抵押產生的穩定幣,所以,當抵押品價值不足時,作為部分抵押的 FRAX 只會比 DAI 跌得更慘。

4.比較大的中心化穩定幣 BUSD,由于幣安直接暫停了 USDC 與 BUSD 的自動轉換,所以隔離了風險,沒有出現脫鉤。

5.TrustToken 發行的 TUSD,有點類似 USDC,也屬于受美國金融業監管局(FinCEN)監管,并符合美國 AML 和 KYC 規定,非常難得的也沒有受到太大沖擊。

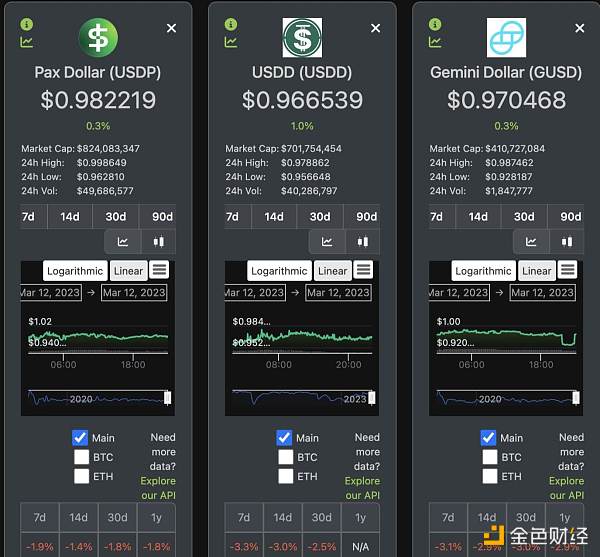

6.還有一些類似的中心化穩定幣 USDP,GUSD 等就沒那么幸運了,也出現了脫鉤。

7.再往下,孫割的 USDD,平時就不怎么穩定,誰用誰傻叉,不說了。

8. S 級去中心化穩定幣 LUSD,恐慌開始后短時間跌倒 0.98,但對于 LUSD 持有者來說是個好事,因為這意味著此時市場給你提供了 2 個點的套利機會,今天一看價格果然恢復了,什么叫做最頂級的去中心化穩定幣,持有者遇事不慌,還能瞅準機會賺一把,這才是真頂級。

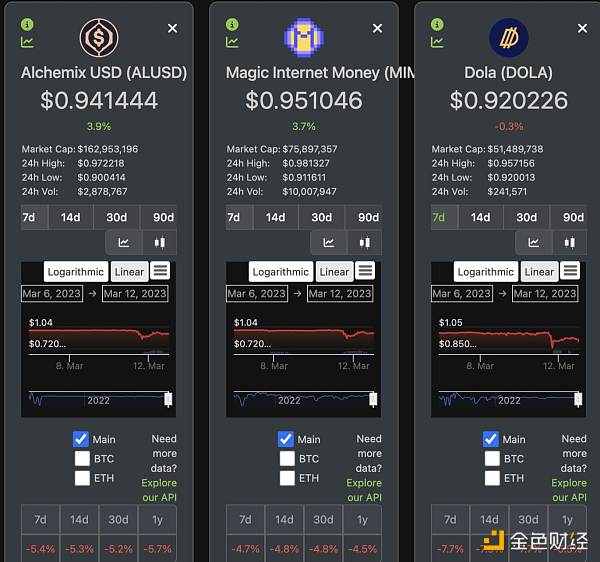

9.再看看另外幾個去中心化穩定幣的情況,超額抵押型穩定幣 ALUSD,MIM,DOLA 都沒能扛住這一波,目前仍然 depeg。

10.合成資產 synthetix 的 sUSD 也還沒有回錨。

縱觀這次 USDC 脫鉤事件,對幣圈穩定幣市場造成了空前的恐慌與危機,大批的中心化穩定幣及幾乎所有的去中心化穩定幣都瞬間脫錨,事情的源頭竟然只是一家不算太大的美國銀行因為買入美國國債造成的現金流短缺和擠兌。

不得不說,由中本聰建構的區塊鏈技術演進到今天非但沒有能夠部分取代當今金融體系,反而將這顆定時炸彈深刻的埋入到了 DEFI 之中,這樣缺乏韌性與反脆弱性的金融系統我們還能稱之為“去中心化金融”嗎?

當我們這個世界再次發生如 08 年那種級別的金融危機時,我們能否像中本聰寫入比特幣創世區塊時那樣對這個世界充滿蔑視與嘲笑,對這個技術能夠保衛我們的財富抱有期待呢?

darkforest

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Tags:USD穩定幣USDCSDCFirst Digital USD什么是央行穩定幣1usdc幣是多少人民幣usdc幣倒閉的可能性大嗎

▌V神:BITE和大多數Meme幣都是“垃圾幣”金色財經報道,以太坊聯合創始人Vitalik Buterin在Reddit論壇上發言表示.

1900/1/1 0:00:00上周二,OpenAI 官宣 GPT-4 引起軒然大波,比其廣受歡迎的前身 GPT-3.5 更可靠、更具創意。GPT-4 是一個大型多模態模型,能接受圖像和文本輸入,再輸出正確的文本回復.

1900/1/1 0:00:00來源:財聯社 加息or不加息?在本月初或許沒有人會想到,這個尖銳而又敏感的問題,會如此早地被擺上美聯儲官員們的會議桌上……毫不夸張地說.

1900/1/1 0:00:00ARB空投馬上就可以領取了。如何更快地Claim?如何進行LP?如何更快地買入和賣出? 本文是一份快速指南.

1900/1/1 0:00:00撰文:starzq 來源:Star's Decentralized Brief一方面以 ChatGPT 為首的 GAI 表現出的能力不斷讓人驚呼,另一方面 Web3 近期的確缺少大進展.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:500.47億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量30.

1900/1/1 0:00:00