BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+2.32%

ADA/HKD+2.32% SOL/HKD+4.41%

SOL/HKD+4.41% XRP/HKD+1.38%

XRP/HKD+1.38%4月份上海升級的完成使得質押的ETH可贖回,進而使LSD賽道變的完整起來。

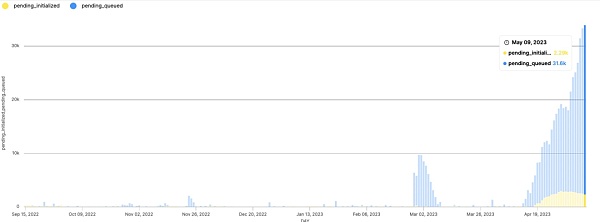

據 21Shares 研究分析師 Tom Wan 發推分析,以太坊信標鏈上的待定驗證者數量已達到 3.345 萬,創下歷史新高,表明大量用戶試圖參與質押。同時,ETH質押存款已超過提款,凈質押余額約43.5萬枚ETH,質押收益也創下新高,達到8%。 在上海升級后近一個月以來,以太坊質押提款中的70%來自Kraken、Coinbase、Binance等CEX,并且其中有部分流入Lido,SSV等LSD協議當中。雖然,LSD相關概念的Token價格因為利好減弱而有所回落,但LSD賽道作為23年甚至下個牛市的主要敘事之一,以太坊質押規模為331億美金,DeFi市場總鎖倉量900億美金,質押市場規模為DeFi市場的36.7%,LSD賽道值得長期關注。LSDFi ,作為LSD的基礎上衍生出來的產品,隨著LSD賽道的逐步完善以及市場規模的擴大,LSDFi 也將逐漸進入大家的視野。目前LSDFi 作為非常新的概念,沒有像LSD那樣經過市場檢驗,項目參差不齊,文中提到的項目只是為了方便大家了解相關賽道接下來的可能發展方向及應用。今天,我們來簡單了解下LSDFi 相關知識。本文只作為相關知識科普,不做投資建議。

在上海升級后近一個月以來,以太坊質押提款中的70%來自Kraken、Coinbase、Binance等CEX,并且其中有部分流入Lido,SSV等LSD協議當中。雖然,LSD相關概念的Token價格因為利好減弱而有所回落,但LSD賽道作為23年甚至下個牛市的主要敘事之一,以太坊質押規模為331億美金,DeFi市場總鎖倉量900億美金,質押市場規模為DeFi市場的36.7%,LSD賽道值得長期關注。LSDFi ,作為LSD的基礎上衍生出來的產品,隨著LSD賽道的逐步完善以及市場規模的擴大,LSDFi 也將逐漸進入大家的視野。目前LSDFi 作為非常新的概念,沒有像LSD那樣經過市場檢驗,項目參差不齊,文中提到的項目只是為了方便大家了解相關賽道接下來的可能發展方向及應用。今天,我們來簡單了解下LSDFi 相關知識。本文只作為相關知識科普,不做投資建議。

01 什么是LSD ?

要理解LSDFi ,我們要先了解下LSD相關知識。Liquid Staking Derivatives,簡稱LSD,即流動性質押衍生品。用戶通過聯合質押方式質押Token換取憑證,LSD 代表了持有者的質押資產, 持有LSD不僅可以享受質押Token的好處,同時也能夠參與衍生品交換。這里以ETH為例,簡單理解,用戶擁有ETH資產,而ETH本身由于其PoS機制的原因,按4%左右的比例每年進行增發,用戶可以將自己的ETH資產質押,來獲得這部分增發的費用。在質押ETH后,會按1:1的比例給你一個新的憑證(如通過Lido質押ETH獲得的stETH),而這個憑證(stETH)的價值和你所質押ETH的價值相差不大,并且可以隨意進行流通。

以太坊L1鏈上為烏克蘭捐贈數量突破25000 筆:金色財經報道,據 Dune Analytics 最新數據顯示,以太坊L1鏈上為烏克蘭捐贈數量已突破25000筆,總募資金額達到1611萬美元,根據募資金額排名情況如下:Gov Donations(838萬美元)、PartyBid(406萬美元)、RELI3F.xyz(140萬美元)、Endaoment(135萬美元)、Unchain Fund(50.446萬美元)、ukrainedao.eth(41.97萬美元)。[2022/3/1 13:29:42]

LSD的引入,不僅增強了以太坊網絡的安全性和穩定性,同時保持了資產的靈活性。簡單了解下目前主流的幾個LSD賽道的項目特點:

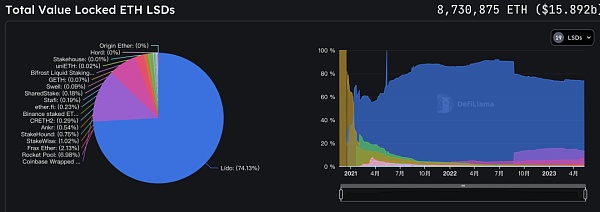

LSD賽道各項目市場份額:defillama

LSD賽道各項目市場份額:defillama

Lido:使用去中心化的驗證器網絡,確保網絡的安全性和去中心化。Lido占ETH LSD市場份額的70%以上,其stETH 也是目前最流行的流動性質押Token,stETH 也被廣泛接受作為抵押品;

Coinbase Staking :憑借Coinbase在加密世界的影響力使其在LSD賽道也占有不小的份額,對用戶友好的界面和其 Coinbase 產品的無縫集成,提供比其他質押協議更大的流動性和靈活性;

Rocket Pool:采用去中心化的節點網絡,允許任何節點運營商參與網絡驗證。任何人都可以通過抵押 16 ETH 和價值 1.6ETH 的 RPL 成為節點;

CoinWind將于7月20日20:00(SGT)部署至ETH以太坊鏈:據官方消息,DeFi智能單幣質押金融平臺CoinWind將于7月20日20:00(SGT)正式部署至ETH以太坊鏈,首批將會開放ETH、WBTC、USDC、USDT的單幣質押。

據了解,CoinWind是一個DeFi智能質押金融平臺,通過合約自動將質押的幣種進行撮合配對,配合對沖無常損失策略,將用戶收益最大化,有效解決了用戶單幣種質押收益低、LP質押無常損失大等風險問題。[2021/7/19 1:02:01]

Frax Ether:Frax Finance 擁有 2000 萬枚 veCRV,通過賄選控制Convex來調節Curve 流動性池, 使其質押收益率高于其他 LSD;

Ankr:提供多種區塊鏈服務和產品,如節點部署、開發者工具等,用戶可以一站式地享受區塊鏈技術的便利;

SSV:作為底層協議,通過自身的規模效應為Lido這些質押服務商節省節點運維成本。

從上面我們可以看出,第一代LSD項目,解決的問題主要是降低質押門檻(ETH數量要求,用戶質押便捷性,無需搭建節點),釋放流動性(LSD可參與簡單的DEFI活動),提高網絡安全性,運營去中心化,節點搭建等方向進行改進,這些方案的共同目標是解決以太坊質押所面臨的痛點問題,而獲取的利潤,主要來自于以太坊的增發(一些協議還要從中收取管理費)。

02 什么是LSDFi ?目前有哪些項目試水

Joseph Young:以太坊在2021年非常樂觀:12月17日消息,分析師Joseph Young發推表示,芝商所以太坊期貨、DEX交易量激增、DeFi TVL達150億美元、DeFi已經逐漸成熟且相關性降低、投資公司的興趣增加,以此來看,以太坊在2021年是非常樂觀的。[2020/12/17 15:30:26]

LSDFi = LSD+DeFi,即基于LSD的DeFi產品,LSDFi 的目的是提升LSD的資本效率,通過層層套娃(DeFi 的可組合性)來實現更高收益。我們來簡單盤點下目前市面上存在的LSDFi 項目以及未來可能存在的方向,便于我們理解相關概念。

LSDFi 的發展方向(注意下面一些項目還處于早期階段,我們只做學習,不做為投資標準,下面的一些賽道項目業務有些重合的,便于大家理解,將其進行分類):1、交易方向,增加LSD流動性LSD聚合交易:目前,由于LSD Token的市場份額以及流動性的不同,導致使用場景其實并不高,例如xxETH之間的兌換,以及像Curve 這樣聚合交易,增加LSD流動性的同時,占領 LSD 資產流動性的市場份額。

LSDx Finance:LSDx Finance 的目標是在 LSD 資產細分市場(例如 stETH、FrxETH 和 rETH)成為像 Curve 這樣具有高壁壘的 DEX,有效地占領 LSD 資產流動性的市場份額。

保證金兌換:使用xxETH 做為保證金參與衍生品,期權兌換。

Pendle Finance :將xxETH的利息和本金進行拆分并進行Token化,并將這些Token用于交換,投資者可以交換LSD資產的未來收益,增加市場流動性。

幣核科技&霍比特全球商務VP Elsa:HBTC Chain的OpenDex可讓DEX突破以太坊生態局限:8月13日,幣核科技&霍比特全球商務VP Elsa Qiu受邀參加“玉言直播間”線上AMA欄目,在談到DEX生態問題時,Elsa稱:霍比特公鏈HBTC Chain的OpenDex協議是人人可參與的、開放的去中心化交易所協議,屬于DEX的SaaS解決方案,真正做到人人可以擁有自己的DEX,而且不僅僅是以太坊生態的DEX。

面對目前以太坊上DEX生態所面臨的諸多問題,HBTC Chain的OpenDex可通過跨鏈支持任意幣種;創新性支持Cex+Dex混合撮合;API完整支持做市商參與,支持所有基于OpenDex協議的流動性共享。整體來看,Opendex從各個方面都具備不亞于中心化交易所的交易體驗,這也是幣核科技作為領先的中心化交易所SaaS服務商為客戶提供的又一交易賽道。[2020/8/13]

2、高APY吸引流動性挖礦:支持 xxETH 參與流動性區塊生產,xxETH的再質押

Yearn Finance:基于一籃子xxETH發行yETH用于DeFi活動,在分散風險的同時提升收益率;

Eigen Layer:提供多種質押方式 :LSD 質押,xxETH質押到 EigenLayer 上;LSD LP 質押,比如 Curve 的 stETH-ETH LP Token 再次質押到 EigenLayer ;

通過賄選等方式增加質押收益:項目方對頭部DeFi項目擁有一定控制權,通過調節池子獎勵來鼓勵參與質押

以太坊DApp在2020年第一季度活躍用戶同比增長64%:DappRadar最新報告顯示,以太坊DApp在2020年第一季度持續增長,日常活動同比增長64%,美元價值同比增長371%。3月12日的加密貨幣價格暴跌確實產生了影響。然而,所有以太坊DApp類別活躍度上升了10%;此外,所有TRON DApp的每日活動量同比下降15%,價值下降85%;所有EOS dapp每日活躍量下降74%,價值下降7%。[2020/4/14]

Aura Finance:Aura 通過影響 BAL 獎勵分配權重來影響 LSD LP 相關池子的獎勵,從而提高質押收益,;

Frax Finance:推出 frxETH,通過調節 Curve 平臺的資金池排放量來增加 frxETH 組 LP 獲得的手續費收益和再質押收益。

協議分紅:類似流動性挖礦中的質押分紅。

unshETH :通過激勵的動態分配提高驗證者去中心化程度的協議,給市場份額低的 LSD 更高的獎勵,從而推動以太坊質押賽道整體的去中心化;

3、提高資金利用率杠桿:支持xxETH高倍杠桿,用于交換套利。

Gearbox Protoco:支持xxETH的杠桿借代,杠桿借代中,xxETH和債務必須為同一種資產,在 Gearbox 借出的資產只能在賬戶中使用,且只能與受支持的白名單協議進行交互,防止用戶提款跑路。類似CEX中,高倍杠桿借代后,資產只能在平臺內使用,無法提出;循環代,進行多次抵押借代,放大資金效率。

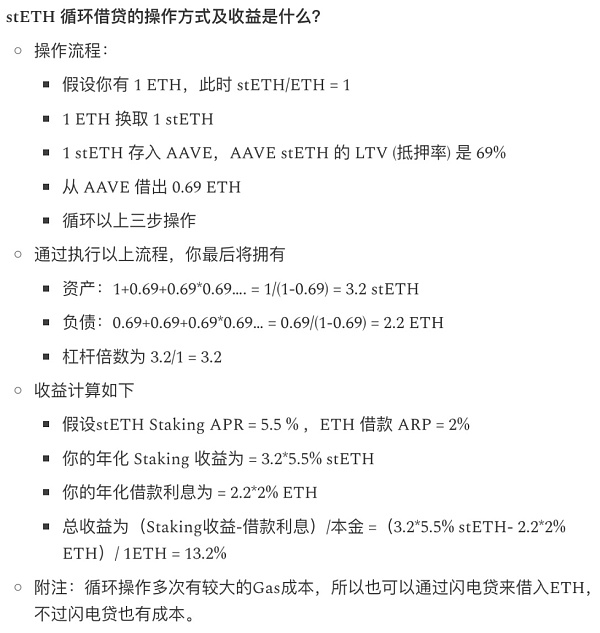

AAVE:支持stETH循環貸,實現多倍杠桿借代,提高資金利用率;

AAVE循環貸流程

AAVE循環貸流程

4、資產發行發行錨定于一籃子xxETH的新資產,進行各種DeFi活動,增加LSD流動性

MakerDAO:基于一籃子xxETH發行ETHD,ETHD可作為抵押品借出DAI,DAI可用于其他DeFi活動;

Lybra Finance:抵押 xxETH 鑄造生息穩定幣eUSD(eUSD 的安全質押率160%,APY 7.2%),eUSD持有者可以通過DEFI活動獲得更多的利潤。

通過上面,我們可以看出,所有LSDFi 產品的目標都是推動以太坊質押資本效率的提升,主要從提高質押收益,增加LSD流動性等方面進行入手。

LSD項目的收益,主要來自于以太坊的增發,而LSDFi 多出來的收益,主要通過DeFi套娃撬動杠桿,項目方補貼,賄選等方式來實現。

LSDFi 目前存在哪些問題?

- 合約風險,一般越復雜,合約越容易出問題;

- 市場大幅波動時,各種DEFI套娃容易遭到清算;

- 賽道處于早期,新項目容易失敗。

03 LSDFi 賽道是否值得長期關注?

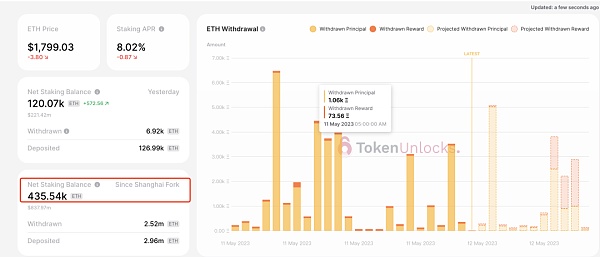

LSDFi 值得長期關注嗎?我們先來看下上海升級后的質押數據表現:自4月13日上海升級以來,除了上海升級完前幾天凈流出嚴重一些,往后幾天甚至出現質押數超過提取數。目前,ETH質押存款已超過提款,凈質押余額約43.5萬枚ETH。

上海升級以來,以太坊凈提取數:token.unlocks

上海升級以來,以太坊凈提取數:token.unlocks

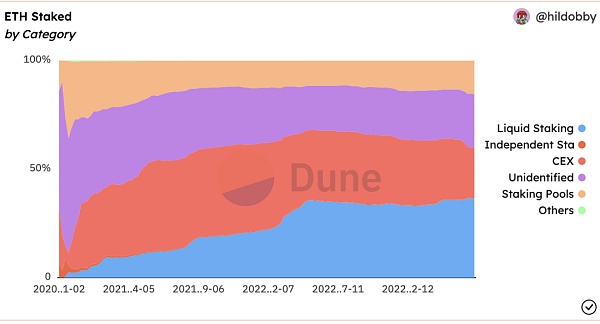

上海升級后,中心化質押(Kraken、Coinbase、Binance等CEX)的鎖倉量下降,而去中心化質押協議的鎖倉量反而上升。

以太坊質押變化(按類別):dune

以太坊質押變化(按類別):dune

特別是 Lido、Rocket Pool 和 Frax LSD等協議質押量上升,4月13日,共有約773萬枚以太坊鎖定在LSD協議中,而到了 5月11日,則增加到了 873萬枚 ETH,價值 159 億美元。主要是因為這些 LSD 允許用戶利用其基于以太坊的衍生產品參與一系列的 DeFi 交易和借代應用程序。

Lido等協議質押市場的變化:Defillama

Lido等協議質押市場的變化:Defillama

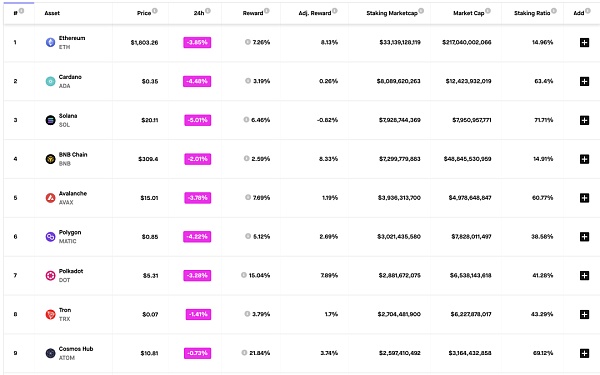

目前,以太坊質押總量為1800萬枚,價值331億美金,質押率為14.96%。相較于其他公鏈動輒百分之五六十的量來說,還有很大的提升空間。當然與以太坊更加去中心化也有很大關系。

頭部項目的質押率:Staking Reward

頭部項目的質押率:Staking Reward

以太坊質押規模為331億美金,defillama數據顯示,DeFi市場總鎖倉量900億美金,質押市場規模為DeFi市場的36.7%。可以說,質押已被證明是賺取被動收入的可行方式,隨著牛市的到來,以太坊質押作為優質的生息資產,穩定的年化率必將吸引更多穩健型投資者。

而且以太坊的價格也會增加,將LSD作為千億級別的市場規模來看待,一點不為過。上波牛市,DeFi作為重要推手之一,而在接下來,LSD賽道也必將成為下個牛市主要敘事之一。

隨著質押市場規模的擴大,基礎土壤搭建好后,LSDFi 的出現,部分人為了追求更高收益也將成為必然情況。

04 小結

整體來看,加密貨幣最難的行情已經過去,隨和行業的發展,有了LSD 這樣的優質土壤,相信會有更多的 LSDFi 創新項目冒出頭來。

白話區塊鏈

媒體專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

金色早8點

Odaily星球日報

MarsBit

Arcane Labs

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00深度 據知情人士透露,OpenAI 創始人 Sam Altman 正在為其創立的另一個加密項目 Worldcoin 尋求 1 億美元的新一輪融資,目前已經進行深入談判階段.

1900/1/1 0:00:00DEX 自 UniV3 出現之后就很少有大的創新了,Curve War 可以算一個,DEX 賽道這兩年也正式確認了雙寡頭的局面.

1900/1/1 0:00:00來源:Tether;編譯:金色財經0xPaul審計公司BDO近日發布了Tether的2023年一季度儲備證明報告。 來源:BDO 2023年5月15日,Tether官方對報告進行了解讀.

1900/1/1 0:00:00撰文:STEVEN KELLY 編譯:Block unicorn 市值排名第二的穩定幣 USD Coin 在三月份得到了政府的救援,證明了它確實有能力與銀行競爭.

1900/1/1 0:00:00作者:Li Jin, Variant Fund Co-Founder & General Partner;翻譯:金色財經0x25十年前.

1900/1/1 0:00:00