BTC/HKD-2.03%

BTC/HKD-2.03% ETH/HKD-4.04%

ETH/HKD-4.04% LTC/HKD-3.53%

LTC/HKD-3.53% ADA/HKD-5.32%

ADA/HKD-5.32% SOL/HKD-2.78%

SOL/HKD-2.78% XRP/HKD-4.04%

XRP/HKD-4.04%原文作者:Conor Ryder, CFA

在 2023 年的所有事件之后,盡管 Tether 最不受信任,但它已成為占主導地位的穩定幣。在本周的 Deep Dive 中,我們探討了這是否證明 <信任> 對于加密貨幣投資者來說已不是那么重要,人們似乎更喜歡錨定的穩定性、流動性和多功能性。

盡管 USDT 是最不受信任的,但它已成為占據主導地位的穩定幣。

USDC 和 DAI 在銀行業危機期間遭遇脫鉤,而 BUSD 因監管設定了到期日。

CEX 和 DEX 交易量份額顯示出不同的穩定幣偏好。

投資者似乎更看重 USDT 錨定的穩定性、流動性和多功能性,而不是其不透明的報告。

穩定幣市場在 2023 年發生了翻天覆地的變化。年初,BUSD 的到期日為 2024 年,3 月份的銀行業危機重創了 USDC 和 DAI,而幣安選擇 TUSD 作為其穩定幣的首選零費用 BTC 對。所有這些事件都對穩定幣市場結構產生了巨大影響。BUSD 逐漸淘汰,USDC 和 DAI 在銀行業危機后脫鉤,TUSD 崛起。在這一切之中,USDT 成為了業界最值得信賴的穩定幣。本文將探討多年來穩定幣市場結構的演變,并深入挖掘業內最不透明的公司之一如何加冕穩定幣之王。

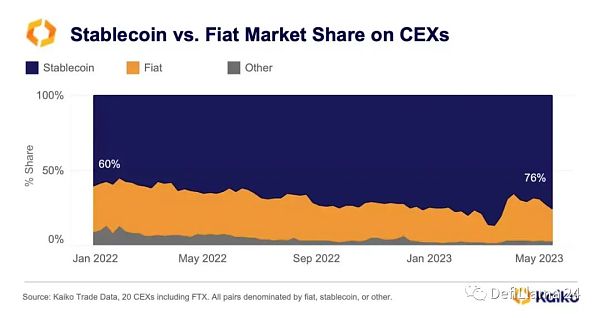

穩定幣對加密行業的重要性從未像 2023 年這樣重要。隨著法幣通道的消亡,穩定幣的交易量份額從 2022 年的 60% 上升到現在的 76%。

美SEC專員:不明白為何比特幣現貨ETF申請決定需要花費這么長時間:1月5日消息,在周二發布的一份通知中,SEC指出,“指定一個較長的期限來發布批準或不批準該ETF的指令是合適的”。消息傳出后,比特幣的價格并未受到影響,仍在4.7萬美元以下的盤整區間內徘徊。

雖然加密貨幣愛好者已經習慣了比特幣現貨ETF申請被拒絕和延遲,但SEC專員Hester Peirce也想知道為什么要花這么長時間。在接受行業媒體采訪時,Peirce表示:“我不敢相信我們還在談論這件事,就好像我們在等待一件事發生一樣……甚至在最近,我們還否決了一系列的此類ETF申請,而那些聲明仍在使用我認為在現下已經過時的論證方法。”(Cointelegraph)

此前消息,美國SEC已將有關NYDIG比特幣ETF的決定推遲至3月16日。[2022/1/5 8:27:29]

美國嚴格的監管以及法定支付渠道的關閉,使得在加密貨幣交易所中使用穩定幣進行交易變得更加高效。因此,占主導地位的穩定幣現在對市場健康的影響力比以往任何時候都大。

穩定幣格局

SBF:對SEC為何允許比特幣期貨ETF而不允許現貨比特幣ETF而感到困惑:金色財經報道,今日在美國國會的加密聽證會上,眾議員Tom Emmer向SBF提出了一系列問題,以確定FTX為其用戶提供何種保護。隨后SBF表示,他對美國SEC允許比特幣期貨ETF推出,卻不允許現貨ETF推出感到“困惑”。(CoinDesk)[2021/12/9 12:59:36]

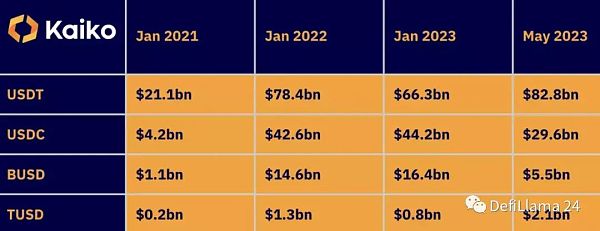

穩定幣的市值快照幫助我們更直觀地了解穩定幣競爭格局的潮起潮落。

2021 年初,Tether 是迄今為止最大的穩定幣,比 USDC 大 5 倍以上,BUSD 和 TUSD 落后。2021 年的牛市見證了穩定幣市值的大幅增長,因為 USDT 增長了近 4 倍,USDC 增長了 10 倍,由于幣安的強勁表現,BUSD 增長了 14 倍,而 TUSD 突破了 10 億美元大關。

2022 年,隨著熊市的發展,穩定幣格局再次發生變化。有趣的是,USDC 和 BUSD 的市值實際上同比增長,而 Tether 的市值由于 FTX 崩潰后的脫鉤而損失了超過 120 億美元。USDC 的錨定匯率在動蕩的 2022 年年底保持了令人印象深刻的穩定,其市場份額因此上升,在當時被認為是加密貨幣中最安全、最透明的中心化穩定幣。

然而,這一切都將在2023 年發生變化,因為銀行業危機導致 USDC 的交易價格大幅下跌。這導致 Circle 大量贖回,導致 USDC 市值損失 140 億美元。BUSD 被 Paxos 設定了到期日,今年市值縮水超過 66%,而 TUSD 市值則受到幣安的優惠待遇而得到提升。

Flare CEO解釋為何Flare主網延期發布:涉及用戶群巨大,快速發布風險過高:Flare(FLR)首席執行官Hugo Philion回答了一些圍繞Flare(FLR)的問題。此前消息,Philion發帖表示在Flare主網運營開始之前,將在“金絲雀網絡”Songbird測試其某方面的功能。這意味著Flare主網發布被推遲到2020年第四季度。Philion強調,他的項目“沒有奢侈到可以”成為一個交易價值微不足道、開發活動少、社區規模小的“幽靈鏈”。據他說,Flare(FLR)的發布是加密領域中最“公開”的發布之一,因為涉及用戶群很大。快速發布的風險太高了,區塊鏈企業家和普通用戶都對他們的Dapp感興趣。因此,該團隊決定啟動一個更復雜的“真實”開發實驗,即Songbird。據悉,Songbird網絡擁有自己的治理和實用代幣SGB,SGB將分發給FLR分發的所有參與者。

Philion還強調,在Flare主網啟動后,他的團隊將不對Songbird和Flare本身的進展負責。所有計劃、協議升級和其他重大變化都將由社區決定。因此,其團隊不應該被視為云區塊鏈計算的供應商。而關于最近完成的1130萬美元戰略融資,Philion聲稱,這筆資金足夠他的工程師進行“多年”開發,所以下一輪融資并不是Flare的首要議程。注:6月初消息,Flare宣布完成1130萬美元的新一輪融資,由Kenetic Capital領投。(U.Today)[2021/7/26 1:15:02]

體積份額

律師Jeremy Hogan:SEC過去曾稱XRP為數字貨幣,必須在法庭上解釋為何現在不予支持:4月6日消息,霍根律師事務所的合伙人杰里米·霍根(Jeremy Hogan)曾在Twitter上表示,2016年美國證券交易委員會(SEC)提到了Ripple以“數字貨幣公司”的身份進行文件研究。

現在,SEC將不得不向法官澄清其如何轉變為“數字安全”公司。(U.today)[2021/4/6 19:51:39]

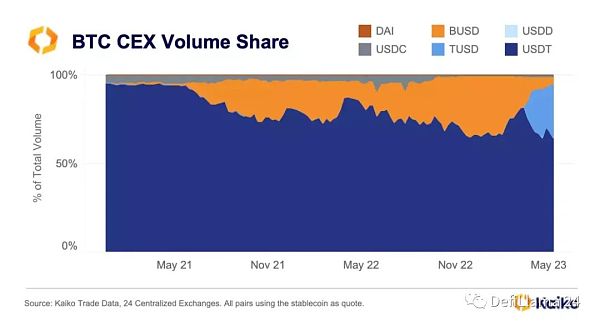

市值凸顯了穩定幣的主導地位,但交易量份額也值得一看,看看哪些穩定幣在交易量方面處于領先地位。市值和交易量之間的顯著差異是 TUSD,其交易量份額從兩個月前的 0% 大幅增加到現在的 30% 以上。

TUSD 的上漲和 BUSD 的下跌證明了幣安對穩定幣市場的影響力。目前尚不清楚為什么 Binance 將 TUSD 加冕為他們最喜歡的穩定幣,但無論哪種方式,TUSD 都被推到了突出地位。CEX 上的 USDC 交易量幾乎降至零,而另一種中心化穩定幣 USDD 在所涵蓋的交易所里幾乎沒有交易量。

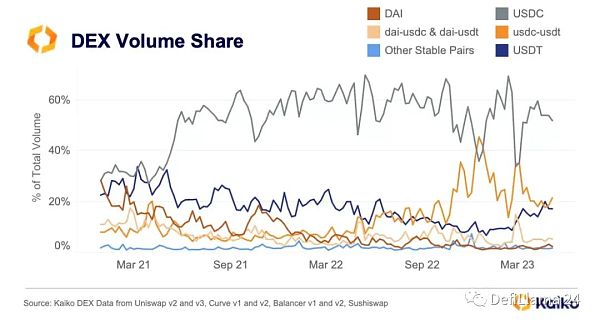

DEX 市場份額凸顯了一幅略有不同的景觀,其中凸顯了一些更有趣的敘述:

DAI 的失寵。DAI 一直缺乏發展方向。它被稱為去中心化的穩定幣,但由于過度依賴 USDC 的儲備,它處在一個模棱兩可的位置。它在 DEX 交易量中的份額因此受到影響,從 2021 年的市場領導者地位,其擁有的 28% 的交易量下降到現在的 2%。DAI 正在逐漸變得無關緊要,市場看起來已經成熟了另一種去中心化穩定幣的選擇。DAI 的 USDC 和 USDT 貨幣對在 2021 年的總交易量中也占 11%,而今天則降至 5%。

動態 | 李啟威連發數十條推文釋疑:為何看起來Litecoin Core在GitHub沒有更新:剛剛萊特幣創始李啟威連發數十條推文,介紹了萊特幣的代碼更新情況和開發進展。他表示在8年來,只有少于開發人員致力于Litecoin Core。Adrian Gallagher目前正在領導Litecoin Core的開發,并且已經進行了幾年,大家可能不太了解Adrian,因為他不在推特上,但他很棒,他正在悄悄地做Litecoin Core開發的幕后工作。

最近有很多人質疑萊特幣在2019年沒有更新任何代碼,從GitHub上看似乎這樣,但這里有兩個原因:第一個是萊特幣的更新要比比特幣滯后幾個月,我們發布了幾個月前在比特幣中發布的代碼,這些代碼是在2018年編寫的。GitHub的有趣之處在于,它使提交的時間保持不變,不管是誰寫的,還是什么時候提交到代碼庫的。因此,比特幣開發者因在萊特幣代碼庫中的工作而受到好評。這就會讓人看起來,盡管在2019年5月開發并發布了最新的Litecoin Core,但在GitHub你會發現大多數提交都是在2018年完成的。第二個原因是我們沒有在主要項目的主分支上工作,將非發布代碼簽入主分支通常不是好的開發實踐。事實上,Adrian一直在他的個人分支上積極地開發Litecoin核心版本0.18.1。

以上是Litecoin Core開發多年來的運作方式,我們去年甚至遇到了用戶相同的擔憂,有人去年看了我們的主分支工作并聲稱Litecoin在2018年停止了開發。我打賭即使在這個解釋之后,我們也會在2020年讓人感到困惑。

另外,李啟威還表示Litecoin Foundation的目的有兩個方面:致力于LTC的推廣和開發。“在過去的幾個月里,我認為一直認為推廣比開發更重要,但從長遠來看,這兩者同樣重要。我會努力與社區進行更好的溝通,并提供更頻繁的消息同步。”[2019/8/11]

USDC 作為市場領導者的姿態崛起, USDT 在 Defi 交易中的份額下跌。與中心化交易所形成有趣對比的是,DEX 交易員傾向于選擇 USDC 作為他們的交易穩定幣選擇,選擇更透明的穩定幣而不是 USDT 這種穩定掛鉤的穩定幣。

USDC 和 USDT 在 CEX 和 DEX 上的使用差異凸顯了兩種不同的投資者類型。CEX 上的交易員可能不太關心中心化風險,而更愿意使用 USDT 作為其首選穩定幣。盡管 Tether 支持 USDT 的儲備金報告不透明,但還是如此。

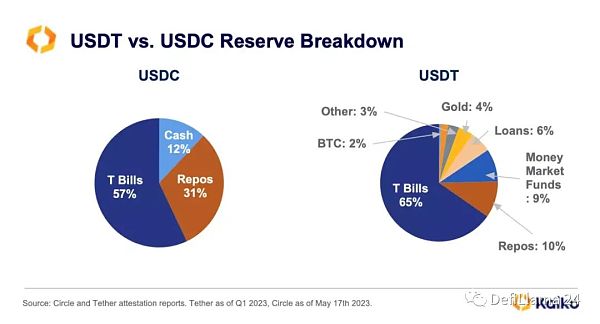

儲備

Tether 儲備仍然包括占比 3% 的其他類別,我們對這一類別中包含哪些資產一無所知。我們可以確定的是,在第一季度,Tether 實現了 14.8 億美元的利潤,這是一個驚人的數字。大多數人將這種回報歸因于他們的美國政府債券的高利率。然而,Tether 的實際無風險持股,Tether 賺取的利潤實際上相當于 7.9% 的年利率,比無風險利率高出 +3.15%,這表明 Tether 的持股額外承擔了 3.15% 的風險。

Tether 宣布在第一季度積累了 15 億美元的 BTC,并承諾未來將 15% 的凈利潤用于購買 BTC。截至目前,這使 BTC 在他們的持股中占 2% 的權重,并且這一數字將在未來逐漸增加。

Tether 為這一舉動辯護,稱它只是在使用超額利潤購買 BTC。然而,Tether 現在有 125 億美元(占儲備的 15%)投資于風險資產(比特幣、黃金、其他和擔保貸款)。這讓我對未來購買更多 BTC 的決定持謹慎態度。我不確定為什么 Tether 不能將他們的超額利潤存放在一個流動性更強、收益接近 5% 的貨幣市場基金中。唯一的解釋是,他們想增加美國政府無法監管的資產基礎。我們可以看到 USDC 的配置更具流動性,有政府支持,客觀上風險更小。

從抵押品的角度來看,USDC 最近因決定將現金存放在哪里而受到影響。USDT 在 BTC 購買和其他風險投資的支持下上漲。然而,公平地說,USDT 目前在穩定幣競賽中處于領先地位還有其他 3 個原因:

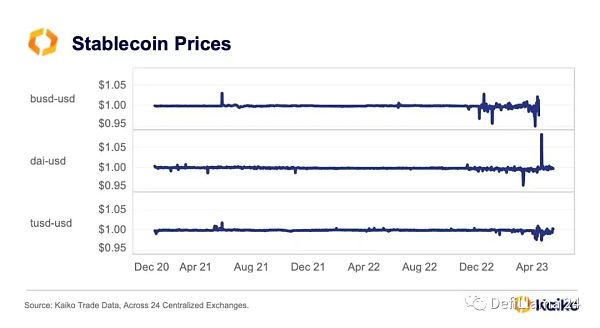

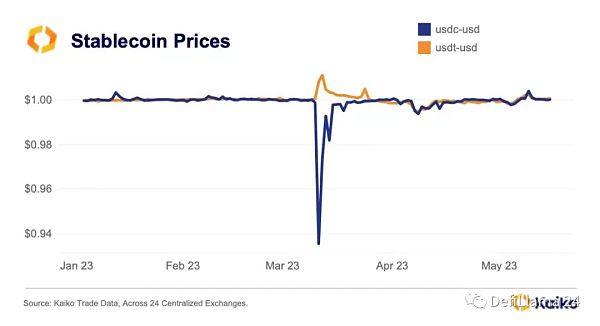

1)掛鉤的穩定性

在其他穩定幣苦苦掙扎的同時,USDT 及其掛鉤依然堅挺。Tether 的崛起表明,對于大多數穩定幣持有者而言,錨定穩定性遠比發行人的透明度重要。USDT 可以自豪地宣稱其至少有 6 個月的錨定穩定性,而大多數其他穩定幣甚至連 3 個月都難以宣稱。

TUSD 和 BUSD 的掛鉤最近承受了一些壓力,而 DAI 被標榜為一種更去中心化的穩定幣,卻成為過度依賴 USDC 的受害者,并在 3 月份與 USDC 一起脫鉤。

放大到 2023 年,很明顯可以看出為什么投資者青睞 USDT,事實上,隨著 USDC 在 3 月份脫鉤,USDT 的交易價格出現了溢價。

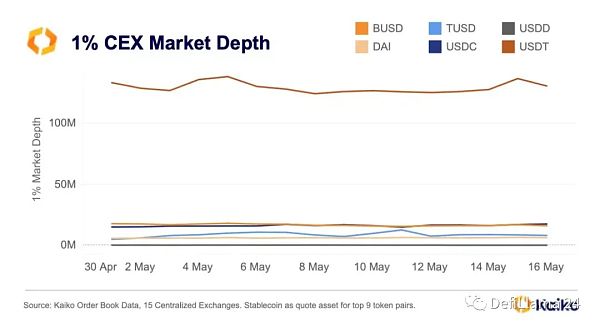

2)流動性

USDT 也是迄今為止中心化交易所中流動性最強的穩定幣,與 USDC 的 1800 萬美元相比,頂級加密代幣的 1% 市場深度超過 1.3 億美元。更大的流動性助推穩定幣主導交易量,而 Tether 一直是交易所超大市場深度的一大受益者。

3)多功能性

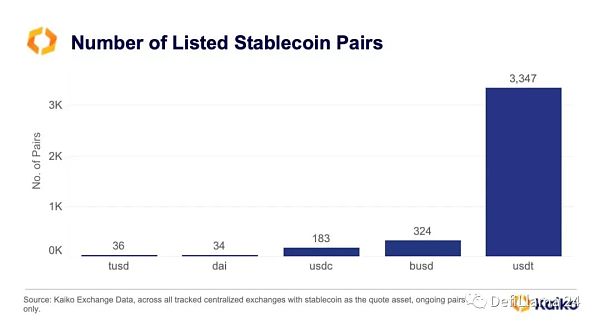

就交易對而言,USDT 為交易者提供了最多的交易選擇,這主要歸功于其在中心化交易所的大量交易對。截至今天,USDT 是中心化交易所 3,347 對的報價資產,而 BUSD 占 324 對,USDC 占 274 對。現實情況是,持有 USDT 可以讓你在 CEX 的交易中擁有更大的靈活性。

結論

Tether 的捍衛者似乎在證明購買 BTC 作為其儲備的一部分是合理的,因為來自其超額利潤。但其忽略了上述儲備構成的大問題:模棱兩可和有風險。然而,憑借穩定的錨定匯率、更大的流動性和交易者的更大靈活性,USDT 將繼續主導中心化穩定幣競賽。USDC 提升其競爭力的最大希望是提高錨定穩定性,或者 Tether 崩潰,但 USDC 的增長本身在短期內完全取決于美國的監管環境。監管的不確定性使 Tether 成為加密行業的大贏家,而這應該是一個以透明度和問責制為榮的行業所擔心的事情。默認情況下,最不受信任的穩定幣已成為最受信任的穩定幣。

DeFi 實際上在這兩種穩定幣之上運行,它需要比 DAI 更好、更去中心化的解決方案,以保護自己免受 USDT 或 USDC 的任何潛在問題的影響。問題是,在 Terra 之后,去中心化的穩定幣已被放逐到黑暗領域。希望新的穩定幣,如 crvUSD、GHO 或其他尚未推出的穩定幣,能夠為投資者提供去中心化、更健康的解決方案,以應對中心化穩定幣的朦朧世界。

DefiLlama 24

個人專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

MarsBit

作者:Jaran Mellerud,hashrateindex哈薩克斯坦作為中亞能源超級大國,于 2021 年迅速成為全球第二大比特幣挖礦國家.

1900/1/1 0:00:00▌以太坊在24小時內第二次出現性能故障后恢復,原因仍正在調查金色財經報道,以太坊區塊鏈在今日凌晨遭遇了一個技術問題,導致網絡停止,最終確定區塊的時間超過一個小時.

1900/1/1 0:00:00作者:LeftOfCenter據知情人士透露,OpenAI 創始人 Sam Altman 正在為其創立的另一個加密項目 Worldcoin 尋求 1 億美元的新一輪融資.

1900/1/1 0:00:00據智能合約編寫語言 ink! 官方在 5 月初披露的最新消息,新語言 ink! 在短期內獲得了以下四大成就:技術更新!ink! 4.2.0 發布;Astar 和 Aleph Zero 推出了對.

1900/1/1 0:00:00撰文:EigenPhi 編譯:Luffy,Foresight News以太坊地址 Jaredfromsubway.eth 的 MEV 機器人在三個月內賺取了 630 萬美元.

1900/1/1 0:00:00比特幣Ordinals Theory由開發人員Casey Rodarmor 2022年開發,2023年2月提交BIP后比特幣Ordinals生態大爆發.

1900/1/1 0:00:00