BTC/HKD+3.23%

BTC/HKD+3.23% ETH/HKD+6.17%

ETH/HKD+6.17% LTC/HKD+4.82%

LTC/HKD+4.82% ADA/HKD+7%

ADA/HKD+7% SOL/HKD+9.33%

SOL/HKD+9.33% XRP/HKD+8.08%

XRP/HKD+8.08%來源:Bankless

編譯:比推BitpushNews Mary Liu

FTX 的崩潰對整個加密貨幣市場造成了嚴重破壞,市場低迷,公司倒閉,并破壞了對該行業的信任。然而,隨著我們開始恢復和重建該行業,仍有理由保持樂觀。

FTX 內爆帶來的一線希望是,它可能會促進 DeFi 的采用,因為加密行業再次意識到通過不透明的托管實體交易的風險。去中心化永續 (Perps) 交易所是 DeFi 的一個熱門領域,能夠很好地滿足對非托管、透明和去中心化解決方案的這種新需求。

永續期貨是沒有到期日的期貨合約,因為它們會不斷展期。為了保持持倉并將永續合約的價格與標的資產的價格掛鉤,交易員將持續支付利息。支付利息由交易者倉位決定,也稱為資金費率(Funding Rate:FR)。

設計和管理這些頭寸的便利性導致 Perps 大受歡迎,并將該行業確立為加密市場結構的核心組成部分。Perps 交易量超過現貨交易量,因為它是交易者開立杠桿多頭或空頭頭寸的主要方式。

中心化交易所是交易 perps 的首選場所。然而,一系列穩步增長的 DeFi 協議已經成為可行的替代方案,有望在后 FTX 世界中捕捉流量。

鑒于鏈上 DEX 在期貨未平倉合約中所占的比例非常小,這些協議的近期(更不用說長期)市場潛力是相當大的。

此外,與 CEX 不同,投資者可能有機會抓住這一趨勢的優勢,因為領先的 perps DEX 都有代幣,其中許多代幣的表現優于大盤。

那么……哪些是領先的永續交易所?他們的代幣經濟學是什么樣的?哪種協議最有可能“獲勝”?

讓我們試著找出答案。

DYDX

協議概述:

dYdX 是最類似于中心化交易所的協議,因為它使用中央限價訂單簿模型。這種訂單簿模型以及大量激勵措施使 dYdX 能夠加入機構做市商,并為 DEX 上市的主要大型資產建立深度流動性。dYdX 的性能也很高,因為它建立在 StarkEx 之上,StarkEx 是一種 L2,使其能夠提供零Gas交易。這一特征的一個顯著缺點是缺乏可組合性,因為基于 StarkEx 構建的應用程序無法相互操作。

瑞典最大的養老基金虧本出售所有First Republic Bank股票:金色財經報道,瑞典最大的養老基金Alecta以7.28億美元的損失出售了First Republic Bank的所有股份。[2023/3/22 13:18:29]

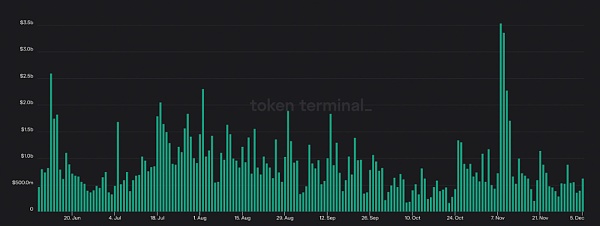

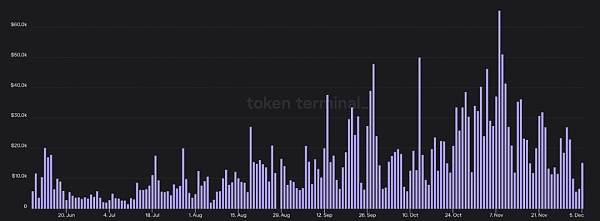

dYdX 6M 交易量 – 來源:Token Terminal

dYdX 計劃在其基于 Cosmos 構建的特定應用程序區塊鏈上推出 V4版本,預計于 2023 年第二季度推出,它將使交易所變得更加去中心化,因為它將不再擁有中心化匹配引擎。然而,這將以安全為代價,因為 dYdX 鏈將需要其自己的、獨特的驗證器集。

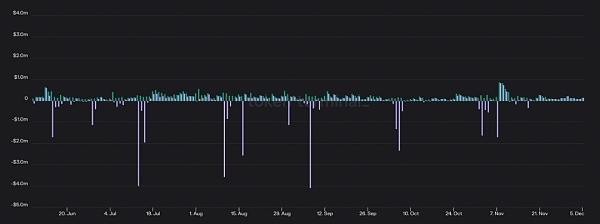

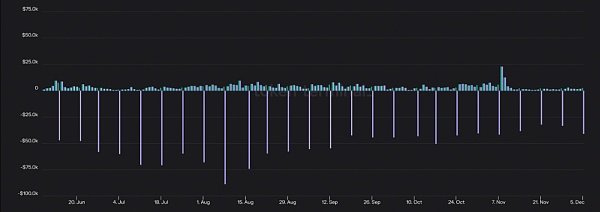

dYdX 6M 收入(綠色)和收益(紫色)——來源:Token Terminal

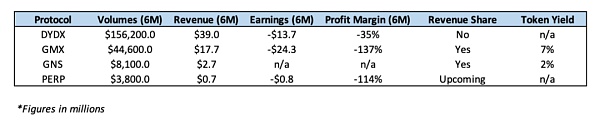

dYdX 目前是最大的鏈上永續合約交易所,在過去六個月中產生了超過1562億美元的交易量(約 78% 的市場份額)和 3900萬美元的收入。然而,由于上述激勵措施,該協議在此期間虧損 1370 萬美元,利潤率為 -35%。

代幣經濟學:

dYdX 由 DYDX 代幣管理。值得注意的是,DYDX 沒有任何費用分享,DEX 產生的收入直接流向 dYdX Trading Inc,這是一家從事協議開發的中心化公司。該代幣作為協議支持具有一定的實用性,但其主要用途是激勵流動性和交易活動。在 V4 中,DYDX 代幣有可能用于保護 dYdX 鏈,利益相關者能夠賺取交易費和 MEV。然而,這個決定必須通過 DAO 治理投票。

巴西加密友好銀行Nubank現在將為其巴西客戶提供擔保貸款:金色財經報道,由于與Creditas的合作,巴西加密友好銀行Nubank現在將為其巴西客戶提供擔保貸款的機會。這家拉丁美洲的新銀行在路透社之前報道的9月13日的公告中說,Nubank的客戶應該能夠在今年年底前通過其應用程序獲得Creditas的貸款產品。這種合作關系有可能深化,因為Nubank表示,在兩年內它可以做出決定,持有Creditas高達7.7%的股份。Nubank已經為在該公司擁有數字賬戶和信用卡的巴西客戶提供了個人貸款,利率因月份和分期付款次數不同而不同。根據新銀行的網站,該銀行估計有超過250萬人使用過這些貸款。(theblock)[2021/9/15 23:25:26]

GMX

協議概述:

GMX 已經席卷了 DeFi 市場。

該協議利用一種獨特的模型,用戶可以在該模型中為稱為 GLP 的類似指數的一攬子資產提供流動性。GLP 主要由 ETH、wBTC 和穩定幣組成,充當 DEX 上交易者的交易對手方,他們從流動性池中借款以開立杠桿頭寸。這意味著 GLP 承擔“損益 (pnl) 風險”,因為當交易者進行無利可圖的交易時它會產生價值,反之亦然。GLP 賺取 70% 的交易費用,這些費用以 ETH 支付,并且一直是所有 DeFi 中持續收益最高的來源之一,通常凈收益在 20-30% 之間。

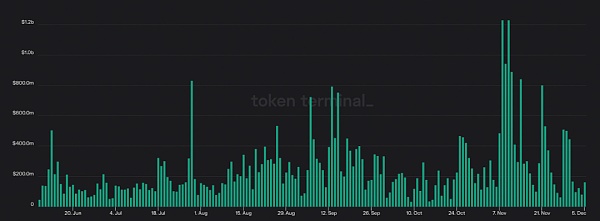

GMX 180D 交易量 – 來源:Token Terminal

GMX 為交易者提供 0% 的滑點,因為它通過 Chainlink 使用基于預言機的定價。然而,這種依賴性使協議面臨價格操縱漏洞的風險,因為攻擊者可以操縱資產價格,以便在 GMX 上獲利并拋售 GLP。該協議也設置了適當的參數來減輕這種風險,例如 OI 上限,同時限制其支持資產的選擇。GMX 還面臨可擴展性問題,因為它對 CEX 價格的依賴意味著它只能根據這些場所的流動性進行擴展。

Urban Television Network宣布啟動加密挖礦業務:美國上市公司、電視平臺Urban Television Network(URBT)宣布將在2021年11月1日前啟動加密挖礦業務。該公司將首先開采BTC和ETH等成熟的加密貨幣,并致力于利用其快速增長的用戶和投資者群體,發展為領先的加密礦企。URBT CEO Joseph Collins表示:數字貨幣市場是當今世界最大的金融市場之一,早期加密貨幣用戶獲得了巨大收益,我們看到了將我們的資源投入數字貨幣挖礦的絕佳機會。(Business Insider)[2021/8/9 1:44:09]

GMX 6M 收入(綠色)和收益(紫色)——來源:Token Terminal

在過去六個月中,GMX 的市場份額從 9.3% 大幅增長至 16.3%。該協議甚至有幾天賺取的費用收入超過 Uniswap。

總的來說,GMX 的交易量為 446 億美元美元,收入為 1770 萬美元,在此期間虧損 2430 萬美元,利潤率為 -137%。

GMX 已成為 Arbitrum 的核心原語,在網絡上擁有 40% 的 TVL 份額,以及 Umami Finance、Rage Trade、Vesta Finance、Dopex 等項目在該平臺上貢獻和獲取 GLP 流動性。

GMX 由 GMX 代幣管理。代幣持有者可以質押他們的 GMX,以賺取以 ETH、托管 GMX (esGMX) 支付的協議收入的 30%,并在向 GLP 提供流動性時獲得更多獎勵。迄今為止,GMX 利益相關者已賺取超過 3460 萬美元的費用,該代幣目前以 ETH 計價的收益率約為 7%(這不包括 釋放的 esGMX)。

LBank將于4月1日18:00上線HEX/USDT交易:據悉,LBank將于4月1日18:00(UTC+8)上線HEX/USDT交易,并已于3月25日18:00開啟充值和提現。 為慶祝HEX上線,LBank將聯合HEX于3月30日18:00(UTC+8)開啟瓜分HEX福利活動,更多詳情請關注LBank官網公告。[2020/3/30]

Gains Network

Gains Network 是另一個快速增長的 DEX。

Gains 使用的模型與 GMX 有點類似,但用戶不是為一籃子資產提供流動性,而是向僅 DAI 的金庫提供流動性。與 GLP 一樣,金庫充當 DEX 交易者的交易對手,用戶將 DAI 抵押品存入以開立多頭或空頭頭寸。用戶還可以在金庫中充當 LP,在那里他們將賺取交易費用并將交易者的盈虧內部化。

Gains Network 6M 交易量 – 來源:Token Terminal

Gains 具有幾個獨特的特征,例如除了加密貨幣之外還支持股票和外匯。該交易所是一個“degens 天堂”,因為它支持 100-1000 倍的杠桿率,根據用戶交易的資產類別,是所有 DEX 中最高的。然而,這是以可擴展性為代價的,因為用戶最多只能存入 75,000 美元的抵押品。該交易所還將交易者的利潤限制在 900%。

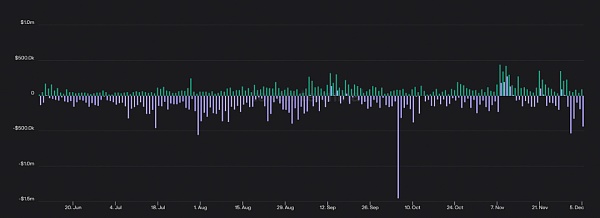

Gains Network 6M收入 – 來源:Token Terminal

在過去六個月中,該平臺促進了 81 億美元的交易量,同時產生了 270 萬美元的收入。Gains 目前部署在 Polygon 上,盡管該協議計劃在不久的將來部署在 Arbitrum 上。

動態 | 菲律賓UnionBank已推出該國首個加密貨幣ATM機:據The Paypers消息,菲律賓UnionBank已在位于馬卡迪市的數字分行“The ARK”推出了該國首臺加密貨幣ATM機。據悉,該ATM機已符合菲律賓央行的規定,允許擁有加密貨幣錢包的賬戶持有人直接從他們的資金中提取現金,并即時買賣加密貨幣。[2019/4/3]

收益由 GNS 代幣管理,可以抵押該代幣以賺取平臺產生的交易費用的一部分。GNS 還受益于銷毀機制,因為當 DAI Vault 的抵押率超過 130% 時,多余的存款將用于回購和銷毀代幣。

最后,GNS 被用作后盾,協議白皮書指出,如果 DAI 保險庫抵押不足,將出售代幣。在撰寫本文時,GNS 質押者的收益率約為 2%。

Perpetual Protocol

Perpetual Protocol使用基于 Uniswap V3 構建的虛擬 AMM (vAMM) 架構。這使該協議能夠在利用合成杠桿的同時促進高效的資本交易(如 V3)。這意味著在永久協議上,用戶可以交易 ETH 和 BTC 等資產,而無需 DEX 本身托管或與他們結算交易。

Perpetual Protocol 6M交易量 – 來源:Token Terminal

Perpetual Protocol 部署在 Optimism 上,允許交易所受益于與 L2 上其他協議的可組合性。Brahama、Galleon DAO 和 Index Coop 等幾個項目已經構建了 delta 中性收益率產品,這些產品從平臺上的資金費率(開多頭/空頭頭寸所支付的利率)中獲取收益率。

Perpetual Protocol 6M 收入(綠色)和收益(紫色)——來源:Token Terminal

相對于 GMX 等競爭對手,該協議的市場份額在過去六個月中從 2.9% 下降到 1.8%。在此期間,該交易所的交易量為 38億美元,收入為 65.8 萬美元,虧損 75.5 萬美元,利潤率為 -114%。

Perpetual Protocol 由 PERP 代幣管理。PERP 可以為 vePERP 鎖定,vePERP 是一種不可轉讓的代幣,賦予持有人治理權、提供流動性的提升代幣獎勵,以及在平臺上不同流動性池之間分配代幣的權利。此外,在即將進行的治理投票之前,vePERP 持有人將有權獲得 DEX 產生的交易費用的 25%、50% 或 75%。這些費用將以 USDC 的形式支付給代幣持有者。

新玩家:

dYdX、GMX、Gains 和 Perpetual Protocol 并不是唯一的玩家。

在巨大的 TAM 和協議的強大網絡效應之間,去中心化 perps 行業與眾多希望從現有企業手中竊取市場份額的項目展開激烈競爭。

讓我們簡要介紹以下幾點:

Cap Finance (CAP) 是一種基于 Arbitrum 的 DEX,它通過獨特的預言機系統提供 0% 的費用和資產定價。Cap 正在為即將推出的 V4 做準備,并在過去六個月中促進了 14億美元的交易量并產生了 61.4 萬美元的收入。

Rage Trade 是 Arbitrum 上新推出的交易所。在 Rage 上,用戶可以通過“80/20”金庫向交易者提供流動性,這些金庫將閑置資產存入外部收益場所以增加 LP 回報。該協議的第一個 80/20 保險庫(LP 進入 Curve 的 Tri-Crypto 池)目前收益率為 9.2%,目前的最大資金池容量已達到約 330 萬美元。

Kwenta 是一種基于 Optimism 的 DEX,它建立在 Synthetix 之上,利用其流動性和 Chainlink 價格信息。

還有許多其他令人興奮的協議正在開發中,例如 Vertex,Arbitrum 上基于訂單簿的交易所,以及 Drift Protocol,其 V2 在 Solana 上重新啟動。Perpetual 的基礎設施甚至正在使用 NFT Perp 等協議為 NFT 構建,NFT Perp 是另一種基于 vAMM 的 DEX,正在 Arbitrum 上推出。

結論

正如我們所見,每個永續 DEX 在協議設計、代幣經濟學和運營性能方面都有所不同。

盡管 Gains Network 和 Perpetual Protocol 帶來了獨特的功能和代幣設計,但截至今天,dYdX 和 GMX 正在角逐該賽道的頭部交椅。

dYdX 在銷量和收入方面處于明顯領先地位,同時以更高的利潤率運營。從長遠來看,它還以 CLOB 的形式擁有最具擴展性的交換模型。

然而,它的代幣經濟學是同類產品中最差的。dYdX Trading,而不是 DAO 或 DYDX 持有者,獲取所有協議收入。由于流動性激勵,DYDX 代幣也承受著拋售壓力,盡管這可能會隨著 dYdX V4 的推出而改變。

GMX 已成為 Arbitrum 的核心原語,并且在最近幾個月見證了其市場份額的急劇增長。GMX 的代幣經濟學非常出色,因為質押者可以以目前超過 ETH 質押率的速度賺取 ETH 收益。

盡管如此,該協議設計中的幾個特性限制了可擴展性,并存在獨特的尾部風險(Tail Risk),即罕見事件(Rare Event)發生的風險。

DYDX/GMX – 來源:TradingView

盡管它在許多方面領先于競爭對手,但 DYDX 在過去六個月中相對于 GMX 下跌了 53.3%。因此,盡管 DYDX 似乎擁有更好的產品,但去中心化永續賽道似乎也在印證:在加密行業中,產品不是代幣。

比推BitpushNews

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

文:@TheDeFinvestor 來源:推特 ZK季即將到來。 隨著人們期待已久的zkEVM擴展解決方案即將推出,一種新的敘事可能會出現.

1900/1/1 0:00:00文:章魚哥 自今年年初以來,Web3加密游戲板塊急速下跌,與整體加密貨幣市場低迷一致。在過去十年中,手機游戲已成為互動娛樂產業的重要支柱,得益于智能手機的普及,來自世界各地的用戶都成為了硬核游戲.

1900/1/1 0:00:00原文:《行業利好 | 最新案”對比“第一案”,NFT定性變了?》 作者:肖颯法律團隊 常讀颯姐團隊公眾號的伙伴們一定知道,我國目前尚未制訂專門針對NFT數字藏品的任何法律.

1900/1/1 0:00:00加密銀行Silvergate Bank和加密行業各大中心化交易機構如FTX、Coinbase、Crypto.com、Circle等有著極其緊密的聯系.

1900/1/1 0:00:00摘要: 我們需要在互聯網上有更多的親密感,但不是你想象的那種親密感。作為科技行業的運營商,我們被過于簡單化的增長概念所轟炸,這些增長專注于各種量化指標的指數增長.

1900/1/1 0:00:00創作者:steph alinsug 翻譯者:DAOctor 審核者:Shaun 原文:Decentralized Media In web3 Is Not What You Think.

1900/1/1 0:00:00