BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD+0.21%

XRP/HKD+0.21%原文標題:《三分鐘讀懂 Rage Trade:可組合的全鏈以太坊永續合約協議》

原文來源:aididiaojp.eth,Foresight News

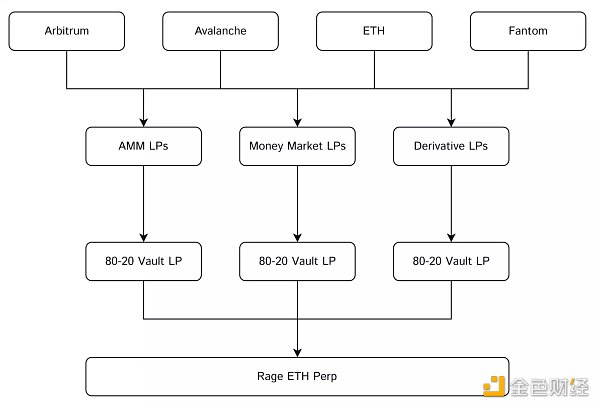

Rage Trade 是一個基于 Arbitrum 生態的永續合約協議,旨在通過 80-20Vaults 和 Omnichain recycled liquidity 等創新性機制設計來建立流動性較強、可組合的全鏈以太坊永續合約協議。Rage Trade 還將在 LayerZero 集成,以允許金庫能夠從任何 L1 和 L2 中獲得流動性。

Rage Trade 通過 Omnichain recycled liquidity 機制整合來自其他鏈(LP 鏈)的 DeFi 流動性,當這些流動性進入 80-20Vaults 后,其中不超過 20% 將以虛擬流動性的方式注入 Rage Trade 的 vAMM 池,為 Rage Trade 提供集中流動性,另外 80% 仍然保留在外部協議中來為 LP 獲得收益,同時 LP 提供者還能從合約交易者那里賺取費用。主鏈 Arbitrum 和 LP 鏈通過 LayerZero 的跨鏈消息傳遞協議傳遞消息。

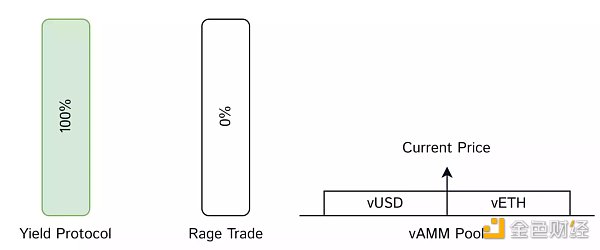

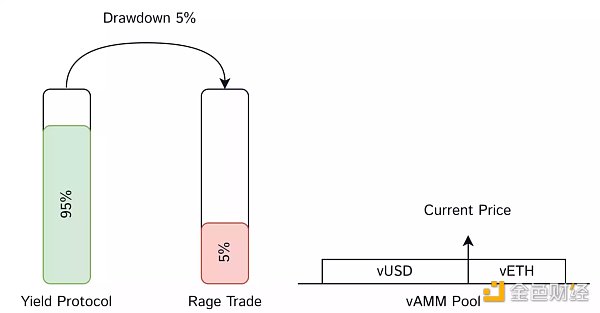

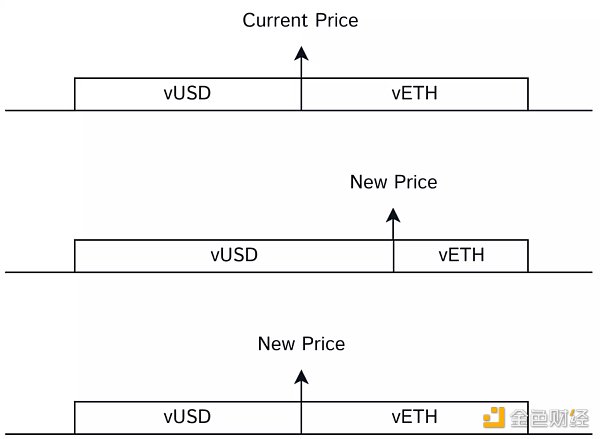

在初始狀態時 100%LP 在協議外部,當以太坊價格波動,協議頭寸開始增加時,外部流動性開始以虛擬流動性的方式進入 Rage。通過 Rebalance PnL 操作,Rage 能夠再次將協議產生的收益從協議中轉移到外部協議。Rage Trade 會根據最新價格每日調整一次集中流動性的做市范圍,如果保險庫累積的 LP 流動性超過 20%,Rage Trade 將通過重置流動性操作,關閉保險庫,并重新部署流動性。

Rage Trade 協議收入包含 10% 的 80-20valuat 所產生收益和萬分之五的交易手續費,交易手續費的千分之一將作為 LP 的代幣激勵。

FTX.US前總裁推出期貨和加密貨幣交易中心:金色財經報道,FTX.US 前總裁 Brett Harrison 成立的合資企業 Architect Financial Technologies 正在推出一個平臺,以幫助其機構客戶進入包括 CME Group Inc.、Coinbase Global Inc. 和 Uniswap 在內的加密現貨及期貨交易平臺。

據悉,該平臺不會管理或交易客戶資金,僅為用戶提供連接到期貨和現貨市場的系統,Architect 未來的計劃是提供多種資產類別的交易,例如擴展到股票、期權等市場。[2023/4/19 14:14:14]

Rage Trade 具有全鏈可回收流動性 Omnichain recycled liquidity 和 80-20Vaults 等核心創新點,同時與 GMX 合作,將推出 Delta Neutral GLP 金庫。

Rage Trade 允許所有在現有其他協議中的流動性資金進入,其中包括 AMM(Curve、Balancer、Sushi 等)、貨幣市場(AAVE、Rari、Euler 等)和衍生品協議(GMX、Ribbon)。這些協議中的流動性都可以以 ETH-USD LP 的形式被整合到 80-20Vaults 中,然后進入 Rage Trade 的 ETH perp 流動性池。具體過程如下圖所示:

Rage Trade 的 perp、金庫和業務均部署在主鏈 Arbitrum,其他提供流動性的鏈被稱為 LP 鏈。為了對全鏈流動性進行整合,Rage Trade 使用 LayerZero 的跨鏈消息傳遞協議來在主鏈和 LP 鏈之間傳遞消息,并用 Stargate 發送和接收資產(USDC PnL)。

CZ回應CNBC知名主持人“不與幣安做生意”言論:金色財經報道,CNBC財經節目Mad Money主持人Jim Cramer在社交媒體上將矛頭對準了全球最大的加密貨幣交易所幣安,他表示自己不會與幣安做生意并補充稱“幣安太粗俗了”。Jim Cramer的推文引起了幣安首席執行官 CZ 的注意,他用一個可能表示“請”或“謝謝”的表情符號做出回應,加密社區將CZ的雙手祈禱表情符號解釋為“松了一口氣”,因為一些人認為 Jim Cramer的預測經常與他所說的相反,甚至可能是幣安的“看漲信號”。[2023/4/1 13:38:21]

當 LP 鏈向協議存入流動性時,LP 鏈將向主鏈發送消息,以將虛擬流動性注入 Rage Trade 的 vAMM 池;反之,則將其從 vAMM 池中抽出。

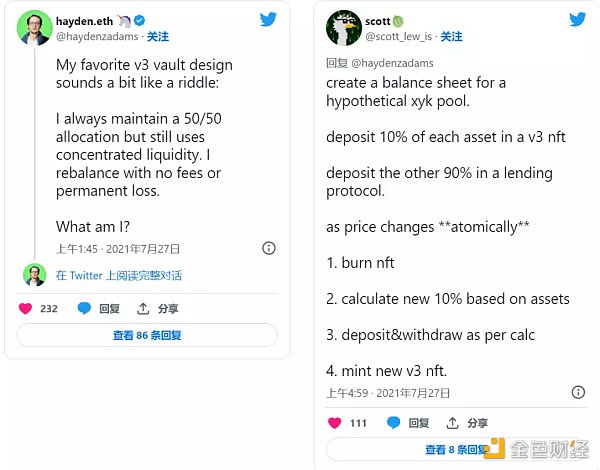

80-20Vaults 是 Rage ETH perp 的 LP 運行策略,其靈感來源于 Hayde(Uniswap)和 Scott(DeFi Pulse)發布的解決方案。在 80-20Vaults 中,存入 Rage Trade 協議中的流動性,80% 仍將維持在外部協議如 Curve、GMX、Sushi 等中獲得收益,最多為 Rage Trade 提供 20% 的集中流動性。

80-20Vaults 依賴三個核心操作:Rebalance PnL、更新范圍和重置流動性。

初試狀態時,100% 的 TVL 處于產生收益的 LP 位置(在 Rage 之外),金庫提供圍繞當前價值的集中流動性頭寸(具有等量的 vUSDC 和 vETH)。

一用戶從APE質押合約贖回32萬枚APE并轉入幣安出售,因APE價格下跌損失37萬美元:金色財經報道,據鏈上觀察員BitcoinEmber發推表示,半小時前,一位用戶從APE質押合約贖回32萬枚APE (價值約123萬美元)并轉入幣安出售。

該用戶在 APE 這輪行情最高點附近(1/26 日,APE價格為6.12美元)從幣安提出32萬枚APE參與質押,44天的質押他雖然獲得了 35,523枚APE(17.7萬美元)的收益,不過由于 APE 的價格下跌,他最終虧損55萬美元。[2023/3/13 12:59:29]

當 ETH 價格變動時,LP 金庫累積定向永續合約頭寸。例如隨著 ETH 價格上漲,金庫 ETH 永續合約空頭頭寸開始增加(上漲相當于借入 USD 買 ETH)。Rebalance PnL 操作從這些頭寸實現 PnL,并將資產轉移到可生成收益的服務中,最大限度地提高了資本效率,同時保持了足夠的抵押率。

注:PnL 代表交易組合價值的逐日變化,通常使用以下公式計算:PnL = 今天的價值 - 前一天的價值。

隨著 ETH 價格的變動,集中的流動性頭寸可能會導致 vETH 和 vUSDC 失衡。通過更新范圍操作,Rage Trade 會根據最新價格每日調整一次集中流動性的做市范圍。

如果價格出現大幅波動,導致金庫累積的 LP 流動性超過 20%,Rage Trade 將通過重置流動性操作,關閉保險庫,并重新部署流動性。

每一個 80-20Vaults 都可以接受不同的 LP 頭寸作為抵押品來提供 Rage 的 ETH perp 流動性。80-20Vaults 旨在 Uniswap v2 中獲得 ETH-USD LP 收益的同時,為 LP 頭寸賺取額外收益。為了吸引所有可能產生收益的 ETH-USD 資產,LP 將能從所有 LayerZero 兼容鏈中回收流動性。

美國佛蒙特州金融監管部已加入對Celsius的“多州調查”:7月13日消息,根據周二的一份聲明,美國佛蒙特州金融監管部已加入對陷入困境的加密借貸平臺Celsius的“多州調查”。根據今天發布的消費者警報,監管機構發現Celsius沒有披露關鍵信息,即平臺的財務狀況、投資活動、風險因素以及償還對存款人和其他債權人的義務的能力。 該監管部門還表示,Celsius通過向散戶投資者提供加密貨幣利息賬戶,涉嫌發行未注冊證券。Celsius還缺乏匯款許可證,這使得其“在很大程度上沒有監管的情況下運作”。

此前6月份消息,美國得克薩斯州、新澤西州、阿拉巴馬州、肯塔基州和華盛頓州的證券監管機構正在調查加密借貸平臺Celsius Network暫停客戶贖回資金的決定。(The Block)[2022/7/13 2:09:22]

通過 80-20Vaults,外部 LP 頭寸實際上可以通過為 Rage Trade 提供流動性來獲得額外收益如交易手續費、RAGE 代幣激勵等。并且其中 80% 的資產是在隔離協議中,不存在清算風險,這一設計或許將吸引大批流動性。

80-20Vaults 雖沒有清算風險,但仍然面臨兩種形式的外生風險:

Arbitrum 停機時間:如果 Arbitrum 網絡停機時間過長,金庫收益可能會偏離預期的 UNI v2 收益。產生收益的資產風險: Curve 的 Tri-Crypto 等產生收益的資產可能會經歷自身的無常損失,這可能導致收益偏離 UNI v2。

Rage Trade 的 Delta Neutral Vaults 是一組流動性智能合約,允許用戶匯集資金,以 delta 中立的方式在 GMX 上提供流動性,同時在 GMX 上賺取 ETH 獎勵。該保險庫在鏈上運行,通過在兩個獨立的風險金庫的幫助下對 Aave 和 Uniswap 進行做空,最大限度地減少對 ETH 和 BTC 的風險敞口。

加密交易平臺Koinal在立陶宛開設新辦事處,拓展歐洲業務:6月12日消息,加密金融服務提供商SG Veteris宣布旗下加密貨幣交易平臺Koinal已在立陶宛開設新的辦事處,以拓展歐洲業務。

SG Veteris已被授權提供加密貨幣兌換法幣的交易服務,以及作為加密貨幣錢包服務提供商,允許立陶宛的用戶訪問其Koinal和Bitpace(加密B2B支付網關服務)產品。(FX Empire)[2022/6/12 4:20:29]

兩個獨立的風險金庫包括:

Risk-Off Vault:允許用戶存入可作為 Aave 抵押品的 USDC,同時根據資產利用率從 GMX 賺取 Aave 供應 APR 和部分 ETH 獎勵。Risk-On Vault:通過 GLP 賺取收益,同時抵消 ETH 和 BTC 的價格風險。由于 ETH 和 BTC 的比例在 GMX 上可能會發生變化,因此金庫會在每次重新平衡時更新未平倉空頭。

Rage Trade 由通過虛擬自動做市商 vAMM 設計的 UNI v3 提供支持。UNI v3 vAMM 池持有虛擬代幣例如:vETH-vUSDC,它們代表現貨市場中基礎代幣即 ETH-USDC。交易員和流動性提供者 LP 使用虛擬代幣在 vAMM 上下交易訂單。

Rage Trade 使用 Omnichain Liquidity 和 80-20 Vaults 為 ETH perp 建立深度流動性,此外還設計了一種稱為前瞻性指導的資金利率機制來確保資金利率與 CEX 利率相匹配。當 CEX 資金費率和 Rage 資金費率不同時,前瞻性指導的資金利率機制允許治理模塊在 3 種資金費率計算方法之間切換,以保持費率接近公允價值。

資金費率機制專為 UXD、 Lemma、Frax 等穩定幣設計。這使穩定幣發行人能夠在賺取 CEX 基礎收益率的同時獲得 delta 中性 perp 頭寸即由 ETH 抵押的 1 倍空頭頭寸。

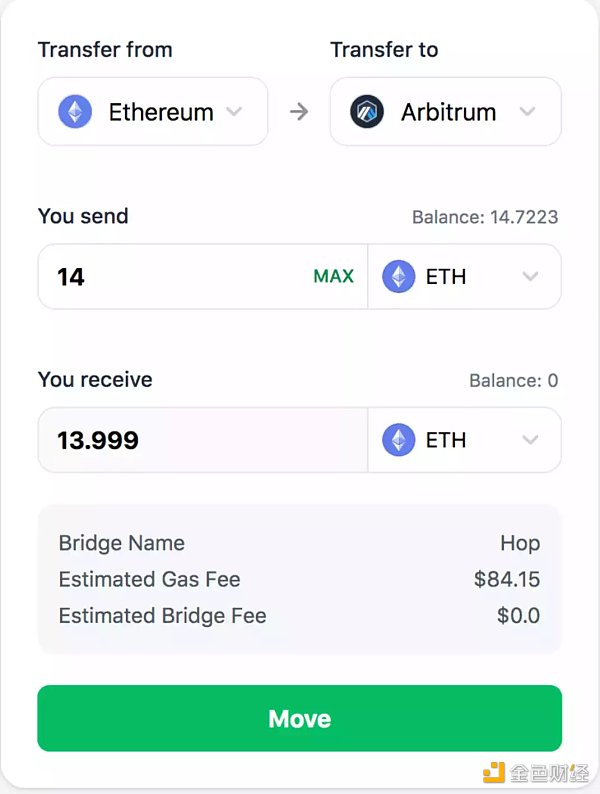

首先使用 Fund Movr 將 ETH 資產橋接到 Arbitrum:

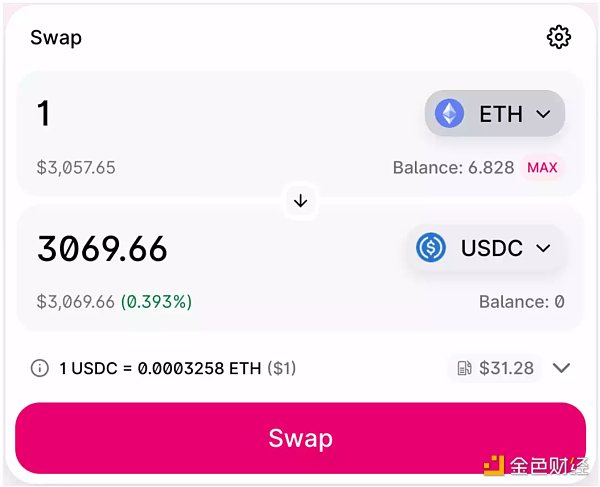

然后需要同時持有 ETH 和 USDC。用戶需要通過 USDC 余額在 Rage 開交易頭寸,同時需要 ETH 來支付 Gas 費用。可以選擇用 Uniswap 進行資產交換:

首先需要連接個人錢包:

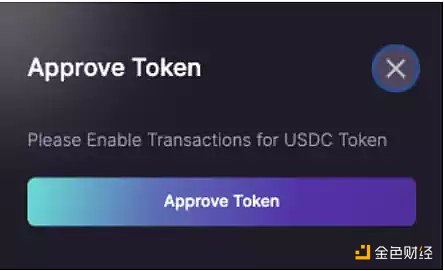

然后添加 USDC 代幣:

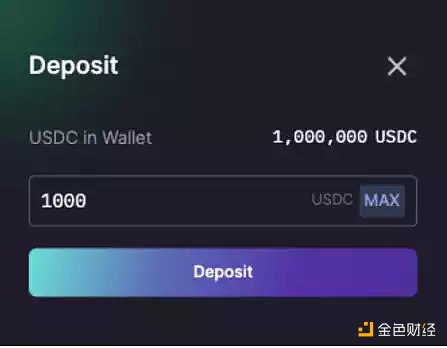

最后存入開倉所需要的 USDC 金額:

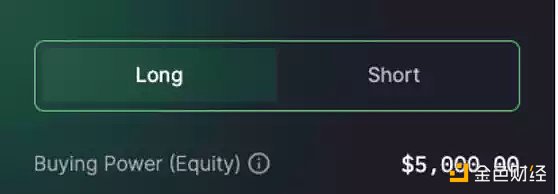

以建立多頭頭寸為例,分析如果在 Rage Trade 上進行交易。

首先在交易界面選擇做多,并確認交易資產:

然后輸入想要做多的代幣數量,交易界面會自動充值所需的 USDC,并設置可接受滑點

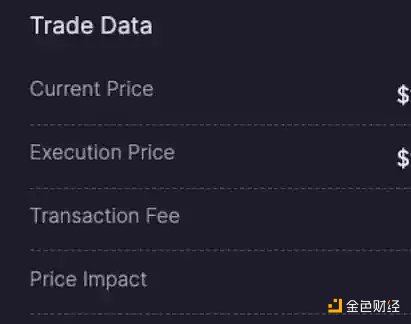

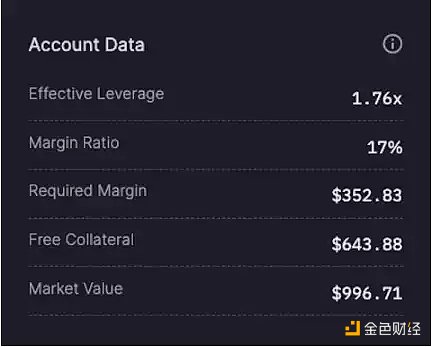

最后再點擊 Swap 來啟動交易,并查看交易數據:

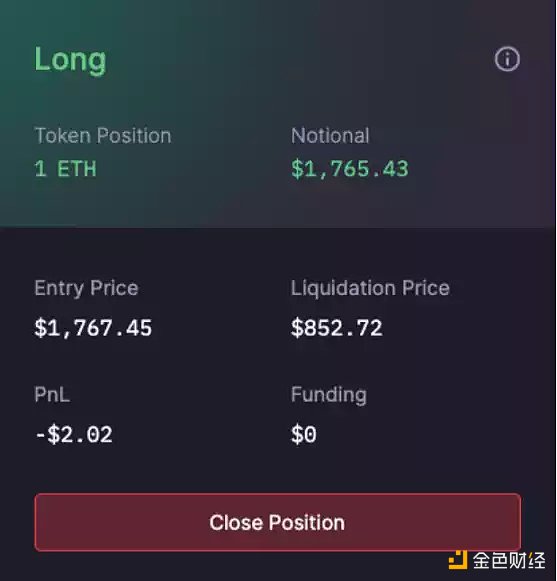

一旦交易被確認:持倉情況和賬戶數據將會顯示在頁面上。

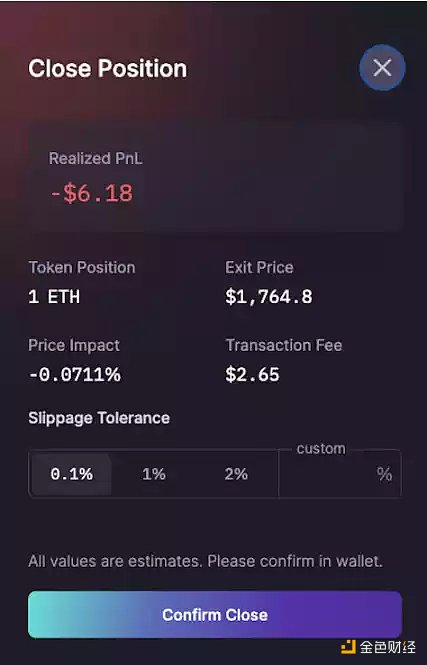

如果想要平倉,只需要點擊 Close Position 平倉按鈕,在確認平倉前注意查看彈窗窗口。

Rage Trade 官網并未披露團隊信息,但可以從GitHub 庫中找到與項目相關三位開發人員的帳號。其中名為 0xDosa 的用戶賬號介紹顯示他不僅是 RageTrade 的核心開發者,還活躍在 GMX 保險庫和 Strategy 保險庫開發中。

GMX 是一個基于 Avalanche 和 Arbitrum 的永續期貨和現貨協議,采用由 ETH、USDC 等基礎資產按照一定比例組成的 GLP 指數代幣提供流動性。GMX 具有零滑點、10bps 費用和高杠桿率等特點,能夠以較低成本在網絡上快速交易 BTC、ETH、AVAX 等代幣。

GMX 將期貨原有的多空博弈的過程變成了多方、空方及 GLP 持有者的三方博弈,簡單來說就是如果交易者失敗,則 LP 獲利;如果交易者獲勝,則 LP 失敗。協議獲利的主要來源是交易者在交易時扣除的借款費用,同時協議手續費的 70% 會作為激勵發放給 LP。

與 GMX 采用類似機制的協議還有 Deri Protocol 等。

Perpetual 在 2020 年創建了虛擬 AMM vAMM,成為鏈上 Perp 的先驅。Perpetual v1 使用單幣模擬 x*y=k 恒定乘積模型。簡單來說就是用戶存入 USDC 保證金,可以在虛擬流動性池中進行交易。以 ETH-USDC 虛擬池為例,x 和 y 分別代表虛擬池中 ETH 和 USDC 兩類代幣的數量,協議給定 K 值。

vAMM 可以實現更便捷的流動性進出,并能支持杠桿交易和避免無常損失。Perpetual v2 整合了 vAMM 機制與 Uniswap v3 的聚合流動性,同時提供 PERP 流動性激勵和上線限價單功能。

與 Perpetual 所采用 vAMM 模型類似的協議還包括 MCDEX、FutureSwap、Drift 等。

dYdX 是一個基于 L2 的衍生品交易所,提供類似于 CEX 的包括永續合約、杠桿交易和借貸等多種衍生品服務。該協議旨在建立一個完全去中心化的衍生品交易所。

交易者在 dYdX 上通過訂單薄進行點對點交易,并使用資金費率機制平衡凈頭寸,與 CEX 永續期貨合約原理相似。訂單薄系統可以提供更復雜的訂單類型,但比較依賴做市商及提供流動性。

與 dYdX 一樣采用訂單薄模型的協議還包括 Injective、Mango Market 等。

去中心化衍生品市場雖然已經出現諸如 GMX、dYdX 和 Perpetual 等具有不同機制且相對成熟的應用,但就其市場規模而言,仍有很大的發展空間。Rage Trade 通過創新性的 80-20Vaults 設計,在提高資金效率和有效隔離部分風險的同時,仍能保持良好的交易體驗。此外,Omnichain recycled liquidity 機制能夠幫助其整合現有 DeFi 零散流動性,為交易的深度提供了有效保障。因此 Rage Trade 有望成為去中心化衍生品領域的一匹黑馬。

Foresight News

企業專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

原文來源于 Pantera Capital,原文標題《無需信任系統的必要性》,作者 DAN MOREHEAD、CHIA JENG YANG、JESUS ROBLES III.

1900/1/1 0:00:00這兩天特朗普NFT@CollectTrump火了,也算是熊市NFT破圈事件,一開始大家拿這個項目當meme圖看,現在OS地板價漲到0.38e.

1900/1/1 0:00:00veBAL?是Balancer的治理代幣,但在實踐中,veBAL是不可知的:沒有不良行為者,只有不好的設計。Balancer 引入了投票托管代幣經濟學,使代幣持有者與協議的成功和收入保持一致.

1900/1/1 0:00:00作者:五火球教主 圈子經歷了2022年地獄難度的一年,2023年會不會好一些呢?我想大概率會好一點,畢竟你很難想象2023年再怎么去“暴雷“+“去杠桿”,連FTX都倒了.

1900/1/1 0:00:00黨的二十大提出要堅定不移建設“網絡強國和數字中國”。我國高度重視數字貨幣的研發應用,央行早在2014年便成立了法定數字貨幣研究小組,2017年設立數字貨幣研究所,正式啟動前期基礎研究工作.

1900/1/1 0:00:00在FTX崩潰之后,儲備證明一直是一個熱門話題。投資者要求交易所提供其加密貨幣持有量的證明。但它們究竟是什么,又為何重要呢?儲備證明即Proof of Reserves(PoR),用來驗證用戶的加.

1900/1/1 0:00:00