BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD-0.14%

LTC/HKD-0.14% ADA/HKD+0.31%

ADA/HKD+0.31% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD-0.59%

XRP/HKD-0.59%原文標題:《The Current State of Crypto Insurance》

原文作者:Joo Kian,加密研究員原文編譯:Evelyn,W3.Hitchhiker

DeFi 的出現為許多協議開辟了產生收益的機會。但是,隨著協議獲得越來越多的吸引力,并且看到智能合約中的存款越來越多,這為黑客和利用者(exploiter)創造了有利可圖的機會。

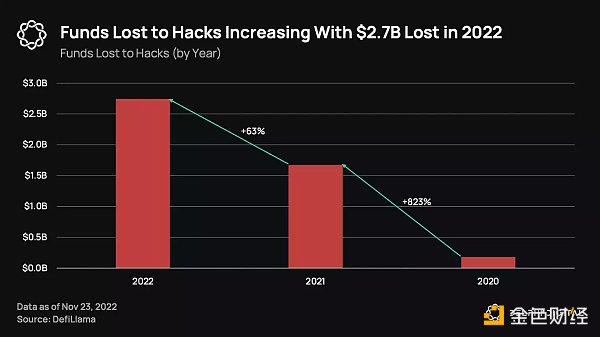

黑客們發現了協議架構或智能合約中的缺陷,并找到了從這些缺陷中提取價值的方法。自 2020 年 DeFi summer 開始以來,被盜資金的數量只增不減。僅在 2022 年,因黑客攻擊而損失的資金就已經有 27 億美元,比去年增加了 63%。

隨著加密貨幣采用的增加,對協議及其用戶來說,如何防止被利用是很重要的。審計和代碼審查是第一個也是最明顯的步驟(但它們并不意味著被利用的可能性為 0)。協議和用戶如何保護自己免受這些攻擊?正如 TradFi 的情況,保險可能是最好的答案。

保險協議對選定的 DeFi 協議提供保險服務。這使得這些協議的用戶可以為某些風險投保。保險協議提供的保險服務主要有兩種類型:

· 智能合約漏洞:涵蓋了協議的底層智能合約。如果智能合約出現故障、黑客攻擊或被利用,導致用戶的資金損失,它將允許對承保金額進行索賠。

觀點:加密貨幣持有者需向美國國稅局正確申報分叉幣和空投損益:根據美國國稅局的規定,加密貨幣持有者在“對通過硬分叉或空投獲得的加密貨幣行使支配權和控制權”時需要確認其收入。也就是說,當持有者獲得轉讓或出售加密貨幣的能力時需要進行稅收申報。納稅申報軟件公司Sovos稅務扣繳和申報專家Wendy Walker表示,分叉幣被視為“普通收入”,具體的納稅額將取決于納稅人使用的估價方案。德勤稅務合伙人Jim Calvin表示,默認情況下,代幣的估值采用先進先出(FIFO)的會計方法,即使用最古老的加密貨幣單位來確定成本基礎。盡管還有其他估價方法可能產生較少的納稅義務,如后進先出法(LIFO)或平均成本法,只要這些方法被一致地應用,它們是可行的。此外,即使是免費或不情愿收到的空投代幣,也應該作為收入申報。任何時候有人出售加密貨幣,他們都需要確認稅收的損益。監管者非常清楚加密貨幣在協助逃稅和洗錢方面的作用。那些認為不用交稅就能逃脫的人面臨著被審計的風險,同時還會受到嚴厲的處罰。比特幣區塊鏈上的交易大部分是公開的。Wendy Walker表示,美國國稅局通過這些交易追溯到納稅人只是時間問題。(Cryptobriefing)[2020/4/10]

· 脫鉤(Depeg)風險:涵蓋了 Stablecoin。在發生一定程度的脫鉤時,它將允許對承保金額進行索賠。

現在我們了解了所提供的保險類型,接下來讓我們把它們進行細分,以便更好地了解流程和參與者。

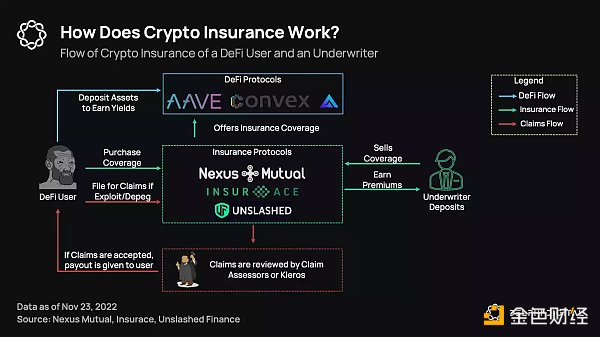

保險購買人(Coverage Purchaser,DeFi 用戶):DeFi 用戶將資金存入 DeFi 協議來獲得收益。為了消除他們在利用智能合約方面的風險,用戶可以使用保險協議來為 DeFi 協議購買保險服務。他們只需要支付一小筆保險費,這筆費用通常低于他們從收益率耕作中獲得的收益。當漏洞發生時,用戶就可以用相關證明來提出索賠。一旦被批準,用戶就會得到保險賠付。

加密貨幣市值前十幣種全線下跌:金色財經數據顯示,截止當前,加密貨幣市值前十幣種全線下跌。跌幅前三為:OKB(4.08美元,-5.69%)暫居第一、LTC(37美元,-3.62%)排名第二,ETH(128.24美元,-3.31%)排名第三。[2020/3/23]

保險發行人(Coverage Issuer,保險協議):保險協議為選定的協議或 Stablecoin 提供保險服務。用戶可以通過支付保費來購買保險。傳統保險的交易對手方是保險公司,但與此不同的是,保險協議允許其他用戶承保存款(而這些存款將作為對手方)。然后,承保人的存款將從保費中獲得收益,同時獲得 Token 獎勵。當漏洞發生,用戶提出索賠時,索賠評估員將投票批準或拒絕索賠。任何人都可以通過質押保險協議的原生 Token 成為索賠評估員。一旦批準,保險賠付款就會支付給買方。如果被拒絕,就不會有賠付。索賠評估員也會在索賠結算后獲得費用或 Token 獎勵的投票獎勵。

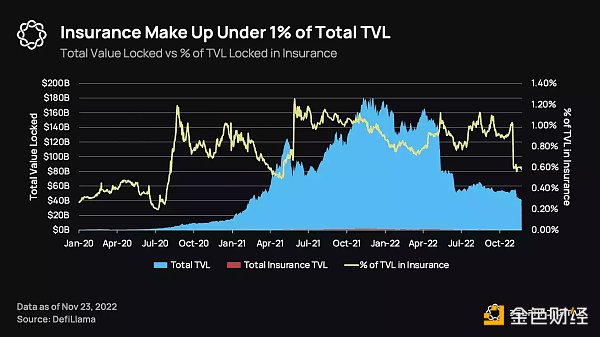

盡管 DeFi 的 TVL 在增長,黑客事件也在創下新高,但保險業并沒有什么增長。在高峰期,所有 DeFi TVL 中只有 1.2% 受到了保險協議的保護,而最近幾個月卻只占總 TVL 的 0.7% 和 1% 之間。而到現在,也只有 2.35 億美元的 TVL 在保險協議中,而整個市場卻整整有 408 億美元。即使按照 200% 的保障率(總保障金額 / TVL)來算,它也只能為總 TVL 的 1.15% 提供保險服務。

金色沙龍丨呂國寧:公鏈技術突破需支撐更大范圍的加密經濟生態:在本期金色沙龍上,Nervos聯合創始人&COO呂國寧發言指出:公鏈技術突破,最核心要解決的問題是去支撐一個更大范圍的加密經濟生態。下一代的公鏈的大概有三個發展方向。第一,一層擴容;第二,二層擴容;第三,多練互操作。諸多公鏈在不同的方向上面的嘗試,是區塊鏈行業依然處在一個繁榮階段的標志。[2020/3/18]

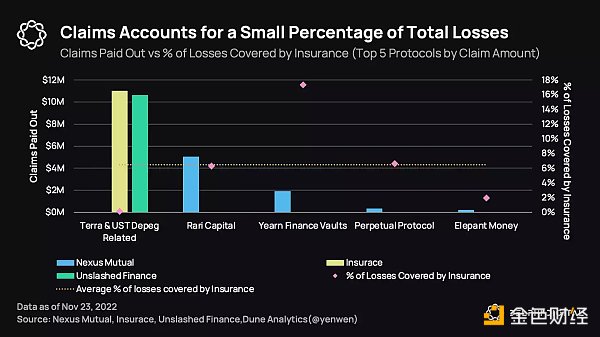

此外,當該研究按照索賠金額排名前五的事件來看時,保險所覆蓋的平均損失只有 6.47%。這意味著,每損失 100 萬 美元,只有 6.47 萬美元得到了保險賠付。以下這兩張圖顯示,DeFi 用戶對所涉及的風險投保不足,這可以歸因于目前的保險模式在努力尋找產品與市場的契合點。

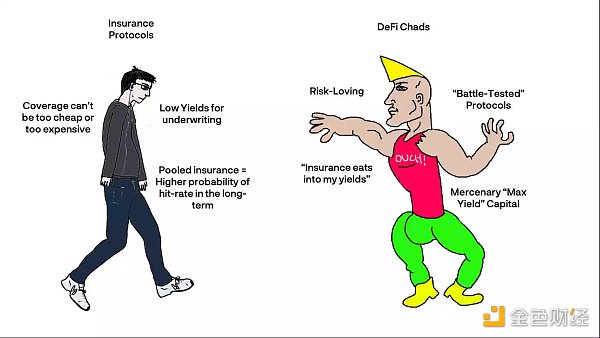

保險仍然是一個很難向加密領域人群銷售的產品。讓我們從行為和激勵的角度來分析一下。首先,讓我們看看 DeFi 保險發展如此緩慢的核心原因有哪些:

1. 愛好風險的人群:愛好風險的加密投資者對加密領域的高波動性和高風險都已經習以為常。購買保險來管理風險也并不是人們的第二天性。

2.「經過實戰考驗的」協議:經過驗證的協議往往被認為是「更安全的」,因為它們的代碼已經順利運行了很長時間。由于人們認為協議是「經過戰斗考驗的」,因此出現漏洞的風險「較低」,因此用戶認為使用這些協議為他們的存款投保是浪費錢。

動態 | 澳大利亞證券和投資委員會對加密貨幣交易所進行3.3萬美元的處罰:澳大利亞證券和投資委員會對在澳洲證交所上市的加密貨幣交易所運營商Byte Power Group罰款33000美元,因該交易所未能將其去年的發展變化通知給市場運營商和股東,違反了其持續披露義務。除了罰款之外,ASIC還做出了一項決定,即在2019年12月12日之前,在Byte Power沒有使用完整形式的招股說明書進行全面披露的情況下,將對其融資能力進行某些限制。[2019/2/12]

3. 保險的成本損害了收益率:購買的保險通過引入一個成本載體來影響收益率。在 DeFi 收益率下降的情況下,這一點就更加明顯了。因此賺取 15% 年利率的人比賺取 5% 年利率的人更愿意為保險買單。

4. 資本輪換周期:雇傭資本(Mercenary capital)從一個協議到另一個協議進行輪換,以最大限度地獲得收益。這使得在短時間內購買保險沒有太大的吸引力。

保險協議代表了協議本身以及其承保存款。這其中有幾個問題,使承保的積極性下降:

1. 高風險,低回報:為低收益率承保是有風險的;潛在的尾部事件(tail event)不僅能剝奪承保人的收益,甚至能減少存入的本金。

2. 定價問題:如果保險定價太高,就沒有人購買保險。如果定價太低,承保人就沒有動力去承擔風險。

3. 不同的風險暴露:不同的保險協議設計使承保人很難管理他們的風險。具有孤立的協議池的保險協議允許承保人選擇他們喜歡的協議去存款。具有聚合池的保險協議承擔了更多的協議,也增加了尾部事件的概率。

津巴布韋最大的加密貨幣交易所起訴該國央行勝訴:2018年5月11日,津巴布韋儲備銀行(RBZ)禁止公民擁有、交易或轉讓比特幣。然而,這個國家的加密貨幣交易所拒絕妥協,并向金融機構提起訴訟。在法律行動之后,Golix交易所于2018年5月24日勝訴。[2018/5/30]

4. 缺少無縫整合:保險和 DeFi 協議作為兩個獨立的單元運作,并沒有為用戶的使用提供無縫整合。

保險仍然是一個重要的產品,應該在高風險的加密環境中提供和采用,但我們需要看到當前保險模式為迎合當前的用戶子集而產生的變化。

隨著對一般 DeFi 用戶操作方式的了解,我們也尋找創新的方法來改善或創造一種不同的方式來為不同的人群提供保險服務。

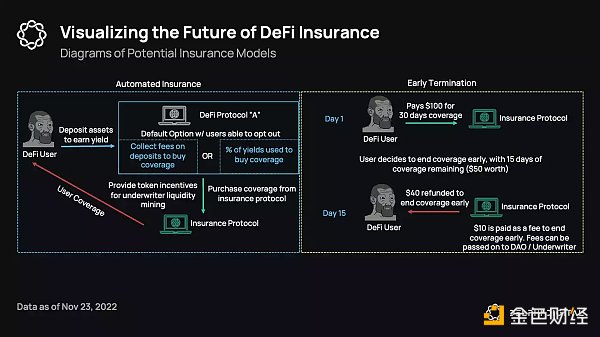

· 這依賴于一種被稱為「狀偏差(status quo bias)」的認知偏差,它指的是人類傾向于讓事情保持原樣而不是改變它們。

· 自動保險可以在各種 DeFi 協議中實施,允許用戶自行選擇退出。當產量耕作時,用戶可能需要支付押金費用或收益的小部分比例來為用戶購買保險。

· 此外,協議可以將 Token 排放導向保險協議,以激勵承保人,確保有足夠的流動性為用戶購買保險。

· 一些傳統的保險供應商有提供允許提前終止的條款。有一個例子是,為期一年的全球旅行保險。如果你想提前結束旅行,不再需要保險,你可以終止保險以來回部分保費。

· 將同樣的邏輯應用于 DeFi 保險,如果你決定提前終止保險,你應該能夠收回你所支付的部分保費。這就解決了買方不再接觸的協議的冗余保險的問題。

· 保險協議和承保人也受益,因為他們可以對提前終止收取費用。這釋放了承保的流動性,供其他用戶購買,使其更有資本效率。

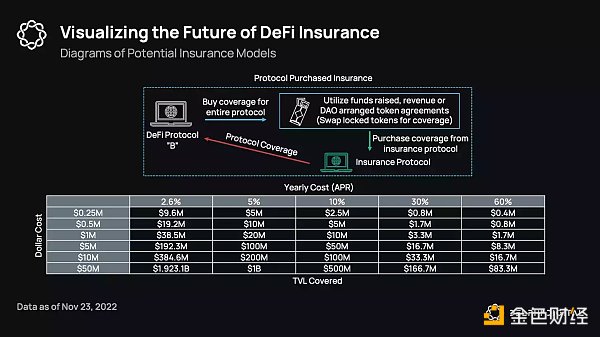

· 協議購買的保險通過為整個協議提供保障而使用戶的操作變得簡單。用戶在用戶界面或用戶體驗方面不會有任何差異,也不必為保險付費。

· 雖然這對終端用戶有利,但對協議來說,成本會非常高。使用 Nexus Mutual 公司最便宜的 2.6% 年利率的保險,25 萬美元只覆蓋了 960 萬美元的存款。這意味著該協議必須產生等量的協議收入,才能在其覆蓋成本上實現收支平衡。

· 沒有盈利模式的協議不太可能采用這種模式。協議也可以使用籌集的資金或 Token 協議來資助這種保險。

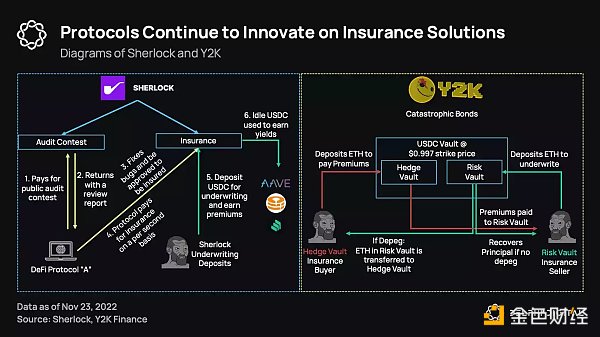

Sherlock 和 Y2K Finance 是兩個通過提供不同的保險方法進行創新的協議。

Sherlock 是一個具有獨特模式的審計市場和智能合約保險協議。這種模式是將審計師和保險公司結合起來一起工作,正如我們去年的報告中所涉及的那樣。此外,他們針對的不是 DeFi 用戶,而是選擇了去針對協議。

下面是他們的審計和保險過程:

1. 協議支付了與 Sherlock 進行的公開審計競賽。

2. 審計結束后,協議將收到一份高、中嚴重程度的調查結果。他們將有 72 小時的時間來確認這些調查并指出修復方法,以及安排在 3 周內完成修復審查。

3. 一旦代碼被修復和審查,他們就可以與 Sherlock 合作,以 2% 的年利率為其協議提供 TVL 保險。

4. 該協議將以每秒鐘為單位來支付保險費。

5.Sherlock 開放了承保存款,任何人都可以存入,以獲得收益率。

6. 閑置資本將為存款人在其他 DeFi 協議上產生收益。

這種模式為協議提供廉價的保險服務,同時允許承保人通過其他協議來提高收益率。

Y2K Finance 為奇特的掛鉤衍生品提供的結構性產品設計。他們的第一個產品是「Earthquake」,它將傳統的災難債券帶到 DeFi。Earthquake 以三種 Stablecoin 為中心(USDC、USDT 和 MIM),具有不同的執行價格,每周或每月到期。它的運作方式是為保險買家提供一個「Hedge Vault」,為保險賣家提供一個「Risk Vault」。

未脫鉤

· Hedge Vault 存款人損失了對 Risk Vault 存款人的已付保險費。

脫鉤

· Hedge Vault 存款人按比例獲得 Risk Vault 存款。

· Risk Vault 存款人按比例賺取 Hedge Vault 存款人支付的保險費。

· Risk Vault 存款人損失了給 Hedge Vault 存款人的本金。

這種獨特的保險產品提供了一個簡單的二元解決方案(未脫鉤或脫鉤),將不需要依靠評估索賠的有效性,為用戶創造一個簡單的生命周期。

在一個「代碼即法」的空間里,那些被黑走的資金幾乎沒有追索的可能,只有保險可以成為你的護盾。隨著漏洞和黑客的增加,保險領域還沒凸顯出保護用戶所急需的巨大吸引力,其中大多數人都未體驗到充分的保險服務。

如前所述,目前的產品沒有圍繞行為獨特的加密原生人群而建立。需要有更多的創新解決方案,圍繞獨特的人口統計學,使用戶輕松獲保,無論他們是否意識到這一點。

幸運的是,這里將會有無限潛力,因為像 Sherlock 和 Y2K 這樣的協議為大眾帶來了創新的解決方案,幫助用戶上險或簡化獲保步驟。

加密保險領域才剛剛起步,我們將關注協議所能提供的更多創新解決方案。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

Tags:EFIDEFDEFIBSPAlchemist DeFi AurumDeFinomicsDefinexBSPT幣

文:徐賜豪 據元宇宙NEW記者統計,今年已有9家加密行業的獨角獸企業申請破產,估值最高的是320億美元的FTX,最新申請破產的則是交易所Digital Surge.

1900/1/1 0:00:002022年,加密領域以Luna/UST的崩潰為起點開啟了漫長的加密寒冬,在嚴峻的宏觀環境下以及一系列戲劇性事件中遭受了沉重打擊.

1900/1/1 0:00:00FTX 爆雷,帝國坍塌,一系列頭部平臺遭受重創,做市商和借貸成為重災區:Alameda 作為加密貨幣行業最大的做市商之一,在這場鬧劇中覆滅.

1900/1/1 0:00:001.金色觀察 | Coinbase CEO:我心目中的加密監管藍圖在監管治理和政策領域里人們最常問我的一個問題是,清晰的監管到底該是什么樣子的.

1900/1/1 0:00:00撰文:Donovan Choy 來源:Bankless 本周,許多人都在公開質疑幣安(Binance)是否正在朝著自身崩潰的方向發展。對此,我們深入研究了引發這些擔憂的原因.

1900/1/1 0:00:00作者 | Jaran Mellerud作為比特幣的凈賣家,礦工總是會給市場一定的拋售壓力。而壓力的大小在比特幣的市場周期中表現是不同的,熊市時拋售壓力往往最大.

1900/1/1 0:00:00