BTC/HKD-6.4%

BTC/HKD-6.4% ETH/HKD-13.86%

ETH/HKD-13.86% LTC/HKD-13.57%

LTC/HKD-13.57% ADA/HKD-12.34%

ADA/HKD-12.34% SOL/HKD-11.28%

SOL/HKD-11.28% XRP/HKD-13.4%

XRP/HKD-13.4%文/Gustavo Lobo, TheTieResearch; 譯/金色財經xiaozou

Curve于2020年初上線,創始人是來自俄羅斯的科學家、創業家Michael Egorov。此前,Egorov還與他人聯合創立了名為NuCypher的大數據加密協議。在擔任NuCypher CTO期間,Egorov深入研究了流動性質押和聯合曲線概念,最終開發出一套應用于以太坊智能合約中低滑點交易的算法。這個算法后來成為了Egorov于2020年1月推出的Curve Finance的基礎。

Curve Finance是一個運行在以太坊上的自動做市商(AMM)平臺,進行了低費用和低滑點優化,通過使用由價格相似資產(如穩定幣交易對或ETH-WETH)組成的流動性池實現。雖然有許多去中心化交易所支持代幣互換,但Curve一直能夠保持該領域的先鋒地位,在DeFi原語剛剛出現、流動性碎片化無處不在的時候就問世了。

自動做市商(AMM)是驅動去中心化交易所(DEX)的底層基礎設施。AMM與傳統市場具有相同目的,即促進兩種數字資產的交換。

但與通常依賴大銀行或做市公司的傳統市場不同,AMM使用智能合約通過算法為資產定價。不再依靠托管實體創建市場,也無需先找到交易對手方,AMM能夠將資產定價的決策過程去中心化,并促進鏈上流動性引導。

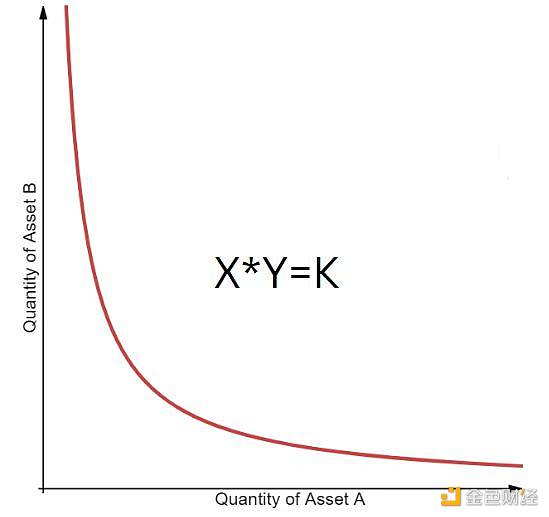

恒定乘積做市商(CPMM)是AMM得到最廣泛實現的一個家族,可以使用函數“x*y=k”進行推廣。“恒定”指的是當發生新的交易時,資產儲備的乘積必須保持不變的合約條件。

在這個函數中,x代表儲備代幣A的價值,y代幣儲備代幣B的價值。k是由協議或池創建者定義的常數參數。例如,如果投資者決定通過CPMM模型將ETH(代幣A)兌換為wBTC(代幣B),那么他們實際上是從ETH/wBTC流動性池中移出wBTC,同時添加ETH。

金色午報 | 9月5日午間重要動態一覽:7:00-12:00關鍵詞:NFT、ETH、Loot

1.8月份最后一周的NFT銷售額超10億美元;

2.ETH銷毀總量超20萬枚;

3.數據:過去24小時,More Loot燃燒了941.39枚ETH,僅次于OpenSea;

4.津巴布韋BTC金字塔計劃的策劃者攜600萬美元消失;

5.騰訊公益利用區塊鏈技術確保捐款信息公開透明;

6.Cover&Ruler協議宣布正式關閉,將使用金庫資金補償代幣持有者;

7.CryptoPunk#6275以約512萬美元售出;

8.V神:目前距離以太坊通縮還差800多枚ETH。[2021/9/5 23:01:40]

然后,AMM通過提高wBTC的價格、降低ETH的價格加以應對,以保持流動性池在模型參數內的均衡狀態。需要注意的是,AMM不會根據周圍的其他市場情況改變其價格。池中資產的價格只會隨著儲備比率的變化而變化。

Uniswap、Balancer和Curve等AMM在過去幾年里經歷了巨大的增長,交易額達到數十億美元。盡管如此,這項技術仍然是一項新技術,伴隨著一系列自身成長的陣痛。主要問題通常表現為無常損失、高費用和高滑點。

無常損失

無常損失(IL)是指錢包中持有兩種代幣及將它們存入流動性池產生的時間價值差。如上所述,AMM不斷根據代幣提取和存儲情況進行調整。隨著儲備代幣的價格開始波動,上漲的一方將被AMM出售,并被其他資產取代,以確保流動性池維持其預設比率。

為了具體說明問題是如何產生的,讓我們來看這樣一個場景:投資者向一個50/50的流動性池提供10個ETH和1個wBTC。入池時,1 wBTC = 10 ETH,因此投資者提供的初始流動性的總價值為10 ETH +1 wBTC (10 ETH) = 20 ETH。

現在我們假設在提供流動性不久后,wBTC的價格下降到7 ETH。為了保持50/50的恒定率,AMM將不斷出售ETH,直到恢復平衡。投資者在池中的代幣此時價值7 ETH + 1 wBTC (7 ETH) = 14 ETH。如果投資者在池外保留了1 wBTC和10 ETH,而非提供流動性的話,那么他的代幣將價值1 wBTC (7 ETH) + 10 ETH = 17 ETH,導致出現3 ETH的無常損失。這個說法背后的邏輯是,流動性池中代幣余額的價值可能最終會恢復甚至上升,認為損失是“非永久性的”。可在實踐中,無常損失往往更加永久。

金色財經行情播報丨多頭強勁 但整理需求依然存在:據火幣行情顯示,截至18:30,今日BTC拉升最高探至7453USDT。從日線級別看,均線多頭排列楔形上漲突破,上午局部行情在略做調整后,價格企穩在4小時圖MA5均線上,多頭表現強勁。但上午局部整理力度尚顯不足,整理需求依然存在。[2020/4/7]

為了補償其潛在損失,流動性提供者不斷獲得通過池交易累積的手續費分成獎勵。這些費用由每個與流動性池交互的用戶支付,通常是交易價值的固定百分比。由于DEXs對IL缺乏透明度,此后有多個外部研究顯示了流動性提供者盈利背后的真相。Bancor和Topaz Blue發表的一項研究表明,有49.5%的LP是虧錢的。The Defiant發現,使用Uniswap V3的LP中有52%的LP同樣也沒有實現盈利。

滑點

當沒有足夠的流動性以執行價格履行訂單時,就會出現滑點問題。這可能會導致資產價格從下單到交易完成時發生巨大變化。當投資者試圖進行一個規模相對較大的市場交易時,這種情況尤甚,迫使大型投資者默認使用TWAP(時間加權平均價格)等執行策略。

當交易活躍時,也會出現滑點。在DEX上執行交易時,你的交易被放入一個等待隊列中。隊列越長,在區塊鏈上處理你的交易所需的時間也就越長,你認為的交易價格和交易完成的實際價格之間出現差距的可能性就越大。

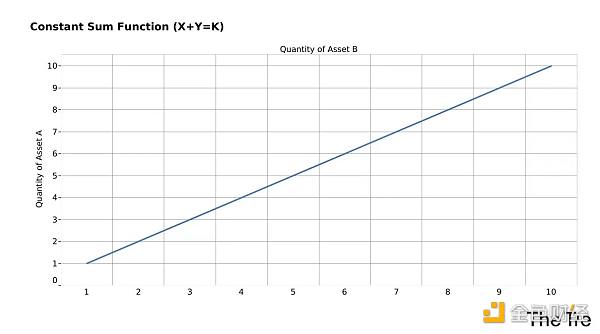

CFMM(恒定函數做市商)這一迭代可以用來解決滑點問題,它是被描述為常數和函數(x+y=k)的線性不變模型,可以可視化為一條直線。恒定和做市強制池中兩種資產的數量一致,從而顯著降低了發生滑點的機會。

話雖如此,盡管采用恒定和可以消除滑點風險,并能有效穩定價格波動,但卻可能導致池的全部流動性枯竭。與恒定乘積函數(x*y=k)相反,恒定乘積函數總是具有流動性可擴展性。

金色晨訊 | 3月15日隔夜重要動態一覽:21:00-7:00關鍵詞:Tether、紐約州、標普500指數、以太坊社區會議

1. 深圳市稅務局將重點推進“全面應用區塊鏈電子發票”等五個方面改革。

2. 美國華盛頓法院支持格蘭特縣針對加密貨幣挖礦的電力價格上漲。

3. 解放日報:區塊鏈戰“疫”,運用場景越來越多。

4. 以太坊社區會議EthCC已有七名參會者確診感染新冠病。

5. 比特幣兌法幣交易美元占比升至82.28%。

6. Bitfinex CTO:Tether是交易所的巨大資金推動力。

7. 觀點:與傳統金融體系相比,新冠病對比特幣造成的影響有限。

8. 報告:比特幣與標普500指數90天相關性在暴跌后達到峰值。

9.安全研究人員:勒索軟件“CovidLock”利用新冠病恐慌勒索比特幣。[2020/3/15]

多年來,隨著越來越多的資金流入DeFi,一些去中心化交易所修改了常數函數公式,以優化不同用例。例如,Uniswap和Balancer這樣的交易所旨在支持廣泛的波動性代幣,這種情況下,恒定乘積和恒定和函數適合代幣定價和兌換。正如上面提到的,問題是,要讓一個恒定乘積AMM維持平衡成本是非常高的,而恒定和AMM則隨時都可能導致代幣枯竭。

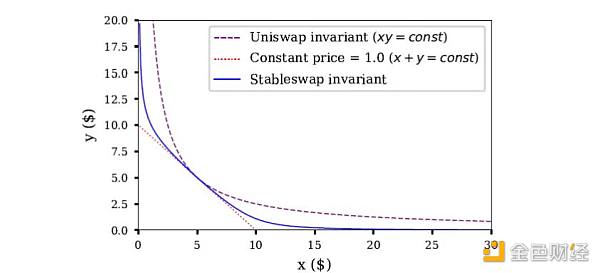

Curve Finance直接解決了這些痛點,它使用由定價相似資產(如,穩定幣、金庫代幣、包裝比特幣,等等)組成的流動性池。該系統通過實施AMM混合模型(稱為穩定互換不變量)來實現,該混合模型利用恒定和函數和恒定乘積函數來創建更深層的流動性,從而在一定交易范圍內弱化價格影響。

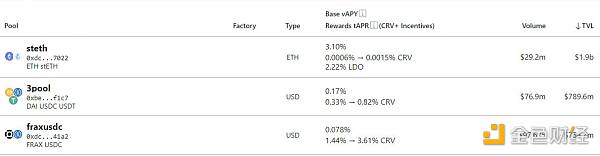

如上圖所示,穩定互換變量創建了一個雙曲線(藍線),對價格曲線的大部分來說,它就像是一個恒定和,只有當流動性池經極限測試以確保在價格波動時有流動性可用時,它才會轉變為恒定乘積。這種設計實現了相似資產之間的低價影響互換,同時也顯著降低了無常損失的風險。此外,由于池中的資金得到有效利用,Curve能夠提供比競爭對手低得多的交易手續費(例如,Curve的手續費為0.04%,而Uniswaps的手續費為0.3%),其中有50%會分配給流動性提供者。

金色相對論 | 江卓爾:CSW造勢 迫使交易所免費上線BSV:在本期金色相對論之“礦業危·機”中,針對金色財經內容合伙人佟揚“BCH分叉事件會如何發展?涉及分叉的雙方如何獲得礦工的支持以贏得最終的勝利?”的提問,萊比特礦池BTC.TOP創始人,比特幣布道者江卓爾表示:“目前來看,CSW的本意只分叉出BSV,之前聲稱要攻擊殺死ABC鏈,原因是

1.大部分信徒反對分裂BCH,因此CSW一直謊稱 “只有分叉(fork),沒有分裂(split)”;

2.如果直接宣布分叉BSV,影響小,會被大部分人認為是糖果,各交易所還不一定上線。現在搞出這么大陣仗,通過攻擊BCH,聲稱要殺死ABC鏈的方式,把自己打造成一個 “爭議分裂幣” 而不是 “糖果分叉幣”,這將迫使上了BCH的交易所必須免費上BSV幣,這不知道節省了多少的上幣費。

CSW一直都被認為可能是中本聰團隊的一員,并可能有100萬中本聰幣。但從目前來看,CSW擁有中本聰幣,和創世區塊的可能性已經非常小。即使最后CSW真的有100萬中本聰幣,他的影響也將非常有限,因為此人在社區的信譽已經破產。所以在分叉中,我還是支持“BCH”。[2018/11/19]

并且,Curve Finance的可組合性一直是其問世以來保持持續增長的關鍵因素。與單純依賴交易費不同,Curve上的一些流動性池還利用其他協議的利率和獎勵來進一步激勵流動性提供者。例如,Curve上最大的池是“stETH”池,TVL超過20億美元;除了CRV代幣獎勵之外,stETH池的流動性提供者還有LDO代幣作為部分支付,相當于額外5.5%的APR年利率。

Curve的代幣(CRV)于2020年8月13日發布,散戶開始蜂擁而入,尋求收益機會。此代幣發布立即導致平臺上用戶活動激增,僅在24小時內,TVL幾乎翻了三倍,至這個夏末(到上輪牛市末?)增加了740%(超10億美元),鞏固了Curve作為穩定幣的頂級去中心化交易所的地位。

分析 | 金色盤面:ETH全網交易量大幅降低:金色盤面綜合分析:據coinmarketcap.com統計數據顯示,ETH全網24小時交易量降低至12.7億美元,表明ETH交易人氣明顯下滑,其中ETH/USD交易對占比下降至86.94%。[2018/8/24]

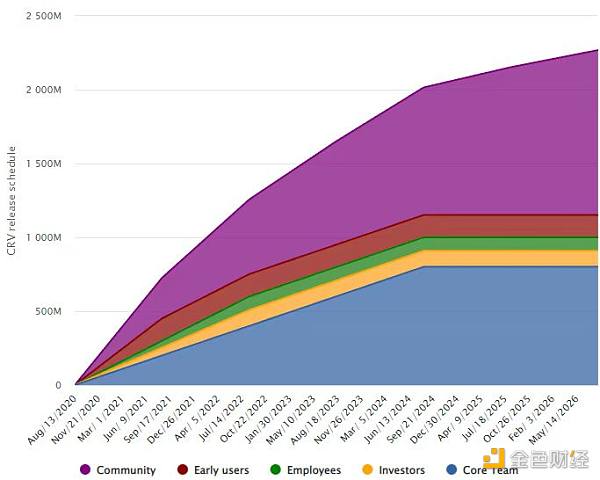

CRV代幣發行初期供應量為13億,占最大供應量30.3億代幣的43%。初期分發情況如下:

5%分發給CRV發布前的流動性提供者,發放期為1年。

30%分發給股東(團隊和投資者),發放期為2-4年。

3%分發給員工,發放期2年。

5%留作社區儲備。

全部30.3億代幣供應量的最終分發如下:

62%分發給社區流動性提供者。

3% 分發給員工,發放期2年。

5% 留作社區儲備。

最初發行率約為每天發行200萬個CRV代幣,作為獎勵分布在所有活躍的流動性池中。如上圖所示,通貨膨脹率一開始很高,但隨后開始下降,直到達到30.3億的最大供應量。

Curve的CRV代幣是一種治理代幣,它的創建是為了促進社區、流動性提供者和投資者之間的激勵對齊。雖然該代幣最突出的用例是激勵流動性(如代幣發布后TVL立即激增),但隨著時間的推移,治理投票、質押和提高獎勵相關用例已變得越來越重要。

為了獲得這些用例,代幣持有者必須在預定的時間段鎖定他們的CRV,然后,接收一個不可轉讓的衍生代幣,稱為veCRV(vote-escrowed CRV),代表其被鎖定的代幣。

代幣的數量和代幣鎖定的持續時間被用來衡量投票權和流動性獎勵。投票權或獎勵越大,鎖定期越長。代幣持有者鎖定其CRV的時間可長可短,短則一周,長則四年,那些愿意長期支持協議的質押用戶將獲得最高回報率(最高2.5倍的增長)。截至本文撰寫時,有51.51%的CRV代幣處于鎖定狀態,平均鎖定期為3.53年,這表明代幣持有者對協議的長遠成功普遍持樂觀態度。

治理可以說是CRV代幣最重要的用例,尤其強調“gauge weight”權重。如前所述,大部分CRV供應分布在平臺上的流動性池中。分配給每個池的獎勵數量取決于每個池的gauge weight。

“gauge weight”是獎勵給特定流動性池的CRV發放的百分比,由veCRV持有者每周進行投票決定。獲得投票最多的流動性池也將獲得最多的代幣獎勵。gauge weight的實施引發了許多不同協議間的競爭,這場競爭幾乎持續了2021年一整年,被稱為“Curve戰爭”。在Curve上擁有流動性池的項目開始尋找“賄賂”veCRV持有者的方法,想讓他們投票支持自己的池,以此作為增加收益和TVL的直接方式。

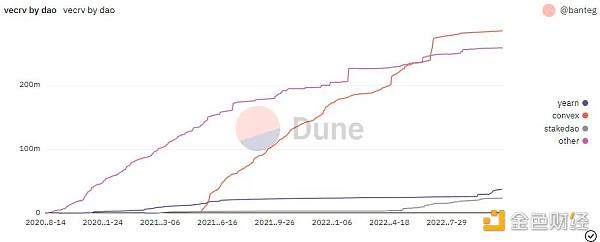

隨著時間的推移,戰爭的塵埃開始消散,出現了一個明顯的勝利者。Convex finance作為Curve模型之上的一層發布,促進了希望從Curve激勵模型中盈利而不必長期鎖定代幣的散戶的加入。將代幣質押在Convex上的CRV持有者會接收一個名為cvxCRV的衍生代幣。這樣做,CRV質押者實際上是將自己手里的投票權交給了Convex。

關于回報,他們被提供與Curve相同的回報,并通過項目賄賂獲得額外的CVX 代幣獎勵。Convex的持續增長使他們通過其治理代幣vlCVX(投票鎖定Convex)實現了自己版本的Curve治理模型,這使得CVX持有者能夠投票決定Convex應該如何部署積累的veCRV。截至本文撰寫時,Convex控制了47%的當前veCRV供應,并將繼續擴大其對協議的影響力。

盡管Curve自發布以來呈指數級增長,但CRV代幣的表現卻未能超過其他代幣(如上圖所示)。以下是在考慮代幣估值時應注意的幾個問題。

高通脹——與競爭對手相比,Curve的發行計劃是比較激進的。在流動性需求較低和規避風險的宏觀環境中,這種高稀釋尤其重要。

安全性——和所有協議一樣,Curve也容易受到智能合約風險的影響。雖然審計人員認為Curve是安全的,但這并不能保證其安全性。也就是說,到目前為止,Curve經受住了時間的考驗,還沒有任何重大漏洞。

競爭——Curve具有明顯的先發優勢,并已將自己確立為穩定幣的去中心化交易所。話雖如此,競爭平臺的更迭完全有可能對穩定幣實施更嚴格的價差和更容易獲得的激勵,從而稀釋Curve在AMM領域的市場份額。

Curve穩定幣創新的核心是其“借貸-清算AMM算法”(LLAMMA)。在傳統的CDP(抵押債務頭寸)穩定幣中,低抵押頭寸被清算以維持匯率。全面清算的問題是,加密貨幣通常是高貝塔風險資產,這意味著其內在波動性增加了級聯清算風險。

有人認為,相對于全面清算,部分清算是一種更有效的選擇,但它也有自己的痛點:

(1)如果同一承諾需要大量清算,市場繼續下行,清算人可能會倍感壓力,難以為繼,從而對協議償付能力構成風險。

(2)如果最終需要進行全面清算,通過一系列的部分清算來進行全面清算將比一次性全面清算給用戶帶來更多的抵押品損失。

Curve的穩定幣引入了持續清算和去清算的概念。以ETH和美元為例,當用戶最初存入ETH作為抵押品時,其投資組合僅由最初存入的資產(本例中為ETH)組成。

一旦存入,LLAMMA就開始觀測ETH(Pcenter)的價格,并根據流動性的集中范圍(Pcu到Pcd)內的價格波動作出反應。例如,如果抵押品價格下降到(Pcu≤),協議將把用戶的ETH全部清算為crvUSD。如果價格上漲到(Pcd≥),用戶將自動全部持有ETH。

雖然清算在技術上仍然是可能的,但Curve的清算和去清算機制是對當前CDP系統的重大改進,因為它在不產生壞賬的情況下降低了清算風險。

值得注意的是,Curve的穩定幣可能會在DeFi內部產生更廣泛的影響,而不僅僅是一種新穎的清算機制。正如我們所知,Curve是針對低滑點和低交易費進行優化的。然而,平臺上的可交易代幣僅限于錨定資產,這為投資者在Curve架構中使用資產創造了瓶頸。

就此,我們看到了Curve的LLAMMA作為橋梁的潛力,它可以在更廣泛的代幣之間實現低費用互換。每在LLAMMA生態系統中存入一個新的抵押品,就會創建一個與crvUSD配對的新的流動性池(例如ETH/crvUSD)。雖然關于費用結構的信息有限,但我們假設Curve可以引入免費交易,同時仍然從清算中獲得足夠的收入,從而實現盈利。再加上Curve長期作為藍籌協議的信譽,為更廣泛的資產實施低費用結構可能會讓crvUSD成為DeFi中利用率最高的穩定幣。

通過去中心化和可及的方式獲取和提供流動性,Curve已經成為DeFi樂高世界里一塊重要的積木。Curve為DeFi世界帶來的增值促進了后端若干藍籌協議的增長,并激發了代幣經濟學研究新領域,最終為整個DeFi世界帶來新的流動性供應模型。盡管對其估值存在一些擔憂,但Curve仍是TVL最大的頂級去中心化交易所,因此有望與更廣泛的DeFi行業保持同步增長。

金色早8點

比推 Bitpush News

Foresight News

PANews

Delphi Digital

區塊鏈騎士

深潮TechFlow

鏈捕手

區塊律動BlockBeats

比推BitpushNews

DeFi之道

Tags:ETHCurveCURCRVvethor-tokenSBTCCURVEDigital Currency AggregateYearn Compounding veCRV yVault

原文:《Having a safe CEX: proof of solvency and beyond》編譯:雙花 (@doublespending)特別感謝 Balaji Srinivasan.

1900/1/1 0:00:00作者:比推 Jonathan Smith2022年11月11日,FTX官方發布公告稱,已經在美國申請破產重組,SBF個人宣布辭職。持續近半個月的大戲,以這種令人遺憾的方式收場.

1900/1/1 0:00:00主流 Token 的回暖似乎也帶動了山寨板塊。包括 SRM、SOL 在內多個山寨 Token 出現較大幅度上漲.

1900/1/1 0:00:00中心化交易所FTX暴雷留下的陰影還未消退,另一個交易所Crypto.com的標志出現在了2022卡塔爾世界杯的賽場上.

1900/1/1 0:00:00原文作者:WebX實驗室本文來自微信公眾號:WebX實驗室在越來越快的行業周期循環中,我們見證了一批又一批新老玩家的登場與退場.

1900/1/1 0:00:00自從 Terra 在春天倒下后,大家開始很關心到底發生了什么問題,并對 Do Kwon 產生了濃厚的興趣.

1900/1/1 0:00:00