BTC/HKD-2.31%

BTC/HKD-2.31% ETH/HKD-3.76%

ETH/HKD-3.76% LTC/HKD-3.08%

LTC/HKD-3.08% ADA/HKD-5.25%

ADA/HKD-5.25% SOL/HKD-0.83%

SOL/HKD-0.83% XRP/HKD-5.3%

XRP/HKD-5.3%原文作者:DeFi Cheetah

原文編譯:angelilu,Foresight News

在本文中你將了解:

1. GMX 如何與其他協議區分開來(交易者的零滑點 + 對 LP 來說沒有無常的損失);

2. GMX 代幣的價值是如何累積的;

3. GMX 的潛在風險和解決方案。

GMX 于 2021 年 9 月推出,是一個去中心化的永續和現貨交易所,直接從用戶錢包以 0% 的滑點、10bps 的費用和高達 30 倍的杠桿率在快速和便宜的網絡上交易 BTC、ETH、AVAX、UNI 和 LINK,沒有 KYC 或地域限制。

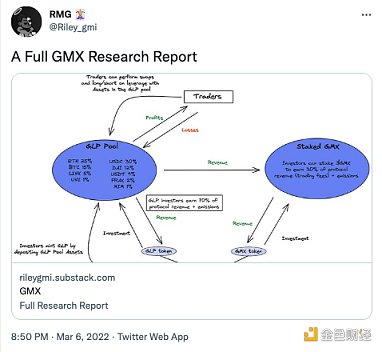

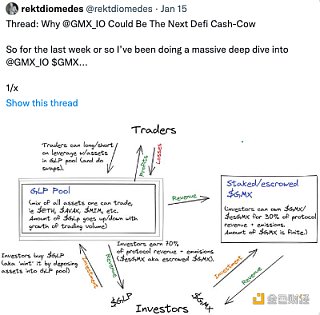

GMX 有一個流動性池 GLP,這是一個為保證金交易提供流動性的多資產池:用戶可以通過鑄造和銷毀 GLP 代幣來做多 / 做空和執行交易。該池從交易和杠桿交易中賺取 LP 費用,這些費用分配給 GMX 和 GLP 持有人。

為了進行杠桿交易,交易者將抵押品存入協議中。交易者可以選擇最高 30 倍的杠桿,杠桿越高,清算價格越高,隨著借貸費用的增加,清算價格將逐漸增加。

例如,當做多 ETH 時,交易者正在從 GLP 池中「租出」ETH 的上行空間;當做空 ETH 時,交易者正在從 GLP 池中「租出」穩定幣相對于 ETH 的上漲空間。但 GLP 池中的資產實際上并沒有被租出。

馬斯克領導的團隊宣布成立X.AI的人工智能公司:金色財經報道,馬斯克領導的團隊宣布成立X.AI的人工智能公司,該公司的目標是理解“宇宙的真實本質”。X.AI公司表示,團隊將于7月14日舉行推特spaces聊天。[2023/7/13 10:51:32]

平倉時,如果交易者押對了,利潤將從 GLP 池中以代幣做多的形式支付;否則,損失將從抵押品中扣除并支付到池中。GLP 從交易者的損失中獲利,并從交易者的利潤中獲利。

在此過程中,交易者支付交易費、開倉 / 平倉費和借入費,以換取對美元做多 / 做空指定代幣(BTC、ETH、AVAX、UNI 和 LINK)的上行空間。

如果交易者選擇提取的與存入的抵押品不同,則視為交易活動,將收取交易費用,按抵押品大小的百分比收取。

GLP 代表流動資金池的份額,類似于用于交易和杠桿交易的資產指數。它可以使用指數中的任何資產鑄造并銷毀以贖回任何指數資產。

GLP 代幣價格是指數中資產總價值的價值,包括未實現頭寸的未實現利潤和損失除以 GLP 供應量。基本假設是每個未平倉頭寸都可能在下一秒被平倉。

B站推出高能鏈App,用以管理用戶數字資產:金色財經報道,B站于近期上線了一款名為“高能鏈”的App。官方表示,高能鏈App是一款基于高能鏈實現的鏈工具產品,具有鏈地址管理、鏈上資產查看/搜索等功能,用戶可一站式管理自己擁有的鏈上資產,同時也是通往高能鏈生態的入口。

經下載體驗,這款App支持查看bilibili數字藏品、鏈上地址搜尋并查看地址鏈資產信息。此外,B站官方表示這款產品目前可使用的場景為嗶哩嗶哩、DoDo以及高能鏈。

此前2021年12月消息,B站測試“高能鏈”,啟動“元宇宙”業務。[2023/4/3 13:42:19]

LP 通過鑄造和持有 GLP 代幣,承擔資產指數的 delta 風險,即持有一籃子加密資產,如果 LP 在存入任何指定的資產后,資產池的市值增加加密資產。

由于 GLP 是根據資金池的市場價值鑄造的,新的鑄造活動不會使現有的 LP 持有者變得更好 / 更糟。

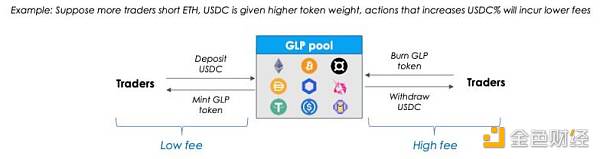

鑄造 / 銷毀 GLP 的費用取決于指數資產是否減持 / 增持,即指數中資產的權重低于或高于其目標權重。如果 ETH 被減持,通過存入 ETH 來鑄造 GLP 的費用較低,因此受到激勵。

目標權重是如何設定的?每周根據持倉量進行調整:如果大量交易者在 Arbitrum 做多 ETH,GLP 池將設置更高的 ETH 目標權重,反之,如果有很大一部分人做空,則穩定幣的目標權重也會提高。

zkSync Era主網Alpha現已向所有用戶開放:3月24日消息,zkSync Era發文稱,主網Alpha現已向所有用戶開放,已經花費了380萬美元來確保zkSync Era的安全,用戶現在可以使用跨鏈橋轉移資金體驗zkSync Era生態Dapp。[2023/3/24 13:24:51]

通過 DEX 聚合器可以更容易地實現目標權重:當一些指數資產被減持時,更便宜的掉期費用加上零滑點可以提供最佳價格,以促進路由到 GMX 的大量交易,重新平衡 GLP 池中的資產權重。

持有 GLP,實際上是:

提供流動性(沒有無常損失,如下所述);

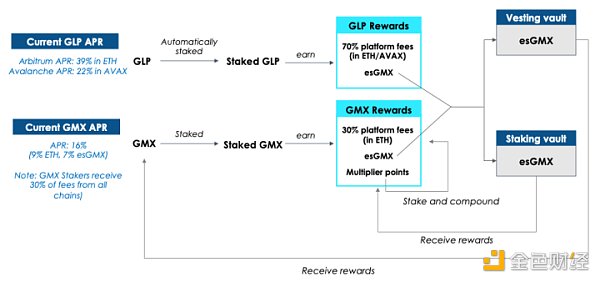

賺取以 ETH 或 AVAX 支付的 70% 的平臺費用;

作為杠桿交易者的交易對手(即賭場中的房子)從他們的損失中獲利;

獲得托管 GMX 獎勵;

對加密指數進行多元化投資。

GMX 沒有使用標準的自動做市商模型 (AMM) (x*y=k),而是使用 Chainlink 提供的動態聚合預言機喂價(來自 Binance 和 FTX)來確定資產的「真實價格」。這有助于實現執行市場訂單的零滑點。

這是因為 GMX 只是從 CEX 中實時提取價格,為交易者提供最佳執行,而無需套利者調整不同 DEX 的價格差異。LP 也受到保護免受無常損失,因為他們不需要承擔價格發現成本。

Azuki發布PBT標準,支持將現實物品綁定到鏈上實現Scan to Own:10月18日消息,Azuki發布Physical Backed Token (PBT),一種開源的Token標準,支持將現實物品綁定到以太坊區塊鏈上。其特點是去中心化的身份驗證和跟蹤實體物品的所有權沿襲,流程完全在鏈上,不需要中心化服務器。

據悉,第一個PBT應用是BEAN芯片,這是一種物理加密芯片,可以自我生成非對稱密鑰對。

PBT使硬件能夠創造新的體驗,Azuki稱之模式為Scan to Own。即如果物理物品被出售或贈予一個新的所有者,那么后續所有者就可以“Scan to Own”同一物理物品,從而實現PBT從前一個所有者到新所有者的去中心化轉移。[2022/10/18 17:29:44]

GLP 持有者,作為他們承擔 delta 風險和交易對手風險(交易者獲勝)的回報,將獲得 70% 的平臺費用、從交易者的損失中獲利以及 esGMX,這是一個互惠問題。

在平臺質押 GMX 代幣將獲得 30% 的平臺費用、esGMX 和乘數積分。esGMX 是類似于CurveFinance 的 ve 模型的托管模型,但它沒有硬鎖系統。相反,如果選擇領取獎勵,esGMX 將線性釋放一年。

esGMX 獎勵有兩種使用方式:

湖南新化:“區塊鏈+不動產”交易繳稅平臺正式上線運行:5月31日消息,新化縣“區塊鏈+不動產”交易繳稅平臺正式上線運行。湖南婁底市是國家稅務總局“區塊鏈+不動產稅費服務”全國四個試點城市之一,現已建成國內應用最成熟的不動產區塊鏈信息共享平臺,前期已在婁底城區推廣,并取得顯著成效。(紅網)[2022/5/31 3:53:23]

它可以像普通 GMX 一樣被質押以獲得獎勵,以及

它可以在 1 年內成為 GMX 代幣,如上所述。

要立即質押 esGMX 獎勵,可以獲得與普通質押 GMX 完全相同的獎勵——更多的 esGMX、乘數和來自平臺費用的 ETH/AVAX 獎勵。

要想在 1 年內歸屬 esGMX,將不會獲得任何獎勵,并且 esGMX 衍生的主要代幣(GLP 或 GMX)在此期間不能提取,否則 esGMX 將被按比例扣減。例如 50% 的本金代幣提取 = 50% 的獎勵被削減。

什么是乘數積分 (Multipller points,MP)?MPs 不是 GMX,但可以像質押一樣賺取費用(除了 MPs 不能賺取更多 MPs),從而通過提高 GMX 質押的收益率為長期 GMX 持有者提供獎金。每秒以 100% 的固定比率賺取 MP。

提升百分比 = 100 *(質押乘數)/(質押 GMX + 質押 esGMX);即 MPs 占用戶質押 GMX & esGMX 總量的比例。

GMX 通過以下方式賺取費用:

交易費用:開 / 平倉是倉位大小的 0.1%;

掉期費:如果在平倉時需要掉期,將收取動態抵押品大小的 0.2-0.8%;

借入費用:(借入資產 /GLP 中的總資產)* 0.01%,在每小時開始時累積;

鑄造 GLP、銷毀 GLP 或執行掉期的動態費用,取決于該行動是否有助于實現 GLP 指數中特定資產的目標權重。

本周返還給 GLP 持有者和 GMX 質押者的費用是從周三中午開始的前一周的交易活動中收取的,當周實際 APR 取決于上周的交易活動。

最大的風險是當市場劇烈下跌時,一些空頭交易者贏了很多,使得 GLP 池因 delta 敞口而縮水,不得不用穩定幣支付空頭交易者的利潤,進一步縮小池規模。

熊市空頭偏斜可能導致 GLP 持有者遭受巨大損失,使 GLP 對 LP 不再具有吸引力并導致 TVL 下降,但根據經驗,GLP 池的 delta 風險以某種方式被交易者的損失對沖(或補償)。

要原因之一是賣空比較困難,這也是大多數人在熊市中虧錢的原因

另一個風險是交易者將無法集體獲利以耗盡 GLP 池。如果 OI 凈敞口占平臺可用流動性的很大一部分,尤其是對于熊市中的空頭方,則可能會發生這種情況。

為確保不會發生這種情況,可能會根據 GMX 上被多頭 / 空頭的所有資產頭寸的實時凈敞口設置動態 OI 上限。

預言機定價模型適用于 ETH 等流動資產,但不適用于流動性較低的資產。特別是在極端市場條件下,Chainlink 預言機可能會停止提供某些代幣的價格,GMX 可能會因此遭受巨大損失。

由于大部分永續交易量來自流動資產,減少長尾交易對不會對 GMX 的業務造成大問題。CEX 也存在同樣的問題,這就是為什么永續交易對總是遠低于現貨交易對。

最近有一個問題,Avalanche 的交易員利用 GMX 的預言機定價模型和 AVAX 在 CEX 中的稀薄流動性,通過操縱 AVAX 的鏈下價格從 GLP 池中獲得 56.6 萬美元。許多人開始過度擔心和 FUD GMX。但我并不這樣認為。

該事件是如何發生的?例如,熟悉 GMX 的大 ETH 巨鯨通過 GMX 購買 5000 萬美元的 ETH,然后去幣安和 FTX 等大型 CEX 購買 4000 萬美元的 ETH,從而使價格上漲約 2%。1000 萬美元 *2% 的凈敞口是收入。滑點和交易費用是成本。

如何避免因零滑點而耗盡 GLP 池?GMX 可以提取更多數據,例如訂單深度(或隱含的 DEX 滑點),以便將更準確的成本 / 費用轉嫁給交易者。GMX 可以針對流動性較低的代幣調低 OI 上限,并根據 CEX 流動性自動設定 OI 上限

AVAX 在 Binance 和 FTX 上的價格是 2000 萬,GMX 平臺上的 OI 上限應該是 2000 萬,這樣,如果新的未結頭寸加起來高于 2000 萬,應該收取滑點,并返回 GLP 池,以確保交易者不會有更好的結果。

有人可能會問:如果收取滑點費用, @GMX_IO 的價值主張是什么?簡短的回答是,至少在任何時間間隔內,平臺上零滑點交易的可用流動性可能高于任何單個 CEX。

我強烈建議大家也看看@Riley_gmi 的綜合報告,我也從報告中獲得了一些參考。

Flood Capital 還發布了幾條高質量的推文。

@rektdiomedes 也寫了一個很好的總結,也值得你花時間閱讀。

GMX 團隊成員 @xdev_10、@xhiroz、@vipineth、@xm92boi、@0xAtomist 等。

原文鏈接

Foresight News

企業專欄

閱讀更多

寧哥的web3筆記

金色財經 龐鄴

DoraFactory

金色財經Maxwell

新浪VR-

Footprint

元宇宙之道

Beosin

SmartDeerCareer

Tags:GMXETHNBSBSPgmx幣行情3X Short Ethereum Classic TokenNBS幣BSP幣

Cosmos和Polkadot被稱為“跨鏈雙雄”,這兩者其實一直在拼力追趕以太坊。但前段時間兩者生態都遭遇了不同程度上的打擊:Cosmos上的Terra暴雷,帶崩市場;波卡上Acala出現鑄幣錯.

1900/1/1 0:00:00Tron 創始人孫宇晨討論了總部位于香港的 About Capital 收購加密貨幣交易所火幣全球的重要性.

1900/1/1 0:00:001.金色觀察丨加密KOL們這樣看FTX暴雷9日凌晨,“幣安 vs FTX”的這場大戲迎來高潮,CZ 與 SBF 同時發文宣布幣安將全資收購 FTX,看似一場大戰進行至尾聲.

1900/1/1 0:00:00NFT在這個夏末成為了新的風潮,使得2021年成為了絕對的NFT元年。在這個絕對的風口,N.Fans乘勢而上,簽約了萬代南夢宮合作,并于9月2日20:00在全球范圍內首發NFT收藏品,上線Bin.

1900/1/1 0:00:00▌ 呼倫貝爾市“蒙e突擊隊”抓獲泰達幣等數字貨幣洗錢團伙,累計扣押涉案贓款100余萬元金色財經報道,據平安呼倫貝爾公眾號,呼倫貝爾市“蒙e突擊隊”抓獲一個用泰達幣等數字貨幣的跑分團伙.

1900/1/1 0:00:0011月1日,香港金融科技周正式開啟,與常規金融論壇不同的是,在本次科技周上,香港正式宣布關于對于虛擬資產有政策傾向性的《宣言》.

1900/1/1 0:00:00