BTC/HKD-1.34%

BTC/HKD-1.34% ETH/HKD-1.61%

ETH/HKD-1.61% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD-1.48%

ADA/HKD-1.48% SOL/HKD-2.42%

SOL/HKD-2.42% XRP/HKD-2.3%

XRP/HKD-2.3%跨鏈橋使數據和資金能夠在區塊鏈之間自由流動,從而在多鏈世界中發揮不可或缺的作用。然而,在一系列破壞性的黑客攻擊之后,這些跨鏈橋在過去幾個月中飽受爭議。

8 月 2 日,黑客從以太坊和 Moonbeam 之間的跨鏈橋 Nomad上 竊取了超過 1.9 億美元。加上這起最新的黑客事件, Defi跨鏈橋用戶已經在不到 12 個月的時間里損失了近 20 億美元。

本文并不是推薦用哪些橋,而是想陳述事實,以便幫助用戶作出明智的選擇。在這篇文章中,我們將詳細介紹每種跨鏈橋的優缺點以及他們實際的工作原理。

跨鏈橋如何分類:以傳輸類型分

1. 鎖定&鑄造(Lock & Mint)Examples: Polygon official bridge, StarkNet official bridge, Shuttle.

2. 通證發行商燃燒&鑄造 (Token Issuer Burn & Mint)MakerDao, Arbitrum Teleport.

3. 特定的燃燒&鑄造 (Specialised Burn & Mint)Hop, Debridge.

4. 原子兌換(Atomic Swap) Stargate.

5. 第三方網絡/鏈 (Third Party Networks/Chains)Thorchain.

跨鏈橋以兩種類型進行區分:傳輸類型以及信任假設型。我們先從傳輸類型去分。跨鏈聚合協議Lifi根據傳輸類型確定了三種主要類型的跨鏈橋。因為分界線有點模糊,它其實可以分為五種類型。

Klever Wallet:受影響錢包均為使用偽隨機數生成器算法生成后導入:7月13日消息,Klever Wallet發推表示,經過徹底調查,已確定所有在7月12日受到可疑活動影響的錢包都受到了一個已知漏洞的影響,此漏洞是由低熵助記詞引起的,存在缺陷的對應算法(Bip39使用的隨機生成算法會損害生成私鑰時的安全性和不可預測性,可能使其容易受到未經授權訪問或惡意活動的攻擊。

在上述事件中,所有涉及的錢包最初并非使用Klever Wallet K5創建,均為錢包生成后導入到Klever Wallet K5中,且是使用舊的、弱偽隨機數生成器PRNG算法作為熵源創建的,會嚴重損害生成私鑰的安全性和不可預測性,從而可能更容易受到攻擊或未經授權的訪問。強烈建議如果用戶目前擁有在Klever Wallet之前創建的舊錢包,請務必立即遷移到在Klever Wallet K5或Klever Safe上創建的新錢包,保護它們免受與過時或弱偽隨機數生成器算法相關的潛在漏洞的影響。[2023/7/13 10:51:46]

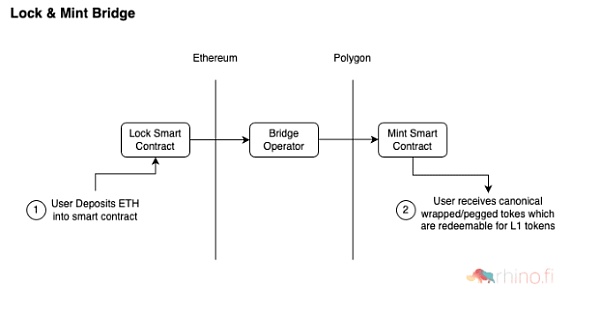

鎖定&鑄造

最簡單和常見的跨鏈橋涉及了鎖定并鑄造通證并進行銷毀。下面是工作流程圖:

當資產跨鏈時,來自源鏈的通證被鎖定到跨鏈橋的智能合約中,然后在目標鏈上生成新版本,它可以是映射通證&標準通證。

映射通證(wrapped token):它會和原生通證保持1:1錨定。

標準通證 (canonical token):指的是各個鏈上流通的原生通證。

這兩種通證都以其基礎資產完全抵押而鑄造完成。當資產跨鏈回去時,新通證在目標鏈上被燒毀,原生通證隨后在源鏈上解鎖/釋放。這個公式非常常見:大多數“官方”的 layer1><layer 1 和 layer 1><layer 2 橋都是這樣構建的,包括 Polygon、Arbitrum 和 StarkNet 官方橋。

FDIC要求Signature Bank加密客戶下周前取款:金色財經報道,美國聯邦存款保險公司(FDIC)已要求Signature Bank的加密貨幣客戶在下周之前取款。FDIC此前已將Signature剩余資產出售給紐約社區銀行,但交易不包括約40億美元的加密貨幣相關存款,也不包括Signature的數字支付平臺Signet。FDIC發言人表示,仍在試圖出售Signet,并計劃在4月5日之前清算加密存款。據悉,FDIC一直在聯系加密貨幣儲戶,并鼓勵他們尋找另一家可接受這些存款的銀行。發言人表示,如果這些客戶無法找到新銀行,他們將收到一張支票。政府對Signature儲戶的救助(包括加密客戶的未投保存款)預計將花費FDIC保險基金25億美元。

據此前消息,Signature前管理層正在接受調查,因為其行為可能導致了銀行破產。[2023/3/29 13:32:05]

優點:

100% 的抵押品以支持目標鏈通證,使規模化成為可能。

缺點:

1.源鏈上的智能合約易成為黑客的目標,如果源鏈資金被盜,目標鏈通證可能一文不值。黑客攻擊針對的是持有大量通證的跨鏈橋智能合約,例如 2022 年 3 月黑客利用 Ronin Bridge 漏洞盜取6億美元。

2.目標鏈上的項目和應用程序都依賴于這一個跨鏈橋,并且在安全性、運行時間、成本等各方面受到跨鏈橋運營商的牽制。這也被稱為“lock in problem”。

3.跨鏈速度慢——當涉及從 Polygon 到 Ethereum 或從 StarkNet/Ex 到 Ethereum 的跨鏈時,用戶可能還愿意等待幾個小時,但對于 Arbitrum 和 Optimism 等OP rollup上的跨鏈,用戶可不愿意等幾天。

由通證發行商燃燒&鑄造

硅谷銀行倒閉前美國銀行業存款一周內減少540億美元:金色財經報道,在三家銀行倒閉引發全球金融動蕩前的一周,美國銀行業存款已經持續下滑。美聯儲周五發布的數據顯示,截至3月8日當周,銀行存款減少544億美元至17.6萬億美元。存款較去年4月創下的高點下降約5000億美元,加劇了金融體系的壓力。在硅谷銀行和另外兩家銀行倒閉之后,美聯儲每周發布的關于美國銀行業資金狀況的報告突然成為市場和經濟一個關鍵數據點。有人擔心,儲戶存款搬家或尋求更高收益率產品可能會導致更多銀行陷入困境。另一個令人擔憂的問題是,銀行將在提高自身財務狀況的同時收緊貸款標準,這將遏制經濟增長動能。過去幾周已經出現信貸增長放緩的跡象。[2023/3/18 13:11:40]

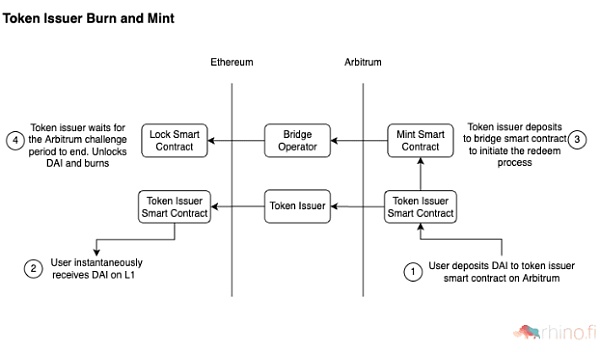

這種方法略有不同,它通過激勵通證發行商來為跨鏈提供流動性。換句話說,在嘗試OP rollup挑戰期比較長的時候,通證發行商可以介入,而不是依賴第三方來“提供”流動性。

舉例說明,MakerDao Arbitrum Teleporter。MakerDAO使Wormhole在從 Arbitrum 跨鏈回來Layer1時,用戶可以快速獲得跨鏈資產DAI。在這種情況下,MakerDAO 協議通過預言機網絡在后臺跟蹤最終的資金結算。

這種方法消除了最用戶的摩擦成本,同時在預言機網絡離線時也通過防欺詐冗余以保證發行商的安全(例如 MakerDao 協議)。

缺點:

如果MakerDao Arbitrum Teleporter被利用,Dao內部(例如MakerDao)產生了壞賬,通證發行商需要承擔負債的風險。

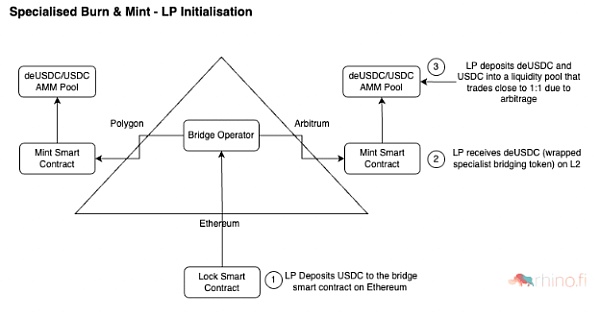

特定的燃燒&鑄造

一些跨鏈橋協議將“燒毀和鑄造”模型與AMM流動性池相結合。該流動性池可以包含兩個或更多的資產,其中包括特別鑄造的跨鏈資產。重要的是,就像Lock和mint橋一樣,這種模型有助于在Layer2與其他鏈之進行快速資產跨鏈以及返回源鏈。 deBridge Finance 和 HOP 屬于這一類。當用戶將 ETH 鎖定在一層以太坊上時,deBridge 會在 Arbitrum 和其他鏈上鑄造特定的跨鏈橋通證(例如 deETH)。

基于Ordinals協議開發的比特幣.sats域名已鑄造超5.3萬枚:3月7日消息,據Dune Analytics數據顯示,基于Ordinals協議開發的比特幣.sats域名已鑄造超5.3萬枚,去重之后的獨立域名數達到4.2萬個,獨立鑄造地址接近2.4萬個,產生了1.05億枚SATS(約合2.3萬美元)的費用。Sats Names是使用序數將名稱寫入比特幣的標準,目標是為比特幣建立一個域名生態系統,首個域名“helloworld.sats”的注冊時間為2023年2月22日。[2023/3/7 12:47:13]

就deETH 本身而言,它在 Arbitrum 上的用例不多,因為在該生態上存在更廣泛使用的其他 ETH 形態。流動供應商可以將 ETH 和 deETH 的組合存入 DeBridge 流動性池,也可以(在Curve Factory)從跨鏈橋用戶那里獲取交易費用和套利機會。然后通過在每條鏈上鑄造特定的跨鏈橋通證,然后通過 AMM 流動性池來設置/初始化跨鏈。

當用戶想要將 USDC 從一個Layer2跨鏈到另一個Layer2上時(例如,在 Arbitrum 和 Optimism 之間),用戶的 Arbitrum USDC 首先使用 Arbitrum 上的 AMM 池換成 deUSDC,然后 deUSDC 在 Arbitrum 上燒毀并在OP上進行鑄造。最后一步是使用 Optimism 上的 AMM 池將 deUSDC 換成 USDC。鎖定在 Layer1 跨鏈橋合約中的 USDC 數量在整個過程中保持不變,這意味著 Arbitrum 和 Optimism 上的 deUSDC 仍然是 100% 抵押并可以完全贖回以太坊鎖定的 USDC。

當 AMM 池發生滑點時(當 deUSDC 或 USDC 從池中移除或添加時),外部 LP 通過存入或者提取資金來重新平衡流動性池。相較之下,普通的Lock&mint在贖回抵押品時需要較長的等待期。Hop 橋的工作方式大致相同,并且 Hop 和 DeBridge 都對節點驗證者有獎懲制度以保證跨鏈橋在一定的服務水平協議內運行。

NFT項目CrypToadz by GREMP LIN宣布完全上鏈,市值近1億美元:金色財經報道,NFT項目CrypToadzby GREMP LIN在其官方社交媒體賬戶稱,該項目已經完全上鏈。另據最新數據顯示,當前CrypToadzby GREMP LIN地板價觸及1.65ETH,交易額近2.5億美元,市值為9929萬美元。[2022/8/20 12:37:27]

通過使用AMM池中特定的跨鏈橋資產作為跨鏈的中間步驟,可以有效地增加生態內的流動性,同時也可以讓LP賺取因為存在滑點而產生的套利收益。

這種方法對用戶來說成本更高,因為 AMM 流動池沒有提供 1:1 的匯率,從而導致有滑點存在。對于將資金存入專門的跨鏈橋流動性池或持有跨鏈橋資產(IOU形式)的 LP 也存在風險。

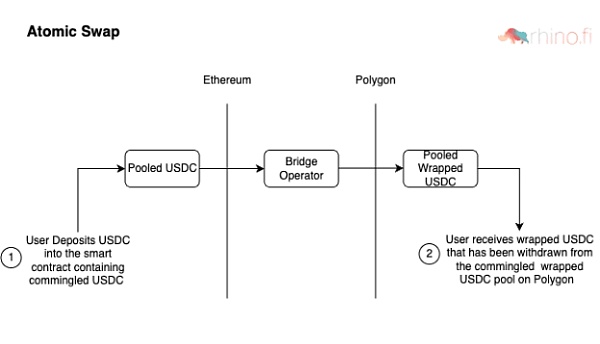

原子兌換

原子兌換橋利用已經跨鏈到目標鏈的預先存在的標準/映射通證(例如 USDC),并將這些通證匯集在源鏈和目標鏈上的單個資產池中。

當用戶使用 Stargate 將 USDC 從 Ethereum 跨鏈到 Polygon時,將 USDC 存入源鏈由 Stargate 智能合約控制的 USDC 池,以及從目標鏈上的 USDC 池中提取。這種方法可以被認為是“左手倒右手”。

在原子兌換橋的基礎上,一些橋還在末端添加了自動做市商交易功能,構建了額外的服務。

用戶將不再依賴該跨鏈橋的安全性來確保目標鏈上的通證保值。你可以依賴于另一個跨鏈橋(在非原生通證的情況下),也可以就在目標鏈上持有原生通證。資產轉移也可以非常快速和便宜。

由于目標鏈池需要大量通證以擴展,而通過流動性挖礦來激勵通證存入可能成本高昂。當存在大量單向流量時,池也很容易耗盡。

第三方網絡/鏈

可以說,這種傳輸類型根本不算是跨鏈橋,而是完全獨立的鏈或網絡在充當中間鏈。當智能合約和消息傳遞不兼容時(如比特幣網絡),或者跨鏈協議需要達成通用化目標時(如跨鏈通訊),以去中心化的方式進行資產跨鏈需要第三方網絡/鏈充當記賬和中間層。這樣的網絡依賴于源鏈和目標鏈上的閾值簽名系統(節點網絡),需要激勵各個節點以保證誠實。

第三方網絡和鏈使更多的區塊鏈能夠以去中心化的方式進行跨鏈。

這些跨鏈橋需要部署大量資本,一激勵每條鏈上的節點以保持誠實,二建立流動性池需要不斷注入資金。這些系統在架構上也更加復雜,最著名的例子是遭遇三次黑客攻擊的 ThorChain。另一個案例是第三方網絡 Synapse 在發現其 AMM 池中的異常活動后,在 2021 年底預防了800 萬美元的黑客攻擊。

以信任假設區分跨鏈橋

除了不同的傳輸方式,我們還需要考慮不同的信任假設。

不同級別的可信度可分為以下幾類:

1.中心化橋:幣安到Arbitrum

2.驗證/多簽橋:Wormhole,Axelar,Connext。

3.狀態證明橋梁:StarkEx 到 Ethereum,ZKSync 到 Ethereum、Nomad、Hop、Axelar 和 Mina。

4.協議級網橋:Cosmos IBC。

中心化橋

中心化橋通常依靠單方簽名來處理和控制資金的流動。例如,當您從 Arbitrum 提前到Binance時,您依賴 Binance 將存在智能合約的資金記入您的賬戶中。

Binance 和 Binance 的 Arbitrum 智能合約都需要抵押品以促進轉賬。如果操作員離線,也無法自動實現故障保護。

中心化橋解決了快速轉賬的短期需求。然而,它們是不透明的,不可擴展或不抗審查的,因此僅限于簡單的跨鏈。

驗證/多簽橋

這些類型的橋比中心化橋更安全,其信任假設較弱。

它激勵了幾種不同類型的代理商充當預言機監測橋兩端的活動并報告正在進行的存款/取款。但是,這種機制對于中心化的驗證器需要一定的信任,在大多數情況下,它只不過是一個基礎的多重簽名。

因為橋兩側仍需要抵押品,特別是對于不常用的跨鏈路徑,這會增加成本。因此這種解決方案要么需得到大型實體公司的支持,要么流動性挖礦計劃成本高昂。

這是 Connext 橋的示例。

狀態證明橋

與驗證器相比,狀態證明橋需要的信任假設更弱。它們能證明鏈之間的狀態,這意味著驗證器不需要充當預言機(這些可以是 ZK 證明或樂觀證明)。此外,盡管可能仍需要中繼器,狀態證明橋不需要對任何第三方信任。橋的兩側不需要抵押品,因為這些狀態證明橋可用于安全地鎖定源鏈上的資產,然后在目標鏈上“鑄造”資產。

狀態證明橋可能很慢,尤其是像 Nomad 和 Hop 這樣的OP證明橋。因此,這些項目通常與等待跨鏈橋結算時提供臨時流動性的解決方案合作。例如,Nomad 與 Connext 合作。Hop 在OP 驗證的等待期會激勵 LP 短期提供流動性。

這是Hop Bridge的機制。

協議級跨鏈橋

協議級跨鏈橋對于信任假設是最友好的。其中最值得注意的例子可能是 Cosmos 生態系統中的互通區塊鏈協議(IBC)。這確實是一個狀態證明橋,但它也是協議級別在不同鏈上都能進行操作的。

通過在協議級別實現,可以:

1.完全消除橋兩側的抵押品需求。

2.確保所有鏈都有相同的資產來鑄造和燃燒。

3.標準化每條鏈上的接口。

4.降低基于智能合約的跨鏈橋被黑客入侵的風險。

這是 IBC 的可視化界面:

總的來說,所有主流的公鏈和生態會采用協議級別跨鏈來最大限度保證鏈上資產的流動性和安全性。直到現在,跨鏈橋也未能給出一個資產安全上的允諾。

這并不意味著你不能信任橋:盡管一有風吹草動媒體就大肆報道,黑客攻擊仍然是小概率事件,而跨鏈橋幫用戶解決了鏈之間資產流通問題,盡管這個過程頗為艱難(盡管 rhino.fi 正試圖用它的多鏈功能解決這個問題)。

當然用戶也需要做一些調查。在使用橋之前,您應該查看它的類型(使用我們上面的指南),并了解它過去是否遭受過任何黑客攻擊。隨著技術的不斷發展,橋安全性可用性便捷性更高,這部分工作也省去了。

(本文來源于portfolio公司Rhino.fi,Fenbushi Capital翻譯,有匪撰稿。原文鏈接為:https://rhino.fi/blog/rhinolearn-how-do-blockchain-bridges-really-work-and-can-you-trust-them/)

分布式資本

企業專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:TRUARBSDCRBItrustwallet下載錢包官網StarbaseUniversecusdc幣是什么arbitrum幣價格

注:FREE-TO-OWN(簡稱為 F2O)是 Limit break 創始人 Gabriel Leydon 提出的一種新敘事,在他看來,該 Web3 模型將永遠改變游戲的盈利模式.

1900/1/1 0:00:00從某種角度來看,以太坊合并并沒有帶來價格上漲,這與預期相違令人失望。在某些方面,以太坊的NFT市場本應該帶來一些積極的影響。然而,由于ETH轉向為PoS,這樣的積極影響并未發生.

1900/1/1 0:00:00文/Donovan Choy,Liberalism Unveiled合著者、Bankless作者NFT是一種投資還是一種數字收藏品——對于那些活躍在行業的人來說,這是我最喜歡的問題之一.

1900/1/1 0:00:00來源:老雅痞 本文為你說明白Aave Arc、RWA Markets、Centrifuge 是如何切入現實金融的,我們說Web3比較吸引人的一點,就是它對創作者的“優待”,具體怎么個“優待”呢.

1900/1/1 0:00:00原文:《The Ethereum Watershed》作者:Bankless聯合創始人 David Hoffman在本文中,我們將介紹合并后的以太坊交易生命周期.

1900/1/1 0:00:00此前,Odaily 星球日報曾關注過一款 meme 公鏈 Dogechain ,Dogechain 為使用?Polygon?Edge開發的 EVM 兼容鏈網.

1900/1/1 0:00:00