BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+1.93%

ETH/HKD+1.93% LTC/HKD+1.69%

LTC/HKD+1.69% ADA/HKD+3.19%

ADA/HKD+3.19% SOL/HKD+2.29%

SOL/HKD+2.29% XRP/HKD+2.54%

XRP/HKD+2.54%本周區塊鏈行業見證了一次歷史性的工程壯舉:以太坊合并。

共識機制從工作量證明 (PoW) 到權益證明 (PoS) 的轉變一直存在于以太坊的戰略圖上,并且自創始以來一直在積極規劃,是該項目的一個非凡里程碑。

截至 9月15日 06:46:46 UTC,在以太坊區塊高度 15,537,393 處,產出了最后一個 PoW Minng區塊,PoS 信標鏈接管了鏈上共識。以太坊合并成功。

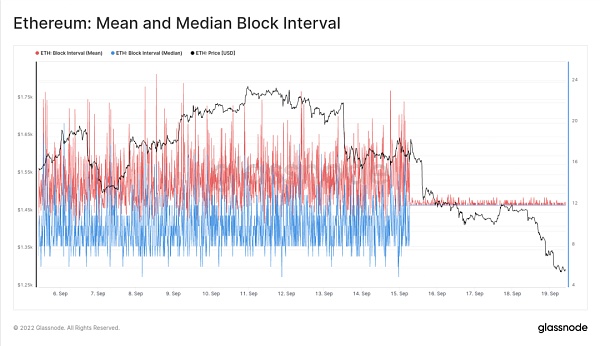

可以說,沒有比觀察以太坊產生區塊時間的平均值和中值更好的指標來展示這種戲劇性的轉變了。圖中我們可以清楚地看到在具有隨機性的PoW Mining結束,以及轉為PoS的這一工程期間內,出塊時間都是12秒。

以太坊:平均數和中值區間

本文,我們將從交易市場和鏈上區塊鏈指標兩方面探討這一歷史性事件。我們將從以下幾個角度分析合并:

杠桿交易者在期貨和期權市場的定位。

合并過渡對共識參數的影響。

當前質押的ETH總量和質押提供者的分布。

對ETH供應的模擬與實際影響。

合并后的期權期貨市場

期貨和期權市場的市場定位似乎可以很好地對沖Selling The News事件的發生。然而事實上,ETH已經發生了拋售,ETH價格已經從每周高點 1777 美元跌至合并時的 1650 美元左右,然后在周日跌至 1288 美元的低點。

實際上市場已經跌去了自 7 月中旬以來的所有漲幅。這種拋售是多種因素的共同結果,尤其是交易者在 ETH 最近表現不佳后獲利回吐。作為最近幾個月在當前宏觀經濟條件下表現良好的少數資產之一,在盈利的情況下回吐不足為奇。

前1000以太坊巨鯨過去一周加倉前10 Token排名,APE躍升至第五:3月23日消息,whalestats數據顯示,前1000以太坊巨鯨地址在過去一周增持的前 10 Token 中,除 ETH 和 Stablecoin 外,APE 躍升至第五,排名第六到第十位的分別是 FTM、WBTC、AXS、SPELL和MATIC。[2022/3/23 14:13:19]

以太坊:第38周的價格

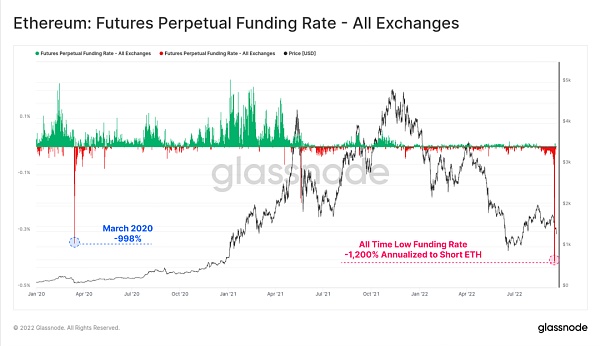

在合并前,永續期貨市場的交易者支付了令人瞠目結舌的 1200% 的年化融資利率來維持他們的 ETH 空頭頭寸。這是一個歷史新低的負融資利率,超過了 2020 年 3 月拋售期間創下的998%的峰值。

此后,融資利率完全恢復到中性,這表明大部分短期投機溢價已經消散。

以太坊:永續期貨融資利率-所有交易平臺

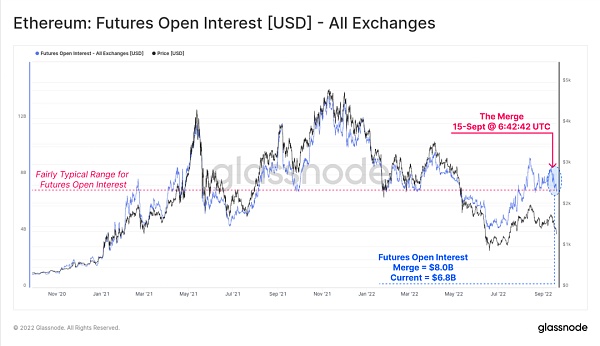

合并后,未平倉合約總額從80億美元下降15%至 68億美元,這兩個極端情況在 2021-22 市場背景下都相當典型。然而,為了保持這種變化,我們必須考慮 ETH價格變化的影響,這會影響以 ETH 計價的期貨頭寸的美元價值。

以太坊:期貨未平倉合約[USD]-所有交易平臺

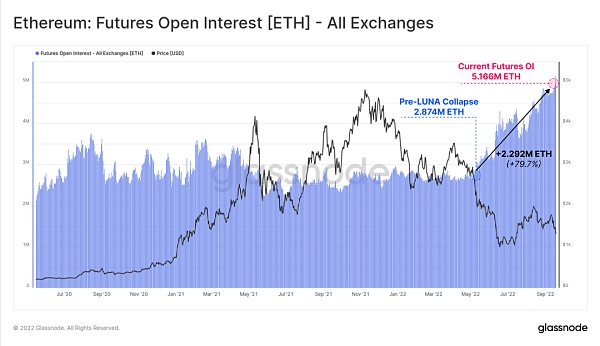

觀察以 ETH 計價的未平倉合約,我們可以看到期貨未平倉合約實際上處于歷史最高水平,自 5 月初以來增加了近 80%。在過去的一周里,期貨杠桿似乎有所增加而非減少,這表明許多風險對沖頭寸尚未平倉。

以太坊L2網絡總鎖倉量突破45億美元:金色財經報道,L2BEAT數據顯示,截至10月24日,以太坊Layer2上總鎖倉量為46億美元。其中鎖倉量最高的為擴容方案Arbitrum,約27.2億美元,占比59.21%。其次是dYdX,鎖倉量10.1億美元,占比22.08%。Optimism鎖倉量4.59億美元,占比9.97%。[2021/10/31 6:22:41]

以太坊:期貨未平倉合約[ETH]-所有交易平臺

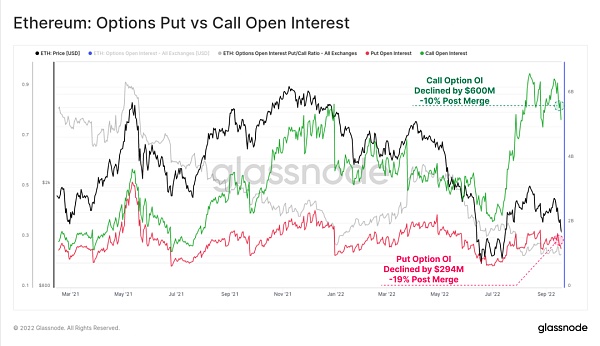

近期,期權市場發生了大量ETH投機行為。看漲期權未平倉合約總價值在合并后下降了 6 億美元(下降了 10%)。但仍有價值總額為52億美元的未平倉看漲期權頭寸,遠高于 2021 年的這一數額。看跌期權市場經歷了更為顯著的下跌,跌幅為 19% ,但其規模要小的多,凈頭寸價值為 2.94 億美元。

在許多方面,盡管 ETH 價格下跌了22%,但 ETH 市場似乎仍然相當活躍,杠桿增加,投機行為將進一步增加。

以太坊:看跌和看漲期權未平倉合約

鏈上合并

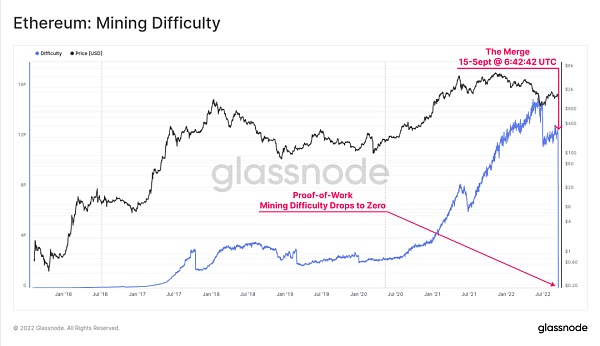

合并后,以太坊PoW時代的結束標志著Mining難度立即降至零。這個過程是瞬間的,沒有緩沖期,也沒有任何難度調整。PoW Miner的收入已經蒸發,只留下大量 GPU 和 ASIC Mining機器尋求新用途。

在加密市場回調超10%之前,排名前1000的以太坊錢包減少逾8%的SHIB持倉:11月27日消息,在昨天的拋售之后,SHIB在一天內上漲了大約30%,但隨后又跌回了15%的日漲幅。自11月26日以來,SHIB一直在短線波動,尚未突破任何關口。雖然一些鯨魚用戶購買了大量SHIB,但市場似乎沒有任何反應。根據交易量指標,由于買賣壓力降低,SHIB代幣的波動率仍然很低。

此外,WhaleStats數據顯示,在加密貨幣市場在一天內崩潰超過10%之前,1000個最大的以太坊錢包通過買入USDT和以太坊鏈上的其他穩定幣,減少了超過8%的SHIB持倉。目前,鯨魚的SHIB持倉已回升至修正前的水平,截至發稿時,鯨魚錢包中仍有大約10億美元的持有量。(U.Today)[2021/11/28 12:36:38]

以太坊:Mining 難度

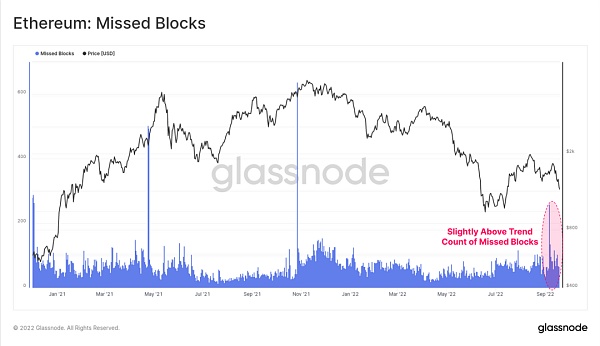

PoS 使用驗證者代替Miner,這些驗證者以編程方式成立委員會,每隔 12 秒出一個插槽(Slot),每個周期(Epoch)包含 32 個插槽,即每隔 6.4 分鐘產生一個周期,每個插槽只能創建一個有效區塊,每個插槽中隨機選擇一個驗證者作為區塊提議者,該驗證者負責創建一個新分片區塊并將其發送到網絡上的其他節點。但是,如果由于某些原因,該驗證者當時處于脫機狀態或無法訪問,那么就會導致Missed Block(錯過區塊)。

以太坊:Missed Blocks(錯過區塊)

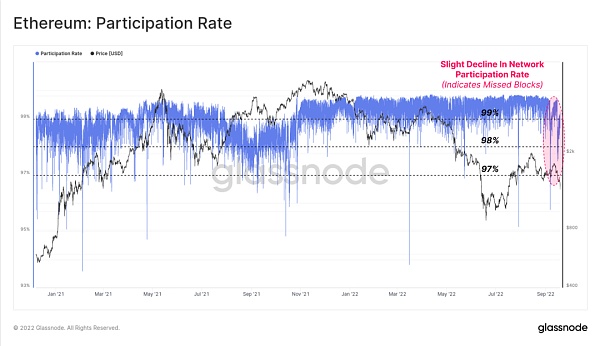

我們可以使用“參與率”指標來衡量驗證者網絡的正常運行時間,該指標是成功生成(即未錯過)的區塊數量與可用插槽總數之間的比率。如下圖所示,迄今為止,參與率遠遠超過 99% ,這一直是信標鏈常態。隨著鏈上負載的增加和更多驗證者的加入,“參與率”將是一個值得關注的性能指標。

數據:以太坊Gas費重回50Gwei附近:5月18日消息,據Etherscan數據顯示,以太坊Gas費重回50Gwei附近,其中,24小時Gas消耗排名前三的依舊為UniswapV2、Tether以及UniswapV3。[2021/5/18 22:13:44]

在合并前幾周,我們發現參與率略有下降,低于以往99%的水平至 97.5% 左右。合并后,參與率又恢復到 99% 以上,這表明合并僅對少部分驗證者造成了短暫的干擾。

以太坊:參與率指標

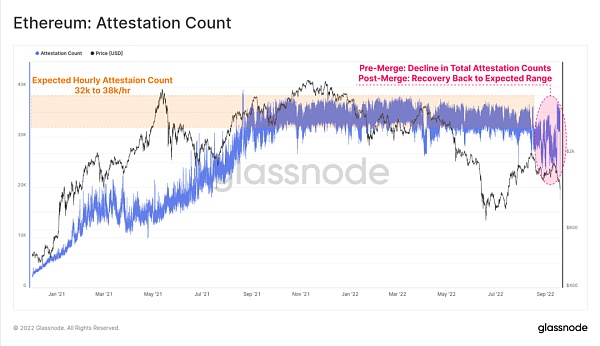

鏈尖上的驗證投票數量也在合并前短暫下降,但同樣恢復到預期的 3.2萬~3.8萬驗證/小時范圍。這可能是大型質押運營商的節點問題,也可能是軟件客戶端錯誤,其中許多驗證者在短時間內受到影響。

以太坊:驗證數量

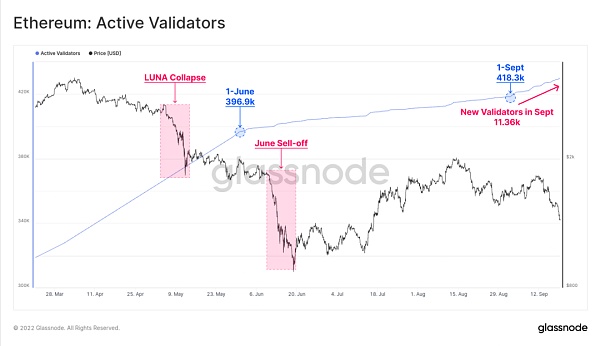

目前以太坊網絡上有超過 42.96萬的活躍驗證者。下圖顯示了過去 6 個月的活躍驗證者數量,可以看到新驗證者的梯度在合并之前和之后顯著增加。僅在 9 月就有超過 1.136萬驗證者線上活躍,這表明隨著對合并技術問題擔憂的消失,投資者的信心正在增強。

以太坊:活躍驗證者

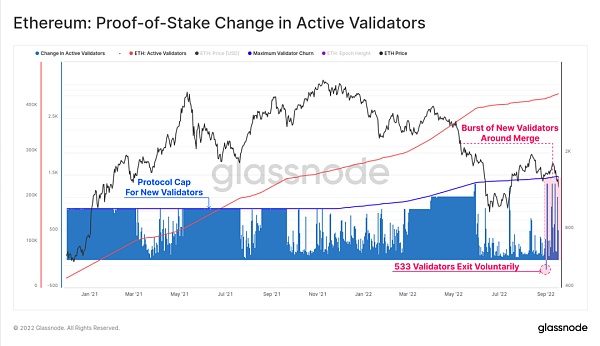

當驗證者選擇加入或退出質押 pool 時,他們會受到協議對 Epoch 驗證者總流失量的限制。下面的圖表顯示了這個上限(藍色軌跡)以及一個條形碼樣式的圖表,它顯示了活躍驗證者的每日變化。我們可以看到過去有少數幾個時期驗證者的涌入量達到了上限。

3iQ以太坊基金將在多倫多證券交易所上市:加拿大投資基金管理公司3iQ Corp表示已向加拿大監管機構提交備案并已收到相關收據,監管機構同意其Ether基金在多倫多證券交易所(TSX)通過首次公開發行上市。3iq管理的以太坊基金將以10.75美元的價格出售A類份額,以10.53美元的價格出售F類份額。Ether基金和比特幣基金一樣,有條件地獲準在多倫多證券交易所上市。在滿足TSX要求的前提下,A類份額將在TSX上市,交易代碼為QETH。F類份額將不在證券交易所上市,但將在完成發行后立即被重新分類為A類份額。本次發行最低籌集2000萬美元,最高籌集1.075億美元,發行的截止日期預計為2020年12月10日。(Globenewswire)[2020/12/4 23:05:41]

9 月份的新驗證者爆炸式流入是顯著的,但與 2021 年的涌入潮相比仍然較為輕微。

以太坊:活躍驗證者中的PoS變化

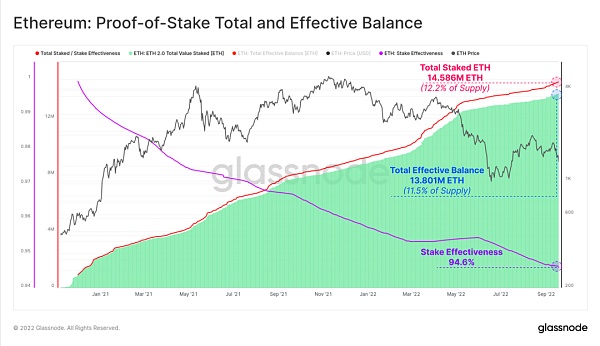

總共有 42.96萬活躍驗證者,現在有超過 1458.6 萬個 ETH 質押,占 ETH 總供應量的 12.2%。由于以下原因,質押的 ETH 總量將隨時間變化:

新的存款,最終的提款(在上海升級之后)

發行和手續費收入(余額增加)

如果驗證者經常錯過區塊或證明(余額減少),則啟動緊急狀態:不活動泄漏

對作惡節點進行削減處罰(余額減少)

總質押余額不同于稱為有效余額的新指標,它是 ETH 中積極參與共識的部分。每個驗證者的有效質押上限為 32 ETH,如果發生不活動泄漏或削減,則會減少到最接近的 1 ETH 增量。

目前有效總余額為 1380.1萬 ETH,因此有效質押率為 94.6%。

以太坊:PoS總質押量和有效余額

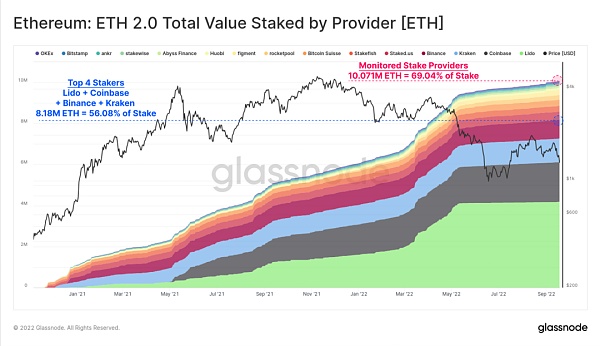

大部分質押的 ETH 由我們監控的各種質押服務商托管,有1007.1 萬 ETH(占總數的 69.04%)。排名前 4 位的服務提供商是 Lido、Coinbase、Kraken 和 Binance,它們管理著 818 萬個 ETH 質押,占總質押量的 56.08%。

我們監控了最新成長的質押 pool 之一 Rocketpool。Rocketpool是一個分布式驗證節點運營商,與市場領先者 Lido 競爭。Rocketpool 的規模雖然很小,但正在不斷增長,托管了 22.82萬ETH,占迄今為止總質押的 1.56%。

以太坊:服務商托管的ETH2.0質押總價值

以太坊供應量增速下降

合并中最受關注的要素之一是供應量的急劇下降,再加上 EIP1559 的銷毀,預計將導致一定程度的 ETH 通縮。

自 2020 年 12 月 1 日信標鏈創世以來,以太坊實際上有兩個供應來源,即 PoW 鏈和 PoS 鏈。2021 年 8 月,EIP1559 實施,在 PoW 鏈上創建了費用燃燒功能,該功能現已移至 PoS 鏈。

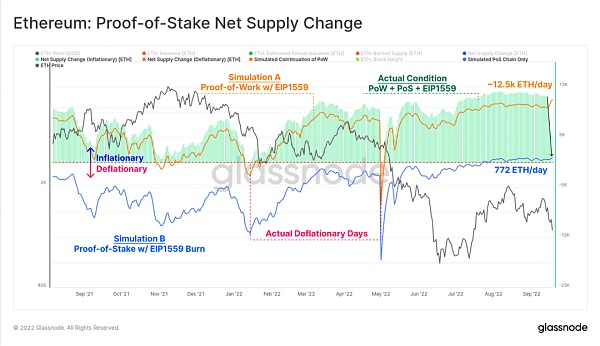

下圖顯示了在各種模擬和實際條件下的每日 ETH 凈發行量。該圖表試圖對自 EIP1559 實施以來 ETH 供應的每日凈變化進行建模和可視化。

面積圖顯示了實際條件下 PoW 和 PoS 的發行,EIP1559 的銷毀,并說明了 PoW 的的貶值。正值(綠色)表示凈通脹期(典型情況),負值(紅色)表示凈供應收縮(ETH通縮)。

對PoW 區塊鏈的延續進行模擬(黃色),假設 PoS 合并從未發生,并假設每個區塊發行 2 個 ETH(為簡單起見忽略叔叔區塊獎勵)。

僅模擬 PoS 鏈(藍色),假設合并與 2021 年 8 月的 EIP1559 版本同時發生,因此忽略此日期之后的所有 PoW 區塊獎勵。此跟蹤現在與合并后的面積圖對齊。

可以看出,PoS 模型(藍色)的發行率大幅降低,約為 772 ETH/天,而 PoW 模型(黃色)的發行率為約 1.25萬ETH/天 。然而,值得注意的是,目前 ETH 的凈發行量仍然是通貨膨脹的。這主要是由于極低的區塊鏈擁塞和目前網絡利用率低。

以太坊:POS凈供應變化

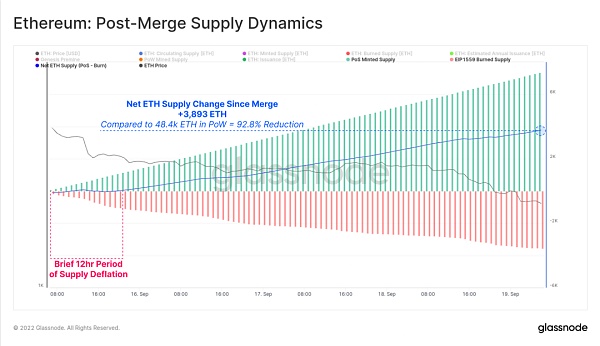

我們放大從合并事件開始的 1 小時圖表,可以計算出已經發生的凈供應減少值。在合并和撰寫本文之間(事后約 4 天):

PoW 以太坊鏈將發行大約 4.84萬 ETH。

PoS 鏈已在網上發行了 3,893 ETH,與已棄用的系統相比減少了 92.8%。

合并后,區塊空間需求的激增確實推高了平均 gas 費用,這造成了12 小時的凈ETH 凈供應通縮。然而,隨著擁塞的消除,gas費恢復到較低水平, ETH 總供應量繼續增加,盡管與之前的 PoW 相比速度要慢得多。

以太坊:合并后的供應動態

以太坊合并是歷史性的成功

以太坊合并是歷史性的成功。專注多年的研究、開發和戰略現在匯集在了一起,實現了非凡的工程壯舉。

目前,鏈上分析有大量的新指標來探索和描述這第二大加密資產的新共識機制和性能。其中,新的供應動態尤其引人注意,這是因為新的驗證者不斷出現(發行量增加)和通過EIP1559的網絡擁堵費的燃燒通脹或通縮的ETH供應之間的緊張局勢和市場力量。

文章來源:https://insights.glassnode.com

原文作者:Checkmate, Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-38-2022/

校對:Chi、Annie丨達瓴智庫

排版:Annie丨達瓴智庫

審核:Chi、Amber丨達瓴智庫

達瓴智庫

企業專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

1.DeFi代幣總市值:540億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量59.

1900/1/1 0:00:00Vitalik 在其 Endgame 一文中,描繪了他認為的 Ethereum 終極形態,其中花費?量篇幅描繪了?個由 Rollups 和 DA 構建起來的新以太坊.

1900/1/1 0:00:00原文作者:Naly,由 DeFi 之道翻譯編輯。Cosmos 生態系統正在蓬勃發展。 ATOM 2.0 即將到來。 快來發現你需要知道的一切.

1900/1/1 0:00:00受訪者:Yat Siu,Animoca Brands 聯合創始人兼執行主席編譯:BlockTurbo即使加密貨幣價格在持續看跌的市場情緒中萎靡不振.

1900/1/1 0:00:00雖然 TRM Labs 提供了便捷的地址“過濾”服務,但這種做法卻在加密行業里引發了一些爭議。本文來自 decrypt &cryptoslate原文作者:Liam J. Kelly &Chris.

1900/1/1 0:00:00在 Binance Labs 管理數十億美元投資組合的何一正在尋求投資 Web3 項目,從基礎設施、應用、數據到分析和安全.

1900/1/1 0:00:00