BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.76%

XRP/HKD+0.76%原文標題:《熊市下的 Web3 投資:哪些賽道值得布局?探尋頭部基金和 Alpha》

撰文:Jessica,Aaron,Rosie

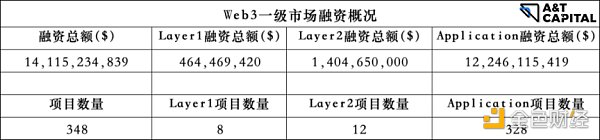

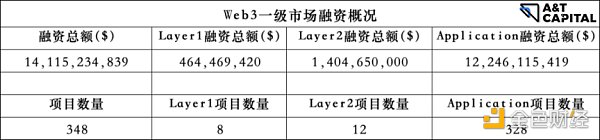

摘要:Web3 市場遭遇寒冬,但 builders 仍在持續耕耘和布局。哪些賽道仍然火熱?頭部基金在熊市都投了哪些項目?A&T Capital 統計了 2022.5.1-2022.8.13 期間加密貨幣市場的融資數據,總結出了一級市場融資情況、Alpha & Beta 項目趨勢、以及部分頭部機構主要投資偏好。

首先定義我們研究涉及的投資方向。

Layer 1 包括數據層、網絡層、共識層和激勵層的擴容解決方案,典型例子包括 Avalanche,Solana 等

Layer 2 包括 - 合約層項目,典型例子包括 Perpetual protocol、Scaling 等

應用層項目里面涉及 21 個不同的行業標簽,其中需要具體說明的有:

Web Builder:表示 web3 網絡、區塊鏈搭建服務,和基礎設施區分開來

Legal:表示合規服務

Environment:表示 ESG 相關服務

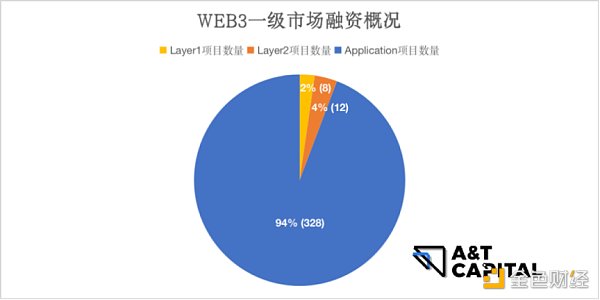

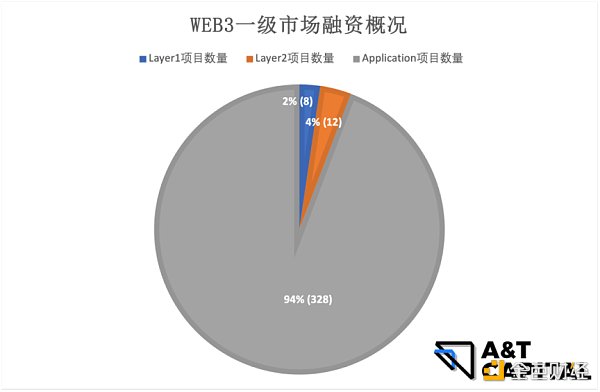

基于以上統計數據,2022.5.1-2022.8.13 應用層最獲得 Web3 行業資本的青睞,出現了最多的被投項目 :87% 資金流入應用層,94% 的融資項目也是在應用層。

DappRadar研究人員:Arbitrum空投對DeFi表現出興趣:金色財經報道,DappRadar 的研究主管 Pedro Herrera 表示,傳統市場的銀行業緊張局勢以及監管機構對中心化交易所的打擊可能會促使用戶轉向去中心化金融應用程序。如果你開始看到 DeFi 的這些用例如何開始適應并賦予你更多的自主權來基本管理自己的資產和投資,這就是 DeFi 被高度使用的原因。像 Arbitrum 這樣的項目正在他們的社區中創造一種忠誠度和參與感,這反過來又可以“吸引開發人員構建更好的產品,并最終吸引更多用戶參與該項目。

DappRadar 的一份新報告發現,第一季度 DeFi 鎖定的總價值從去年第四季度的 600 億美元增長了 37% 至 833 億美元。[2023/4/4 13:43:11]

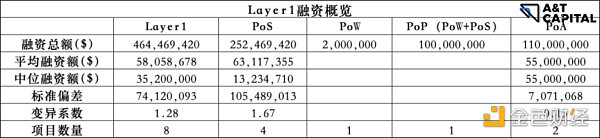

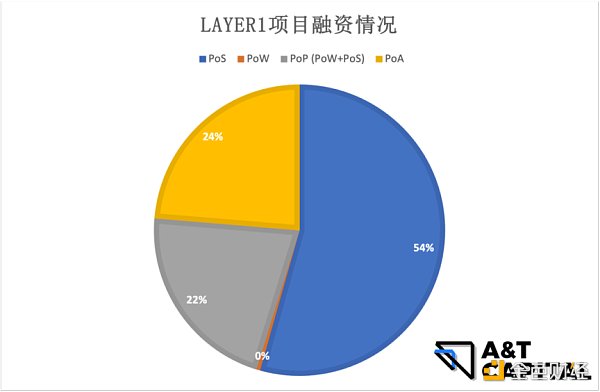

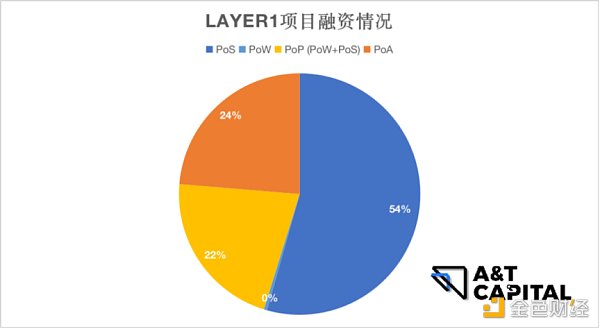

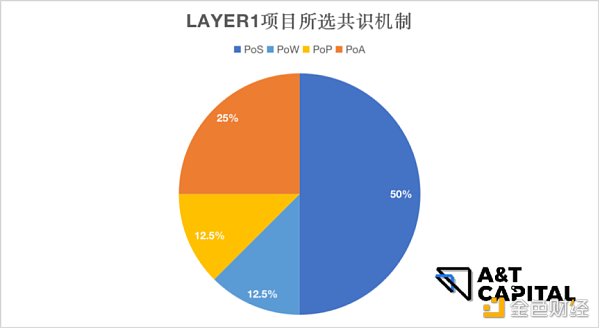

PoW 占比非常少,其融資金額小于總融資金額的 1%:由此可見,PoW 存在的諸多問題(過高的能源消耗,大規模使用情境下低效,以及 PoW 高昂的硬件成本與競爭環境,給礦業帶來了資本密集化的特征,催生了中心化趨勢),因此資本更加青睞 PoW 以外的模式。

PoS 是 layer1 中融資表現最好占比約總金額 50%,明顯超越其他 category 的賽道。融資情況來看市場對于 PoS Layer1 尤其看好。PoS 相比于 PoW 有更低的能源消耗,更高的可擴展性和交易吞吐量。

PoP(PoW 和 PoS 的混合模式):獲得融資金額占比總量 22%

PoS 并非完美解決方案,混合機制結合了 PoW 和 PoS 的好處

避免了 1.中心化 2.安全風險 3.MEV 風險 4.PoS 協議所導致的 DoS 風險

避免了 PoW 的高能耗和低性能

PoA 獲得融資金額占比約 25%。模式可以在不犧牲安全的前提下,保障速度和高性能。與區塊鏈傳統的運作方式不同,但是提供了一種新興的區塊鏈解決方案,可能非常適合私有區塊鏈應用

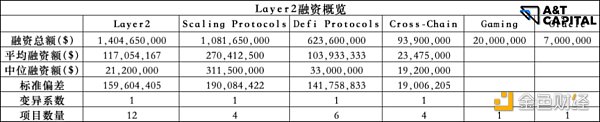

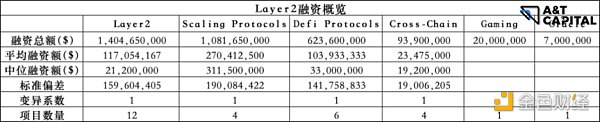

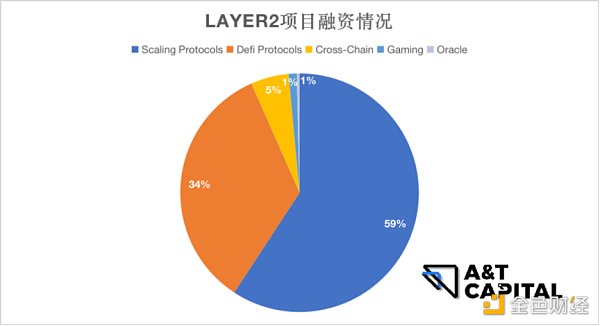

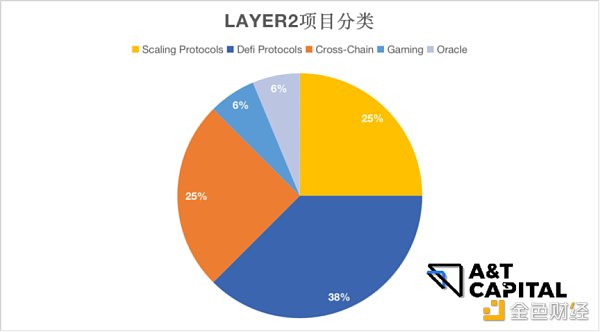

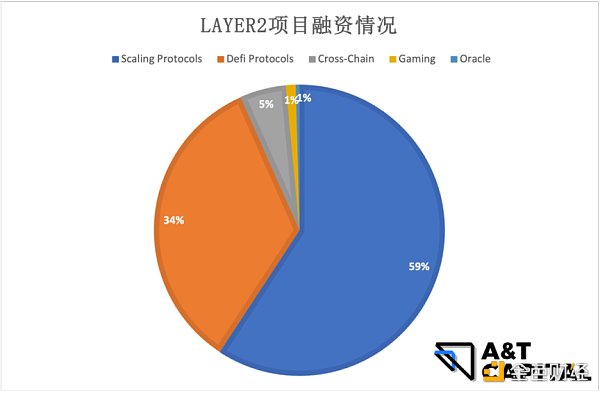

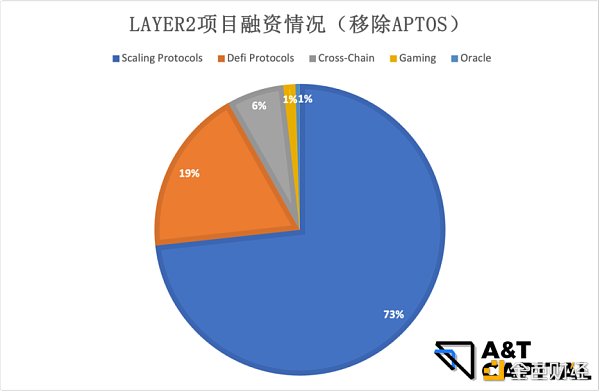

總體來說,Scaling Protocols 和 DeFi Protocols 有更好的融資表現。

比特幣全網未確認交易數量為6721筆:金色財經報道,據BTC.com數據顯示,目前比特幣全網未確認交易數量為6721筆,全網算力為261.37 EH/s,24小時交易速率為3.42交易/s,目前全網難度為34.24 T,預測下次難度上調5.18%至36.02 T,距離調整還剩5天13小時。[2022/12/14 21:43:01]

Scaling Protocols

Scaling Protocols:投資機構對于擴容協議這一整體賽道的下注增高

市場對于擴容方案的需求因為更高的 gas fee / TPS / latency 變強

Defi Protocols

Defi Protocols 賽道整體關注度高 (34%)

66% 項目做跨鏈協議方向(DEX 跨鏈聚合協議),但是從融資金額上來看表現并不突出,僅占總融資數額 11.5%

Defi Protocols 中,基礎設施融資數額占比 56%,穩定幣借貸協議融資數額占比 32%

Aptos 為行業 alpha,考慮看作離群值。把 Aptos 從 Defi Protocols 中移除,Defi Protocols 的 funding amount 占比降低到 19%,說明 Defi 賽道的關注度呈冷卻的趨勢,而相較而言,Scaling Protocols 賽道的占比達到了 overwhelming majority(73%),為市場關注度最高的熱門趨勢。

Oracle

Oracle 方向獲得融資的項目非常少,占 L2 總融資數額的 1%。原因可能在于,1)Oracle 的概念沒有什么創新;2)Oracle 的使用受行業限制,而且需要現實生活的數據 (i.e. 保險 / 房地產 ),如今比較火熱的賽道 i.e. GameFi 和 NFT 大多數不需要 Oracle

游戲

GameFi 相較于其他賽道例如 Defi,對交易速度和 gas fee 的要求更高。General Layer 2 提供了潛在的擴容解決方案,但是在這一次的研究 cover 到的項目敘事中出現了為 GameFi 專門打造的 protocol。這可能說明 GameFi 類型應用有具體的需求是通用的 Layer 2 無法完美解決的,這個方向值得繼續研究。

Mazars審計:Kucoin的BTC、ETH、USDT和USDC儲備均存在超額抵押:12月12日消息,會計審計巨頭Mazars已在其官網上發布其審計的加密交易所Kucoin的資產儲備證明報告,該報告得出的結論是該交易所的BTC、ETH、USDT和USDC儲備存在超額抵押。根據Mazars 11月26日審查的交易所儲備和負債快照,KuCoin的BTC儲備的抵押率為101%,而穩定幣 USDT和USDC的超額抵押率分別為102%和101%,ETH儲備的抵押率為100%。[2022/12/12 21:39:26]

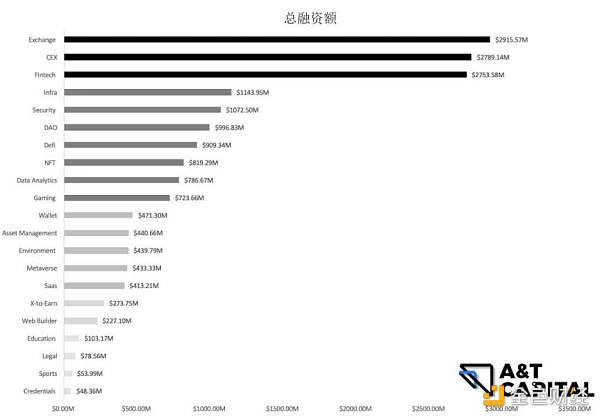

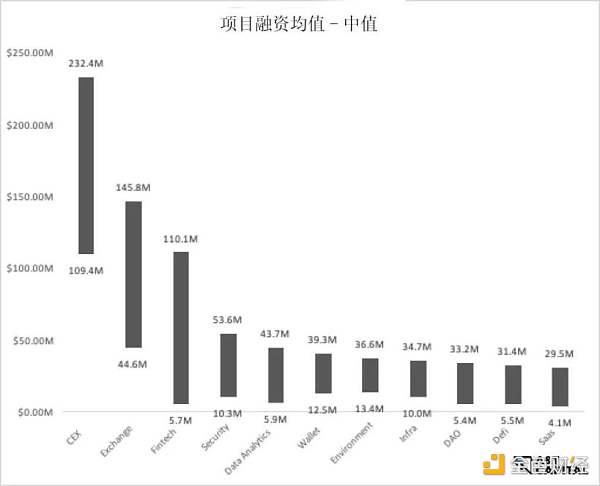

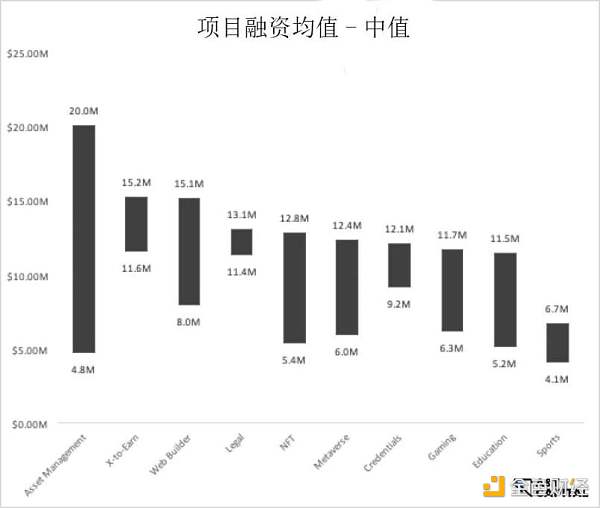

由上圖所見,融資標的中交易所、金融科技共占 47%,其余均低于 6%,分布比較均勻。

大趨勢 ( 總體 )

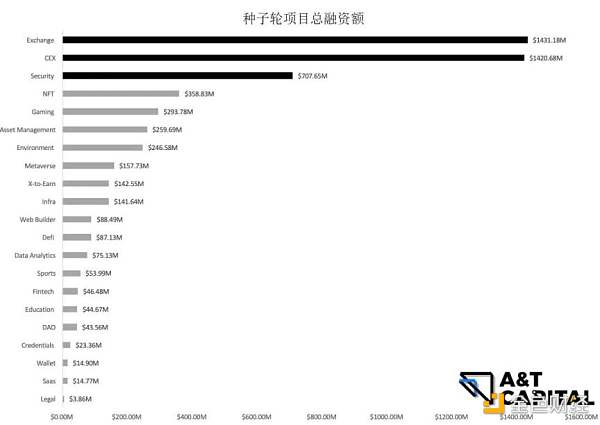

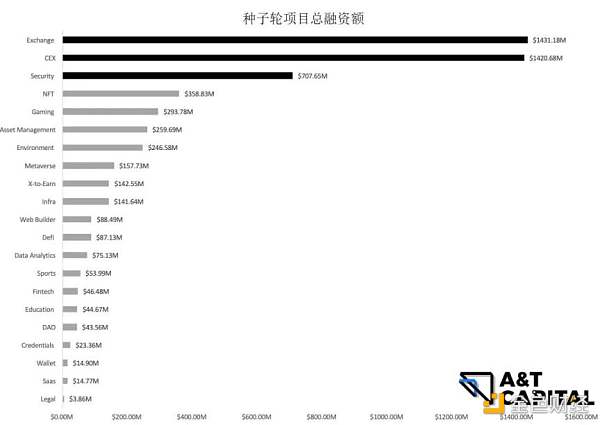

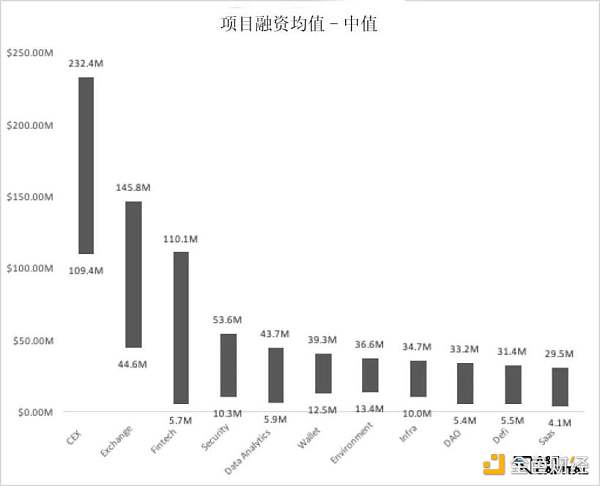

融資金額前三的類別:交易所、中心化交易所、金融科技。

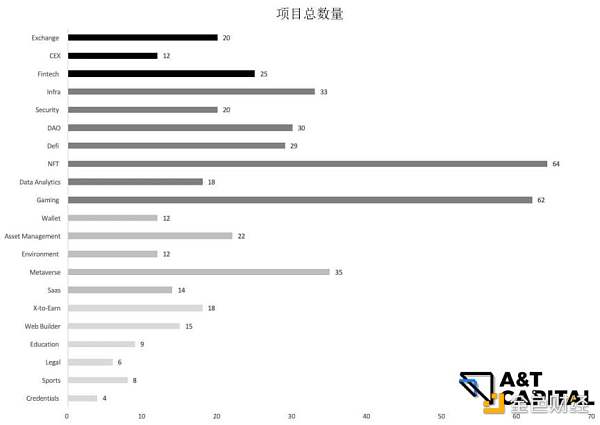

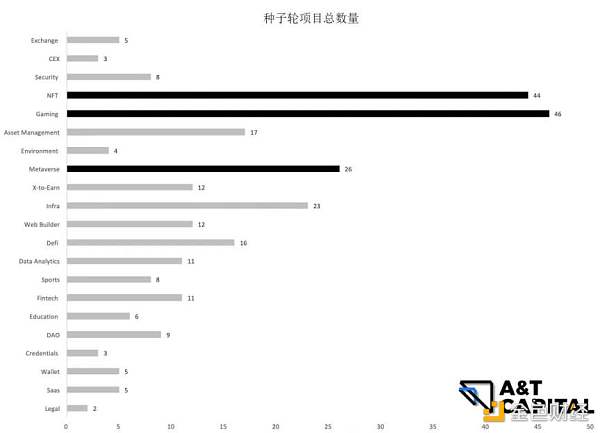

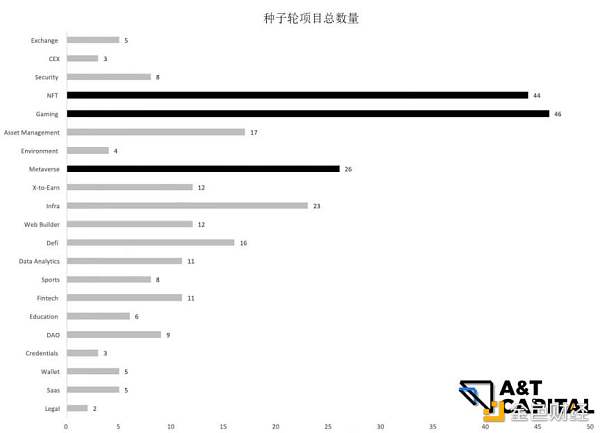

融資項目數量前三的類別:NFT、游戲、元宇宙。

新趨勢 ( 前種子輪 - preA 輪 )

由圖可見,種子輪融資項目數量前三類別:游戲、NFT、元宇宙。種子輪融資金額前三類別:交易所、中心化交易所、安全。

Layer 1 - 以 PoS 和 hybrid chain 為最主要的熱門趨勢,能看到 hybrid chain 的關注度越來越高,間接證明大家對于 PoS 潛在的 security 問題已經關注到,并且在尋找能 balance security 和 efficiency 的方案。

Layer 2 - 以 general scaling protocol 為最主要的熱門趨勢,新增方向包括針對行業的 layer 2 chain。

Application - 大趨勢和新趨勢都是以短期能在二級市場流通的項目為熱門趨勢,新增的一個大方向為 security。

首先定義 Alpha:

Alpha 市場的特性是在交易驅動的融資。具有 Alpha 特性的項目需要表現為同一個 Layer 的類別中明顯超越其他項目。我們在本文中尋找的 Alpha 項目,需要滿足總融資超過其所在賽道平均融資的 2 倍以上。

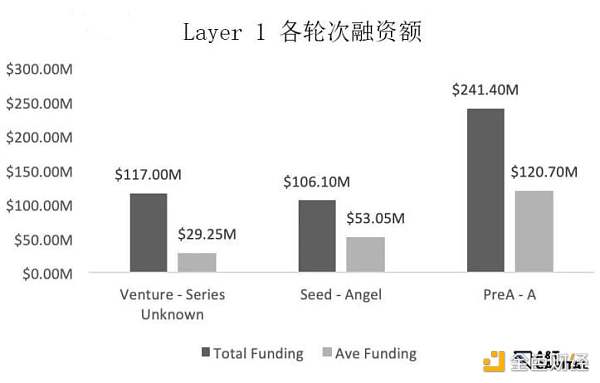

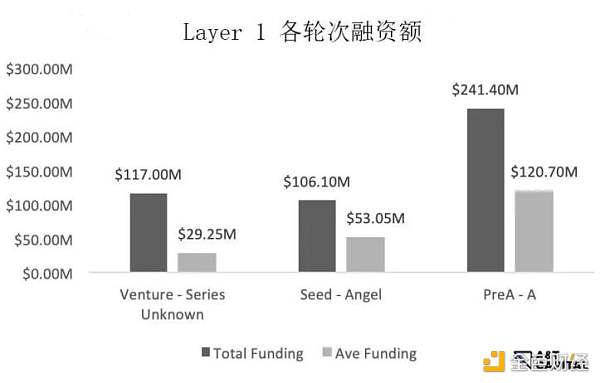

2.1.1 Layer1

歐洲央行官員捍衛亞馬遜在試驗“自主”數字歐元中的作用:金色財經報道,一位歐盟官員為亞馬遜在試驗數字歐元方面發揮的作用進行了辯護。亞馬遜是歐洲央行(ECB)選定的為央行數字貨幣(CBDC)開發用戶界面的五家公司之一。歐洲央行高級管理層的支付問題顧問Jürgen Schaaf表示:“前端的原型設計實驗是由技術因素驅動的。就我們對技術測試和實驗的需求而言,這五家被選中的公司是最合適的。”

據悉,亞馬遜將研究CBDC在電子商務中的應用,它是唯一被列入選擇范圍的非歐盟公司。

Schaaf還表示:“我們希望通過數字歐元加強我們的貨幣自主權,但并不意味著歐洲將關閉所有來自國外的零售商的大門。這背后沒有保護主義意圖。”(CoinDesk)[2022/9/28 5:58:38]

由圖所示,Layer1 里沒有看到 alpha。

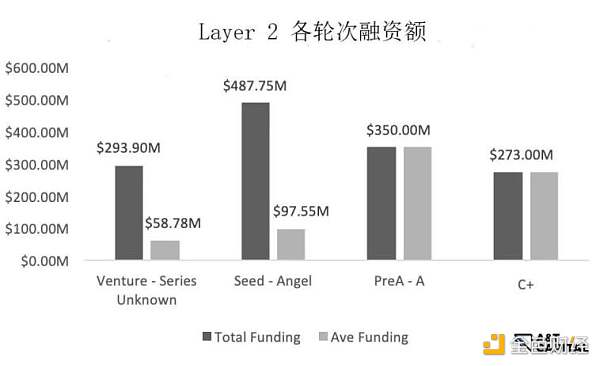

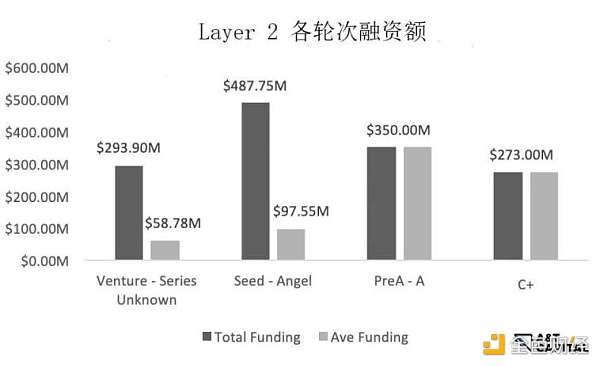

2.1.2 Layer2

由圖所示,Layer2 中 Seed-Angel 階段存在 Alpha,Polygon 是這個 stage 里的 alpha 項目。其他如 PreA-A,B-C,C+ 都沒有 Alpha。

2.1.3 應用層

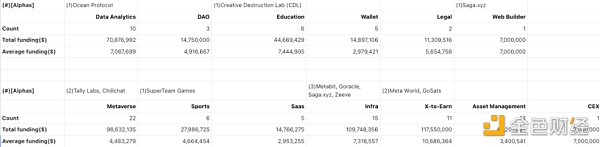

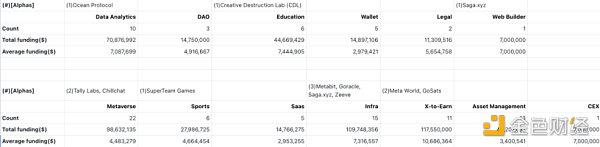

Seed-Angel

PreA-A

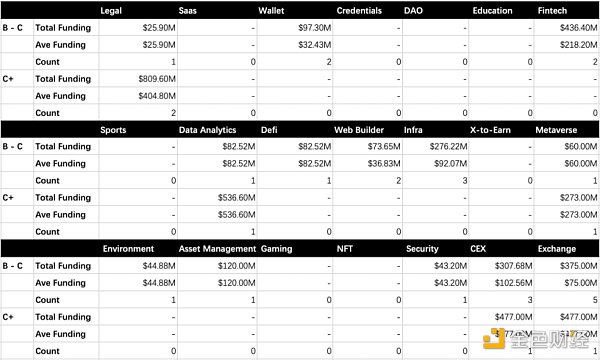

B-C & C+

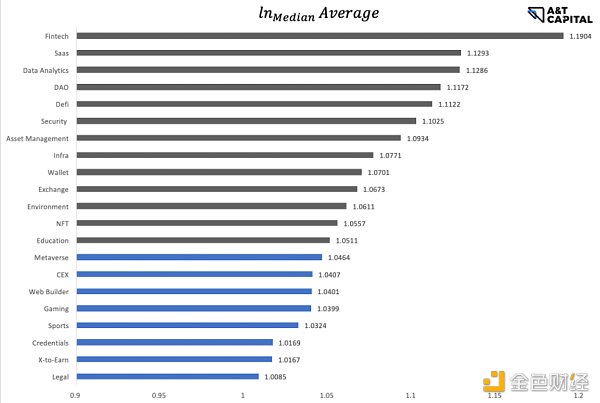

定義 Beta:

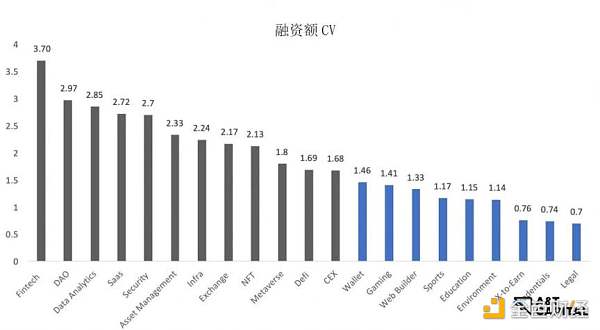

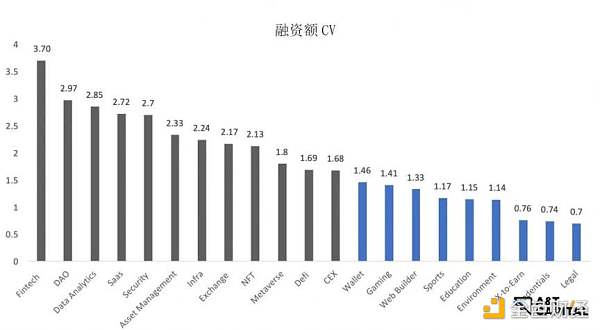

Beta 市場特性是市場驅動融資。Beta 衡量市場對某行業 / 技術類別整體是否看好。具有 Beta 屬性的賽道融資普遍不錯。統計上的離散系數(coefficient of variation)越低,表示賽道融資離散度低,進而體現市場有 beta 屬性。我們進一步用平均數和中位數做差來交叉對比驗證。CV 較低且 average 和 median 的差距不大的市場更體現 beta 特性。我們用 CV

前Citadel Securities高管籌集5000萬美元創建加密做市商Portofino Technologies:金色財經報道,前Citadel Securities高管Leonard Lancia和Alex Casimo已經籌集了5000萬美元,他們將創建加密做市商Portofino Technologies。

這家公司得到了Valar Ventures、Global Founders Capital和Coatue的支持,估值沒有披露。

該創業公司成立于去年4月,正在建立一個數字資產的高頻交易技術,并聲稱已經在集中式和分散式的加密貨幣交易所和柜臺上交易了數十億美元。其客戶包括需要獲得數字資產市場流動性的機構和web3項目。(the block)[2022/9/15 6:58:45]

2.2.1 Layer 1 & Layer 2

總體數量太少,不具有統計意義。總體來說,Layer 1 & Layer 2 屬于融資額度高,賽道火熱。按照技術流分項目的話,融資額度相差不大。

2.2.2 Application

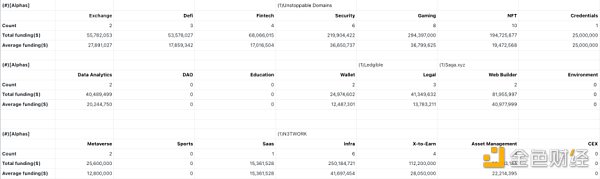

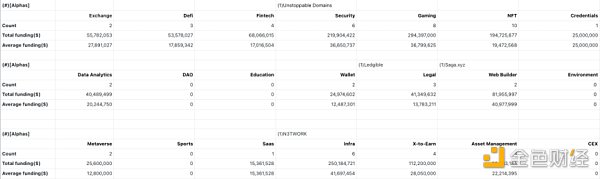

由上圖可見,從 CV1.5 以下低離散度的角度來說,beta 市場可以大致定為 Wallet、Gaming、Web Builder、Sports、Education、Environment、X-to-earn、Credentials 和 Legal。但是因為一個季度的數據量會對 CV 的可信度造成影響,這里用 AVE-MEDIAN 做 cross verification,如下。

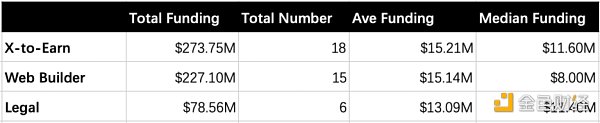

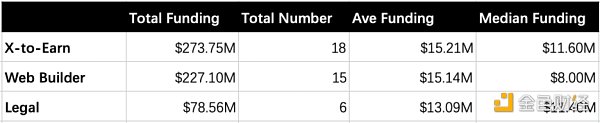

由上圖可見,X-to-earn、Web Builder、Legal 是經驗證的 beta。其具體融資數據如下。

2.2.3 總結

在應用層里,通過兩種算 beta 方法的對照下,得出 X-to-earn、Web Builder、Legal 具有 beta 屬性。

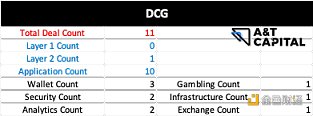

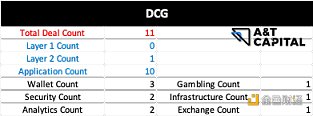

DCG 共投資 10 個項目。在階段上沒有偏好,從 seed 到 series F 都有布局。DCG 投資的 layer 2 項目為 polygon,其他 9 個項目均為 application。在投資的 9 個 application 里,偏好從高到低:

Wallet,這也包括 exchange 里有 built in 的 wallet

Security,包括代碼審計、安全檢測

Analytics tools,主要是數據數據分析、追蹤、alert

A16z crypto 出手了 2 個 application 項目,均為 seed 輪次。2 個項目均為平臺型項目:

Creator platform 聚集創作者,幫助他們 NFT 化他們的原創作品

NFT pledging platform 讓所有由于高門檻 nft 無法玩一些游戲的玩家通過這個 nft 借貸平臺成功訪問這些游戲,最終在平臺完成所有支付后即可擁有這些 NFT 的所有權

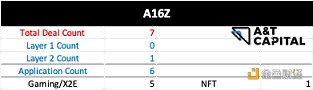

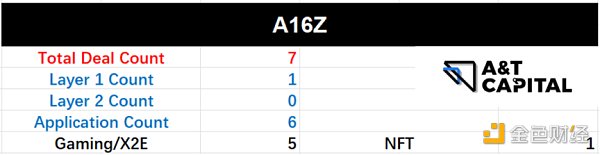

A16Z 共出手 7 次,包括 1 個 Layer 1 項目 - Aptos,和 6 個 application 項目。

在投資的 6 個 application 里,輪次包括 2 輪 seed 和 4 輪 series A,方向包括:

5 個 gaming/x-to-earn

1 個 nft 項目

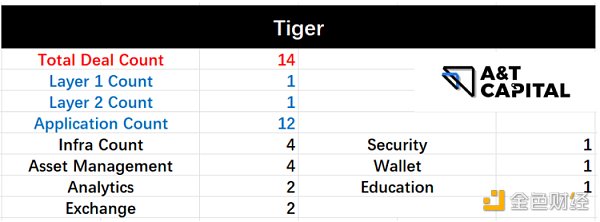

Tiger 共出手 14 次,1 個 layer1,1 個 layer 2 及 12 個 application。Layer 1 的項目為 Aptos,Layer 2 的項目為 polygon。在投資階段上,14 個項目從 seed 到 series D 均有出手,沒有明顯階段的偏好。

在投資的 12 個 application 里,偏好從高到低:

4 個 Infra 類的項目,包括 staking service、DID、deployment platform

4 個 asset management

2 個 analytics 和 2 個 exchange

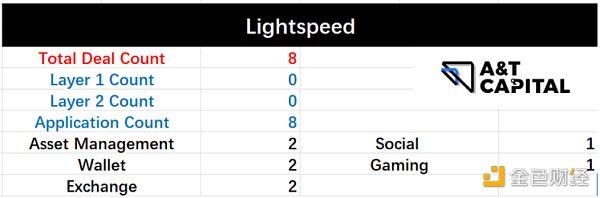

Lightspeed 共出手 7 次,7 次投資時間均為 application。在投資階段上,從 seed 到 series D 均有出手,階段上沒有偏好。

在投資的 7 個 application 里,偏好從高到低:

2 個 asset management

2 個 wallet

2 個 exchange

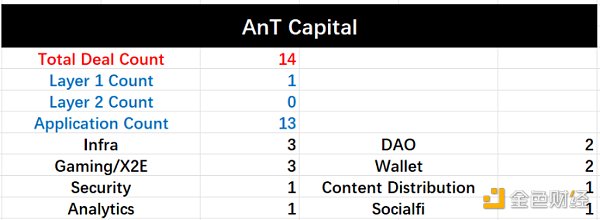

A&T Capital 共出手了 14 個項目,其中包括 1 個 Layer1 - Mysten Labs。在投資輪次上,有明顯偏好早期的趨勢,其中包括 7 個種子輪和 2 個 A 輪。

在投資的 13 個 application 里,包括:

3 個 infrastructure?

3 個 gaming/x2e

2 個 wallet?

2 個 DAO 工具?

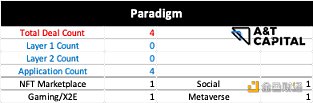

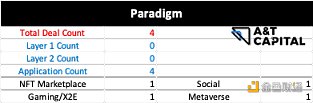

Paradigm 共出手 4 次,4 個投資均為 application。在投資輪次上,4 次出手均為 seed 輪。在投資的 4 個 application 里,包括 nft marketplace、gaming/x2e、social、metaverse。

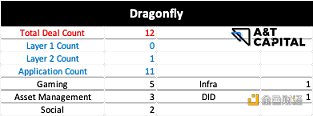

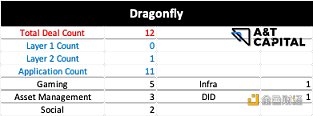

Dragonfly 共出手 12 次,其中包括 1 個 layer 2 cross chain bridge,另外 11 個均為 application。在投資輪次上,主要聚焦在早期 seed 輪,和成長期。在投資的 12 個 application 里,偏好從高到低:

5 個 gaming

3 個 asset management

2 個 social

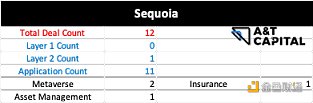

Sequoia 共出手 5 次,其中包括 1 個 layer 2 - starkware,另外 4 個均為 application。在投資輪次上,有明顯偏好后期的趨勢,其中包括一個 ICO 輪項目。在投資的 4 個 application 里,包括:

2 個 metaverse

1 個 asset management

1 個 insurance

在本文中,我們回顧了加密行業在 2022.5 - 2022.8 期間獲得機構基金投資的項目,總結有以下主要趨勢:

從投資階段看,市場上的基金在熊市里更愿意出手非常早期或后期項目;退出方式以短期內能進入二級市場為主,能看到對鏈游和加密資金管理項目的投資數量增加;

從投資方向看,Layer 1 以 PoS 為主,hybrid chain 的關注度顯著增加;Layer 2 以 general scaling 為主,industry-specific chain 的關注度提升;應用層以游戲、NFT 為主,對安全賽道的關注度明顯在增加。

A&T Capital

個人專欄

閱讀更多

DeFi之道

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

1.DeFi代幣總市值:442.58億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量32.

1900/1/1 0:00:00原文作者:Charlie Morris原文編譯:Jack(0×137),BlockBeats新的 Cosmos 白皮書剛剛發布.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00眾議院民主黨高級官員準備推出承諾已久的立法,以限制國會議員、政府高級官員和最高法院法官的股票所有權和交易.

1900/1/1 0:00:00如何快速判斷 NFT 的價值?不同的 NFT 投資者擁有不同的方法論,大多數人會從對應 NFT 集合的交易數據層面來做出判斷,也有部分人會觀察社交媒體/社區中對應 NFT 話題的熱度.

1900/1/1 0:00:00這次美聯儲 FOMC 會議很有趣,一如既往,真正的「魔鬼」隱藏在細節中,讓我們來看看一些最有趣的細微差別和市場影響。 原文:Alf推特 這次美聯儲 FOMC 會議很有趣.

1900/1/1 0:00:00