BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD+1.96%

SOL/HKD+1.96% XRP/HKD-0.09%

XRP/HKD-0.09%原文作者:Miles Deutscher

原文編譯:TechFlow intern

DeFi 正在醞釀一個熱門的新敘事,它被稱為“真實收益”,協議根據創收情況向用戶支付收益。于是,我在這個不斷增長的行業中挑選了 幾個項目,看看它們如何成為下一個周期的支柱。

真實收益意思是從產生 "真正的 "收入中獲得的收益,而不是從代幣發行中獲得收益。真實收益以反射性方式運作:更多的收入=向用戶支付更多的收益,反之亦然。

因此,對 "真實收益 "項目的賭注變成了對項目能力的賭注:a)積累新用戶,b)隨著時間的推移增加創收以獎勵代幣持有人。

但在我做任何 "選擇 "之前,我認為最重要的是要先了解這種敘事的來源。

讓我們倒退到 2021 年,當時最常見的用戶獲取形式是提供充裕的 APR,以吸引更多的 TVL,DeFi 協議的一些例子:$TIME、$SUNNY、$AXS、$ANC......

DeFi資產管理平臺Valio已公開上線:金色財經報道,據平臺團隊發布的公告,去中心化資產管理平臺Valio已公開上線。新協議允許用戶由專業交易員管理其資金。該應用程序最初是在Abitrum和Optimism網絡上發布的。Valio此前于7月24日推出了白名單版本,但8月7日推出的新公開版本不需要管理者提前批準。

所有資產都保存在智能合約中,資金管理者無法刪除。此外,管理者可以投資的DeFi應用程序僅限于預定列表。在發布時,Valio與Arbitrum上的永續交易平臺GMX和Optimism上的去中心化交易協議0x集成。[2023/8/7 21:30:20]

2021 年幾乎所有的 DeFi 協議都用了激進的代幣通脹模式,以快速吸引流動性。為什么?因為比賽已經開始了,散戶的興趣和貪婪達到了前所未有的高度。就像投資者一樣,項目感受到了 FOMO,不想錯過。

問題是,這種模式是不可持續的。項目只能提供一段時間的人工收益,然后直到他們被迫轉向可持續的模式。在沒有這種人為的激勵用戶存款之后,許多 DeFi 協議遭遇了不同層度的崩潰。

DeFi初創公司Common完成2000萬美元融資,Spark Capital和Polygon等參投:金色財經報道,DeFi初創公司Common完成2000萬美元融資,Spark Capital、Polychain、Jump、Wintermute、BitDAO 等參投。得益于這筆最新融資,Common 將推動開發 DAO 社區管理平臺“Commonwealth”,幫助 DAO 輕松部署治理合約、發布融資計劃、增加聊天互動功能。現階段,“Commonwealth”已在dYdX、Axie Infinity、NEAR、Solana、BitDAO和 Polygon等項目的 700 多個去中心化社區中擁有超過 60,000 名活躍用戶。(decrypt)[2022/5/24 3:38:57]

這也導致許多投資者損失慘重,其中最嚴重的是 LUNA 和 UST。PTSD 和 DeFi 隨后的崩盤導致散戶大量的流失,造成了當前 DeFi 格局的關鍵缺陷。

神魚:Cobo 2022年將大力推動DeFi合規基金和DaaS鏈上業務:據官方消息,神魚在Cobo內部發出全員信,在全員信中神魚表示2021年是無窮的行業的機會與更大力度的政策壁壘相互交織的一年,同時并表示2022年Cobo將增強自身合規意識、積極擁抱監管、正確的處理好合規與發展的關系。目前正在新加坡和香港申請相關的合規牌照,同時也在不斷探索歐洲及美國地區的合規化途徑。

并在全員信中表達了對于Cobo的未來戰略規劃,將繼續堅持區塊鏈基礎設施中間鍵的戰略目標,大力發展DaaS、DeFi Fund和WaaS等多個優勢,深化自身技術安全及用戶安全意識培養。并將70%-80%的戰略重心放在已有和即將深耕的領域,分出20%-30%的精力會去做一些探索性的業務。[2022/1/5 8:26:56]

a) 通脹通過激勵流動性來 "填充 "TVL,一旦作廢,許多鏈的 "真實 "價值就會暴露。

b) 許多協議沒有精心設計的底層價值累積機制。

DeFi 概念板塊今日平均漲幅為1.26%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為1.26%。47個幣種中31個上漲,16個下跌,其中領漲幣種為:RSR(+15.89%)、HDAO(+10.34%)、CRV(+9.91%)。領跌幣種為:MLN(-8.49%)、YFV(-7.38%)、YFII(-3.17%)。[2021/9/24 17:02:29]

其結果是什么?隨著市場轉向更加避險,從 "假 "到 "真 "的收益協議的急劇轉變。這種轉變的證據是最近衍生品 DEX 的增長,以及 ETH 合并預期帶來的生態系統反彈。

于是我挑選出我最喜歡的“真實收益”項目。我會給你簡單介紹他們做什么,他們如何產生收入,以及我認為他們的潛力是什么。

第一類代幣屬于 "去中心化永續交易所 "板塊。它們提供具有深度流動性和低費用的杠桿交易,同時擁有 DEX 與 CEX 的所有積極優點:

沒有 KYC

AOFEX今日DeFi流動性挖礦收益已發放,OT現報價14.88AQ:據官方消息,AOFEX自啟動抵押平臺幣OT參與DeFi流動性挖礦活動以來,已成功啟動四期并穩定運行,第二期(UNISWAP)挖礦活動今日已實現年化收益率為57.03%。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/10/7]

沒有對手方風險

安全

主權

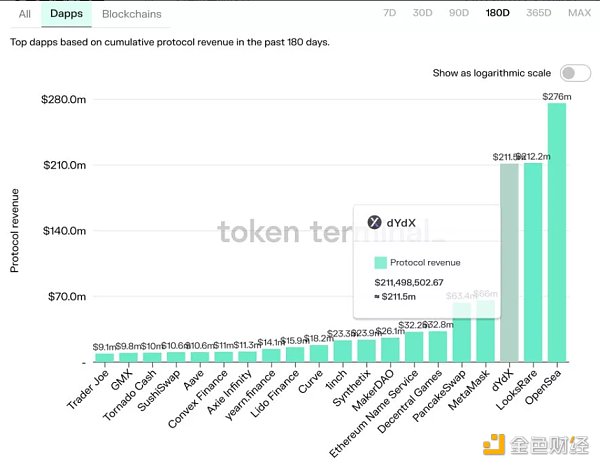

所以,我清單上的第一個是 $DYDX。根據 Tokenterminal 的數據,它是最大和使用最活躍的永續 DEX,產生了超過 3.21 億美元的年化協議收入,這使其在所有 DAPP 中排名前三。

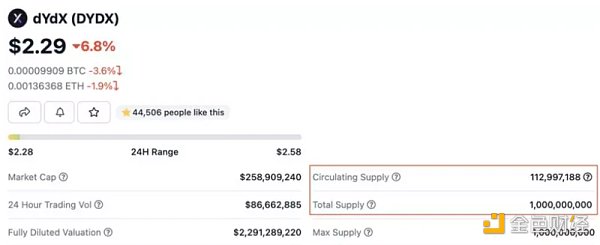

$DYDX 目前保留了這筆收入(并不直接支付給代幣持有人),但他們計劃在 2022 年底推出的 V4 中改變這種模式。

因此,就目前而言,DYDX 并沒有在所有競爭對手中擁有最好的代幣經濟學,但是......

我認為?Dydx 的最大上升空間來自于他們在 Cosmos 上推出的自己的鏈,這種靈活性為他們提供了相對于其他 DEX 的獨特優勢,也是我長期看漲的原因之一。

$GMX 是 Arbitrum 上最大的項目(2.5 億美元 TVL),以及 $AVAX 上排名第七的項目(9000 萬美元)。

GMX 以獨特的多資產池為基礎,它為流動性提供者賺取費用,促進現貨資產的 30 倍杠桿交易,且滑點低。

$GMX 可以說是擁有所有永續 DEX 中最好的代幣經濟學。質押 GMX 代幣會使您獲得 30% 的平臺費用,以 $ETH 支付,還有一個 esGMX 模型來激勵 "粘性 "流動性。

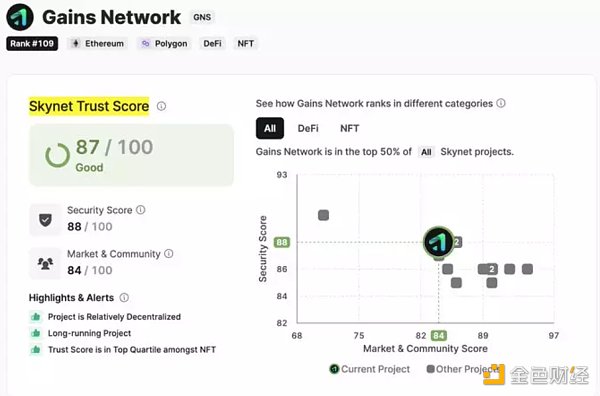

$GNS 在 $MATIC 上 運營,其首發產品 "gTrade "最近的交易量超過 150 億美元。它擁有時尚的用戶界面、出色的代幣經濟學,與同行相比,它的市值也比較“適中”,為 6000 萬美元。

CertiK 給 $GNS 的安全評級很高,信任分數為 87 分,社區分數為 84。鑒于 DeFi 最近的漏洞,在投資之前知道一個項目是值得信賴的總是好的。

一個朋友根據收入模型對 $GNS 的價格進行了預測。如果每天的交易量為 10 億美元,$GNS 理論上價值約 100 美元(目前約為 2.5 美元)。

我認為,上述三個 DEX 都是很好的長期資產。這種比較將幫助你了解它們之間的差異,以幫助你確定在如何讓有效地分配資本。

$SNX 是一個建立在 $ETH 和 $OP 上的去中心化的合成資產協議。這意味著,你可以與現實世界的資產之間進行交易,如黃金、白銀、加密貨幣、歐元、石油和股票。

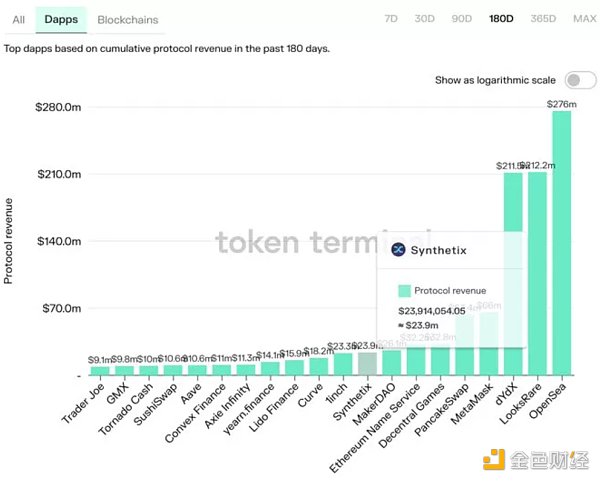

您可以質押 $SNX 以賺取 $sUSD 和 $SNX,他們通過協議費用(由合成資產的鑄造/燃燒產生)產生這種收益。$SNX 目前產生了 1 億美元的年化協議收入,在 Tokenterminal 上按收入排名為 dAPP 第 9 名。

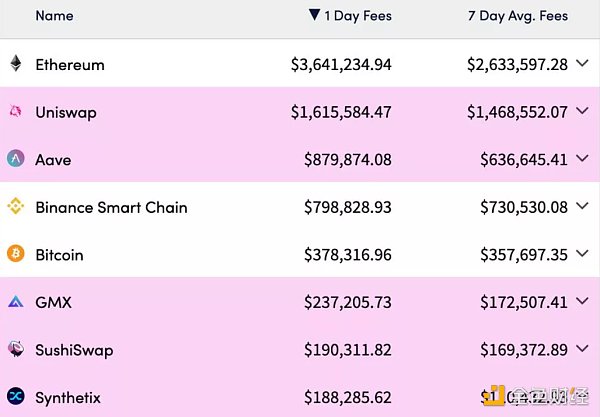

我們還可以觀察到,$SNX 和 $GMX 在費用方面都排在前 10 位,超過了 7 天平均費用,整個加密貨幣領域的費用為 1 億美元。

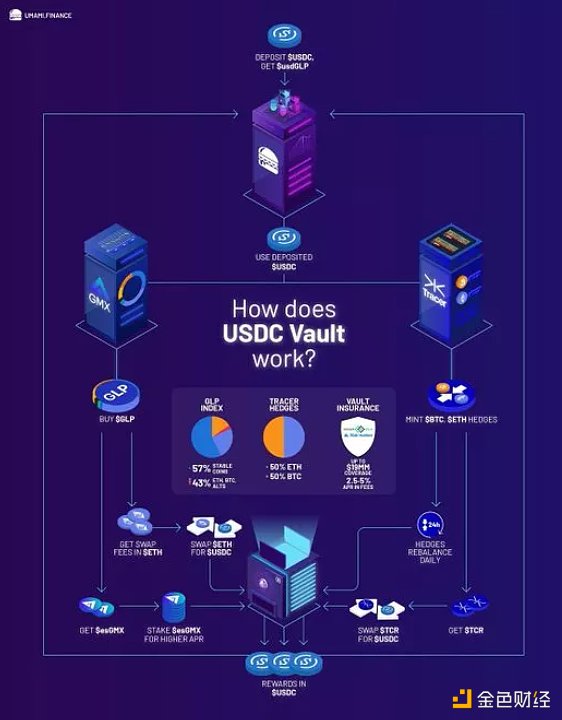

$UMAMI,它最大的創新是它的 USDC 金庫,與 Anchor 不同的是,它支付 20%的可持續收益,產生于鑄造 GLP 和收取交易費,他們還將在不久后推出 $ETH 和 $BTC 保險庫。

我認為“真實收益”在客觀上更好是一種誤解。通脹服務于它們的目的,許多協議已經成功地獲得了許多新用戶,并通過產生更多代幣來提高 APR,并建立了偉大的社區。

許多以激進代幣計劃開始的代幣正逐漸轉向收費模式。最終,只有產生實際收入的協議才能成功,炒作和通貨膨脹只對暫時的價格表現有利。

因此,盡管這個清單可能是現在被認為是 "Real Yield",但將有許多 DeFi 協議轉向這種模式。有些會失敗,因為將脆弱的代幣經濟學暴露了出來;有些則會成功,因為他們適應了新的架構。

盡管如此,"Real Yield" 看起來越來越像 DeFi 的未來,成功實施可推動采用和創收的功能的項目將在未來幾年迅速發展。隨著該領域的成熟,投資者將傾向于產生真實和可持續收入的協議,特別是在動蕩的市場條件下。對于機構 DeFi 而言,壽命和風險調整后的增長也成為下一個關鍵的考慮因素。

Tags:DEFIDEFEFIGMXDefilancer tokenDEFILANCER價格COREFI幣gmx幣發行總量是多少

文:Alex Reeve 來源:Coinbase 為了給世界創建一個開放的金融系統,我們需要確保每個人都可以使用web3.

1900/1/1 0:00:00作者:Matti,下文由 DeFi 之道編譯當我們已經開始些許適應熊市節奏的時候,我注意到有些人已經按捺不住想快速跳轉到下一個市場階段了.

1900/1/1 0:00:00Web3 提供了進行有意義的課程修正的機會——一個重新構想互聯網并從第一原則構建新平臺的機會。 原文:《A Theory of Justice for Web3》by Li Jin and Ka.

1900/1/1 0:00:00超過80%的以太坊礦工在合并后選擇放棄。由于合并后效應,以太坊經典的算力下降了近48%。根據加密礦池2Miners的數據,10個以太坊礦池中有8個在合并后離線.

1900/1/1 0:00:00撰寫:shivsak 編譯:深潮 TechFlow我們談了很多關于加密貨幣的實際使用案例,但如果我們去問朋友家人們是否使用過加密貨幣,99% 的人其實都沒有使用任何 dApp.

1900/1/1 0:00:00比特幣有熊市,而ENS沒有。曾經不可一世的 OpenSea 在 8 月的交易量創下了過去一年以來月度新低,挑起大梁的 BAYC、CryptoPunks、Azuki 等藍籌流動性在經歷大規模清算危.

1900/1/1 0:00:00