BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-4.41%

ETH/HKD-4.41% LTC/HKD-1.82%

LTC/HKD-1.82% ADA/HKD-5.88%

ADA/HKD-5.88% SOL/HKD-9.04%

SOL/HKD-9.04% XRP/HKD-5.78%

XRP/HKD-5.78%頭部去中心化交易所 Uniswap 的交易量已經接近 Coinbase 等中心化交易所,但在加密衍生品(主要為永續合約)交易上,去中心化交易所占有的比例還相對較低。這可能是因為安全性、便捷性、流動性等因素的影響。衍生品 DEX 通常涉及到杠桿和清算過程,需要將資金存放在特定合約中,并不像現貨 DEX 一樣安全、便捷;在 AMM 類衍生品 DEX 中提供流動性的風險較大,訂單簿類又難以吸引傳統做市商,流動性較為有限,鏈上的衍生品交易體驗和中心化交易所還有較大差距。

隨著各類擴容方案的成熟,多個去中心化衍生品交易所陸續上線,去中心化衍生品交易所也成為能夠為用戶帶來真實收益的一類協議。在以前的一系列文章里,PANews 已經討論過 dYdX、Perpetual、MCDEX、Synthetix、GMX,本文將介紹最近上線或熱度尚可的一些衍生品 DEX,數據統計自 8 月 18 日。

ApolloX 是一個 DEX-CEX 混合的加密衍生品交易所,DEX 部署在 BNB 鏈上,DEX 和 CEX 可以共用流動性。6 月 7 日消息稱,ApolloX 完成種子輪融資,參投方包括 Binance Labs、Kronos Research、Lingfeng Capital、SafePal、Token Pocket、3 Commas 和 LUX Capital 等,具體融資規模未公布。

ApolloX 可提供最高 100 倍杠桿的永續合約交易,和 dYdX 類似,采用傳統的訂單簿模式,體驗上接近于中心化交易所。APX 代幣在分配時也預留了 50% 作為交易獎勵和流動性挖礦獎勵,以刺激交易量和流動性,可以看作是 dYdX 的一個競品。

投資盤點公司Deal Box成立風投公司以投資Web3技術:金色財經報道,基于區塊鏈的數字證券和投資盤點公司 Deal Box 成立 Deal Box Ventures,將向新興增長領域、房地產、FinTech、FunTech 和社會影響五個方面的 Web3 技術投資 1.25 億美元。 Deal Box 已經完成了對 Total Network Services、 Rypplzz 和 Forward-Edge AI 的初步戰略投資。[2023/1/18 11:19:29]

2022 年 6 月 8 日,ApolloX 遭到攻擊,黑客從合約中獲取了 5300 萬枚 APX 代幣,兌換為 210 萬 BUSD,用戶資金并未遭到損失。事后,團隊用 60 萬美元回購了約 1275 萬 APX,損失代幣將通過賺取的交易手續費來彌補。

在交易挖礦和流動性激勵的刺激下,ApolloX 已經較為成熟,截至 8 月 18 日,過去 30 天總交易量超過 160 億美元。

Deri Protocol 可提供永續期貨、永續期權 和乘方永續合約交易(Paradigm 提出的 Power Perpetual),曾獲得 LD Captial、FBG Captial、Bixin Ventures、Lotus Captial、Black Range、WOO Network、BSC 增長基金等的投資。

Deri 的特點在于它將頭寸和 NFT 進行了結合,采用 NFT 來代表交易者和流動性提供者的頭寸,NFT 上記錄著交易的多頭或空頭方向、資金費用、入場價格、交易量、借入的保證金、提供的流動性等信息,這讓 Deri 和其它協議能夠有更好的可組合性。

動態 | Cointelegraph盤點2019年最具活力和影響力的區塊鏈公司:Cointelegraph發文盤點2019年最具活力和影響力的區塊鏈公司,具體如下:

1. 加密貨幣托管和清算獲得動力:Gemini;

2. 去中心化穩定幣交易加速:Maker/DAI;

3. 游戲協議吸引主流興趣:TRON / WINk;

4. 利用不斷擴展的開發者社區:Ethereum;

5. 比特幣生態系統中的智能合約和DeFi:RSK;

6. 衍生品讓機構投資者的興趣達到頂峰:Bakkt;

7. 向加密生態系統添加資本市場功能:Binance;

8. 打開法幣閘門:Simplex;

9. 擴大對加密解決方案的訪問和認知:Coinbase;

10. 傳統支付公司利用加密技術并鼓勵采用:Skrill。[2020/2/10]

Deri 采用的主動做市機制(Deri Proactive Market Making,DPMM)借鑒自現貨交易的去中心化交易所 DODO,它用預言機提供的指數價格作為標記價格,當有交易發生時,會推動標記價格向交易方向移動,價格變化和交易規模成正比。

Deri 今年已經升級至 V3 版本,Deri V3 對賬戶架構進行了升級,現在永續期貨和期權產品共用一個流動性池,用戶也可以同時交易同一基礎資產的多個衍生品,提高了資金效率。Vault 的引入使用戶資金可以在借貸協議(Aave、Venus 等)中獲得額外收益,讓協議能夠以更加去中心化的方式保存用戶資金。

Synfutures 是一個去中心化的合成資產衍生品交易平臺,于 2021 年 6 月 16 日宣布完成了 1400 萬美元的 A 輪融資,由 Polychain Capital ?領投,Framework、Pantera Capital、Bybit、Wintermute、CMS、Kronos、IOSG Ventures 參投。

分析 | 交易所資金進出量全面下降 市場將迎來變盤點:據合約帝交易所鏈上轉賬報告顯示,截至北京時間7月24日18:00,今日BTC流入交易所15522個,較昨日下降29.2%,流出交易所21563個,較昨日下降13.39%。今日ETH流入交易所299081個,較昨日下降16.34%,流出交易所317349個,較昨日下降11.27%。合約帝入駐實盤分析師天啟資本分析認為,持續多日的震蕩行情依舊接近三角區間的末端,隨著交易所資金進出量和成交量的全方位下滑,近日市場將要迎來變盤點。[2019/7/24]

Synfutures 現在能夠使用的是 V1 版本,這是一個基于以太坊的期貨市場,可以交易以太坊原生資產、跨鏈 資產和現實資產的合成資產,目前已經部署在 Polygon、BNB 鏈、Arbitrum 上。它最大的特點在于任何用戶都可以通過“factory”合約創建新的交易對,只要資產有 Uniswap 或 Chainlink 的預言機支持,類似于衍生品交易領域的 Uniswap。

Synfutures 采用了合成的自動做市商(sAMM),流動性提供者(LP)可以直接用報價資產提供流動性,合成一半基礎資產的多頭頭寸,再由這兩種資產提供流動性。在定價上,Synfutures 同樣采用了 AMM 中常見的恒定乘積公示 x*y=k,該公式對應的市場價也就是公平價格。在此基礎上,Synfutures 還引入了指數價格和標記價格,指數價格對應的是預言機價格。當市場價格突然波動時,指數價格可以保障用戶的頭寸免受清算影響。

目前,Synfutures V1 已經成熟,V2 版本正在進行測試。過去 24 小時,Synfutures V1 的交易量為 3700 萬美元,接近近期日交易量的平均值。

動態 | 證券日報發布2018年區塊鏈行業焦點盤點:證券日報發布《2018年區塊鏈行業焦點盤點:亂象頻發幣圈狼藉監管筑籬》文章稱,很多人將此輪區塊鏈熱潮與20年前的互聯網泡沫相比。可以確定的是,區塊鏈“泡沫”一定有,但區塊鏈能否如互聯網般改造世界,尚難下定論。監管部門去年以來重拳出擊,規范資本市場“炒鏈”行為,嚴厲懲治ICO。從中央到地方,掀起防范以“區塊鏈”名義進行非法集資的高潮,不斷給區塊鏈“排瘦身”。而瘦身后的區塊鏈也正逐步回歸理性——幣圈蕭條,市場開始重新審視以比特幣為代表的加密數字貨幣的價值與意義;去蕪存菁,越來越多的企業沉下心轉向技術應用開發;人才成本也擠出“泡沫”,回歸同行業正常水平。[2019/1/4]

由 TracerDAO 更名而來,這是 Arbitrum 上的一個永續合約交易所,允許最高 30 倍的杠桿。它曾經獲得 Framework Ventures、DACM、Maven 11、Apollo Capital、Distributed Global Ventures、Paperclip Fund、Supernova、GSR、Efficient Frontier 的 450 萬美元融資。

Mycelium 的 Perpetual Swaps 機制和 GMX 類似,用戶將一籃子資產和穩定幣匯集在一起,組成 MLP 池,作為其它交易者的對手盤。流動性提供者將白名單資產存入 MLP 池,即換取 MLP 代幣,開始提供流動性。和 GMX 一樣,流動性提供者以 ETH 的形式獲得交易手續費的一部分,并獲得額外的 esMYC 代幣,esMYC 最終可解鎖為 MYC。

Mycelium 交易者的買入和賣出手續費更低,僅 0.03%,且交易沒有滑點,10% 的費用會獎勵給前 50% 的交易者,以此吸引交易者,并與 GMX 競爭。

動態 | 老貓盤點2018年個人經歷:披露“李笑來欠3萬個比特幣”事件進展:12月31日訊,硬幣資本(INBlockchain)管理合伙人老貓發文回顧2018年個人經歷。文章中,老貓透露2018年由經濟下行個人資產也縮水一大半,但相對而言可能還說得過去,因為堅持3個投資方法:第一是不加杠桿,第二是主要持有主流品種,第三是配置。 文章中,老貓還就此前外界盛傳的“李笑來欠了3萬個比特幣”事件進行回應,同時披露最近進展。老貓表示,該事件最初源于2013年面向熟人圈開展的代理投資,當時所有合同以人民幣計價投資,每份10萬人民幣,但有的人當時給的是比特幣,“這個事情被一些黑子刻意的改頭換面,最后就變成笑來欠了30000個幣”。老貓透露,此事在2018年8月26日畫上了句號。[2018/12/31]

目前 MLP 池中的流動性共 1185 萬美元,過去 24 小時的交易量為 1237 萬美元。

Vega Protocl 建立在 Tendermint 共識算法之上,是一個交易衍生品的應用鏈,Vega 曾在 2019 年獲得 Pantera Capital 領投的 500 萬美元種子輪融資。由于 Vega 是在區塊鏈間通信協議(IBC)之前設計的,因此并沒有接入 Cosmos ?Hub,而是采用了自己的跨鏈橋從以太坊上進行跨鏈。

Vega 通過應用鏈的方式來降低交易成本、提高交易速度、防止搶先交易和 MEV,任何人都可以在任何基礎資產上創建交易市場,并通過流動性激勵機制吸引流動性。Vega 也采用的訂單簿模式,只有價格接受者(price taker)支付交易費用,LP 從中分享一部分費用。

流動性激勵機制是 Vega 的一大創新,新的交易市場的正常運行需要一定的流動性,流動性提供者可以在自己可以接受的價格水平上做出承諾,從最便宜的開始,直至達到所需的流動性。這種流動性獲取方式類似于拍賣,激勵流動性向收益較高,也就是流動性較差的市場轉移。LP 獲得的費用會在每一個交易期結束后統一分配,并不是提供資金更多就能分配更多費用,還需要考慮提供流動性的時間和當時的重要性。愿意承擔風險并提供早期流動性的 LP 獲得更大回報。

目前,Vega 僅允許在測試網上交易,受限制的主網上只能進行代幣質押、委托和治理投票。

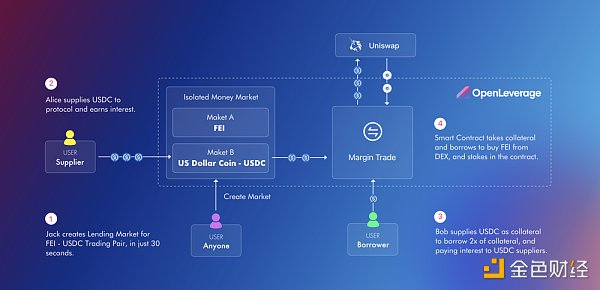

OpenLeverage 是一個無需許可的借貸保證金交易平臺,項目在 2021 年 7 月完成了 180 萬美元的種子輪融資。2022 年 6 月 21 日,OpenLeverage 宣布獲得 Binance Labs 的投資。

OpenLeverage 上的杠桿交易不依賴于自己的流動性,交易者首先在 OpenLeverage 上借貸,然后在其它 DEX 上完成交易。任何人都可以為 DEX 上可用的任何交易對創建借貸池,從而實現杠桿交易的功能。每一種代幣都是一個獨立的借貸池,實現了風險隔離。

由于 OpenLeverage 的借貸都發生在 DEX 中已有流動性的交易對之上,它不需要預言機獲取鏈下價格,可以從支持的 DEX(Uniswap、SushiSwap、PancakeSwap、BiSwap 等)提供的時間加權平均價上獲取價格。

用戶在 OpenLeverage 中交易,需要支付 DEX 交易費、OpenLeverage 收取的 0.22% 的交易費以及根據區塊計算的借貸利息。

目前 OpenLeverage 支持 BNB 鏈、Ethereum、KuCoin Community Chain,在最為活躍的 BNB 鏈上,當前的 TVL 為 625 萬美元,過去 24 小時交易量為 75 萬美元。

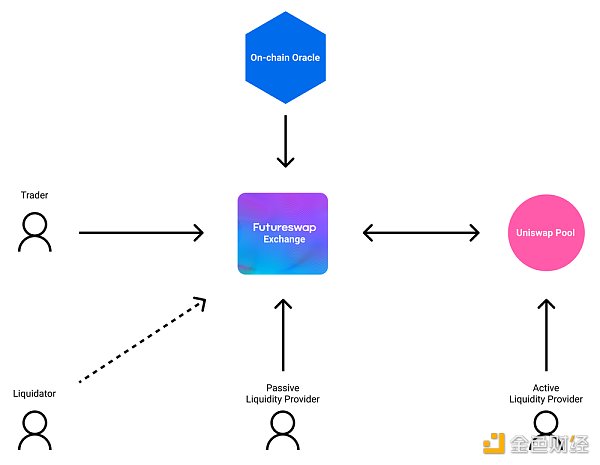

Futureswap 是一個去中心化的杠桿交易協議,可提供最高 30 倍杠桿。它曾在 2021 年 10 月 12 日宣布獲得了 1200 萬美元的融資,由 Ribbit Capital、Framework Ventures、True Ventures 和 Placeholder 共同領投。

Futureswap 的機制和 OpenLeverage 類似,可利用 Uniswap V3 的現有流動性,需要先借入資金,再在其它 DEX 上完成交易。假如用戶持有 100 USDC,想要 10 倍杠桿做多 ETH,需要先借入 900 USDC,然后用 1000 USDC 在 Uniswap V3 上買入 ETH。

Futureswap 目前建立在 Avalanche 和 Arbitrum 上,官網顯示 Futureswap 的總交易量約 42 億美元,但目前 Futureswap 在 Arbitrum 上 ETH/USDC 交易對的自有流動性只有 243 萬美元,該交易對的多頭頭寸為 33.9 萬美元,空投頭寸約 3.4 萬美元。

以太坊二層 Optimism 上的一個永續合約 DEX,支持市價單、限價單和止損單,允許最高 50 倍的杠桿。

Pika 使用 Chainlink 預言機和來自交易所的快速預言機共同決定交易價格,并將流動性集中在預言機價格附近。快速預言機從 Binance、FTX 和 Coinbase 獲取中間價,每當有用戶提交訂單,即獲取該價格作為標記價格。若快速預言機的價格和 Chainlink 預言機價格偏離超過 2%,則兩者一起使用。

LP 將 USDC 存入 Vault 以提供流動性,當用戶發起交易時,Vault 中的資金作為用戶交易的對手盤,并分享交易費(0.1%)的一部分。

Pika Protocol 已經在 Optimism 上線,項目經過了審計但仍處于測試模式,Vault 的資金上限被設定為 100 萬 USDC。

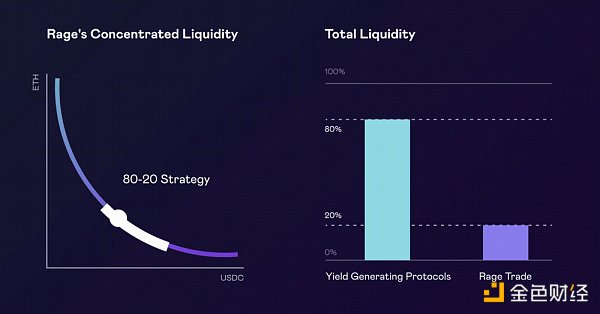

Rage Trade 是一個 ETH 永續合約交易協議,可以進行 10 倍杠桿的永續合約交易。它旨在解決同類協議中流動性提供者回報率低的問題。Rage Trade 投資者包括 CMS、3 AC、Zee Prime、Not3 Lau、MGNR 等。

Rage Trade 使用 Layer Zero 來將不同鏈上的流動性聚集到一起,用戶可以將 Curve、Aave、GMX 等中的 LP 代幣(如 Curve Tri-Crypto)存入 Rage Trade 的 80-20 Vaults,80% 的資金仍存放于 Curve、GMX 等協議中產生收益,20% 的資金用于為 Rage Trade 通過 Uniswap V3 提供聚集流動性,從而使流動性提供者獲得更高收益。因此,Rage Trade 也稱自己為最具流動性和可組合性的全鏈 ETH 永續合約。

目前,Rage Trade 已上線 Arbitrum 測試網,Arbitrum 主網上幾乎沒有流動性。

衍生品賽道容易獲得大機構的投資,但就目前來看,衍生品 DEX 的交易量依然遠不如 CEX。根據 CoinMarketCap 的數據,過去 24 小時,交易量超過 1 億美元的只有 dYdX 交易量 9 億美元、Kine Protocol 交易量 2.7 億美元以及 GMX 2.3 億美元;而幣安 的衍生品交易量過去 24 小時為 519 億美元。

AMM 包括其改進的 vAMM 已經很難獲得市場,流動性提供者的風險大且收益低;GMX(GLP)這種由多種資產組成指數作為用戶交易對手盤的方式能夠給參與者帶來較好收益,也迎來了同類產品 Mycelium;dYdX、ApolloX 這類訂單簿類型的交易協議目前仍然是最大贏家。

PANews

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

Odaily星球日報

撰文:Babywhale,Foresight News近一個月的時間里,多個藍籌 NFT 項目獲得了數千萬美元甚至過億美元的融資,在市場上引起了諸多關注.

1900/1/1 0:00:00文/ Yong Kang Chia和Jun Hao Yap,Spartan Labs.

1900/1/1 0:00:00今日,以太坊完成了合并之前最重要的一個測試之一,加密世界即將迎來一場極為重要的變革。作者:不會跑路的路路原文:《Goerli測試網合并真的成功了嗎?》今日,以太坊完成了合并之前最重要的一個測試之.

1900/1/1 0:00:00繼上海、深圳、武漢、重慶、廈門、沈陽、北京等多地政府陸續出臺關于元宇宙的專項產業發展計劃后,河南省也正式加入其中.

1900/1/1 0:00:00對 ETH 持有者來說,高昂的 Gas 費是一把雙刃劍:好處是:高費用意味著高的市盈率,能帶來更多的質押者收益,并對 ETH 供應施加通縮壓力.

1900/1/1 0:00:00作為PC端互聯網的巨頭,百度無疑占據了龐大的市場,但隨著互聯網的迭代,百度錯過了移動互聯網的發展機會,在BAT中成為末位.

1900/1/1 0:00:00