BTC/HKD+1.66%

BTC/HKD+1.66% ETH/HKD+2.06%

ETH/HKD+2.06% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+2.48%

ADA/HKD+2.48% SOL/HKD+4.28%

SOL/HKD+4.28% XRP/HKD+3.24%

XRP/HKD+3.24%在過去的幾個月里,DeFi 借貸賽道產生了重大變化,1kx 研究員 Mikey 0x 對此場域重新進行梳理,BlockBeats 對其整理翻譯如下:

本文內容將包括對新借貸協議的介紹、核心數據統計以及發展趨勢,也許可以讓我們大致把握下一個周期的賽道面貌。

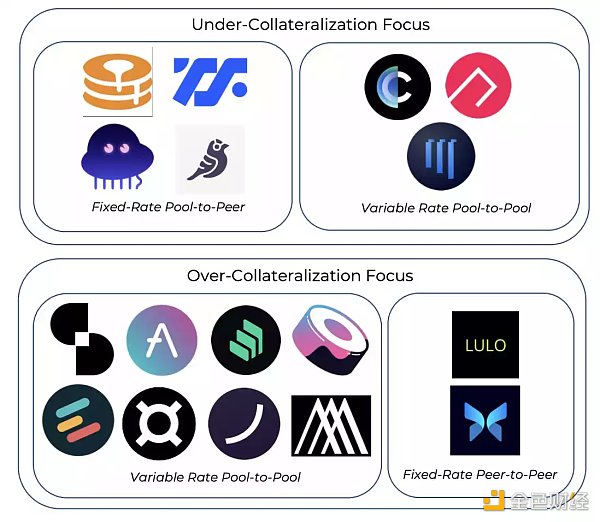

dAMM 和 Ribbon 是非足額抵押的(under-collateralized)、提供可變利率的借貸協議,在本質上類似于 Aave 的借貸池(pool-based)模型,為用戶提供高效的、無摩擦的存款和借貸體驗。

dAMM 目前支持 23 種資產,Ribbon 即將上線。

數據:DeFi協議總鎖倉量達791.5億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到791.5億美元,24小時漲幅為0.85%。TVL排名前五分別為Lido(82.8億美元)、MakerDAO(72.5億美元)、AAVE(68.8億美元)、Curve(48.2億美元)、Convex Finance(41.5億美元)。[2023/1/30 11:35:59]

Lulo 是一個鏈上 P2P 訂單簿模式借貸協議,提供固定利率和周期借貸。經過后端運行,用戶可以從復雜的借貸機制中輕松獲利。

和 Morpho 類似,Lulo 關閉了借貸池模型中常見的貸方/借方利差,而是對貸方/借方進行直接匹配。

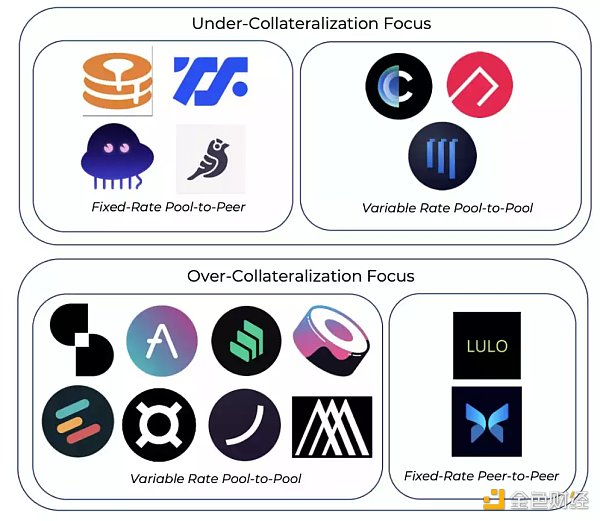

Arcadia 借貸協議允許借款人一次性將多種資產(ERC-20 和 NFT)抵押到資金庫中。這些資金庫是 NFT,因此可以被組合為第二層產品。貸方可以根據金庫質量選擇風險偏好。

DeFi 概念板塊今日平均跌幅為3.61%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為3.61%。47個幣種中5個上漲,42個下跌,其中領漲幣種為:WNXM(+4.18%)、BTM(+3.47%)、SUSHI(+2.76%)。領跌幣種為:BZRX(-19.53%)、YFV(-12.16%)、WAVES(-8.64%)。[2021/8/18 22:21:07]

ARCx 借貸協議會對借款人的鏈上交易歷史進行評估,借款人的歷史交易信用越好(例如沒有被清算的歷史),則其貸款價值比(Loan To Value; LTV)越高。截至目前,最大一筆借款中借款人 LTV 高達 100%。

貸方根據借款人的信用風險提供流動性。

dAMM 和 Ribbon 在(非足額抵押)機構借貸領域直接與 Maple 和 Atlendis 競爭。

當前DeFi中鎖定資產總價值達26.49億美元:金色財經報道,據DeBank數據顯示,DeFi中鎖定資產總價值達26.49億美元,Compound以7.04億美元排在首位、Maker鎖定資產總價值6.34億美元、Synthetix鎖定資產總價值為4.72億美元。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/7/16]

Arcadia、ARCx 和 Frax 則是該領域現有模型的變體。

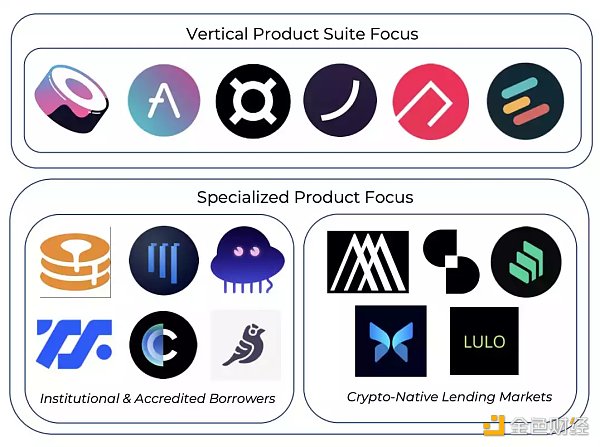

許多協議仍不斷追求「產品垂直化」,以保持其競爭優勢和價值捕獲能力。

跨鏈Defi項目LOON登陸美國合規交易所Bittrex:據官方消息,去中心化借貸項目Loon Network生態通證LOON將于北京時間5月19日4點上線B網(Bittrex),開放LOON/USDT和LOON/BTC交易對。

據了解,Loon Network是去中心化跨鏈借貸項目,旨在建立一個去中心化跨鏈借貸網絡,為鏈與鏈之間數據互傳、信用互通、資產互聯提供基礎網絡支持。目前已獲Kcash基金會、星耀資本、HKDT基金會、向量資本、NFC、Achain Labs等機構戰略投資和眾多社區流量支持。Bittrex建立于2015年,總部位于美國,是首批申請紐約比特幣牌照的交易所,來自世界各地的活躍用戶已超過一千萬。[2020/5/18]

Stablecoin、非足額抵押貸款、風險加權資產 RWA

ARCx:信用評分

Ribbon:資金庫 + 借貸

Euler finance 允許借貸任何資產,其中部分可以作為抵押品。

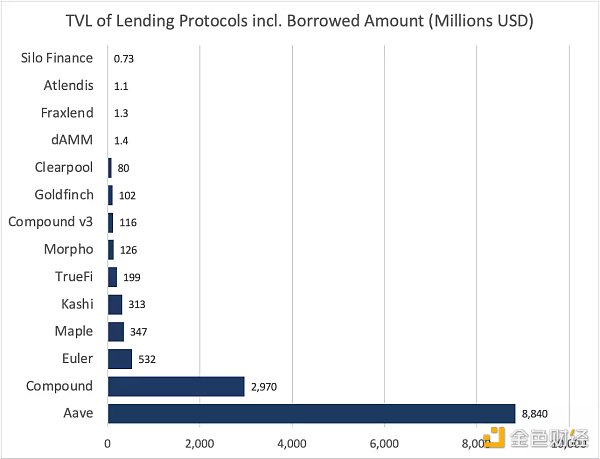

迄今為止,AAVE 仍然贏面顯著,部分歸因于其積極推進多鏈部署,其總 TVL 的 37% 來自于 Layer 2 與 EVM 兼容鏈。

Compound V3 從 V2 獲取資金的速度不佳,Compound 因此穩居第二名。

Maple 是最受歡迎的非足額抵押借貸協議。

大部分借貸 TVL 來自主網,但 EVM 和 Layer 2 正在緩慢侵占市場份額。

在下一個周期中,Layer 2 使用量和項目數量增長將會導致對杠桿的需求提高,從而產生更多流動性。

以借貸協議的不同類別進行 TVL 排序,超額抵押模型一直占主導地位。

但隨著 KYC 和 ZK 憑證技術的推進,以及更多機構資本的入場,這種差距預計會進一步縮小。

對比藍籌資產與長尾資產借貸,目前藍籌資產幾乎占據了所有的流動性。Euler 是比較知名的、專注于長尾資產的協議,但它的 TVL 只有不到 5% 是屬于長尾資產的,這主要是由于質押 Token 帶來的機會成本。

垂直化(Verticalization)是所有 DeFi 中一個不可忽視的有趣趨勢,因為借貸并不是唯一一個市場份額越來越集中的賽道......Lido、Uniswap 和 MakerDAO 在各自的品類中占有巨大市場份額。

1) 基于有 zk 證明的鏈下資產的(同時與 KYC 準入關聯)非足額抵押借貸協議

2) 以具有社交屬性的 NFT 作為抵押品的貸款

3) 關注于 DAO 的貸款

區塊律動BlockBeats

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

撰文:Mikey 0x 在過去的幾個月里,DeFi 借貸環境發生了巨大的改變,我認為人們有必要了解了一下這個領域的一些更新.

1900/1/1 0:00:00作者:Glassnode原文鏈接:https://insights.glassnode.com/chinese/the-week-onchain-week-38-2022-chinese/一個宏.

1900/1/1 0:00:00原文標題:《a16z 投資的那些失敗項目》(Remembering the Failed Crypto Projects a16z Backed)撰文:Timothy Craig 編譯:老雅痞.

1900/1/1 0:00:00美國眾議院提出穩定幣法案草案,認為發行和創建新的“內生抵押穩定幣”是非法的。在Terra/UST這一套算法穩定幣體系崩潰之后,美國加強了對穩定幣的關注.

1900/1/1 0:00:00繼上海、深圳、武漢、重慶、廈門、沈陽、北京等多地政府陸續出臺關于元宇宙的專項產業發展計劃后,河南省也正式加入其中.

1900/1/1 0:00:00去年以來,「Web3」開始不斷出現在越來越多人的視野中,人人都在談論 Web3,然而似乎仍有大多數人不知道 Web3 究竟是什么,也沒有人能夠說清 Web3 現在到底有多少用戶.

1900/1/1 0:00:00