BTC/HKD-1.36%

BTC/HKD-1.36% ETH/HKD-2.79%

ETH/HKD-2.79% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD-2.42%

ADA/HKD-2.42% SOL/HKD-3.36%

SOL/HKD-3.36% XRP/HKD-3.16%

XRP/HKD-3.16%就在以太坊測試網宣布合并成功這一喜大普奔消息的同時,加密世界也迎來了另一個歷史轉折點:因 USDC 發行方 Circle 凍結部分地址的資金訪問權,主流 DEX 協議 dYdX 出現用戶賬號屏蔽情況,被動跟隨 Tornado Cash 制裁。

3 天前,美國財政部外國資產控制辦公室 (OFAC) 將 Tornado Cash 和 45 個與其相關的以太坊錢包地址列入其 SDN 制裁名單中。這也使 Tornado Cash 成為繼 Blender.io 后,第二個被 OFAC 制裁的混幣器。但與前者不同的是,Tornado Cash 是監管機構以協議為目標進行制裁的頭一個案例。

「整個加密行業進入了一個重大轉折點,政府對行業的監管也進入了未知領域」。在昨日早些發布的一篇博文中,Circle CEO Jeremy Allaire 不斷強調「Tornado Cash 事件」的重要意義。在表明絕對遵守監管秩序態度的同時,文章的字里行間都透露著 Jeremy 對此次行業監管,以及加密未來的顧慮與擔憂。

不少人還沒能完全理解 Jeremy 口中的「重大轉折點」究竟意味著什么。但也許隨著越來越多的「去中心化協議」被動跟隨制裁后我們會發現,那些曾經撐起整個去中心化世界的行業基石,如今卻作為監管利器,成為反噬行業的殺手锏。我們不禁思考,行業還有沒有去中心化可言?Crypto 抗審查和監管的能力有多強?加密世界未來的隱私路怎么走?

Tornado Cash 的創始人 Roman Semenov 本科攻讀的是物理專業,他特別喜歡研究黑洞、宇宙粒子、量子統計這些知識。但隨著互聯網潮流的興起,Roman 開始接觸并學習編程,不久后便連續創辦了幾家互聯網初創公司。17 年,出于對新鮮事物的好奇和喜愛,他又進入了區塊鏈領域,從事以太坊擴容方面的工作。那時以太坊擴容的主流方案還是 Plasma,但 Roma 在加入后不久便發現了 Plasma 的效率問題,很快就轉向了 ZK Snark 的路徑。

Roman 一開始學習 ZK Snarks 并沒有考慮到這項技術在隱私方面的潛力,只是用于解決以太坊的可擴展性問題,以及一些預言機方面的開發。然而隨著 Roman 越發深入加密 OG 社區,他才發現了隱私賽道的巨大市場,以及自己團隊掌握的天然優勢。

由于底層設計,不管是比特幣還是以太坊,其網絡上的交易都是公開的。只要別人知道了你的錢包地址,自己的財務歷史就完全處于暴露狀態。Roma 發現,很多加密硬核玩家并不愿意讓自己陷入這種被動狀態,但在以太坊和 Monero 這樣的隱私 Token 之間轉移資產又非常不便。于是就借著這個 idea 在以太坊黑客松上做了一些隱私項目的嘗試,沒想到大獲成功。

美聯儲哈克:加密金融目前還沒有對更廣泛的金融穩定構成威脅:金色財經報道,美聯儲哈克表示,我們確實需要國會對加密金融的監管發表意見。加密金融目前還沒有對更廣泛的金融穩定構成威脅。國會需要權衡哪些政府機構應該監管加密貨幣。我還沒有確定在美聯儲使用數字貨幣是否是一個好主意。[2022/11/16 13:09:29]

沒多久,團隊決定將自己的小實驗付諸生產,Tornado Cash 便就此誕生了。

Tornado Cash 最重要的一點就在于,它不再是一個簡單的混幣器,而是一個搭建在智能合約上的混幣器。對于剛加入 Crypto 的加密新人來說,這或許沒有什么區別。但對加密 OG 們來說,這一點卻至關重要,因為它涉及到托管這個問題。

其實混幣器這個概念并不新穎,在 Tornado Cash 之前就有很多團隊做過嘗試,但它們大都為中心化公司。用戶只需提交指定地址、支付費用,資產轉移過程則在鏈下完成。這也意味著自己的資產將由公司托管,用戶數據和所有權均面臨風險,對于很多經歷過「Mt.Gox 事件」的加密 OG 來說,這就是一個巨大的 Red Flag。

而像 Tornado Cash 這樣基于智能合約混幣器則是非托管的。用戶將資金發送到混幣器后會收到一張存款憑證,可以在任何時間從新地址向混幣器發送提款操作。此外,Tornado Cash 還會與中繼器服務提供商合作,確保新地址可以在沒有 Gas 儲蓄的情況下提取到資金。即不用托管,還能省 Gas,與傳統混幣器比起來,Tornado Cash 自然地成了隱私用戶們的首選。

經過幾年的開發和熏陶,Roman 早已是一個鐵打的以太坊 OG。秉持著社區主導的理念,在 Tornado Cash 上線后,團隊幾乎不干預協議的運轉,主要進行開發研究,并將新的代碼發布到 GitHub。Tornado 所有部署、協議更改和重要決策都是由社區通過 DAO 的治理模式做出的。

當然,這時的 Roman Semenov 并沒有想到,自己的王牌協議竟會在 3 年后成為恐怖分子和梟的「親家」。

2022 年 3 月,大名鼎鼎的鏈游 Axie Infinity 團隊打造的跨鏈橋 Ronin Bridge 被盜,價值超 6.2 億美元的加密資產在不到一月的時間里流失,釀成有史以來最大的加密黑客攻擊事件。當人們發現問題并通知團隊后,大家卻只能眼睜睜看著近 4.5 億美元的被盜資金流入 Tornado Cash,被洗得無影無蹤。

英國《金融時報》推出加密金融板塊:7月22日消息,英國《金融時報》推出了Cryptofinance板塊,這是一個集合加密貨幣報道的新的數字中心和每周通訊,旨在揭示數字資產行業以及創新如何影響主流金融。(Finance Feeds)[2022/7/22 2:31:08]

雖然 Ronin 這樣上億級別的被盜事件仍十分罕見,但各種大大小小的漏洞利用和盜竊案例在過去一年已經呈現出不斷增長的趨勢,尤其體現在 DeFi 協議和跨鏈橋中。而這些事件往往都有一個共同點,即黑客會將大部分竊取資金發送到 Tornado Cash。

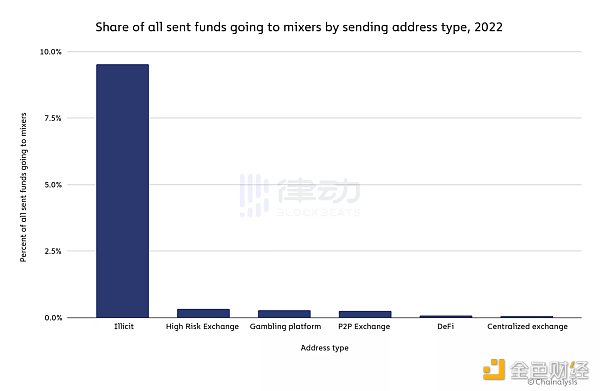

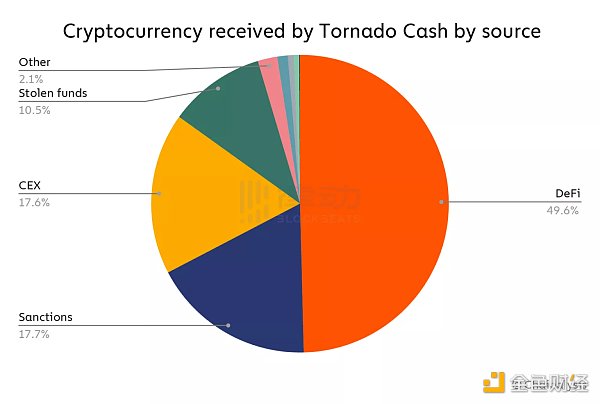

必須承認,混幣器的核心定位和功能,以及其很少要求 KYC 的特性,使它們自然而然地成為了網絡罪犯的首選。根據 Chainalysis 的數據顯示,從非法地址發送的資金中,有近 10% 是被轉到了 Tornado Cash 這樣的混幣器中,而轉到中心化交易平臺、DeFi 這些「主流基建」的資金甚至都沒有超過 0.5%。

從 2021 到 2022 年,Tornado Cash 協議中非法地址的資金占比上升了 10%,超過 25%。在周一的報告中,OFAC 更是努力描繪 Tornado 在非法洗錢行為中扮演的重要角色,指出其在誕生以來短短 3 年的時間里,洗錢價值超 70 億美元。

在對 Tornado Cash 實施制裁前,監管部門也多次聯系了 Roman,希望團隊能夠就非法洗錢問題提供相應的改善和解決措施,但團隊對此的反應并不積極。Roman 表示,自己的團隊幾乎無法控制 Tornado 用戶對協議的操作,「在幫助調查方面,我們無能為力,因為團隊對協議沒有太多控制權」。

在一次采訪中,Roman 甚至立下了 Flag。他相信,對去中心化協議實施制裁「在技術上是不可能實現的」。而對于這樣的回應,監管部門也只好拿出重錘。

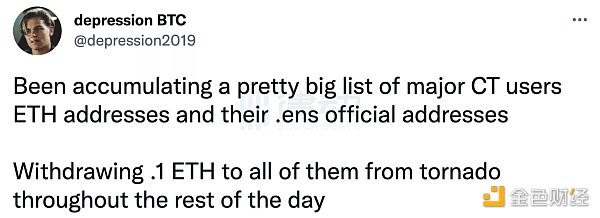

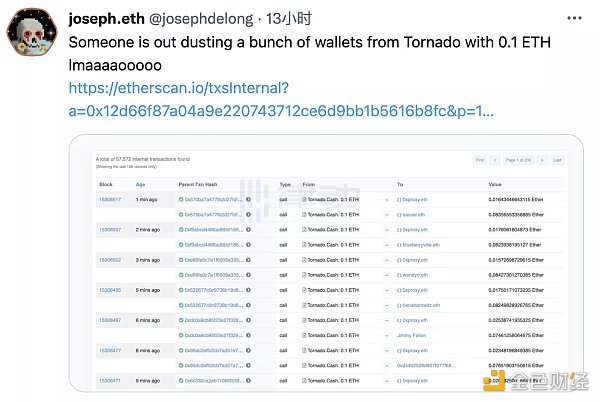

在監管消息傳出后不久,名為 @Depression2019 的用戶就在 Twitter 上發文,表示自己積累了大量名人以及 KOL 的錢包地址,并會通過 Tornado Cash 向這些發送 0.1 ETH。不少用戶紛紛在下方互動,以為這種公開反抗監管的行為只是說笑。

沒想到在周二,一個匿名地址真的向這些以太坊地址發送了來自 Tornado Cash 的交易。Coinbase CEO、Beeple、脫口秀主持人吉米·法倫、服裝品牌 Puma 以及為向烏克蘭捐款而創建的錢包地址都受到了影響,一時引起了不少討論。

動態 | 加密金融服務提供商Bitcoin Suisse計劃今年獲得銀行牌照:據Cryptonews消息,瑞士加密金融服務提供商Bitcoin Suisse計劃在2020年獲得銀行牌照,這是其為首次公開募股(IPO)造勢計劃的一部分。該公司去年7月提交了許可證申請,并希望在2020年獲得監管機構的批準,這是其中期IPO戰略的一部分。Bitcoin Suisse創始人兼董事長Niklas Nikolajsen談到了上市的重要性,聲稱該公司目前的金融資產基礎“不足以滿足”對其服務的需求。該公司首席執行官Arthur Vayloyan則表示,公司希望從投資者那里籌集4100萬美元。目前該公司擁有價值約5650萬美元的凈資產,但希望在今年中期將這一數字翻一番。[2020/1/9]

一定程度上,這的確反映出了對從 SDN 黑名單地址接收資金的用戶進行制裁的荒謬性,畢竟他們無法拒絕他人的轉賬。同時,這也再次體現了原生和中心化 Crypto 應用之間的本質差別。

由于 Tornado Cash 上是一個混幣器智能合約,不僅無法被關閉,還很難套進法律監管的框架,因為你總要有一個受制裁的實體。因此 OFAC 的辦法,則是「轉移」制裁的實體,要求或制裁與 Tornado Cash 關聯的美國個人或實體,要求他們凍結來自 Tornado Cash 的交易或資金。

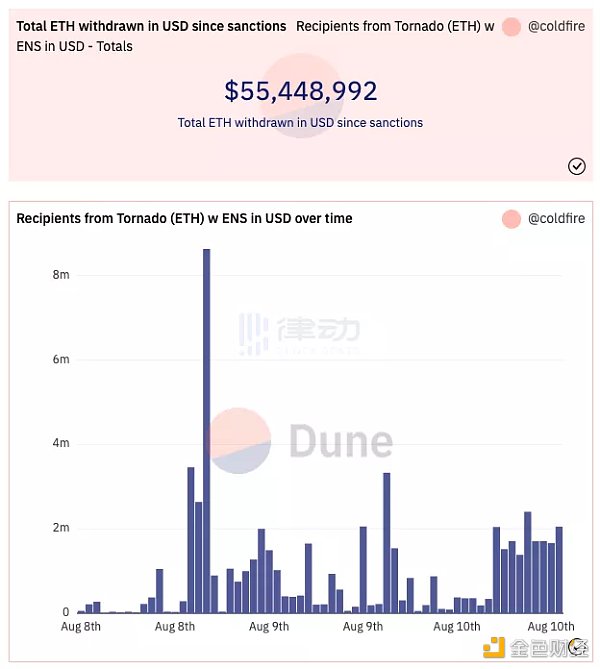

很顯然,這種辦法非常笨拙。監管機構的體系框架仍停留在使用銀行、基金等機構充當「看門人」的傳統金融,抓住了機構這個實體,就抓住了金錢的水龍頭。但 Crypto 開源和去中心化的屬性本身就旨在消除中介機構,沒了實體的概念,監管其實是寸步難行的。據 Dune Analytics 數據顯示,自 8 日 OFAC 禁令公布以來,仍有超 5500 萬美元的 ETH 從 Tornado Cash 轉出,進入新的錢包地址。

那既然如此,為什么加密領域的開發者們卻仍對此次制裁充滿顧慮?回答還是一樣。

Tornado Cash 并不是實體,盡管在 Tornado 之前有很多加密機構都「享受」到了法律的制裁,但 Tornado Cash 是監管部分第一次針對協議追究法律責任。也就是說,對它的制裁不僅僅在用戶隱私層面造成了影響,更是對協議自由帶來了新的威脅。

在加密圈子里待久了,我們早已深諳「Code is law」的概念。但對很多 OG 開發者來說,協議在他們眼中不光是律法,還是自己思想與言論的體現。換句話說,協議自由與言論自由一樣重要。在禁令公布后,有的開發者甚至搬出了 1996 年聯邦法院「伯恩斯坦訴美國案」(Bernstein v U.S.),以捍衛受美國第一憲法修正案保護的「源代碼即言論」的法律合規性。

動態 | 加密金融科技公司Revolut擬籌集5億美元進行全球擴張:據The Block消息,對加密友好的金融科技初創公司Revolut正在與投資者進行討論,以籌集5億美元的新資金用于全球擴張,包括美國和日本。Revolut聯合創始人兼首席執行官Nikolay Storonsky周二接受采訪時表示:\"我們希望通過直接股權融資至少5億美元,并可能在稍后階段通過可轉換債券融資10億美元。\"Storonsky補充說,該公司已經與投資者進行了“軟營銷”,并且將繼續這樣做,“所以希望在未來幾個月,我們能完成(融資)”。數據顯示,該公司目前的總資金為3.369億美元。Revolut聲稱服務超過800萬客戶,目前通過其應用程序提供加密貨幣和股票交易服務。該公司最近還與支付巨頭Visa和Mastercard合作,在美國和其他市場推出借記卡。[2019/11/13]

Circle CEO Jeremy 也在昨日發布的博文中寫道:「制裁協議現在已成為一個主要的政策問題,即我們一方面想要在公共區塊鏈上獲得無需許可的創新權利,一方面仍要堅持財務誠信原則并阻止不良行為。這應當引起極大的關注和討論,以及不斷發展新的政策。」

的確,對 Tornado Cash 采取粗暴的制裁方式,為加密領域監管開了一個不好的先河。今天是 Tornado Cash,明天是不是 Uniswap、SushiSwap?什么時候是盡頭?底線又在哪里?不管怎么說,這次制裁都將去中心化協議置入了一個危險的境地。

當然,這次制裁也讓行業意識到,監管 Crypto 的關鍵并不在協議與否,而是領域里究竟有多少實體。其實,這個行業沒我們想象那么去中心化。

OFAC 制裁公布后不到 24 小時,Tornado Cash 的源代碼就從 Github 上消失,Roman 的個人 GitHub 帳戶被停用,個人存儲庫被關閉,他本人甚至都不在制裁名單上。而加密領域最重要的捐款應用 Gitcoin 也即刻停止了一切對 Tornado Cash 的贊助。

盡管 Tornado Cash 的代碼仍在運行,其交互前端網頁卻已無法打開,使不熟悉智能合約的加密用戶取回自己的資金變得難上加難。

過去一年,各類 Web3 協議和應用層出不窮,讓人目不暇接。我們每天活在去中心化的敘事中,似乎忘記了自己對 Web2 的依賴。社區信息的管理依靠 Discord,行業資訊的傳播依靠 Twitter,代碼的傳播和開發依賴 Discord。

動態 | 德國加密金融服務公司Bitfineon獲得100萬歐元種子資金:德國加密金融服務公司Bitfineon GmbH通過與美國基金B.I.G. Fintech, LP進行私募股權出售,獲得100萬歐元種子資金,以用于推出其下一代加密貨幣和法幣交易所Bitfineon。Bitfineon將提供加密貨幣到加密貨幣交易、法幣服務,并計劃發布自己的期貨平臺。(Cryptodaily)[2019/9/12]

這種看似合理的依賴,為中心化的監管提供了有利的籌碼,因為它增加了領域內的實體數量。監管機構雖然不能關閉合約,但卻可以禁止代碼的傳播;雖然不能取締 DAO 社區,但卻可以監視甚至隔斷成員之間的聯系;雖然找不到匿名團隊,但卻可以封掉項目的 Twitter 賬號。只要實體足夠多,監管之手就可以無處不在。

這些真實存在的風險在行業「和規化」「主流化」的言論敘事中被人們忘的非常徹底,去中心化與去實體化也似乎成了兩個概念。這次制裁也算是為行業敲了個警鐘,在 Web3,非協議即實體,旦實體便監管。

盡管充分表達了對 OFAC 制裁的擔憂顧慮,但 Circle 該聽話還是要聽話,第一時間凍結了 SDN 名單上地址的 USDC 訪問權。這讓不少加密用戶開了眼界,原來自己手中的「數字美元」也能被沒收。我們不禁思考,這與傳統金融又有何不同呢?

在加密領域,穩定幣可謂是最大的賽道,市值超千億美元,占整個加密市場的 10%。豪無疑問,沒有穩定幣,就不會有 DeFi Summer,更不會有如今繁榮的 Web3 生態。可以說,穩定幣是如今去中心化世界的基石。但當前占據市場主體的四大穩定幣(USDT、USDC、BUSD、DAI),三個來自中心化機構。

在 18 年 USDT 陷入短暫危機之后,關于中心化穩定幣的風險,就一直是圈內爭論的熱點。中心化穩定幣雖然是基于足額抵押,但存儲其銀行賬戶里的美元法幣卻存在凍結風險,另外,部分存款還會被用來購買公司債券、國債等,這也增加了中心化風險。一直以來,人們都偏愛 USDC 勝于 USDT,認為 Circle 更加合規且公開透明。此次凍結訪問權也讓不少人意識到,二者之間的差別并不是很大。

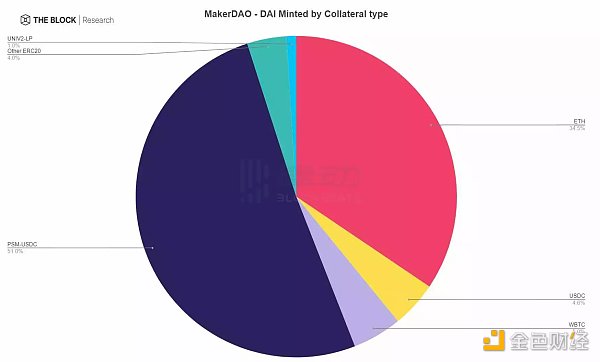

為了擺脫中心化風險,DAI 這樣的去中心化穩定幣就應運而生了。同樣采用足額抵押,使用的卻是去中心化的加密資產,與美元的錨定則通過算法調整利率來實現。盡管敘事很美好,但實際情況卻不是如此。不管是 DAI 還是 FRAX,在其抵押資產中,USDC 都擁有絕對的占比。也就是說,當前的去中心化穩定幣,仍然是搭建在中心化基礎之上的。

果然,在 Circle 宣布凍結黑名單地址訪問權后不久,主流 DEX 之一 dYdX 就出現用戶賬號被無故凍結的情況。

dYdX 發表申明稱,OFAC 的「突擊禁令」使許多從未直接使用過 Tornado Cash 的用戶也受到了影響,這些用戶在與我們的平臺交互之前,甚至都沒有意識到他們的資金曾與 Tornado Cash 有關聯。

盡管 dYdX 團隊正在合規范圍內努力進行調整,取消了一些帳戶的禁令,但面對 OFAC 和 Circle 的「無形大手」,團隊也無能為力。在 Twitter 上,dYdX 創始人 Antonio 表示了對 OFAC 制裁和 Circle 凍結訪問權的遺憾,但同時又指出了 DeFi 離不開 USDC 的現實。可以想象的是,未來將會有更多的 DeFi 協議或 Web3 應用出現同樣的問題。

其實在 UST 崩盤后,算法穩定幣的命題就逐漸失去了光澤,新老穩定幣項目紛紛走回足額或超額抵押的道路,USDC 也不約而同地成為了它們的主要背書資產。這確實是個非常 Ironic 的事實:一個由華爾街巨頭孵化的金融機構,如今卻成了整個 DeFi 的中流砥柱。我們不禁想,誰才是去中心化世界的主人?

人在加密圈,無時無刻不在談 KYC 三字。中心化交易平臺要 KYC,項目眾籌要 KYC,元宇宙買地產也要 KYC。不過這個行業雖常提 KYC,但很多用戶并不知道 KYC 究竟意味著什么。實際上,KYC 不只是一套驗證程序。

「Know Your Customer」是傳統金融長久以來的基本準則。通過了解自己客戶的工作、財務背景來評估為其開戶的潛在風險,更重要的,是阻止「Bad Actors」進入市場。但我們也知道,金融同樣是一個極其注重隱私的行業,畢竟沒人愿意隨便讓別人開自己的財務狀況。

正因如此,反作弊的 KYC 需求和保護個人信息的隱私需求形成了一股相互排斥卻又彼此吸引的力量,成為行業難以解決的悖論。于是在金融界,我們還會聽到另一句話:「隱私和秘密就像一對雙胞胎,常常被人搞混」。

2016 年 4 月,一家名叫 Sddeutsche Zeitung 的德國報紙發布了一份律師事務所的泄漏文件。一周后,來自全球 100 多家媒體和國際調查記者聯盟合作,針對該文件開展了一項龐大的調查,并在此后成為揭露國際金融和腐敗的代名詞——巴拿馬文件。

被泄露的文件來自世界四大離岸律師事務所之一 Mossack Fonseca。在這 1150 萬份加密文件中,涵蓋了超 21 萬個避稅網絡,涉及來自 200 個不同國家的個人和實體,其中有十幾位現任或前任世界領導人,數百名商界、娛樂界名人以及其他富豪。在文件公開前,這些人的個人財務信息是完全保密的。

調查者發現,大多數文件內容并沒有違法行為,Mossack Fonseca 設立的離岸商業實體也完全合法。但當人們再仔細深究時便發現,在層層空殼公司和晦澀條款下,隱藏著大量的逃稅、欺詐等犯罪行為。這套成熟的法律框架,并不是簡單地守住了 Super Rich 的財務隱私,它也為「Bad Actors」提供了庇護所。

不可否認,隱私市場能夠帶來巨大的盈利。但對隱私的追求和高標準,常常會無意滋養秘密的生長,有時甚至是刻意而為之,畢竟對隱私需求最大的,無非就是上述兩類人了。長期以來,對隱私市場的爭奪一直在全球各金融中心上演,從瑞士到倫敦再到紐約,政府和金融機構以更高的標準、更實惠的條款,在「Know Your Customer」的帽子下吸引著巨額資金,其中就不乏來路不正的「Blood Money」。

提了這么多,就是想說明,關于隱私和秘密的纏斗并不僅存在于加密領域,而是貫穿整個金融世界的永恒命題。

實際上,Tornado Cash 并不完全是「強盜之家」。據 Chainalysis 數據顯示,Tornado 超過一大半的資金來源于 DeFi 協議和中心化交易平臺。出于隱私需求,很多 DeFi 項目團隊和 Crypto 巨鯨都會定期使用 Tornado Cash 更換錢包地址,對于它們而言,Tornado 是必不可少的隱私工具。

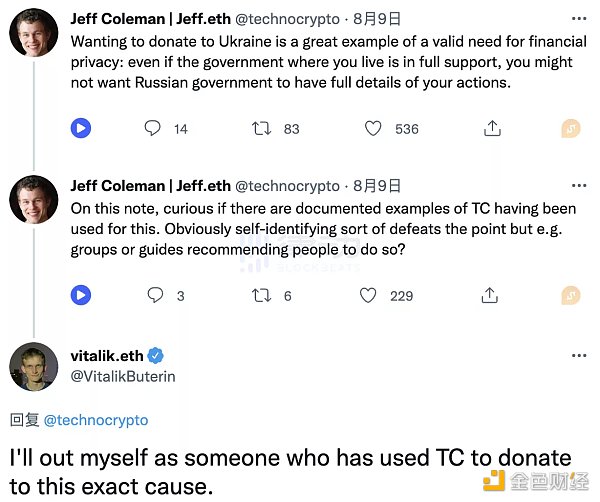

而對普通的加密用戶也同樣如此,當我們遇到要向特定組織和國家匿名捐款,或支付敏感的醫療費用等情況時,隱私工具就體現出了它的價值,只不過是此類情況并不常見罷了。9 日,Vitalik 為了支持這一觀點,還在 Twitter 上公開聲明自己曾使用 Tornado Cash 向烏克蘭捐款。

而針對監管部門的制裁喊戰,行業其實也做出了積極回應。Circle CEO Jeremy 在強調此次事件重要性的同時,號召行業的領袖和開發者,集思廣益向決策者提供更好、更適合 Crypto 的監管方案,以確保自由、開源協議的未來。

就個人而言,我始終認為,Crypto 面對的不是監管之戰,而是一場「隱秘」之戰。

長期以來,對加密行業的監管借口主要就是反洗錢、反欺詐,從比特幣到 DeFi,再到現在的 Tornado Cash 皆是如此。你必須承認,不管是現實還是加密世界都存在大量的非法行為,既然現實世界中的不法行為受到了制裁,為什么加密世界里的就不應該呢?

實際上,去中心化不代表去監管,即使是去中心化的世界,也仍然有「Code is law」。Crypto 不應該成為法外之地,維護健康的金融和社區秩序,同樣是「Crypto Code」的基本職責。

當然,迎監管也不代表去隱私。比特幣、DeFi 等技術生而為了解決傳統金融的不足,這種不足很大程度上就來自隱私和秘密的混淆。作為它的替代者,Crypto 理應在這一方面做得更好。在 Zk 等技術的加持下,如今的 Crypto 比任何時代和技術都更接近于解開關于隱私和秘密的終極悖論。未來的 Crypto,應該成為監管本身,甚至是反塑中心化世界的監管新工具。

過去24小時,美元指數在攀升至約 20 年來的最高水平后稍作喘息,回到 114 關口下方,這給風險資產反彈帶來了短暫的機會。比特幣一度突破 20,000 美元,觸及一周多以來的最高水平.

1900/1/1 0:00:00頭條 ▌Facebook Pay正式更名為Meta Pay金色財經報道,Meta周三宣布,Facebook Pay正式更名為Meta Pay,該公司指出.

1900/1/1 0:00:00▌ 央行報告:我國數字支付規模持續擴大9月30日消息,中國人民銀行發布中國普惠金融指標分析報告(2021 年)。央行表示,2021 年,我國普惠金融在延續較好發展勢頭的基礎上,呈現一些新的特點.

1900/1/1 0:00:00“隨機性”指沒有規律或不可預測的狀態。比如扔硬幣、指紋圖案以及雪花的形狀都是不可預測的。大自然中充滿了隨機性,但在計算機環境中卻并非如此.

1900/1/1 0:00:00原文標題:《藍籌 NFT 項目大額融資之后都有怎樣的規劃?》近一個月的時間里,多個藍籌 NFT 項目獲得了數千萬美元甚至過億美元的融資,在市場上引起了諸多關注.

1900/1/1 0:00:001.金色觀察|Bankless:合并后的以太坊會像一個流域在合并后的世界中,以太坊交易將通過一個非常具體和有序的流程進行。一個強大的交易供應鏈正在我們眼前構建,龐大的權力結構即將出現.

1900/1/1 0:00:00