BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD+0.06%

ETH/HKD+0.06% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD-0.31%

ADA/HKD-0.31% SOL/HKD+0.27%

SOL/HKD+0.27% XRP/HKD-0.22%

XRP/HKD-0.22%過去三個月,DeFi的野蠻生長,尤其是與Yield Farming(收益農耕)天然契合的AMM DEX(自動做市的去中心化交易所)的崛起,讓原本穩坐行業頂流的中心化交易所(CEX)感到了不安。隨著Farming的不斷深入和擴大,逐利的資金開始往DEX“遷徙”,再加上“提幣運動”的動員,CEX資金流失的說法甚囂塵上。另一方面 ,為了應對DeFi的沖擊,過去兩個月,CEX紛紛上架DeFi概念幣,推出流動性挖礦產品,上線AMM DEX。在這一系列應對舉措之下,CEX的資金到底有沒有流失呢?

為此,PAData將通過對市場上的主要CEX和DeFi平臺近期主要資產的資金流向分析來觀察市場變化。分析認為,近期,主要CEX的ETH確實呈現整體流失狀態,但穩定幣整體上處于流入狀態,而DeFi平臺中的穩定幣卻呈整體流失狀態。另外,不同的DeFi概念幣在DeFi和CEX之間的流動方向有明顯的差異。

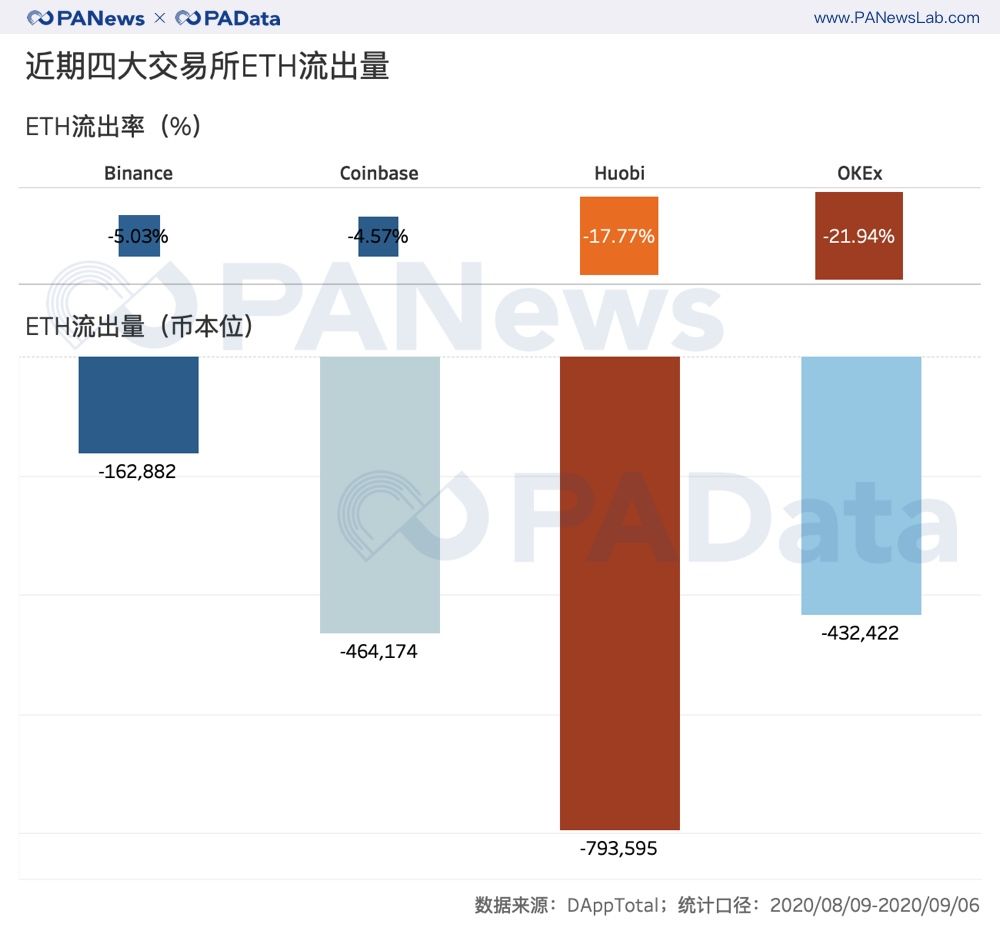

由于目前的DeFi生態主要都部署于Ethereum上,因此ETH成了DeFi的基礎資產,觀察ETH的流動方向在一定程度上能展現DeFi的發展態勢。根據DAppTotal的統計,Coinbase、Binance、Huobi和OKEx這四大主要交易市場,最近一個月都在流出ETH,總計達到了185.31萬枚ETH。按照CoinMetrics校正后的8月ETH均價401.85美元來折算,相當于四大所近期共流出了7.45億美元。

分析 | 以太坊對比特幣匯率創年內新低 基本面狀況保持穩定:據 TokenGazer 數據分析顯示,截止至 9?月 4日 11 時,以太坊價格為$177.59,總市值為$19,119.73M,主流交易所交易量約為$161.37M,環比昨日增量18.45%;以太坊對比特幣匯率再創年內新低;基本面方面,以太坊鏈上交易量、、鏈上DApp交易量算力保持穩定,活躍地址數持續下滑;以太坊 30 天開發者指數約為 2.30;與 BTC 180 天關聯度平穩波動,目前約為0.79;以太坊 30 天 ROI 有一定回升;ERC20 代幣總市值約為以太坊總市值的 70.03%,保持穩定。[2019/9/4]

其中,Huobi流出了約79.36萬枚ETH,相當于3.19億美元,近一個月流失率近17.77%。但受到交易所余額基數大小的影響,Coinbase和Binance的ETH月流失率都在5%左右, 但Coinbase的ETH流出額要遠遠高于Binance,達到了約46.42萬枚,相當于1.87億美元,而Binance只有約16.29萬枚,相當于0.65億美元。OKEx流失金額低于Coinbase,為43.24萬枚ETH,相當于1.74億美元,但月流失率最高達到了約21.94%。

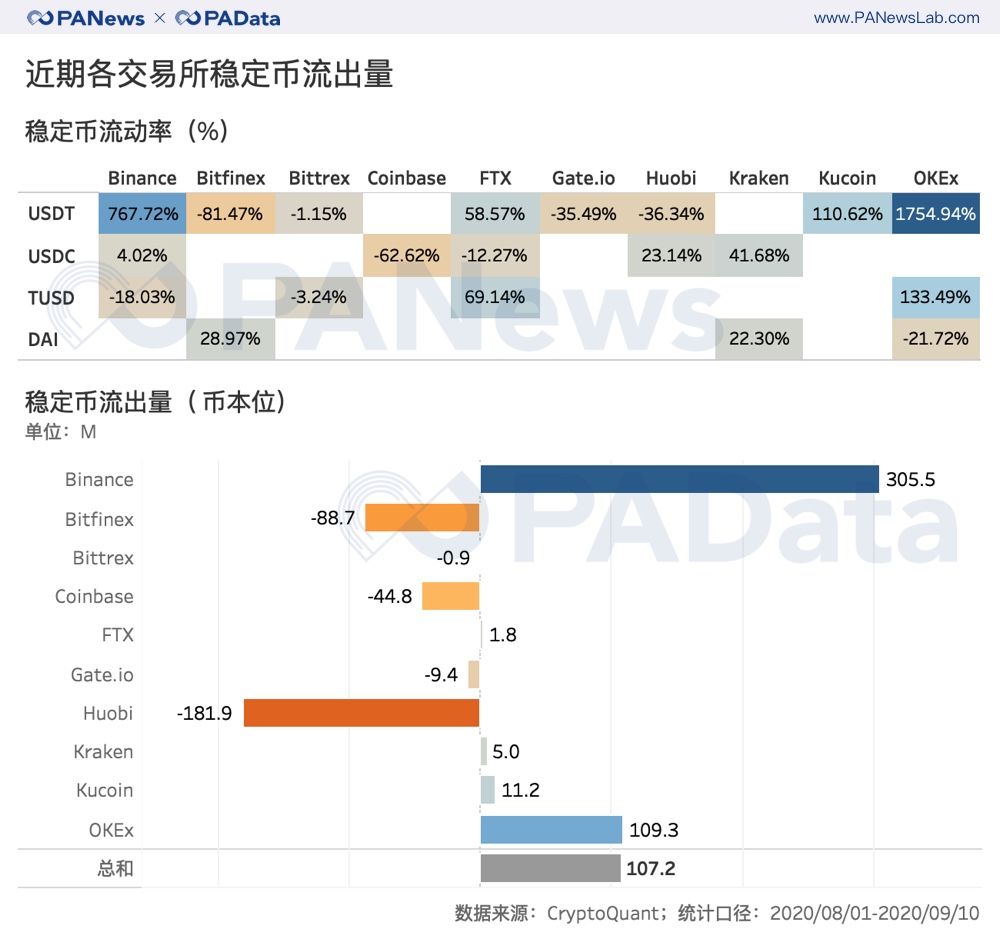

雖然過去一個月主要CEX的ETH在流失,但總體上,穩定幣卻在流入。根據CryptoQuant的數據,包括上述4家在內的10家交易所,在最近一個月內共流入了超1.07億枚美元穩定幣。這里的穩定幣包括DeFi主流流動資產USDT(ERC 20)、USDC、TUSD和DAI四種。

分析 | 與納斯達克指數一樣 比特幣在中期內可能會迅速復蘇:據CCN消息,分析顯示,與納斯達克指數一樣,比特幣在中期內可能會迅速復蘇。彭博新興市場分析師Michael Patterson表示,“如果比特幣實際上已經觸底,歷史表明還會有更多的上行空間。納斯達克指數在泡沫破滅后的五年里翻了一倍多,此后達到了創紀錄的高點,遠高于網絡狂熱時期的峰值。”自觸及12個月低點以來,比特幣價格已反彈至5000美元,在不到4個月的時間內價值增長60%。[2019/4/8]

其中,Binance流入的美元穩定幣總量最高,達到了約3.06億枚,如果按照1:1的錨定率算,相當于3.06億美元。但這主要受到USDT大規模流入的影響,根據統計,Binance近期USDT的流入率達到了767.72%。其次,OKEx近期的穩定幣流入總量也達到了約1.09億枚,這同樣主要受到USDT大規模流入的影響,USDT的流入率達到了1754.94%,TUSD的流入率也達到了133.49%。

另一方面,Huobi近期的穩定幣流出量較高,達到了約1.82億枚,其USDT的流出率約為36.34%,USDC的流入率約為23.14%。此外,Bitfinex、Coinbase、Gate.io和Bittrex的穩定幣在過去一個月內也呈現總體流出狀態。Bitfinex的USDT流出率最高為81.47%,共流出8870萬枚。

分析 | 金色盤面:BTC/USDT 籌碼分布圖:金色盤面綜合分析:BTC/USDT總5760見底以后,走出一波快速反彈行情,之后開始回調,從籌碼分布圖看,剛好在前期成交密集區得到了支撐,但7400左右的平臺是成交最為密集的區域,這也是反彈的強阻力區。如果不能突破,有再次探底的可能。[2018/8/7]

但必須要指出的是,穩定幣的金額變動大,比如恰好穩定幣在統計期間進行增發,因此穩定幣的在交易所的流入流出受到偶然因素的影響較多,此處只能有限地展現交易所的資金動向.DeFi平臺的穩定幣流入量不足1億

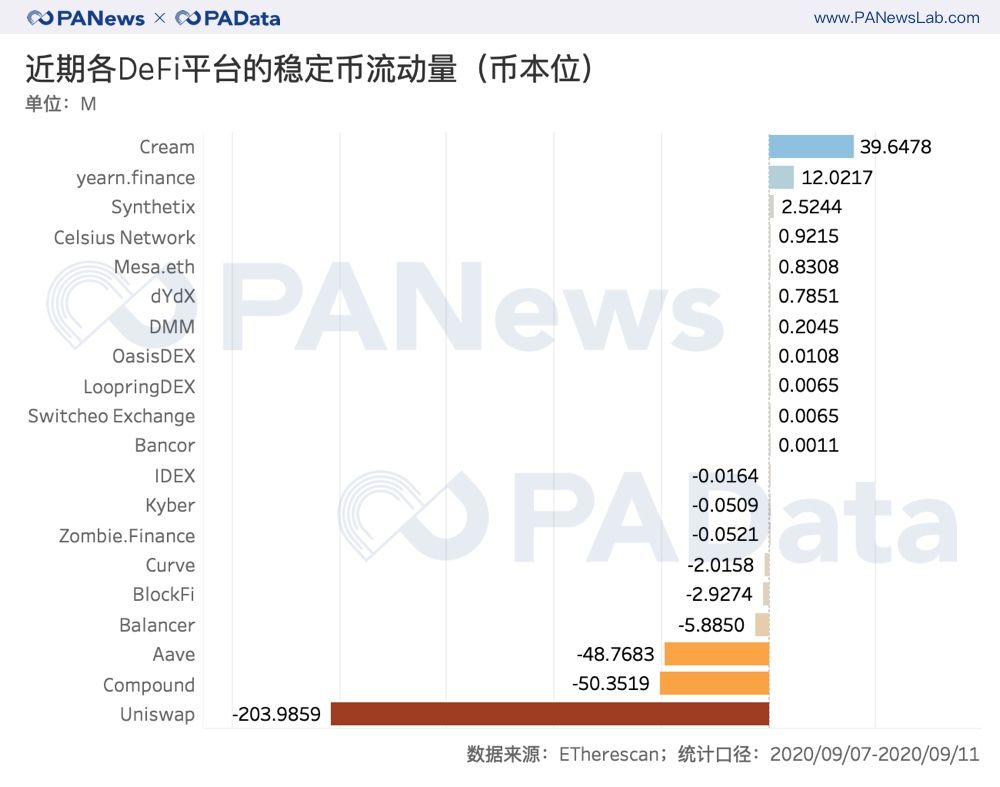

根據早前的統計,穩定幣的流動性約占總流動性的38%以上,已經成為DeFi世界中僅次于ETH的重要資產類別。那么,各DeFi平臺在過去一周內流入了多少穩定幣呢?

PAData統計了9月7日至9月11日期間,20個DeFi平臺地址中USDT(ERC 20)、USDC、TUSD和DAI的余額變化。從總體來看,最近一周,20個DeFi平臺共流出2.57億枚穩定幣。其中Uniswap流出2.04億枚,但考慮到觀察期間發生了Sushiswap從Uniswap遷移流動性的特殊事件,因此從Uniswap“流出”的穩定幣很有可能只是遷移到了Sushiswap上而已,并不是流出DeFi。如果不算Uniswap的流出額的話,那么最近一周20個DeFi平臺共流出了0.53億枚。

分析 | 金色盤面:IOTA關注0.94美元阻力:金色盤面分析師表示: IOTA在過去兩個多小時,多次對0.94美元阻力進行了試探,沒有完成突破動作,短線注意回撤風險。[2018/8/3]

在20個DeFi平臺中,Compound和Aave是流出穩定幣最多的DeFi平臺,各分別流出了0.5億枚左右。流入穩定幣最多的是Cream.finance和yearn.finance,分別流入了約0.39億枚和0.12億枚穩定幣。整體上,11個平臺都有穩定幣流入,總額約為0.57億枚。

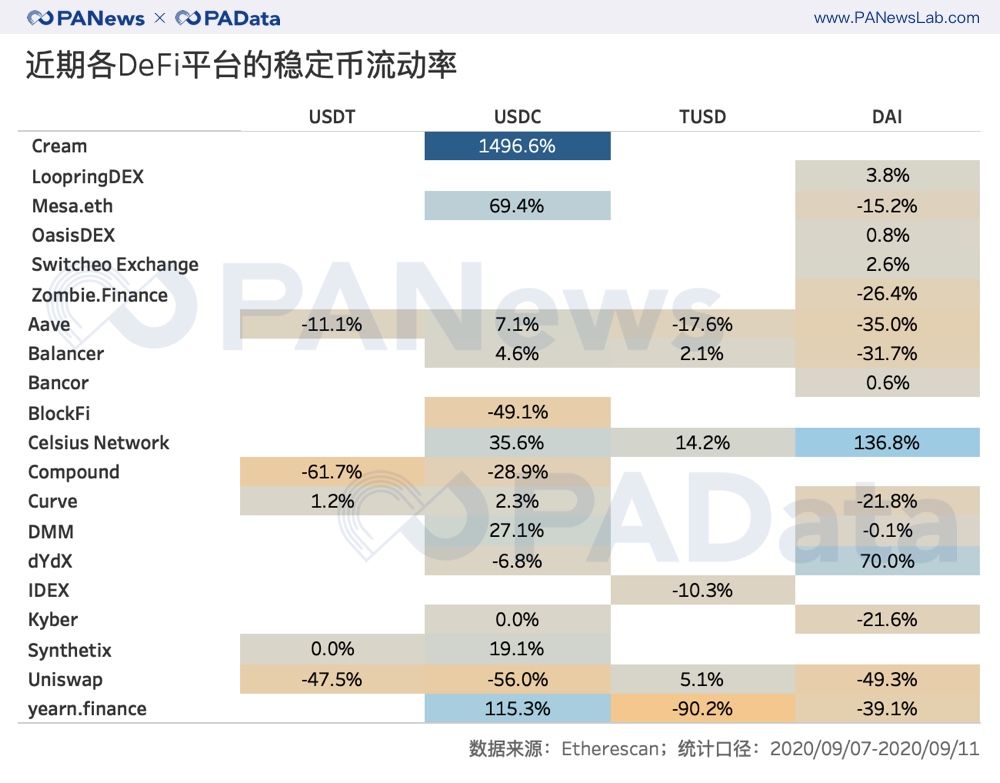

從各類型穩定幣近期的流動率來看,Cream.finance和yearn.finance流入的主要是USDC,兩個平臺的流入率分別達到了1496.6%和115.3%。

而且從整體來看,20個DeFi平臺中16個平臺的USDC都是流入狀態,只有4個平臺的USDC是流出狀態。另外有11個平臺的DAI呈流入狀態,3個平臺的TUSD呈流入狀態,只有1個平臺的USDT呈流入狀態。可能受到USDT規模較大的影響,大多數DeFi擁有的份額都比較小,超過了此次統計的范圍,但仍然可以觀察到,USDC在DeFi生態中的重要地位,以及DeFi對USDC的作用和對整個穩定幣格局的重要影響。

除了ETH和穩定幣以外,由于DeFi生態豐富的可組合性,DeFi代幣也成為了重要的農耕資產。但是有意思的是,有的DeFi概念幣流向了CEX,有的DeFi概念幣在DeFi平臺間流動“套娃”。

分析 | 昨日市場普漲 BTC基本面企穩:據TokenInsight 數據顯示,反映區塊鏈行業整體表現的TI指數北京時間7月17日9時報775.57點,較昨日同期上漲50.99點,漲幅7.04%。通用平臺指數TIG報798.07點,較昨日同期上漲54.74點,漲幅7.36%。另據監測顯示,BTC人氣熱度連續三日向上反彈至0.09%(上周0.01%);全球轉賬數上升至18.6萬,較本月底部增加28%。BCtrend分析師認為,BTC大礦主加速入場,人氣增速一度停滯后緩慢反彈。BTC基本面企穩,7月下旬震蕩向上。分析師幣東邪認為,受多重利好影響,市場整體放量上漲,投資者可等回調時尋找補倉時機。技術分析方面,獨立分析師Tommy認為,BTC放量上漲突破壓力位,預計漲勢會延續,中期目標7500美元以上。[2018/7/17]

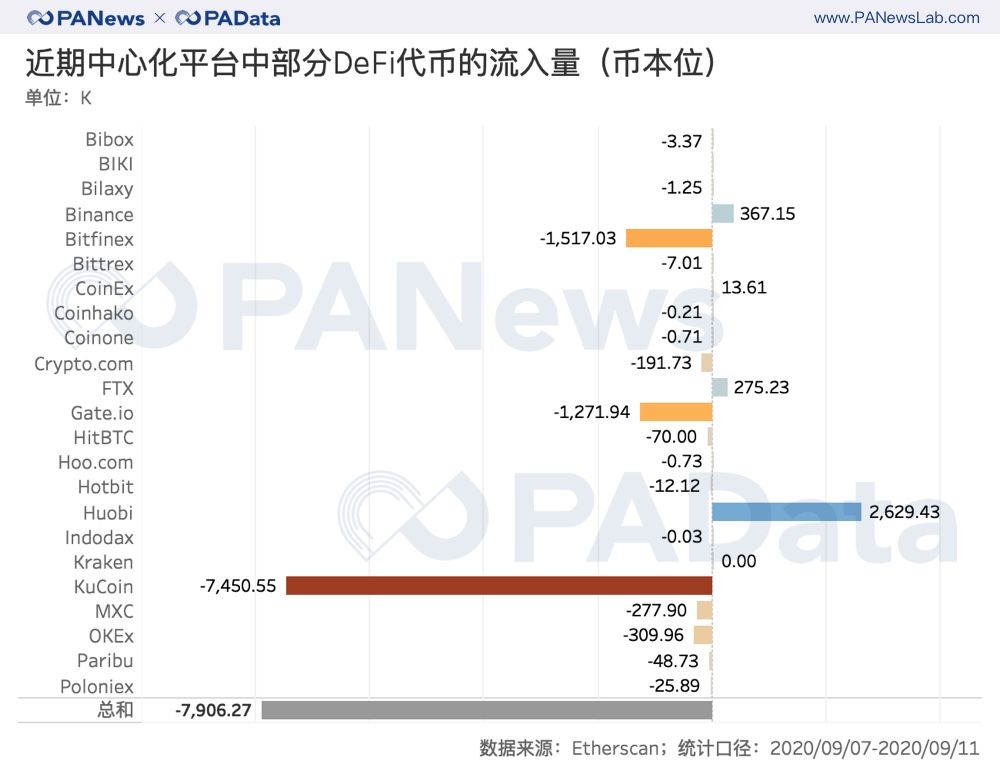

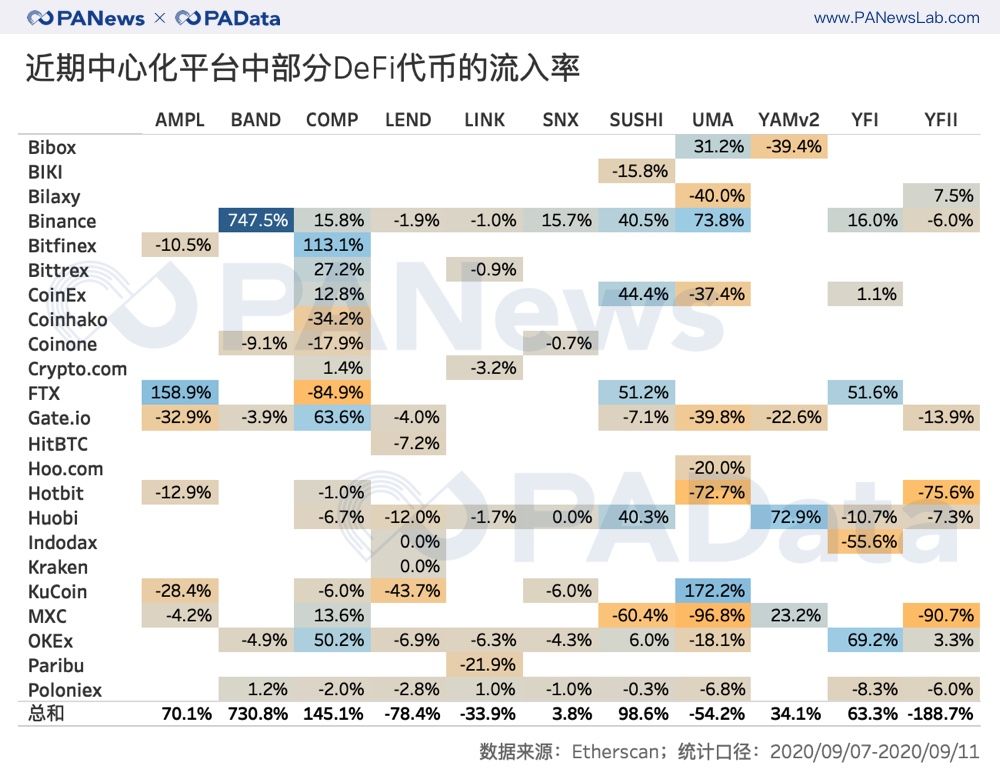

同樣,PAData統計了9月7日至9月11日期間,23個中心化平臺和15個DeFi平臺中11種DeFi資產的余額變化。選擇觀察資產的標準是該種DeFi資產在DeFi平臺中的流動性較高。

根據統計,整體上,最近一周內,中心化平臺中的DeFi資產共流出了790.63萬枚。其中,AMPL和LEND流出最多,都流出了890萬枚左右,相反,SUSHI是流入CEX最多的DeFi資產,共流入了908萬枚左右。

從各CEX平臺來看,過去一周,KuCoin凈流出DeFi資產最多一個市場,共流出了745萬枚,其中AMPL就流出了約662萬枚,占KuCoin流出量的88.86%。而Huobi是凈流入DeFi資產最多一個市場,共流入了約262萬枚,其中SUSHI流入了約369萬枚,LEND流出了112萬枚。

另外值得注意的是,Binance是資產流動最活躍的市場。最近一周,Binance共流出超686萬枚DeFi概念幣,但流入了超722萬枚DeFi概念幣。其中,LEND流出了約635萬枚,是流出最多的資產,SUSHI流入了約530萬枚,是流入最多的資產。

從各個資產流向的CEX平臺來看,呈現出一定的“平臺-資產”集中性。

比如,AMPL在過去一周內較多的流入了FTX,Band較多的流入了Binance,COMP較多的流入了Bitfinex,SUSHI較多的流入了FTX、CoinEx和Binance,UMA較多的流入了KuCoin,YAMv2較多的流入了Huobi,YFI較多的流入了OKEx。

另外,LEND、LINK和YFII則表現為普遍從CEX中流出。

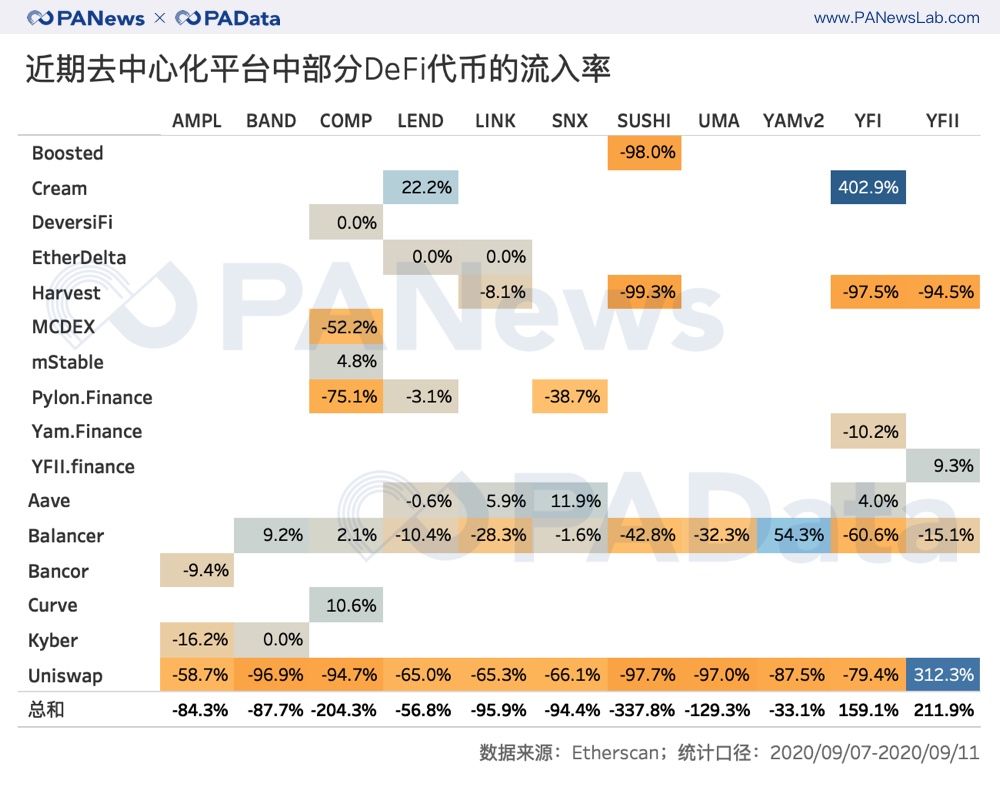

在DeFi平臺中,最近一周,各類DeFi資產也整體呈現流出狀態,共流出了約0.82億枚,其中,LEND、SUSHI和AMPL是流出量最大的三種資產,分別達到了約0.34億枚、0.22億枚和0.15億枚。

從DeFi平臺來看,受到SushiSwap流動性遷移影響的Uniswap是近期流出DeFi概念幣最多的一個市場,共流出了0.76億枚左右,其中,LEND是流出最多的資產,達到了約0.32億枚,其次SUSHI、AMPL、SNX、LINK和BAND也流出較多。

此外,Balancer、Harvest和Aave流出的DeFi概念幣也不少,都超過了140萬枚。Balancer流出最多的是LINK,約為114萬枚,Harvest流出最多的是SUSHI,約為158萬枚,Aave流出最多的是LEND,約為248萬枚。其中值得注意的是,Aave是DeFi平臺中資產流動比較活躍的市場,過去一周共流出約248萬枚DeFi概念幣,共流入約102萬枚DeFi概念幣。

而Cream.finance是過去一周DeFi概念幣凈流入最多的一個平臺,達到了約57.10萬枚,其中幾乎都是LEND,共約56.98萬枚。

從各個資產流向的DeFi平臺來看,除了YFII集中地流向了Uniswap和YFI集中地流向了Cream以外,其他多個DeF資產都普遍從DeFi平臺中流出,比如AMPL、BAND、COMP、LEND、SNX和SUSHI。其中,Uniswap中資產的流出率普遍大于85%,這可能與觀察期內Sushiswap的遷移有關。剔除這一影響后,依然可以觀察到COMP從Pylon.Finance和MCDEX中大量流出、SUSHI從Boosted和Harvest中大量流出、YFI從Harvest中大量流出等。

如果結合CEX和DeFi平臺中代幣流向,可以看到YFII在CEX中普遍流出,但較多地流入了Uniswap,AMPL、BAND、COMP、SUSHI從DeFi平臺中普遍流入,但較多的流入了個別CEX。

市場的資金流向是十分復雜和多變的,本次觀察僅從一個很窄的時間窗口進行有限的分析,其結果可能有一定的偶然性,但從中已經可見,雖然DeFi的發展動了CEX的“奶酪”,但目前下CEX資金流向DeFi的結論也為時過早,更有可能的情況是資金在兩個不同類型的市場中頻繁交換。而且,由于加密世界和現實世界仍然缺少廣泛溝通的渠道,因此從目前DeFi的發展形態來看,更像是一種理財產品,其與CEX的競爭核心在于向用戶提供的收益大小。資本逐利流向收益更高的市場是常理,但這種流向還不足以做更多的判斷。

數據說明:

月流失率即指9月6日的余額相較8月9日的余額的降幅。

月流入率即指9月6日的余額相較8月9日的余額的增幅。

參考《數說風口上的DEX:流動性暴漲300% ,“壽司大廚”吃相難看》。

這里僅觀察Etherescan上各資產余額前200的地址中DeFi平臺的地址余額。這種不完全統計會產生一定的誤差,但考慮到不論是各類穩定幣也好,還是DeFi資產也好,其籌碼集中程度都比較高,因此前200的地址已經有一定的代表性了,理論誤差比較小。

同上,且剔除協議治理地址的余額。

8 月 10 日,跨鏈協議 Poly Network 確認被盜,使用該協議的 O3 Swap 損失慘重,在以太坊、幣安智能鏈、Polygon 三條網絡上的資產幾乎被洗劫一空.

1900/1/1 0:00:004月9日,美國眾議院的代表們重新引入了代幣分類法案。該法案將把加密資產排除在證券之外。該法案最初由共和黨眾議員 Warren Davidson 和民主黨眾議員 Da.

1900/1/1 0:00:00隨著行業的不斷發展,DeFi 越來越具有與傳統金融業逐鹿的競爭力。在借貸協議和去中心化交易所 (DEX) 的推動下,DeFi 中的 TVL(總價值鎖定)價值 821.8億美元(截至 2021 年.

1900/1/1 0:00:00最近?Terra、Solana 等公鏈的相繼崛起可謂讓人眼花繚亂,在對應的生態協議數量上也迎來了大爆發。相比以太坊,這些網絡的性能普遍更好,交易處理效率更快,且手續費更低.

1900/1/1 0:00:00北京時間2月21日,美國證券交易委員會(SEC)在其官網宣布,加密貨幣創業公司Gladius Network LLC在主動向其報告ICO情況.

1900/1/1 0:00:00在過去的幾十年中,全球范圍內的券商的經紀業務正在經歷著非常大的變化。由于證券經紀業務的市場規模大和同質性強,因此導致了非常激烈的競爭。競爭的結果就是這個業務的利潤率越來越低.

1900/1/1 0:00:00