BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+1.81%

LTC/HKD+1.81% ADA/HKD+2.39%

ADA/HKD+2.39% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+4.41%

XRP/HKD+4.41%“Synthetix成DEX大額資產交易中間件,DEX大額交易開啟新篇章。

作為金融樂高積木,DeFi 的可組合性帶來的空間可觀,你無法想象 DeFi 空間里這一群有意思的人會鼓搗出什么新鮮玩意來。

12 月 15 日 Coinbase 宣布上線 SNX(Synthetix 的平臺代幣)后,SNX 又經歷了一輪飆升。在 DeFi 發展浪潮下,衍生品賽道一定是個不容忽視的領域。其中的代表作 Synthetix 是個很有趣的例子,這篇文章里,聊聊最新的一些進展。

這篇文章聊一下合成資產平臺 Synthetix 如何成為了大額資產無滑點交易的中間件,并且在以太坊轉向 Rollup ?為中心的路線后,Synthetix 如何成為了 DeFI + ?Rollup/Layer2 解決方案的最佳樣板之一。

作為一種結構性金融產品, 合成資產提供了有趣的交易體驗:你無需擁有 BTC、黃金、股票、房產,也可以通過合成資產衍生品的方式,來獲得對應的資產頭寸,獲得投資于 BTC、黃金等目標資產的收益,當然也要承擔其損失。

合成資產 (Synths),就是對目標資產的鏡像模擬。例如,用 sUSD 去表示美元的價格,用 sGold 表示黃金價格,用 sSP500 來表征標普 500 股票指數等。甚至,加密資產本身,也可以成為錨定物,用 sBTC 來表示 BTC,用 sETH 來表示 ETH。

這些合成資產能一比一兌換為對應的錨定物么?至少目前階段,絕大部分的項目中,合成資產所做到的只是復制了錨定物的價格,讓人們可以直接在鏈上進行這些虛擬資產的交易,并不能夠將合成資產一比一兌換為實物。

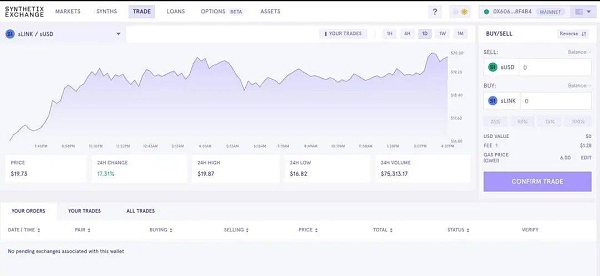

在 DeFi 領域,Synthetix 是合成資產交易這一賽道上的翹楚。Synthetix 建立在以太坊上,通過抵押平臺代幣(SNX, Synthetix Network Token)創建合成美元資產 sUSD,然后用戶可以將 sUSD 用于交易其他合成資產,如 sBTC、sETH 、sAUD、 sBNB 等。

在 AMM 出現之前, DEX 的交易深度一直阻礙了更多用戶的嘗試。借助于 ?Uniswap 等 AMM 型 DEX 的出現,更加上 2020 年流動性挖礦的興起,為 DeFi 爭了一口氣,交易量也已趕超中大型中心化交易平臺。不過在進行大宗資產交易時候,受限于交易平臺的深度,仍然會遇到交易滑點較大的問題。

Nimiq已在Polygon上支持Gas 抽象USDC交易:金色財經報道,自托管錢包 Nimiq 正在為 Polygon 用戶在其原生錢包中集成 Gas 抽象 USDC 交易,用戶可以更輕松地處理穩定幣交易,而無需持有二級代幣來收取費用。Nimiq 錢包用戶現在可以發送和接收 USDC,而無需使用 Polygon 的原生代幣 MATIC 來支付 Gas 費用。用戶只需持有 USDC,錢包的內置智能合約會在后臺自動將 USDC 的 Gas 費用轉換為 MATIC,減少使用 USDC 進行日常支付的摩擦。Gas 抽象 USDC 交易在 Nimiq 錢包的最新版本中可用。[2023/3/22 13:20:12]

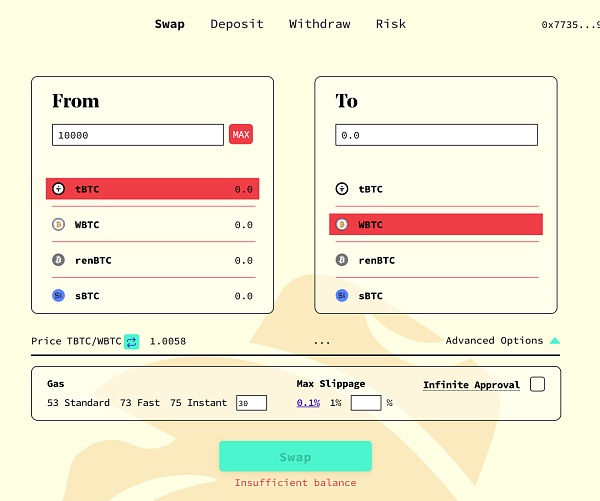

不過,最近 Curve 交易平臺上線的跨資產兌換平臺,集成 Synthetix 的虛擬合成資產交易功能,大幅改善了大額交易下的滑點問題。

對比?Uniswap 和 ?Curve 的交易

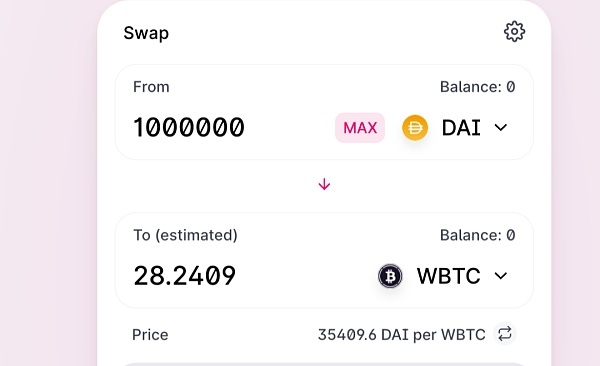

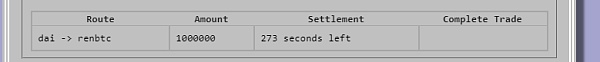

通過 Uniswap 交易100萬 DAI,購買 BTC,滑點大約為 1.5%,得到大約 28.24 ?個 wBTC ,如下:

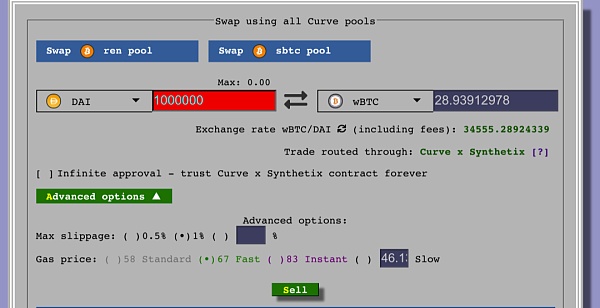

用 Curve 交易,得到大約 28.94 個 wBTC 。就是說,同樣的交易,通過 Curve X Synthetix 的交易功能,多得了 0.7 個 wBTC?。

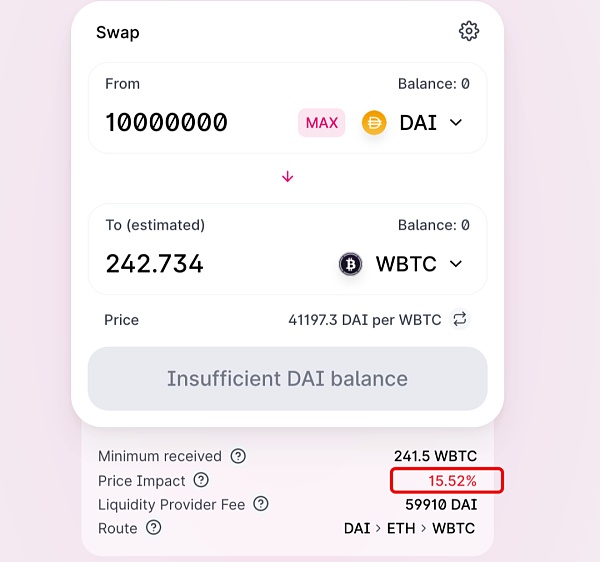

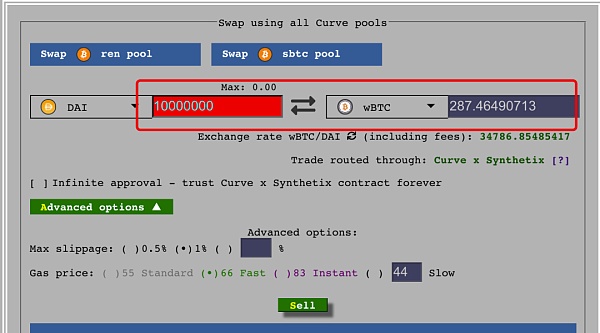

繼續增加交易額,通過 Uniswap 交易 1000 萬 DAI,會怎樣?1000 萬?DAI 在 Uniswap 可以得到 242.73個 wBTC,交易滑點大約為 15.52%;而在 Curve 交易,則可以得到大約 287.46 個 wBTC,相比 Uniswap,多得了 45個 BTC!

華爾街投行Jefferies等機構正尋求以低折扣價格獲得FTX用戶債權:11月19日消息,包括華爾街知名投行Jefferies、經紀商Seaport Global和BTIG在內的多家華爾街機構正試圖評估FTX平臺被困資產的潛在價值,尋求從用戶手中以折扣價收購其債權。一旦達成交易,這些經紀商預計會將相關資產出售給專業對沖基金。

《紐約時報》表示,由于 FTX 破產程序非常復雜,客戶可能需要數年時間才能收回資金,而且很可能僅能收到其存入資金的一小部分作為賠償,華爾街經紀商希望以折扣價購買客戶資產債權,這種做法在破產中很常見,通過將其債權轉讓給愿意為追求更大獲利而參與其中的專業公司,投資者可以更快地收回部分資金。但考慮到破產程序的不確定性,甚至是否可以順利獲得任何 FTX 平臺上資金都仍是問題,當前投行/經紀商僅愿意以不足 1 折的價格收購客戶債權。[2022/11/19 13:23:33]

Uniswap 可以說是目前 DeFi 領域中交易深度最大的 DEX 了。盡管上述例子稍顯夸張,不過也足以說明問題了。

DeFi 必然會遇到大額交易的問題。無論通過中心化平臺、DEX 還是 AMM 進行大額交易,不可避免的遇到交易滑點的問題。而通過接入 Synthetix 的虛擬合成資產交易,Curve 大幅改進了交易滑點,當然,也會有其另外的問題,我們后面會討論。

Curve 的跨資產交易功能有何特別?

Curve 在此次更新之前,在平臺上穩定幣跟 BTC 交易,是兩個老死不相往來的鄰居。通過跨資產交易,讓穩定幣可以兌換為 BTC 的錨定幣了。

你可能會說,這又有什么好奇怪的么?Uniswap 等 AMM 平臺不僅僅是可以在穩定幣跟比特幣錨定幣(如 wBTC、renBTC、tBTC) 等之間交易,還可以交易一大堆其他的代幣呢!

Curve 的跨資產交易之所以值得一提,是因為這跟傳統 AMM 做的交易有所不同。在同類資產(如 USDT\DAI\USDC)之間交易,滑點小,錨定物一致,可以有效的降低交易不確定性。而如果要通過傳統 AMM 的做法,比如在 DAI 和 wBTC 之間進行交易的話,就要為這一交易對提供足夠的深度,才有望減少交易滑點。并且,要為每一種資產都提供足夠的交易深度才行。

數據:USDC Treasury銷毀50,895,028枚USDC:金色財經報道,Whale Alert數據顯示,USDC Treasury銷毀50,895,028枚USDC。[2022/11/4 12:15:52]

Curve 特別的一點在于:不同的穩定幣之間的兌換滑點很小,而不同錨定幣之間的交易滑點也能夠降到最低。這是借助于 Synthetix 的虛擬合成資產來實現的。

Curve 跨資產交易如何實現?

根據 Curve 的文檔所述,跨資產交易將 Synthetix 作為中間件,其有如下特點:

借助于 Synthetix 的無滑點交易合成資產的功能,大幅降低滑點,上文中我們也見到了這一特點;

結算期較長,大約為六分鐘,因為 Synthetix 需要結算期,在結算期內,如果遇到BTC等價格大幅變動的情況,也會造成資產變化

借助于虛擬資產,這一跨資產交易功能可以更廣泛使用

交易費高昂,即便是 gas 費設置為 50gwei,由于交易過程復雜,也需要消耗超多 gas,大約花費為 80 多美元

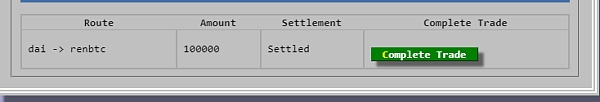

需要分為兩筆操作:交易發起與交易清算。

例如,將 DAI 兌換為 renBTC ( BTC 的一種錨定幣),會涉及到如下過程:

通過 Curve,DAI 會轉換為 sUSD 這一 Synthetix 上的合成美元虛擬資產;

通過 Synthetix ,將 sUSD 無滑點兌換為 sBTC,會有 6 分鐘左右的結算期,在此期間最好不要關閉瀏覽器;

這時,用戶可以得到 ERC721 格式的 NFT 一枚,代表了此次交易;

在結算完成后,用戶需要點擊完成交易的按鈕(下圖中的綠色按鈕,Complete Trade),完成最后一步:Curve 平臺會幫你把 sBTC 兌換為 renBTC,得到你的最終資產。?

數據:Besu、Nethermind和Erigon三個以太坊客戶端100%完成對PoS鏈的支持:金色財經報道,據ethernodes最新數據顯示,Besu、Nethermind和Erigon三個以太坊客戶端已100%完成對PoS鏈的支持升級,目前規模最大的以太坊客戶端Geth完成率為99%。[2022/9/17 7:03:31]

這其中的關鍵角色,就是 Synthetix 了。

通過上面的例子,我們應該能知曉,Curve 的跨資產功能為何被一些評論者認為是 DeFi 領域的一次顯著創新了。實際上,我們也不能忽略掉背后的功能:Synthetix 的虛擬合成資產以及由此對 DeFi 其他項目的賦能。

合成資產充當交易橋梁

Synthetix 上的虛擬合成資產,稱之為 Synths,例如 sBTC,sETH,sUSD。由于 Synthetix 采取的是無滑點交易的設計,所以相比較交易 USDT 和 BTC 而言,在 sUSD 和 sBTC ?這兩個虛擬資產之間進行交易,依賴于預言機提供的價格, 而不會產生交易滑點,從而理論上可以產生無盡的流動性。?

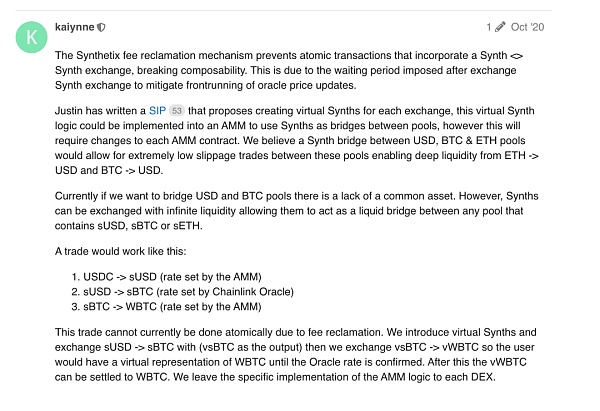

因此,Synthetix 社區開始萌生想法:如果虛擬資產之間的交易無滑點,那么是否可以將這一特點跟其他的 AMM 結合,讓其他的交易平臺上大額交易,也能降低交易滑點?10 月份在 Synthetix 社區提案論壇中的一次討論,也開始將這一點提上日程。

其中關鍵一環,來自于 SIP 89: Virtual Synths。虛擬合成資產的提出,為每一筆交易創建一個虛擬合成資產的代幣,主要用來應對結算期長時候,用戶如何領取到對應資產的問題。在上面 Curve 的兩步結算方案中,我們也見到了上述 Synthtix 提案的實現,算是比較妥善的方式了。

通過這種方式,讓 Synthetix 充當了無滑點的交易結算層,雖然對于小額交易來說并不方便,但是對大額交易而言,滑點問題得到了大幅解決。

ETH接收地址數達1個月高點:7月24日消息,Glassnode數據顯示,ETH接收地址數達到1個月高點,七日均值為1,395.381。[2022/7/24 2:33:42]

在 11月份的一篇帖子中, Synthetix 創始人 Kain Warwick 提到,將虛擬 Synth 和 AMM 結合,能夠在一筆交易之中連接多個資金池,1inch 這樣的 DEX 聚合器可以實現路由優化,以盡可能少的滑點執行每筆交易。

Kain 提到,在虛擬 Synths 實現的過程中,如 Curve、1Inch、Shell Protocol、Saddle 等團隊都參與其中,并希望將其加入到自己的平臺功能中。

Saddle 的例子

Saddle 是一個新上線的項目,提供了基于比特幣的錨定幣的自動做市商工具。

據鏈聞報道,Saddle 公布已完成 430 萬美元的融資,領投方為 Framework Ventures、Polychain Capital 和 Electric Capital,其他投資方包括 Coinbase Ventures 等,個人投資者包括 Synthetix 聯合創始人 Kain Warwick、Andrew Kang、Mariano Conti、James Prestwich 和 Spencer Noon。

Saddle 的首個池子支持四種資產:renBTC、WBTC、sBTC 和 tBTC。Saddle 團隊表示,隨后還將推出新的穩定幣和基于 ETH 的資金池。Saddle 也會通過 Synthetix 的虛擬合成資產特性,支持多個資產之間的大額低滑點交易。

順便一提,Saddle 上線前后也面臨不少指責聲音,認為他抄襲了 Curve 的算法,而僅僅是更換了合約語言為 Solidity。迄今為止,尚未見到 Saddle 的回應。不過,這不是本文的關注目標了。

遷移案例 ?

最后,我們分享下來自 Synthetix + Layer2?方案 (Optimism Rollup) 的現狀。Layer2 擴容是 2021年的重中之重。DeFi + Layer2 方案如何演變,也是投資者們關注的核心問題。?

目前 Optimism 主網試運行的軟啟動已經開啟,分多個階段陸續推進中,2 月下旬預計開啟公開測試,大約一個月之后再正式上線主網。除了 Synthetix 之外,Coinbase Wallet 也會接入 Optimism。通過 OVM( Optimistic Virtual Machine)讓開發者們低成本遷移。

在 2021 年路線圖一文中,Synthetix 創始人提到:?

向 Optimistic Ethereum(二層擴容方案)的過渡,將緩解 2020 年我們經歷的許多問題。這種過渡有兩個主要優勢:更低的 gas 成本和更高的吞吐量。更低的 gas 成本對所有用戶都有好處,并使系統更有效率。更高的吞吐量將使我們在與 Chainlink 合作的過程中減少預言機的延遲,實現通過合成期貨和許多其他協議改進的杠桿。

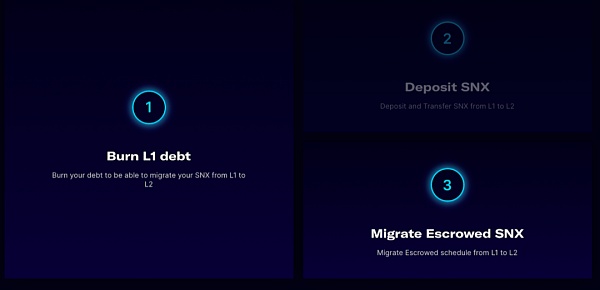

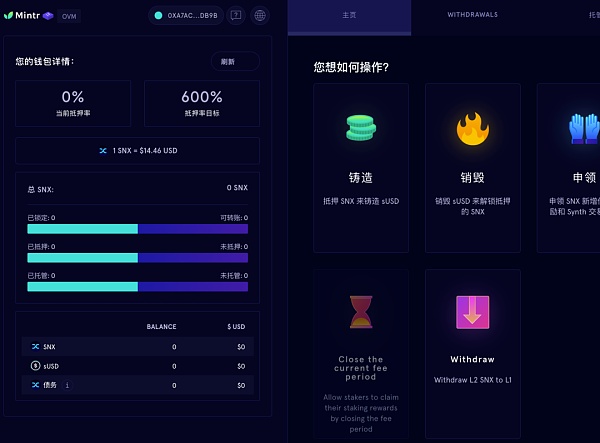

隨著 Optimism 軟啟動,Synthetix 也緊緊跟隨。1 月 16 日 Synthetix 發文宣布 SNX 質押服務已經在 Optimistic Ethereum 上線。文中稱,會分為多個步驟分階段實現向 Layer2(Optimism Ethereum) 的遷移,第一階段考慮的重點在于讓 SNX 小額持有者參與,畢竟,以太坊網絡的高昂操作成本,限制了這部分用戶。

接下來聊一聊如何使用 Synthetix Layer2 部分的現有功能。可以通過該鏈接訪問: https://staking.synthetix.io/l2

首先,點擊登錄 Metamask 錢包

SNX 持有者可以遷往 Layer2?(L2) 網絡。遷移之前,如果在 L1(以太坊網絡)中有債務未償還,需要先還清之后才能贖回對應的 SNX。

還清了債務后,可以將 SNX 轉往 L2,這期間大概會有五分鐘的延時。

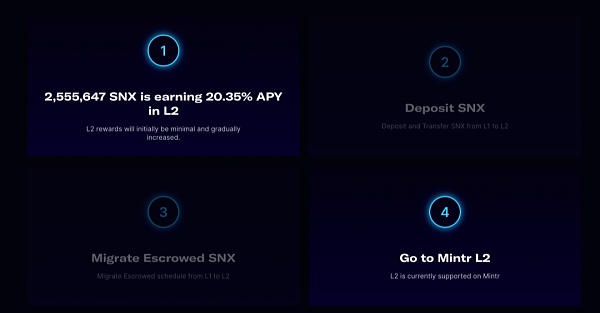

在 Layer2?上的操作,跟在以太坊上操作類似。不過當前 Optimism 團隊會承擔 Layer2?上的 ETH 費用,所以不需要支付 gas 費,只需要簽名就行。但是從 layer1 遷移到 Layer2?的過程,還是要消耗 gas 費的。

不過,在現階段 L2 上的 SNX 跟 sUSD ?是無法轉賬到其他錢包的,意味著只能通過 Layer1 上 SNX 轉入的方式,兌換為 L2 上的 SNX。為了激勵用戶參與, 也提供了獎勵。根據頁面中提示的信息,當前有 256 萬 SNX 參與到 L2 網絡之中了,年化收益會采取先低后高逐漸增長的方式,當前年化為 20.35%。?

順便一提的, Optimism Ethereum 在最近的一篇公告中提到“通向更為去中心化之路”,國外社區有評論者解讀為可能會引入治理代幣尚未可知。不過,刨除掉空投代幣的可能外,單論體驗 Layer2 + DeFi,也可以考慮嘗試一下 L2版本的 Synthetix。

頭部 DeFi 平臺 Synthetix 是衍生品賽道中很特別的存在。本文重點關注了虛擬資產充當跨資產交易橋梁的特征,以及 Synthetix 在 Layer2?網絡中的進展。

借助于 Synthetix 提供的虛擬合成資產特性,會有更多的 DeFi 平臺加入進來,改進大額交易的滑點問題。在 Optimism Ethereum 主網試運行軟啟動后,Synthetix 也成了 Layer2 + DeFi 的樣板間,相信更多的 DeFi 項目可以從中受益。2021 年 DeFi 的發展腳步只會加速,不會停滯,期待更多創新的發生。?

參考資料

https://l2.mintr.synthetix.io/

https://www.chainnews.com/articles/502210623182.htm

https://research.synthetix.io/t/virtual-synths-sip/202

https://curve.readthedocs.io/cross-asset-swaps.html

https://www.chainnews.com/articles/808761728287.htm

https://www.coindesk.com/saddle-raises-4-3m-for-slippage-free-defi-trading

https://blog.synthetix.io/the-optimistic-ethereum-transition/

https://blog.synthetix.io/l2-mainnet-launch/

https://cryptobriefing.com/curve-accuses-saddle-finance-of-copying-its-code/

-END-

Tags:THESYNTIXHETtogetherbnb禮物好感度iBTC (Synthetix)ScientixHETM幣

在他每月的加密技術專欄中,以色列連續創業者Ariel Shapira涵蓋了加密、去中心化金融和區塊鏈領域的新興技術,以及它們在塑造21世紀經濟中的作用.

1900/1/1 0:00:00據金融時報報道,英國金融監管機構已經就Facebook的數字貨幣Libra與其進行了討論,并表示如果不合作的話將不會通過授權。此外,法國、瑞士和意大利等國銀行的高層也分享了對Libra的看法.

1900/1/1 0:00:00前言:藍狐筆記昨天的文章談到了DeFi當前最優先要解決的問題之一就是高抵押率的問題。而今天的主題就是關于如何解決這一問題的.

1900/1/1 0:00:00最近,“DeFi”、“流動性挖礦”頻頻占據媒體頭條。火熱的市場關注度背后,我們不禁要思考?DeFi風口從何而來?DeFi的風險與收益如何平衡,各大主流交易所如何看待DeFi的熱度,以及布局DeF.

1900/1/1 0:00:00根據德國財政部3月8日發布的一份公告顯示,德國聯邦財政部發布了一份關于區塊鏈證券處理和監管的關鍵性文件.

1900/1/1 0:00:00實用的 DeFi 工具可以幫助你省下很多時間,并快速找到優質投資。本文梳理自 DeFi 研究員 The DeFi Edge 在個人社交媒體平臺上的觀點:實用的 DeFi 工具可以幫助你省下很多時.

1900/1/1 0:00:00