BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD+2.27%

ADA/HKD+2.27% SOL/HKD+4.44%

SOL/HKD+4.44% XRP/HKD+1.47%

XRP/HKD+1.47%

(自畫像,梵高)

DeFi開啟了開放金融的道路,其無須許可的可組合性展示出跟傳統金融完全不同的特性,這讓它成為區塊鏈過去一年難得的亮點,承載了加密世界的希望。不過,DeFi也并非完美。它也有弱點,如果處理不當,它也可能會引發加密世界內的經濟危機。

DeFi還很早期,除了可能的漏洞風險之外,還存在的治理攻擊等風險。與此同時,隨著越來越多協議的誕生,可組合性帶來了潛在的系統性風險。這種系統性風險可能會給弱小的DeFi帶來考驗。

DeFi中存在價格操作的可能

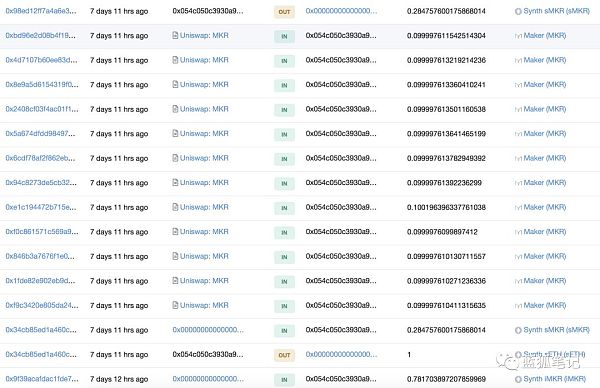

圣誕節假期,西方人沉浸在節日的歡樂之中。而對有些人來說,這是進行價格操作的好時候。有位DeFi用戶多次通過Uniswap和Synthetix的價格操作獲利。其基本套路是首先在Synthetix上買入MKR多頭,然后在Uniswap上分10-12次,每次買入大概等量的MKR,大約12或15個MKR,通過買入推高價格,并從其MKR的多頭中獲利。表演還未結束。接下來,該用戶在Synthetix買入MKR空頭,然后在Uniswap上拋售之前買入的MKR,將價格往下砸,并從Synthetix的MKR空頭中獲利。

消息人士:DeFiance Capital完成1億美元流動性代幣基金的募集:金色財經報道,據兩位消息人士透露,Arthur Cheong的加密投資基金DeFiance Capital籌集了“八位數”資金,完成了新的 1 億美元流動性代幣基金的首次關閉。其中一位消息人士稱,雖然這可能意味著 1000 萬美元到 9900 萬美元之間的任何金額,但去年最初的融資金額不到 5000 萬美元。

去年報道,DeFiance Capital創始人正在為新基金籌資約1億美元。并且已經承諾了近一半的金額。消息人士稱,在 11 月 FTX 交易所倒閉后,其中一些承諾減少了,但該基金仍設法完成了第一筆付款,并于本月開始投資。(The Block)[2023/3/14 13:01:54]

精心準備

這位用戶之前主要是Maker的用戶,使用Maker生成Dai等。不過10天前,這位用戶開始突然關注Synthetix平臺,在發動攻擊前大量使用Synthetix平臺,以此熟悉其運行機制。

在投入較大資金之前,他謹慎地用小額資金(每次交易以0.1MKR為主)做了一些測試,至少十次以上的反復測試,從其交易時間看,在發動正式操作之前,該用戶花了一天多時間進行測試,且沒有間斷。

數據:DeFi鎖倉量為1129.4億美元:金色財經報道,數據顯示,當前DeFi全網鎖倉量(TVL)達1129.4億美元。目前鎖倉量最多的三個協議分別是:1.Maker(177億美元)、2.Curve(167億美元)、3.Coumpound(128億美元)。[2021/11/22 7:03:29]

(來自etherscan)

(來自etherscan)

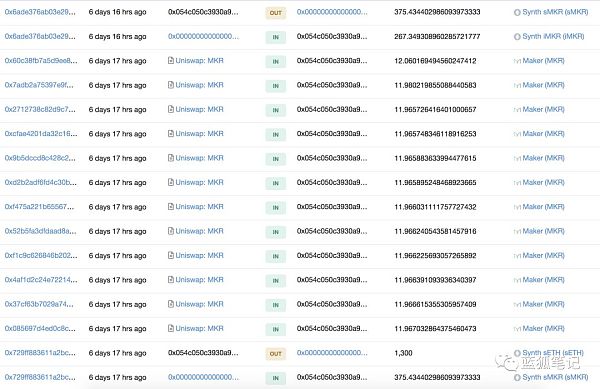

正式操作

在完成多次重復的測試之后,該用戶開始啟用較大資金進行操作,用戶首先買入370.78個合成資產sMKR,緊接著在Uniswap每次買入11.9個左右的MKR,連續買入11次,一共花了132個左右的MKR(當時價值60,000多美元),然后賣出370.78個sMKR,買入263.9個iMKR;之后在Uniswap賣出MKR,每次12個,共出售10次,售出120個MKR,緊接著賣出當初買入的263.9個iMKR。從那時開始直到5天前一共發起了9次操作,后面幾次MKR從12個提升到15個MKR,同時多頭和空頭也加碼,其sMKR最高升至723個,iMKR升至505個。整個操作過程非常緊湊,毫不拖泥帶水。

DeFi總鎖倉量為762.8億美元:據DeBank最新數據顯示,DeFi總鎖倉量為762.8億美元,凈鎖倉量為557.7億美元。當前鎖倉金額排名前五的DeFi協議分別是Compound(75億美元)、Maker(70億美元)、AaveV2(70億美元)、PancakeSwap(67億美元)、UniswapV2(63億美元)。[2021/5/31 22:57:23]

(來自etherscan)

(來自etherscan)

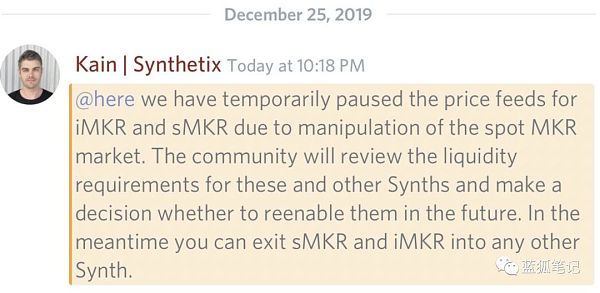

這么多次反反復復進行操作,引起MKR價格的波動,還是引起了社區的注意,其中Synthetix創始人Kain也做出了回應,其間表示暫停iMKR和sMKR的價格流。

(Synthetix創始人在社區進行回應)

(Synthetix創始人在社區進行回應)

從上面操作可以看出,通過Uniswap進行價格操作,有機會通過Synthetix套利,DeFi的無須許可性和相互關聯性,帶來了好處和創新,也帶來了可操作的空間。上述的操作更多像是一種小型的演練,并沒有帶來大的沖擊,也沒有帶來大的價格崩盤,但這對于MKR資產本身并無益處。如果攻擊的量級提升,會帶來什么后果?

沃鏈資本聯合起源資本,廣合資本成立2000萬美元生態基金重點投資DeFi生態:沃鏈資本聯合起源資本,廣合資本成立一支2000萬美元生態基金, 重點投資DeFi生態,NFT賽道,存儲和保險領域。[2020/9/3]

系統性風險與加密經濟危機

提到DeFi,人們常會說到“貨幣樂高”的概念,確實可以帶來很多創新和可能性,但同時也增加了系統性的風險。

雖然DeFi的借貸服務往往采用超額抵押來保證資產安全,但隨著DeFi的發展,關于提高資產效率的關注越來越多,低抵押的方案也被更多人探索(可參考藍狐筆記之前發布的文章《通往低抵押的DeFi之路》)。Dan Elitzer提出過“超流體抵押論“,其本質意思是說同一資產可以在多個協議中同時使用,這會是DeFi的發展趨勢(可參考藍狐筆記之前的文章《以太坊的DETH》)。那么,這會產生一個問題,如果同一資產同時被多次利用,會不會產生系統性風險?畢竟我們都經歷過2008年的次貸經濟危機。

這種苗頭已經開始顯現。人們試圖通過將鎖定資產代幣化來提高資產的流動性,與此同時,還在考慮多次抵押發行資產。

MakerDAO上可以賺取DSR利息的DAI就成為人們首先關注的對象。MakerDAO現在允許用戶在智能合約上存入DAI,然后賺取DSR的利息。DSR的費用源于MakerDAO的穩定費,而穩定費是生成Dai的用戶關閉其Vault時支付的費用。

萬卉:YFII“二姨夫”拯救了DeFi農民:Primitive Ventures創始合伙人萬卉(Dovey Wan)在微博表示,一個新的流動性挖礦項目chick被@幣圈二姨夫合約審計團隊發現有后門。而且是非常惡意的把合約定義“public” 偽裝成“pub1ic” 這樣讓別人一眼看上去是公共函數(但是實際不是)所以可以隨時把合約的錢轉走跑路…… 各種流動性挖礦的風險實在太高,特別是匿名團隊。

昨天直播忘記說現在二姨夫的社區人員組成和分工,光是合約審計的科學家小伙伴都有20位了。對所有備選挖礦項目的選擇,審計和挖礦策略,才是二姨夫最大的競爭力。這個是一個突然號稱自己全面轉型DeFi的團隊無法積累的人才實力,連孫哥都上線翻車了不是。

據此前報道,YFII社區核心開發者表示,流動性挖礦項目chick.finance合約存在致命風險,請避免參與。YFII社區提醒廣大“農民”,參與流動性挖礦項目務必注意風險,本金安全第一。[2020/8/24]

由于DSR中的Dai是存儲鎖定的,那么讓這部分資產流動起來也引起了人們的關注。比如dAppHub可以創建Chai代幣,Chai是對賺取DSR利息的Dai的代幣化,它代表了Dai和Dai應計的利息。也就是說,用戶可以使用賺取DSR利息的Dai來生成Chai。而Chai可以流通,可用來賺取更多利息,而不用鎖定在DSR上。

Chai的誕生引起了借貸平臺(例如Fulcrum)的興趣。Fulcrum是加密借貸平臺,其平臺有Dai的借貸業務,它可以將用戶未借出的Dai利用起來,用于生成Chai。也就是說,其借貸平臺上的Dai一部分被借出去了,未借出的部分換成了Chai。也就是說,這部分換成Chai的Dai也可以獲得收益。這樣一來,借貸平臺上Dai的出借用戶可以獲得更多的收益。這個案例充分說明了DeFi可組合性的創新可能性,可以實現資產的高效利用。

一旦一個借貸平臺提供這種服務,那么其他平臺很有可能跟進,因為用戶是逐利的。例如Compound的cDai代幣將來也可能可以賺取DSR的收益。假如這樣,那么cDai既可以賺取Dai在Compound平臺的借貸收益,也可以賺取一部分未出借Dai的DSR收益。同時,cDai將來也可以作為抵押資產借入其他資產。那么,這里就存在二次抵押了。cDai的價值支撐來源于Dai和Dai的利息,而通過cDai抵押借入其他的資產,這意味著,其生成資產也會暴露在cDai的風險中。這里有層層嵌套的風險露出關系,這在后續會提到。

從上面可以看出,人們可以在借貸協議將Dai借出獲得利息,也可以通過其他協議(Chai和Maker)獲得更多的利息,通過代幣化為鎖定資產提供流動性,從而獲得更高收益。總言之,通過DeFi的無須許可的可組合性,可以實現同一份資產在不同協議中賺取收益,以實現收益的最大化。也就是上述提到的“超流體抵押論”。

DeFi中的Dai可以賺取更多收益,也跟Maker的DSR收益機制有關,DSR的收益跟借貸平臺從貸款人那里收取利息不同,DSR的收益來自于MakerDAO的穩定費,可以確保用戶獲得這種相對穩定的收益。這是它的好處,不過與此同時,這種收益也暴露了其抵押本身的風險,也就是這種收益暴露于Maker系統本身的風險。

對于將來ETH2.0抵押資產的流動性,已經有很多人開始試圖為這部分資產提供流動性,由于這部分資產抵押在以太坊上,有人擔心它在跟借貸平臺等協議的爭奪中處于不利地位,甚至因此導致PoS鏈安全出問題,而有人則認為這種擔心毫無必要。因為這部分資產遲早要被代幣化,并實現流動性,不會存在抵押動力不足的問題。

從上可以看出,在DeFi中,具有無須許可的組合性,資產代幣化的便利性,多次抵押的可能性等,這一切為創新帶來無限可能,但這也因此為加密世界的潛在經濟危機埋下伏筆。

當前的DeFi主要包括借貸、DEX、衍生品等。目前DeFi協議抵押資產以ETH(有部分ERC20資產或美元支撐的穩定幣等)為主。在DeFi大廈中,當前最為基礎的項目是以太坊和MakerDAO。一個是DeFi大廈的底層資產以及協議基礎設施,一個為DeFi大廈提供穩定幣資產。這兩者是整個加密DeFi世界穩定的基石。

在這個DeFi體系中,支撐MakerDAO體系的資產是ETH,其通過超額抵押生成Dai,雖然當前是多抵押的Dai,但目前還是以ETH為主。也就是說,就目前而言,Dai本質上是ETH的衍生品,它是基于ETH生成的穩定幣。那么,DeFi世界所有跟Dai相關的產品或服務本質上其風險都暴露于ETH的底層風險中。

如果ETH底層是穩固的,那么一切安好。而如果ETH出現問題,會帶來一連串的效應。如果ETH急劇暴跌,導致Maker的Vault被清算,或導致Dai不穩定,例如其價格遠低于1美元。這會波及到集成Dai的各種借貸協議、衍生品。比如Compound上的Dai借貸會出現問題,這時候使用cDai抵押生成的資產也會出問題。又比如在Fulcrum上開采的Chai同樣也會出問題。這種情況下,人們有可能會急于將Dai從借款平臺提取,然后盡快完成退出,同樣Chai也會被兌換為Dai,以實現退出。在以Dai做抵押的保證金合約中,交易者的頭寸也可能會被清算。

在DeFi這樣的可組合系統中,越是基礎的組件,越是被廣為使用的組件,一旦出現問題,整個系統都會收到牽連。正因為DeFi是無須許可的,誰都可以將這些樂高搭建出新的產品或服務,但如果將衍生品進行多次抵押,也可能會導致加密世界內部產生金融危機。

結語

DeFi的無須許可和可組合性帶來開放金融的更多創新和可能,可以提升資產利用率,帶來更大的金融自由度。不過,任何事情都有兩面性。在DeFi蓬勃發展的同時,也潛藏了對應的風險。一旦其基礎資產遭到攻擊,可能會殃及整個DeFi世界,導致一系列資產暴跌,從而引發加密世界的金融危機。

2008年的金融危機是次貸危機引起的,而加密世界的多重抵押加上無須許可的特性,這讓它潛藏了對應的風險,如何來避免加密世界的金融危機呢?這是DeFi發展路上必須面對的問題。

1.DeFi總市值:115.29億美元 金色晨訊 | 6月9日隔夜重要動態一覽:21:00-7:00關鍵詞:區塊鏈應用、LBCoin、DeFi、.MakerDAO 1.

1900/1/1 0:00:00被幣安收購的加密貨幣行情網站CoinMarketCap近幾個月屢爆爭議。自4月幣安斥資3億美金收購CoinMarketCap后,雖然幣安承諾CoinMarketCap保持獨立運營,但還是發生了一.

1900/1/1 0:00:00最近幾個月,Terra和Fantom上的DeFi表現強勁,與此同時,鎖定在BNB和Solana鏈上的總價值暴跌。 關鍵要點 ? DeFi中的總鎖定價值隨著加密貨幣市場的擴大而下降.

1900/1/1 0:00:00作者:Marie Huillet 翻譯:Penny據當地報紙“韓國先驅報”報道,一個跨黨派的韓國立法者組織呼吁政府放寬對加密貨幣和區塊鏈技術的監管.

1900/1/1 0:00:00近日,彭博社一則“FATF將于6月21日發布一份說明,澄清參與國應如何對數字資產部門進行監督”的新聞在國內引起廣泛關注。甚至有國內媒體聲稱“史上最大規模的嚴厲監管即將到來”.

1900/1/1 0:00:00今天圈內的頭條消息:BSC鏈上又多一個爆雷項目——MetaSwap跑路。 據派頓檢測發現,MetaSwap項目方跑路,盜走的資金(約325萬美元)已轉移至Tornado.cash混幣.

1900/1/1 0:00:00