BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1%

ETH/HKD+1% LTC/HKD-0.47%

LTC/HKD-0.47% ADA/HKD+0.49%

ADA/HKD+0.49% SOL/HKD+3.46%

SOL/HKD+3.46% XRP/HKD+0.37%

XRP/HKD+0.37%隨著 DeFi 的出現,穩定幣持有者可為他們曾經閑置的資產獲得有吸引力的收益。

過去的幾年中,穩定幣已獲得了爆炸性的采用,它們的廣泛應用始于中心化交易所之間的交易與轉賬。從那時起,穩定幣就作為生態系統中的主要原語進入了 DeFi。

或許,最重要的是,很多加密土著在退出風險時會轉而持有穩定幣,而不是其本國貨幣。DeFi 的興起,使得用戶能夠將這些閑置資產投入使用。一旦處于休眠狀態,非生產性資產就會離開中心化的交易所和銀行賬戶,轉而在借貸、做市市場以及其他類型的 DeFi 協議中發揮經濟效用。

在本篇文章中,我們將探討:

穩定幣的現狀

收益機會

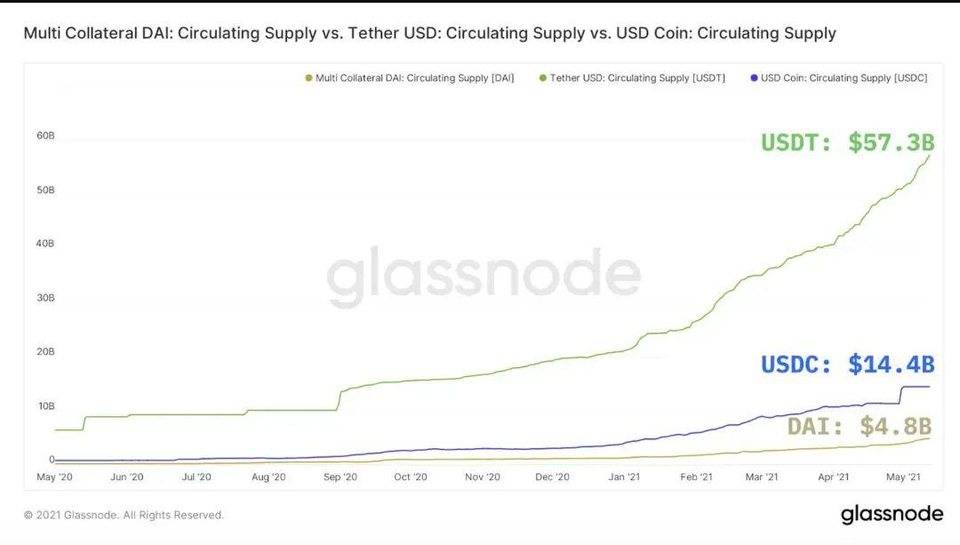

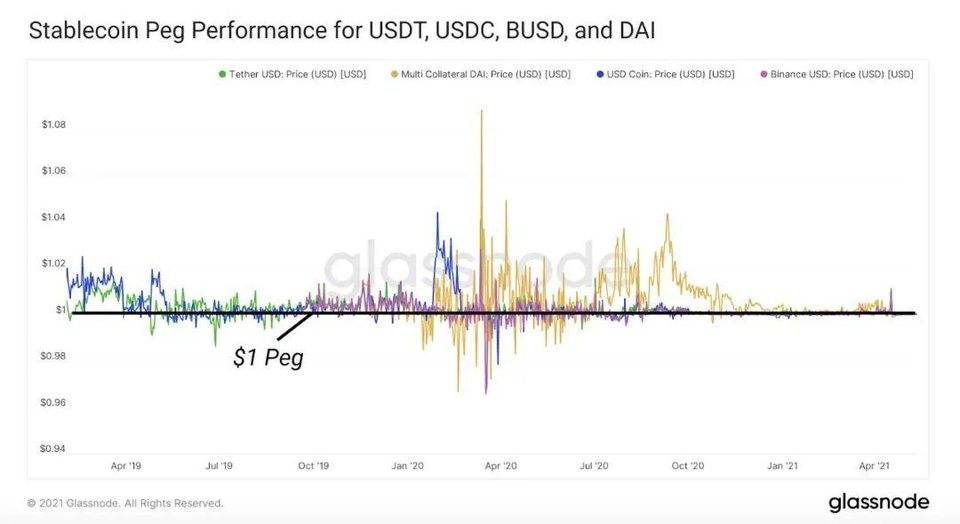

當前的穩定幣主要是由少數項目所支配,其中 USDC、USDT 和 DAI 在以太坊的流通供應和使用中占據著主導地位。USDC 和 USDT 使用中心化抵押品來維持與美元的掛鉤。這些穩定幣發行的每 1 個代幣都會有價值 1 美元的資產作為抵押。

DAI 是其中唯一以去中心化方式管理其發行的主要穩定幣項目,它將鏈上資產抵押來生成 DAI。

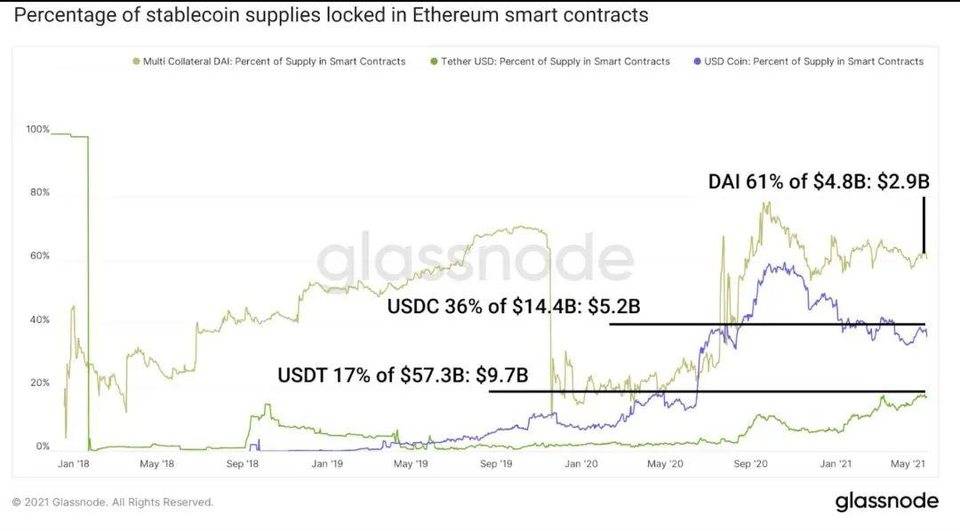

所有這三種穩定幣都可以在以太坊 DeFi 中使用。其中 DAI 有 60% 以上的供應被鎖定在去中心化借貸、交易所以及其他類型的 DeFi 協議中。

盡管 DAI 的鎖定百分比很高,但由于 USDC 和 USDT 的流動供應較大,因此后兩者在以太坊智能合約中仍占據主導地位。

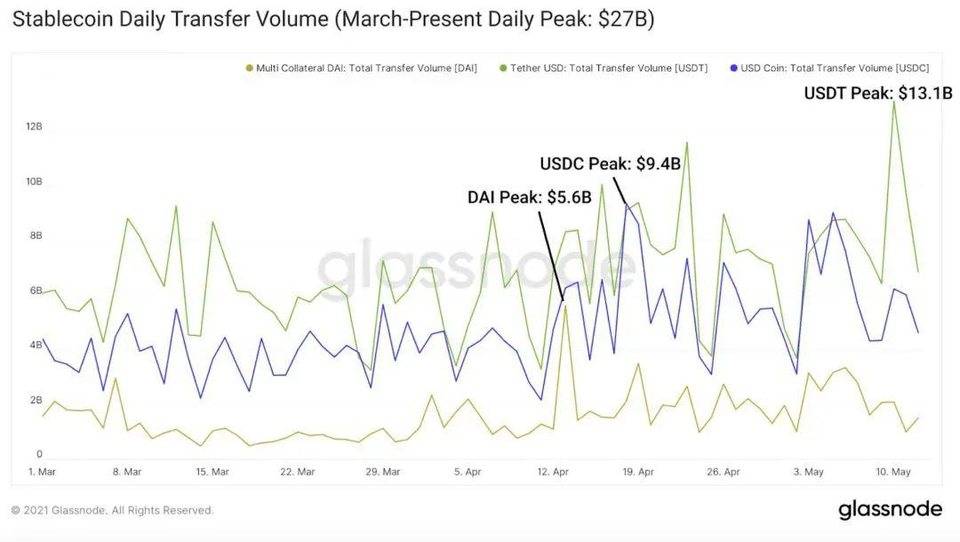

以太坊上每日的穩定幣轉賬在過去 3 個月中的每個工作日都超過了 100 億美元(這個值包括智能合約的存款和取款)。

WalletConnect 發布錢包開源解決方案 Web3Modal v2.0 版本,新增 ENS 域名解析等功能:9月17日消息,Web3 基礎設施 WalletConnect 發布錢包開源解決方案Web3Modal v2.0版本,新功能包括可自定義的UI、支持上百個錢包、最終用戶登陸、可定制的條款和條件、ENS域名解析,未來幾周內也計劃添加和增強更多功能,包括支持React和Vanilla等多種框架、為賬戶地址和實時余額等功能預建組件、支持非EVM鏈等。[2022/9/17 7:02:59]

穩定幣供應增長超過 750 億美元,每日轉賬超過 200 億美元,背后有許多需求驅動因素。

在不使用本國貨幣的情況下,從波動性和風險敞口轉向穩定資產;

在不承擔風險的情況下跨中心化交易所移動資產;

借貸和杠桿抵押;

用于去中心化借貸、交易所、衍生品等,使用穩定幣可消除波動性代幣的風險,但由于風險較低,通常會帶來較低的收益;

支付、工資、外匯、第三世界獲得非惡性通貨膨脹貨幣的機會,以及其他利基消費者用例;

而在穩定幣市場,錨定美元的資產占據了主導地位,而像 EURS 這樣的項目在錨定歐元等其他貨幣方面做得很好。這些穩定的資產使得用戶有信心將其資產存放在穩定幣中,而不需要交易成美元等本國貨幣。

目前市場上已經有一系列的穩定幣,交易者應該要注意這些穩定幣的風險情況,以下是一些常見的穩定幣:

其他中心化穩定幣:HUSD,GUSD,EURS,TUSD;

其他去中心化穩定幣:sUSD, FRAX, FEI, alUSD, RSV, PAX, UST, mUSD, LUSD, ESD, AMPL

安全團隊:Reaper Farm項目遭到攻擊事件解析,項目方損失約170萬美元:據成都鏈安“鏈必應-區塊鏈安全態勢感知平臺”安全輿情監控數據顯示,Reaper Farm項目遭到黑客攻擊,成都鏈安安全團隊發現由于_withdraw中owner地址可控且未作任何訪問控制,導致調用withdraw或redeem函數可提取任意用戶資產。攻擊者(0x5636e55e4a72299a0f194c001841e2ce75bb527a)利用攻擊合約(0x8162a5e187128565ace634e76fdd083cb04d0145)通過漏洞合約(0xcda5dea176f2df95082f4dadb96255bdb2bc7c7d)提取用戶資金,累計獲利62ETH,160萬 DAI,約價值170萬美元,目前攻擊者(0x2c177d20B1b1d68Cc85D3215904A7BB6629Ca954)已通過跨鏈將所有獲利資金轉入Tornado.Cash,成都鏈安鏈必追平臺將對被盜資金進行實時監控和追蹤。[2022/8/2 2:54:19]

注意:收益率變化是很大的,撰寫本文時列出的收益率與讀者閱讀時看到的收益率會有很大的出入。

在用戶轉向穩定幣的過程中,重要的是要了解收益機會是來自哪里。非生產性資產是有成本的。在閑置的同時,穩定幣經常受到通貨膨脹和費用的影響。為了抵消這些影響,投資者可以選擇將閑置資產投入使用,提供服務或承擔風險以換取收益。

在 DeFi 中,這些收益目前相對于傳統投資標的而言是較高的。然而,這同時也伴隨著一些風險,例如:

潛在的 1:1 錨定損失;

智能合約攻擊風險(包括經濟 / 協議設計攻擊);

收益率波動性:APR 在存入資產后會迅速發生變化;

流動性不足:獎勵代幣的高波動性、無法從高利用率池中借款、無法從高利用率池中提取大額頭寸、退出頭寸的高滑點;

Gas 費用:高昂的 gas 費用會產生磨損,并限制流動性提供者和用戶的行為;

ENS開發負責人:以太坊已支持CCIP讀取與ENS通配符解析解決方案:3月14日,ENS開發負責人Nick Johnson在推特上表示,以太坊已支持CCIP讀取與ENS通配符解析解決方案。據悉,跨鏈互操作協議(CCIP)為ENS采用的跨鏈解決方案,旨在支持在二層網絡上發行鏈上的域名。[2022/3/14 13:55:55]

APR 和 APY 是被廣泛用于衡量 DeFi 回報的指標。不幸的是,這兩個概念經常會被用戶誤解,并被開發人員貼上不明確的標簽。APR 表示的是一個池子的收益,其不需要對你的收益進行復利。如果 APR 列在一個項目的 UI 中,這意味著你的收益不會自動復利。如果一個池子有「claim rewards」功能,則回報就是 APR。

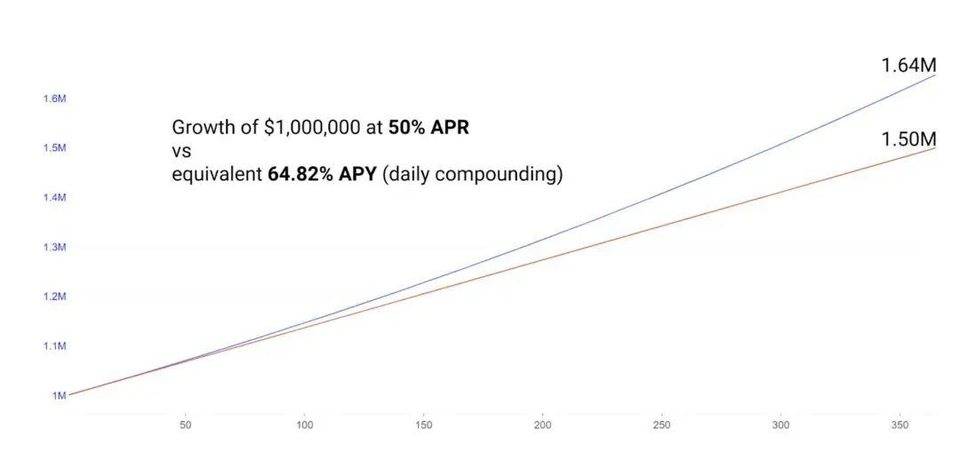

每日復利時,40% 的 APR 就變成了 49% 的 APY,400% 的 APR 就變成了 5242% 的 APY。這就是復利的力量,在像 DeFi 這樣的高利率環境中尤其普遍。當然,以太坊 DeFi 的小倉位是無法從這種復利中受益的,因為每天認領獎勵和重質押的 gas 費用將超過回報。下表顯示假設我們投資 100 萬美元,以 50% 的 APR 獲取收益,以及認領每天的獎勵來進行復利的可能回報。

考慮到這一點,這里有 5 個不同圍繞穩定幣的風險和回報策略。請注意,單邊流動性敞口的回報會降低,因為這種回報具有有限的潛在波動性。

這里為每個項目分配了風險評級,該評級考慮了項目的可信度、協議風險、審計以及其他因素,風險評級是相對于 DeFi 的其他部分,而不是獨立的,此外,在 DeFi 領域,即使是 A+評級也有很多的風險。

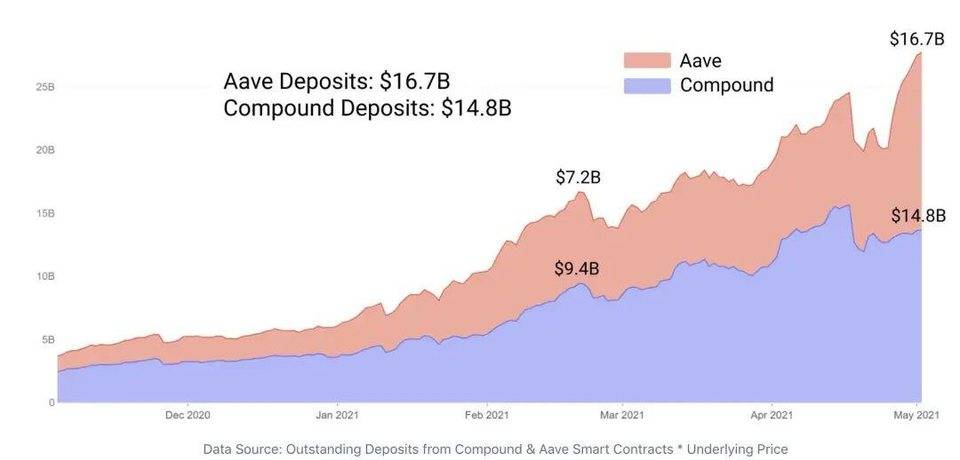

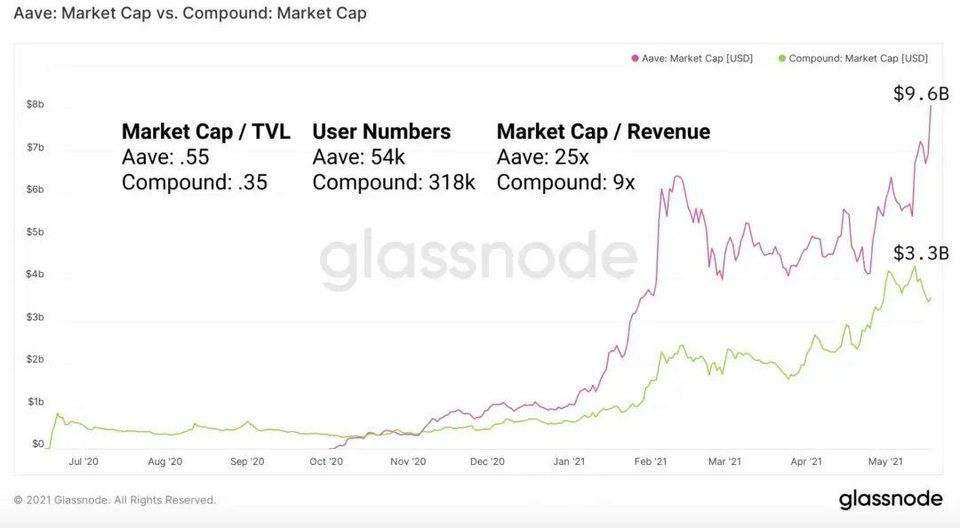

Aave 和 Compound 是 DeFi 最大的借貸協議。直到最近,就存款總額而言,Compound 一直是最大的借貸協議。而 Aave 通過其新的流動性激勵措施扭轉了這一局面,目前其在借貸中占據了流動性的主導地位。

Etherscan現支持以太坊域名服務ENS反向解析:5月12日消息,以太坊域名服務(Ethereum Name Service,簡稱ENS)發推稱,Etherscan目前支持ENS反向解析。ENS反向解析可使用戶的ENS域名成為跨DApp的以太坊賬戶的便攜式用戶名。除Etherscan外,使用此功能的其他DApp包括Uniswap、Opensea、Aavegotchi和Snapshot Labs等。目前,要使用該服務,用戶必須手動啟用反向解決,之后將更改為自動啟動;DApp須在其UI代碼中使用PR。

注:正向解析(Forward resolution,FR)是將一個ENS域名解析到以太坊地址等資源,反向解析(Reverse resolution,RR)是指將一個以太坊地址解析到一個ENS域名。[2021/5/12 21:52:40]

這些新的 Aave 激勵措施為提高收益率提供了一個有吸引力的機會。據悉,Aave 激勵計劃將持續到 7 月中旬,以 Aave 治理代幣的形式增加獎勵(每天 2,200 stkAAVE)。stkAAVE 會根據借款活動按比例在池中分配。

例如,Aave 目前有 50 億美元未償貸款。DAI 池子大約有 10 億美元的借款,10 億美元 /50 億美元 =0.2 或 20%。每天 2200stkAave 就意味著 DAI 池子每天會分配到 440 stkAave,目前,這意味著每存入 1000 美元,用戶就可以收到 0.0002 Aave/ 天(按當前價格計算為 11 美分 / 天)。這種獎勵結構在某些穩定幣上超過了 Compound 的流動性挖礦獎勵,而在其它穩定幣上則表現相對欠佳,這具體取決于利用率。

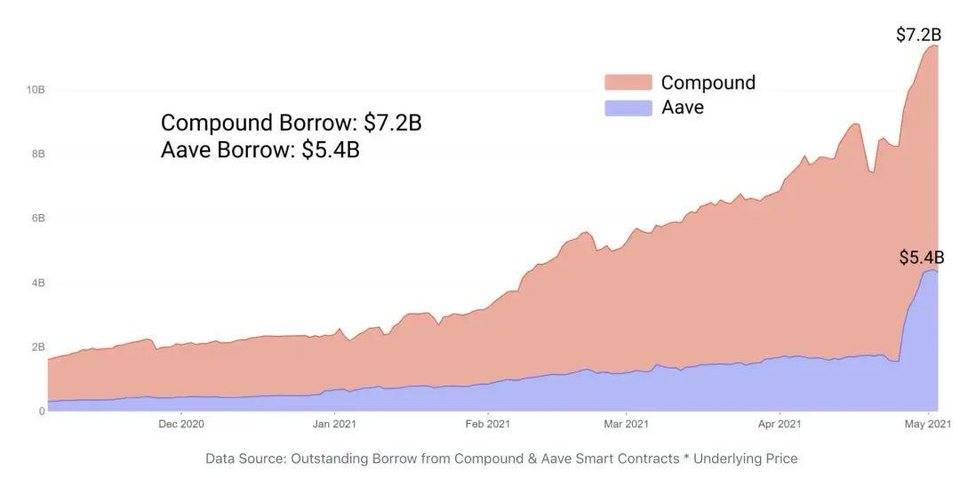

盡管從規模和利用率來看,Compound 在歷史上擁有更為成熟的市場,但 Aave 憑借其優越的代幣經濟、激勵機制以及穩定的利率和支持更多代幣作為抵押品等而擁有較高的市值。請注意,雖然 Aave 的總抵押資產數量已經超過了 Compound,但在總借款數方面, Compound 仍然占據著主導地位。

V神:預測市場的結果解析層和市場層正在分離:V神在推特表示,預測市場正在分離:結果解析層(如果發生某些事件,給1美元的代幣,沒有發生返回0代幣)與市場層(如何交易這些代幣)分離。[2020/9/26]

隨著利率的降低和市場規模的擴大,對于那些希望獲得更強有力的流動性保證和較低借款利息的較大規模的貸款人來說, Compound 仍然是一個強勁的市場。相反,Aave 往往在高風險下提供更好的回報,并在其借貸市場的供給和需求方面提供激勵。他們最近還宣布了一個給機構服務的專業版。

當激勵措施在 7 月份結束時,看看它的流動性表現將是一件非常有趣的事情。

市值 /TVL 通常用作衡量項目吸引多少流動性的估值指標,這個指標與傳統市場中的市盈率類似,在傳統市場中,市盈率越高,每美元流動性的代幣估值就越高。在用戶數量和市值 / 收入比這兩個指標方面,Aave 估值的情況類似。

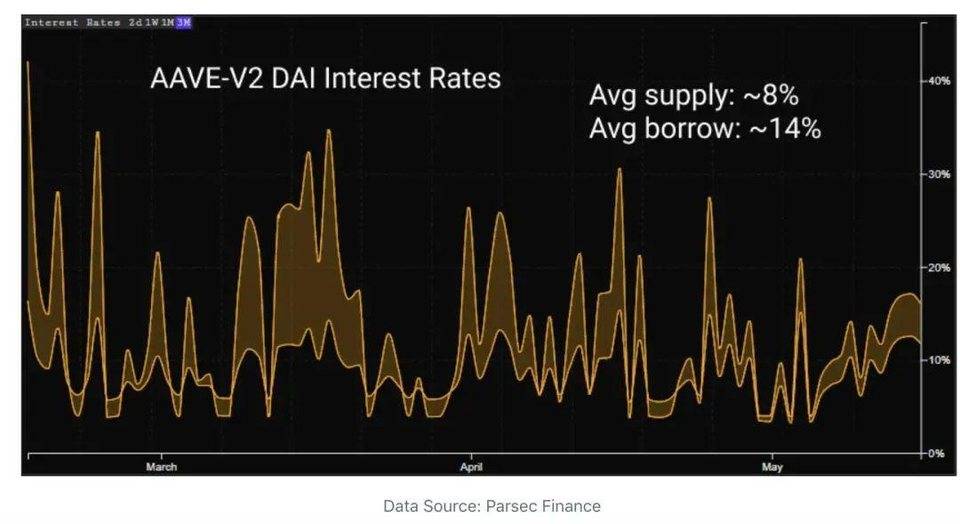

Aave 上的 DAI 借貸市場目前對貸款人的利率為 11%,這意味著貸款人可以預期獲得 11% 的復利利率。自 4 月底推出 Aave 流動性激勵措施以來,這一資金池的利率一直在相對波動。

這張圖中的底線代表貸款人的利率,而頂線代表借款人的利率。

Aave 的激勵措施意味著額外的~3-6% 的收益率是來自質押的 Aave 代幣。這些質押的 Aave 代幣可在 10 天的冷卻時間內解除質押,或者可以繼續質押,年化收益為 7%。

用戶可通過抵押借款、循環借款以增加杠桿作用或將借款發送到其他協議來承擔額外的風險和潛在回報。這些細節超出了本文關注的簡單策略的范圍。

策略回報:Aave 貸出 DAI (4-15%),Aave 流動性激勵(4%),質押 Aave (7%)

風險:潛在的智能合約漏洞、DAI 脫錨、Aave 流動性風險、(存款、提款等操作的) Gas 費用超過小額頭寸回報。

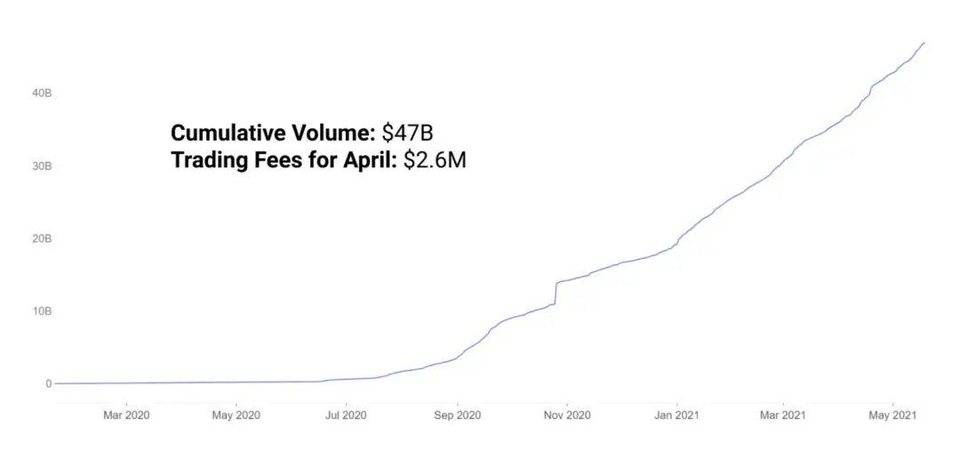

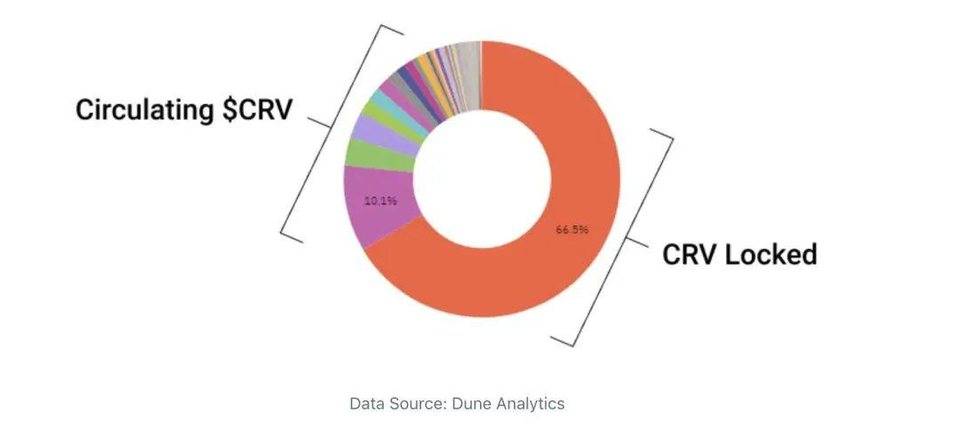

作為 DeFi 穩定幣 DEX 流動性的主要場所,Curve 存在流動性激勵機制也就不足為奇了。Curve 擁有穩定幣交易最低的滑點,在此之前,它一直控制著穩定幣交易的絕大多數份額,而最近 Uniswap V3 的穩定幣對正在追趕 Curve 的交易量,但兩者之間仍然存在一些差距。

向 Curve 協議最大的資金池(USDC+USDT+DAI)提供流動性的基礎 APY 為 2%(來自交易費用),成交量繼續健康地向 500 億美元邁進。

而除了 2% 的手續費獎勵之外,還有 8% 的額外獎勵來自于 CRV 治理代幣。用戶可通過在一段確定的時間內鎖定 CRV 將這 8% 的收益提高到 20%。鎖定 CRV 4 年的最大獎勵是提升 2.5 倍,注意,這 20% 是 2.5*8% 得來的,這也是最大的回報獎勵。

策略回報:3pool 基礎 APR 2%,額外獎勵 8%-20%,鎖定 CRV 11%。

風險:潛在的智能合約漏洞,DAI 脫錨,gas 費用超過回報。

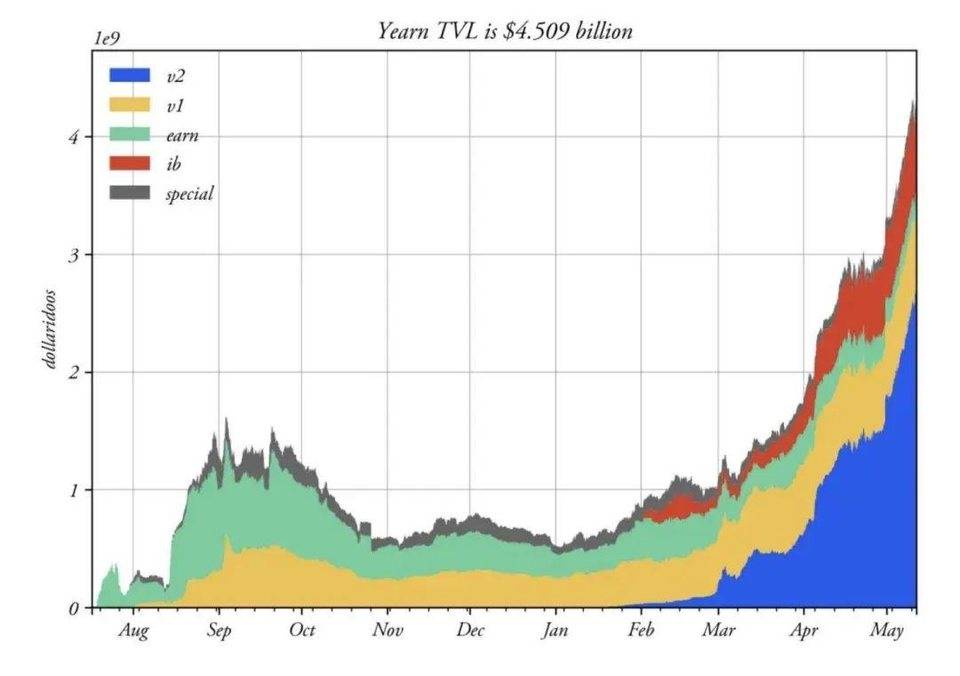

yvDAI 金庫是目前 Yearn Finance 上最大的金庫,其擁有 7 億美元以上的資產,而它當前的 APY 為 15%。

這些資產將在 Yearn 開發者創建的 DAI 策略中發揮作用,它的工作原理是將用戶的 DAI 放入各種收益協議中,在開發者認為合適的策略范圍內移動用戶的資產以最大化收益。

以 yvDAI 金庫分配的策略示例:

StrategyLenderYieldOptimiser: 優化 dYdX 和 Cream 之間的 DAI 放貸;

SingleSidedCrvDAI: 將 DAI 存入 Curve 中最高收益的池子;

StrategyIdleDAIYield: 將 DAI 存入 idle.finance 來挖取 COMP 和 IDLE 治理代幣。獎勵會被賣成 DAI ,并重新分配到金庫。

Yearn 金庫已鎖定超過 45 億美元,這是一個很受歡迎的地方,并且其風險相對于大部分 defi 項目而言是較低的。

Yearn yvDAI 金庫的很大一部分存款是來自于 Alchemix,目前 Alchemix 協議在該金庫中存入的資產超過了 4 億美元。

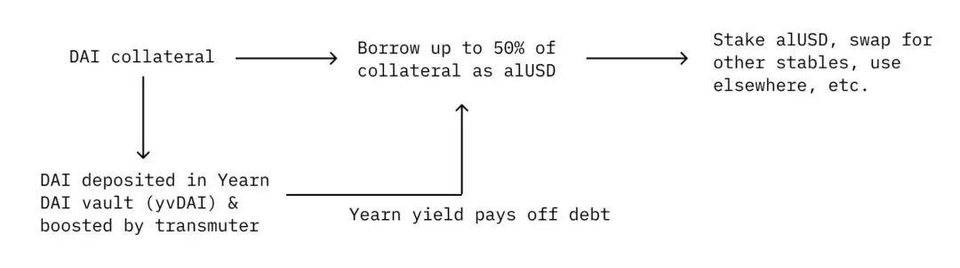

Alchemix 使用了 Yearn 作為其協議的核心基礎設施,下圖表表達了 Alchemix 是如何集成 Yearn 來提供一個獨特的用例的。

從歷史上看,Yearn 金庫的單穩定幣存款收益一直相當不錯,過去幾個月的 APY 一直大于 10%。

策略回報:yvDAI 金庫(APY 15%),2% 管理費用,20% 績效費用

風險:潛在的 Yearn 智能合約漏洞,以及相關收益協議的潛在漏洞風險,DAI 脫錨風險。

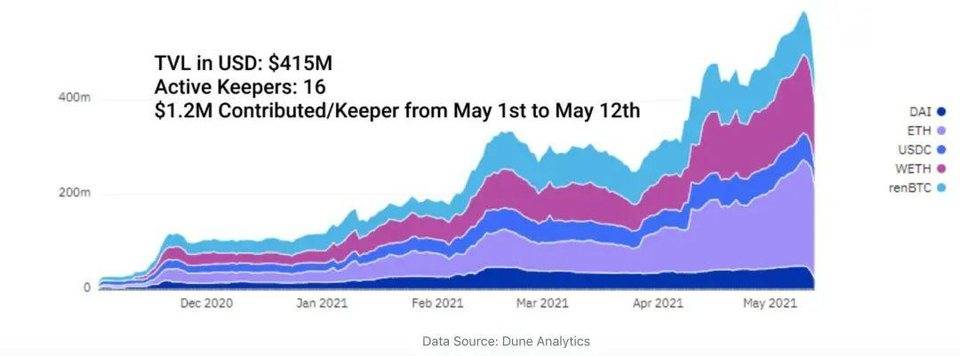

KeeperDAO 使用池子資產來利用套利、清算和其它活動的機會。很多人最近通過 KeeperDAO 和 ROOK (DAO 的治理代幣)關注到了礦工可提取價值(MEV)。

總的來說,Keeper 從池子中借入資產來進行這些清算和套利活動,并為自己和池子的存儲用戶創造回報。

以下是 KeeperDAO v2 的統計信息。而在最近,KeeperDAO V3 已經發布,這導致這些分析已經過時,并且 V2 的流動性在下降。

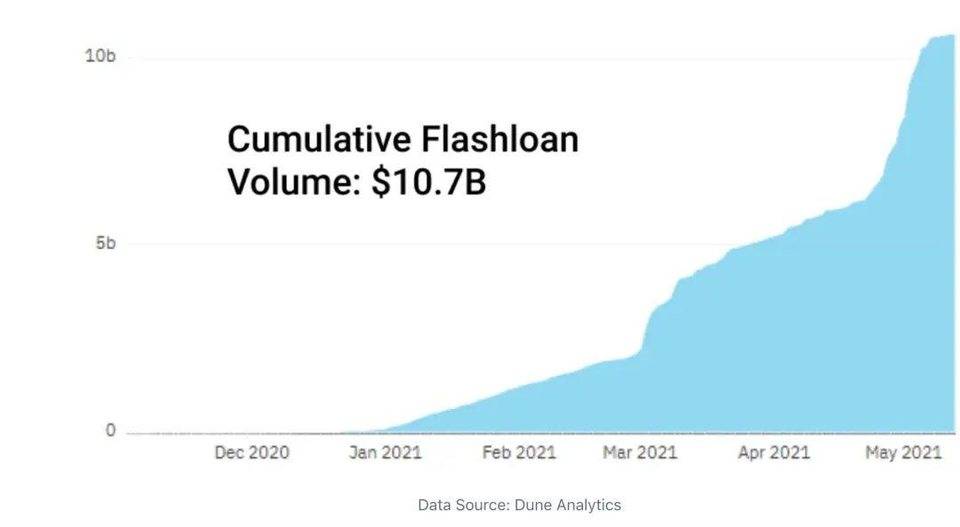

這些被借入的資金被認為是安全的,因為它們被借入、使用,并使用閃電貸返回到同一區塊的資金池中。這是基于區塊鏈智能合約系統的一項獨特創新實現的,通過這種系統,資金可以在沒有抵押品的情況下借入(可保證資金將在同一區塊中返還)。如果交易無法保證這一點,那么它就會失敗。

下圖顯示了 Keeper 從 KeeperDAO 流動性提供者那借入的閃電貸的累積價值。

治理代幣 ROOK 的回報由排放計劃確定,以存款貨幣表示的基礎費用將隨著 Keeper 對 DAO 執行或多或少的操作而改變。

策略回報:15% APY (ROOK 治理代幣),x% 的基礎費用。

風險:潛在的智能合約漏洞,DAI 脫錨,依賴于 Yearn 收益。

回顧最近的數據,穩定幣的增長是呈拋物線型的,隨著 DeFi 的出現,穩定幣持有者現在可為他們曾經閑置的資產獲得有吸引力的收益。

目前穩定幣的規模已經達到:

750 億美元以上的流通供應,每天的轉賬量超過 100 億美元;

150 億美元以上的穩定幣存入了 Compound 和 Aave,被借取的穩定幣資產超過了 120 億美元(利用率 >75%)

大多數主要 DEX 的健康穩定幣對;

用戶在退出風險時總是會尋求穩定的資產。問題是,DeFi 將在多大程度上推動用戶將數十億美元的非生產性資產投入生產性使用呢?

撰文:LUKE POSEY,就職于 Glassnode

Tags:穩定幣DAIAAVEAVE穩定幣在哪里可以購買DailySwap Tokenaave幣價格Save Your Assets

根據3月6日發布的一份文件,科羅拉多州州長Jared S. Polis已將“科羅拉多數字令牌法”簽署為法律.

1900/1/1 0:00:008 月 29 日,CFTC 公布了最新一期的 CME 比特幣期貨周報(8 月 19 日-8 月 25 日),最新統計周期內 BTC 出現了近 1000 美元的大幅回調.

1900/1/1 0:00:00注:原文來自messari,作者是Cristiano Ventricelli。以太坊從PoW(工作量證明)轉向PoS(權益證明),不僅被宣揚成是以太坊的游戲規則改變者,其也影響到了整個加密貨幣領.

1900/1/1 0:00:00DeFi的黑暗藝術仍然是最有利可圖的。下面是我們至今遇到過最具戲劇性的故事之一。一個虛假魔術,混亂及指控的故事,導致了迄今為止最大的DeFi黑客事件.

1900/1/1 0:00:004 月 29 日去中心化交易平臺 dYdX 面向新用戶推出存款獎勵,旨在幫助用戶支付在 Layer2 上進行操作的 Gas 費用,吸引用戶使用Layer2網絡.

1900/1/1 0:00:00金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。流動性挖礦大火席卷DeFi,現在燒到Uniswap了.

1900/1/1 0:00:00