BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+5.94%

ETH/HKD+5.94% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD+4.04%

SOL/HKD+4.04% XRP/HKD+0.03%

XRP/HKD+0.03%"有些事,發生在別人身上是故事,發生在自己身上就成了事故"

代碼的升級是一件痛苦且脆弱的事。尤其是在本就十分復雜的代碼大廈上,任何微小的改動,都可能因為某些邊界條件的疏忽而造成崩塌,Compound最近就遇到了這事

Compound是一個老牌的去中心化借貸平臺

Q1: 為什么要有借貸這回事兒?

在區塊鏈上,所有的資產都是代幣化的。我們看好一個項目,但是卻沒有這個項目發行的代幣。這時最簡單的方法就是去交易所用手里有的幣來換。但是,如果我們又不舍得自己手里的幣,該怎么辦呢。這時可以去借,抵押品便是我們擁有的幣。如果這個項目漲了,獲得收益的同時,還可以贖回曾經抵押的幣。

交易會發生所有權的轉移,而借貸不發生所有權的轉移,只是被暫時鎖在合約中

同時,由于借貸的引入,我們可以操控更大的資金敞口,實現杠桿交易...

Q2:Compound的運作流程?

和AMM類似,在區塊鏈上實現自動化的借貸,首先要做的便是吸引資金(流動性),而用戶所以能將錢存在一個平臺,必然是受到利益的驅使。AMM通過交易費來激勵用戶添加流動性,而借貸平臺的手段便是借款利息

由于存在借貸這一需求,總會有人愿意付出利息來借幣。而有了利息的激勵,也有人愿意將閑錢拿來提供流動性。此外,借貸平臺通過利率模型參數的動態調整,可以維持整個系統的供給平衡與風險

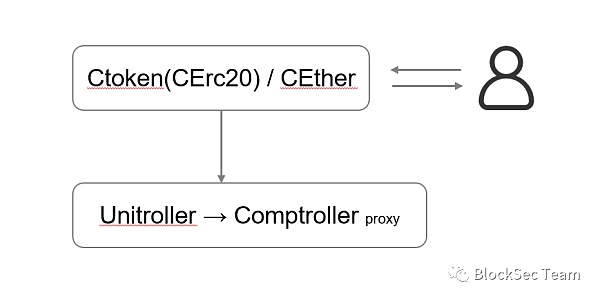

Q3: 如何與Compound交互?

用戶與Compound的交互接口主要是CToken/CEther合約(這些合約本身就是一種代幣), CToken 相當于 Compound這一平臺的"入場券"。通過向不同CToken合約質押其底層代幣(underlying token)便可以獲得相應的CToken

這一操作,表現在代碼層面就是?ctoken.mint(amount),比方說:我手里有1000個ETH,便可以調用cEth.mint(1000)?來向cEth池中 "注入流動性"

Crypto.com Pay已支持任何一款比特幣錢包使用比特幣付款:6月24日消息,加密貨幣交易所Crypto.com旗下加密支付網關 Crypto.com Pay現已支持任何一款比特幣錢包進行比特幣付款,從而幫助商家擴大覆蓋面,為更多的客戶選擇花費 BTC 提供便利,并旨在成為所有熱衷于采用加密貨幣進行支付收款的在線商家的首選加密支付網關。[2021/6/24 0:03:25]

要注意的是,cToken和底層代幣并不是1:1的兌換關系,當蛋糕越做越大時,cToken所能換出的底層代幣也就越多。這和LP token的類似,利息便是以這種形式來發放的

那有了cToken以后,我們可以做什么呢?

最簡單的便是借錢,因為cToken代表用戶質押在Compound的資產,因此可以通過"過抵押"的方式來借出Compound擁有的代幣。Compound會先計算用戶擁有所有cToken的價值(可能來自于不同的池),根據抵押率來計算用戶的流動性(Liquidity)

表現在代碼層面就是?ctoken.borrow(amount),比方說:我通過?ceth.mint(1000)?質押了 1000 個 ETH,如果我想借 Dai 的話,需要調用?cDai.borrow(x)?這里的 x 最多價值750 ETH (抵押率75%)

這些都是以美元計算的,再根據Oracle來換算成不同的Token數量

而Comptroller這一合約是一個中間層,它所做的事情,便是交互前的一些計算與驗證工作,類似銀行的審計員。比方說:張三借了多少錢,欠了多少錢,這小子又來借1000個ETH還能不能借給他

表現在代碼層面就是:getHypotheticalAccountLiquidityInternal()、borrowAllowed()、mintAllowed()?...

Q4: COMP代幣與Compound的關系?

COMP代幣是Compound發行的平臺代幣,可以用于管理。因為Compound采用DAO的治理模式。對Compound所有的操作,都需要通過投票來決定,提案(proposals)通過后由一個特權合約來執行寫在提案中的操作。通過COMP可以獲得投票的權重

COMP突破750美元關口:歐易OKEx數據顯示,COMP短線上漲,突破750美元關口,現報750.16美元,日內跌幅達到7.41%,行情波動較大,請做好風險控制。[2021/5/16 22:06:53]

詳情見:https://compound.finance/governance

當然只能用來投票顯然還是缺少些吸引力的,COMP本質上就是Compound發行的股票,擁有更多的COMP,可以享受更優的利率,隨著Compound的發展,COMP帶來的價值也會越來越大,因此COMP值錢(目前 $300 左右)

同時,為了激勵用戶使用Compound,無論是向Compound提供流動性,還是從Compound借出資產,都會獲得一定的COMP獎勵,這些獎勵以區塊為單位計算(劃重點:這里與本次事件相關)

事故1代碼地址:0x75442Ac771a7243433e033F3F8EaB2631e22938f

事情的起因是這樣的:

2021年9月31日,Compound DAO出現這樣一條提案(Proposals 62: https://compound.finance/governance/proposals/62):

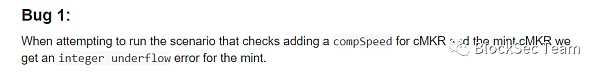

該提案提出更新 Comptroller 合約以修復一些 Bug

這里我們可以看出 Bug 和 CompSpeed 有關,CompSpeed 這個變量代表是每個區塊可以挖出的 COMP 數量

這里以 mint 為例簡單介紹Bug的原理:

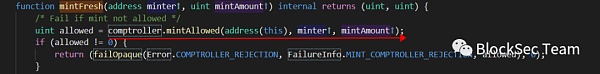

ctoken 的 mint 函數的調用鏈為:mint → mintInternal → mintFresh

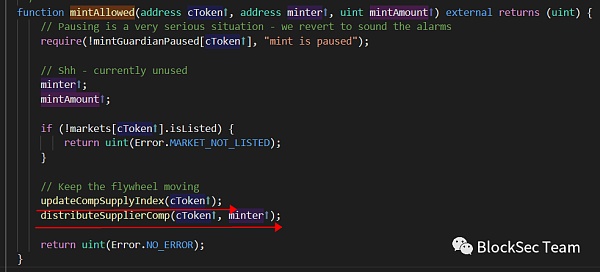

可以看到,在?mintFresh?中,會先調用 Comptroller 的?mintAllowed?函數,再更新用戶 ctoken 的余額

ZG.COM于5月7日16:00上線杠桿代幣XRP5L、XRP5S:據官方公告,ZG.COM于2021年5月7日16:00上線5倍杠桿代幣交易——XRP5L(5倍做多XRP)、XRP5S(5倍做空XRP),并開通XRP5L/USDT、XRP5S/USDT 交易市場。

ZG.COM杠桿代幣是由ZG.COM發行的一種帶有杠桿功能的代幣(非鏈上代幣)。該杠桿代幣具有浮動杠桿、智能調倉機制、低費率等特點,并且每個杠桿代幣的背后都對應了一籃子的ZG.COM合約持倉,杠桿代幣價格將跟蹤ZG.COM合約市場的價格變化,并隨之產生杠桿水平的漲跌。[2021/5/7 21:32:43]

而 mintAllowed 中,會先調用 updateCompSupplyIndex,再調用 distributeSupplierComp

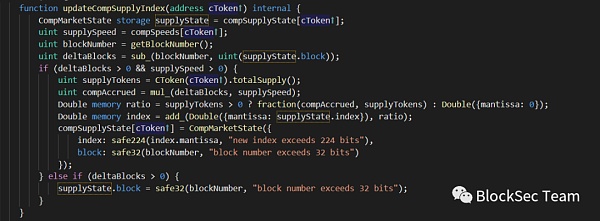

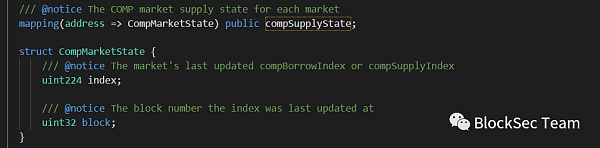

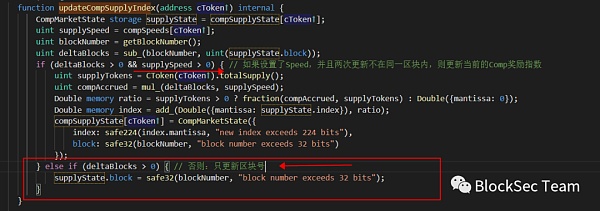

前者會更新借貸池的獎勵狀態,主要是 compSupplyState

這一結構體中,block字段記錄了更新時的區塊號,index字段記錄的是更新時的獎勵指數

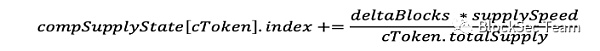

**什么是獎勵指數(index)呢?**這是一個隨時間不斷累加的值,其公式為

表示的是一個借貸池,隨著時間的推移,向每個cToken分發的COMP數量。因此,其差值可以簡單理解為,這段時間內一個cToken可以獲得的COMP數量

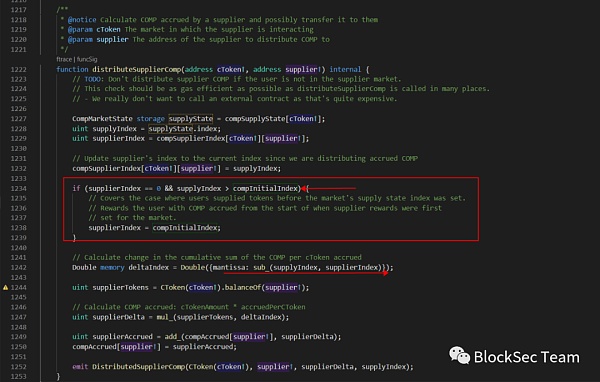

接下來我們看另一個函數:distributeSupplierComp。這個函數的作用,就是將用戶可以獲得的COMP數記錄到compAccrued[supplier]?中:

Blockchain.com遭遇停機故障,公司“大量客戶”受到影響:據官方消息,加密錢包公司Blockchain.com宣布,由于遭遇停機故障,公司“大量客戶”受到影響。該公司最近籌集了1.2億美元,目前正在調查該問題。[2021/3/9 18:29:54]

每次有用戶來和 Compound 交互,都會觸發全局的獎勵指數 compSupplyState 更新

與此同時,在上面的函數中,我們可以看到,用戶會先從 compSupplierIndex 中取得上次的 compSupplyState 保存在臨時變量 supplierIndex 中,接下來更新 compSupplyState

這里要區分好 supplyIndex 和 supplierIndex,前者表示當前的獎勵指數,后者表示用戶上次交互時的獎勵指數

而兩個時間點全局獎勵指數的差 * 用戶擁有的 cToken 數量,就是這段時間獎勵給該用戶的 COMP 數量

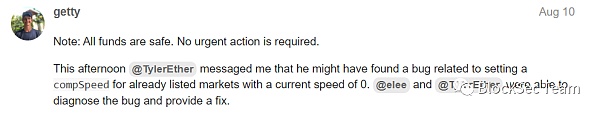

現在看起來都是一起正常,歲月靜好,直到...

有一天Compound調用了?setCompSpeed:

因為一個Market的CompSpeed是可以設置為0(表示暫停發放COMP獎勵),所以存在這樣一種情況:

我們先把一個市場的CompSpeed設置為0

過了一段時間后又想要重新開啟COMP獎勵,這時就會調用setCompSpeed設置compSpeed為一個非零值

這會發生什么呢?

很顯然,合約會走到?else if (compSpeed != 0)?這個分支。我們來看這個分支中有兩個if判斷(以第一個為例):if (compSupplyState[address(cToken)].index == 0 && compSupplyState[address(cToken)].block == 0)。其作用是:為一個未初始化的市場,初始化獎勵指數(index)和區塊號(block)

目前有50%的DAI鎖定在Compound:金色財經報道,區塊鏈情報公司Flipside Crypto的數據顯示,目前有50%的DAI被鎖定在Compound(COMP)。雖然該數字似乎是COMP增長的積極因素,但卻顯示了DAI令人擔憂的趨勢。自6月以來,Compound DeFi協議中的DAI數量迅速上升。截至8月,DAI的交易額已接近8億美元。[2020/8/13]

問題1:這里可以想想:未初始化的市場(index = 0 && block = 0)和被暫停的市場(index = 0)一樣嗎?

先別急,我們重新來看?updateCompSupplyIndex:

這里我們可以回答一下問題1:未初始化的市場和暫停的市場是不一樣的,暫停的市場雖然index = 0,但是block會一直更新!

因此,當我們為一個暫停的市場重新設置compSpeed時:index不會被初始化!

[注]Compound假設獎勵指數初始值為CompInitialIndex = 1e36

這會有什么影響呢?

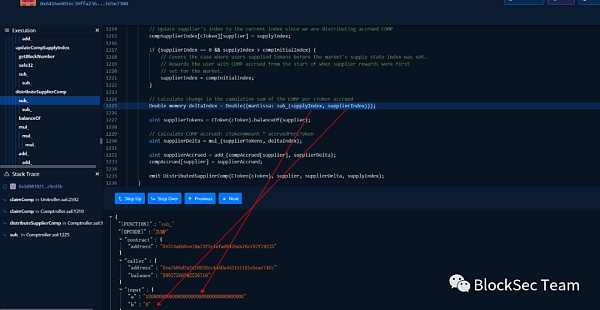

我們再來看下獎勵分發函數?distributeSupplierComp:

看出來了嗎?用戶自己的獎勵指數(supplierIndex)會被初始化為compInitialIndex (1e36),而市場的獎勵指數(supplyIndex)由于上面的問題為0,這就導致:Double memory deltaIndex = sub_(supplyIndex=0, supplierIndex=1e36)?出現下溢!

事故2代碼地址:0x374abb8ce19a73f2c4efad642bda76c797f19233

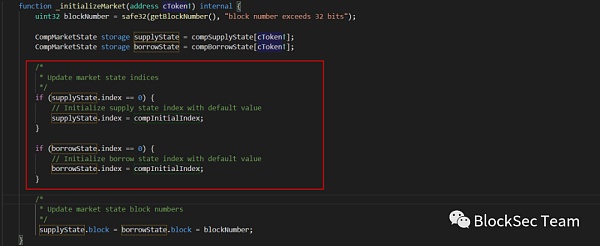

Compound方面對事故1的修復如下:

Compound很顯然意識到了問題出在setCompSpeed函數只考慮了"未初始化市場",而沒有考慮"暫停的市場"

因此,新代碼中,增加了函數:_initializeMarket?這個函數會在添加新市場時調用。也就是說,只要添加新市場,就會初始化其獎勵指數為compInitialIndex

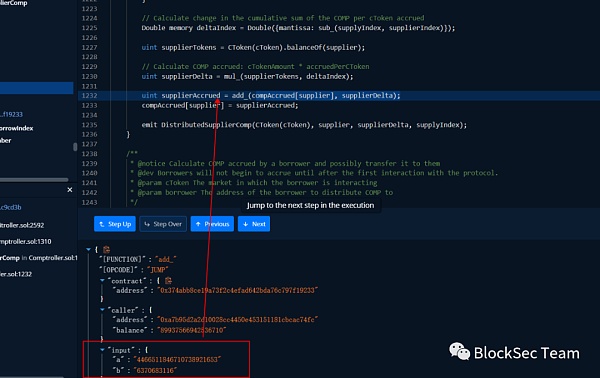

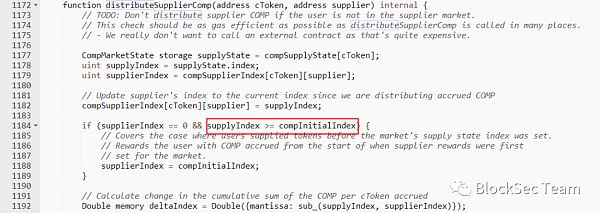

但是既然市場獎勵指數初始化為了compInitialIndex,那用戶的獎勵指數呢?這是我們來看新的distributeSupplierComp?函數:

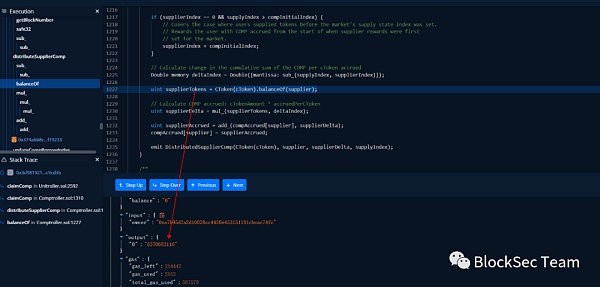

因為很多市場的 CompSpeed 為0,所以其獎勵指數會停留在 compInitialIndex(1e36) 這個值,此時如果調用這個函數會發生什么?

很顯然上圖中的if被繞過了,這意味著沒有初始化用戶的獎勵指數(supplierIndex),而市場的獎勵指數(supplyIndex)是compInitialIndex

所以deltaIndex本應是(compInitialIndex - compInitialIndex = 0)就變成了 (compInitialIndex - 0 = 1e36)

哦豁,出大問題。可是,獎勵不僅僅依賴于這個deltaIndex,還需要用戶有cToken(supplierTokens)

是否存在這一情況呢?顯然是存在的,如果用戶在合約更新之前就做了mint操作,其supplierIndex=0,但是手里是存在cToken的。當合約更新后,用戶再次調用該函數,就可以獲得 1e36 * ctoken.balanceOf(user) 數量的COMP獎勵

通過compStateIndex = compInitialIndex,可以很容易的得到受到影響的市場有:

我們以一位涉事者為例:0xa7b95d2a2d10028cc4450e453151181cbcac74fc

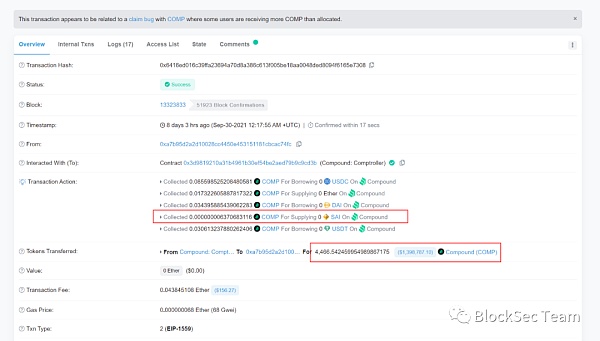

我們看到在這筆交易中:0x6416ed016c39ffa23694a70d8a386c613f005be18aa0048ded8094f6165e7308

其Claim大量的COMP代幣,通過調試我們發現,在調用distribute時:

由于事故2,獲得的deltaIndex = 1e36,而恰恰該用戶之前有cToken

從而可以薅到大量的COMP:

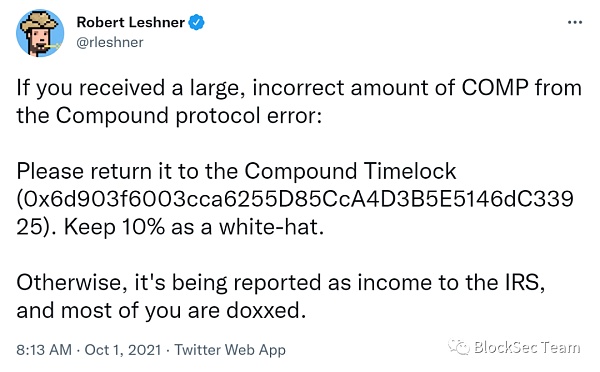

最終,事情的解決方式也很簡單

在接下來一條提案中(Proposal 63),暫停COMP獎勵,但是最終被取消掉了

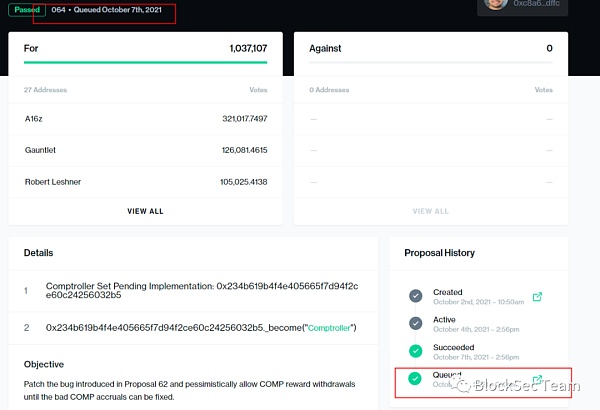

最新的一條提案,更新了Comptroller合約,該提案目前仍在排隊中:

最新的合約里,distributeSupplierComp函數中初始化用戶獎勵指數的判斷條件修改如下:

Compound作為借貸平臺的老大哥,本次的事件有些唏噓

雖然Compound軟硬兼施,一方面承諾拿出10%的白帽獎勵給獲得"意外之財"的用戶,一方面又尋求法律的手段。但是,事故終究已經發生

當我們不斷探索區塊鏈,不斷追求更高的APY,追求項目快速落地。是否還有人記得,區塊鏈最基本的一條原則就是:覆水難收!

啟示如下:

代碼部署上鏈前一定要做好充足的審計與測試工作

使用代理模式時,更新邏輯合約要保證一致性,注意是否會對原來的Storage產生影響

DAO模式雖然減少了中心化的風險,但是應對緊急情況時的反應遲緩問題

即使是大公司依然會有犯錯誤的可能,借鑒其他項目代碼時要注意檢查

參考

Comptroller: compSpeed bug:?https://www.comp.xyz/t/comptroller-compspeed-bug/2111

github issue:?https://github.com/compound-finance/compound-protocol/pull/144/commits/f6d717bb78bef0c9851ad672f7b9aa1d90b0f00a

律動 BlockBeats 消息,4 月 22 日,Ampleforth 宣布推出治理代幣 FORTH,創始鑄造 1500 萬枚,未來的通貨膨脹率將定為每年 2%.

1900/1/1 0:00:00Hegic是一個去中心化的期權交易所,用戶無需注冊登陸、無需KYC,即可購買比特幣和以太坊的看漲期權和看跌期權,而流動性提供者(LP)實際上充當了期權的賣方,為平臺提供了期權交易所需的流動性.

1900/1/1 0:00:00預言機在DeFi的應用:Price Feeds并不簡單在 DeFi 中被廣泛采用的預言機主要有兩種.

1900/1/1 0:00:00百度首先推出了百度超級鏈錢包,阿里巴巴也在支付寶推出螞蟻鏈粉絲粒(后改為鯨探),騰訊先后推出幻核和TME數字藏品(QQ音樂內).

1900/1/1 0:00:00這是迄今為止 dYdX 的簡史。我認為對于任何對 dYdX 感興趣的人來說,這應該是一個很好的背景。對于在更廣泛的 DeFi/加密貨幣領域工作的任何人來說,我們所經歷的旅程可能也是有用的.

1900/1/1 0:00:001 月 22 日,前美聯儲經濟學家 Gordon Liao 加入 Uniswap Labs,其在推特上寫下了自己的心路歷程.

1900/1/1 0:00:00