BTC/HKD+3.26%

BTC/HKD+3.26% ETH/HKD+6.24%

ETH/HKD+6.24% LTC/HKD+4.85%

LTC/HKD+4.85% ADA/HKD+7.05%

ADA/HKD+7.05% SOL/HKD+9.39%

SOL/HKD+9.39% XRP/HKD+8.1%

XRP/HKD+8.1%借貸是Defi樂高的核心基石模塊之一,如何更好地滿足借貸需求,提高用戶的資金使用率和資產收益率,進而提升用戶體驗是長期以來不變的命題。筆者將在本文對包含AAVE V2、Alchemix、Tranchess及Channels這些熱門Defi借貸項目的創新舉措進行闡釋,幫助讀者對Defi借貸創新有一個新的認知。

AAVE V2

得益于長期穩定發展及不斷創新,AAVE已經超越Compound占據了借貸領域的主導地位,這里筆者主要分析其兩大產品創新。

1)穩定利率

AAVE為滿足用戶對不同借款利率的需求,在傳統浮動利率模型之后增添了穩定利率模型,使用戶借款可以長期維持在同一利率,而不受資金使用率的影響。

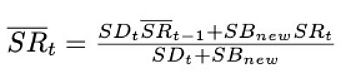

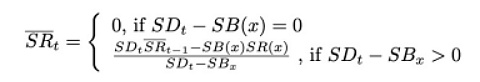

假如用戶以穩定利率SRt 進行一筆穩定利率貸款,那么穩定平均利率為:

當用戶x償還一筆穩定借款利率為SRi(x),金額為SBi(x),則穩定平均利率為:

DeFi平臺Balanced發布四月路線圖:將在主網上激活持續獎勵:4月8日消息,據官方消息,DeFi平臺Balanced發布四月路線圖,主要目標包括:完成Balanced前端的多語言支持;將所有剩余的Java合約部署到主網;在主網上激活持續獎勵;將協議擁有的流動性合約部署到主網(因疫情延遲);為Trade頁面發布高級TradingView功能;部署多調用智能合約,與Balanced前端集成;繼續開發一個新的Balanced網站登錄頁面。[2022/4/8 14:11:38]

按照設計,固定利率在不同資金使用率情況下會較浮動利率高,可參考USDC利率曲線:

2)債務代幣化(Debt Tokenization)

AAVE V2最大的亮點也許是債務代幣化,債務代幣化為協議和用戶帶來了如下好處:

代碼簡化

用戶的債務生成與償還,轉化為代幣的生成與銷毀,簡化了協議內的相關運算。

用戶可同時擁有浮動利率與多種穩定利率的債務頭寸。在V1中用戶只能擁有穩定利率或者浮動利率的債務,而在V2中用戶可以持有多種貸款結合浮動利率和多種穩定利率,多種貸款利率由加權平均計算得出。

Current與BisonTrails合作來支持PolkadotDeFi計劃:金色財經報道,金融科技公司Current周四表示,它正在與Coinbase于1月份收購的區塊鏈基礎設施公司BisonTrails合作,以與Polkadot平行鏈網絡Karura和Acala同步。這家金融科技公司于5月首次宣布了其加密計劃。(CoinDesk)[2021/10/22 20:47:46]

本地信用額度委托

基于本地信用委托的概念,用戶可以做許多有趣的事,例如:

①從冷錢包進行借款

用戶可將抵押物存放在冷錢包,而將其信用額度放在熱錢包中,在進一步保證資產安全的情況下進行借貸,這將大大提升用戶的資產安全性。

②信用委托,提升資金利用率

如果用戶自己沒有借款需求,可將信用額度委托給有借貸需求的人,進一步提高自己的收益,避免的資金的閑置。而對于協議來講,也提高了平臺的借款收入。

③自動收益機槍池

通過信用委托,用戶可創建在多個協議獲取收益的機槍池,進一步提升自己的資金使用率,提高收益。

AAVE V2當然還有其他創新點,例如通過AAVE V2的閃電貸,用戶可以將做為抵押品的資產直接轉換為其他資產,而無需通過DEX進行繁瑣的操作,也可以使用抵押品償還債務。源源不斷的創新,也正是AAVE能成為借貸龍頭的重要原因之一。

Avalanche鏈上DeFi協議Snowball鎖倉量達1億美元:9月17日消息,Avalanche鏈上DeFi協議Snowball在推特上宣布,其鎖倉量(TVL)已達1億美元。[2021/9/17 23:32:35]

Alchemix

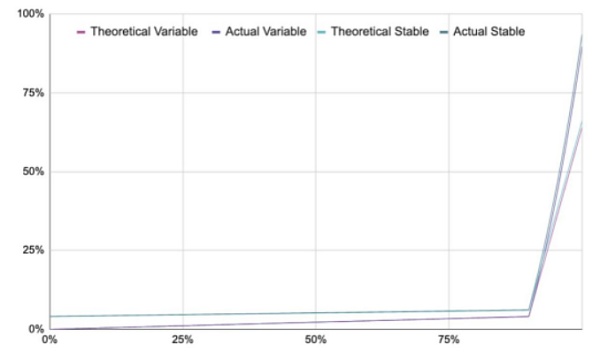

Alchemix是AC系的一大創新借貸,很多人稱其為未來收益借貸協議(將未來的收益提前借出給用戶),該協議進一步提升了用戶的資產利用率,這里筆者將詳細闡述Alchemix的借貸創新機制。

Alchemix的本質是將用戶存在YFI中的未來可預期的收益,提前變現并以穩定幣的形式借給用戶。參與Alchemix協議,用戶需要將一定數量的DAI存入Alchemix中,從而獲取50%的alusdt,用戶可將獲得的alusdt繼續質押在Alchemix中進行單幣質押挖礦,或者在流動性池中將alusdt轉換為DAI,參與任何Defi項目賺取收益。與此同時,用戶質押在Alchemix中的DAI將被協議自動放置于Yearn finance賺取收益,當收益與借款金額相抵,用戶即可贖回本金。同時由于是穩定幣的借貸,且在Yearn finance的收益會持續償還債務,質押在Alchemix中的資產基本不會有清算風險。這也是人們稱其為自動還款借貸,或未來收益借貸的原因。當然唯一需要考慮的是Yearn finance上DAI收益如果趨近于0,理論上債務永遠無法被償還,需要用戶進行手動償還債務。下面的產品結構圖,也可以幫助用戶進一步理解產品機制:

Gate.io “天天理財”第二十期DeFi流動性挖礦賺USDG明日開啟:據官方公告,Gate.io 將于10月31日(明日)中午12:00上線《Gate.io“天天理財” 第二十期DeFi流動性挖礦賺USDG(7天)》,總額度為100萬USDG,鎖倉期限7天。手機App用戶可在行情頁面選擇“理財寶”按鈕參與,手機瀏覽器和電腦Web用戶點擊“理財”-“理財寶”參與。[2020/10/30 11:14:37]

有關ALCX代幣的獲取及經濟激勵模型,筆者不做贅述,目前Alchemix協議已支持Eth質押,也使得其鎖倉量達到15億美金,相信在支持更多資產質押后,其鎖倉量也會更進一步。Alchemix也證明了提升用戶資產利用率,并提前釋放更多的流動性是一種成功的方式。

Tranchess

Tranchess是BSC鏈上的資產管理平臺,滿足了不同風險偏好用戶的資產配置需求。很多人稱Tranchess的機制與傳統金融業的融資型分級基金十分類似,其實簡而言之就是低風險偏好者將資金借給高風險偏好者。Tranchess也很有創意地利用棋子來象征相應的資產,筆者將詳細闡述具體機制。

第三季度DeFi總交易量的96%屬于以太坊:DappRadar的第三季度報告稱,DeFi領域幾乎所有交易量都屬于以太坊。

報告顯示,今年第三季度DeFi的交易量達到1250億美元,自2020年第二季度以來增加了1,130億美元。 總交易量的96%發生在以太坊區塊鏈上。

報告稱,以太坊智能合約鎖定的總價值也超過了100億美元,其中Uniswap,MakerDAO和Curve處于領先地位。 如今,DeFi智能合約的總鎖定金額為108.2億美元。 今年6月份,它的價值僅約為10億美元。[2020/10/12]

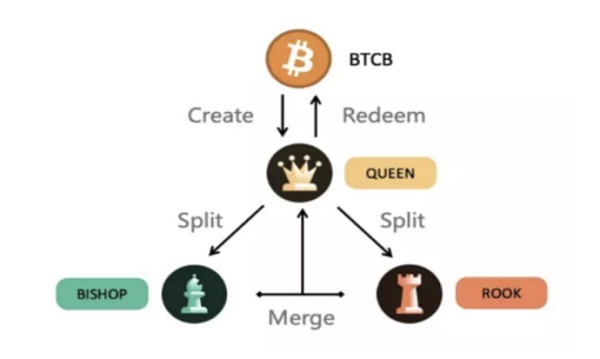

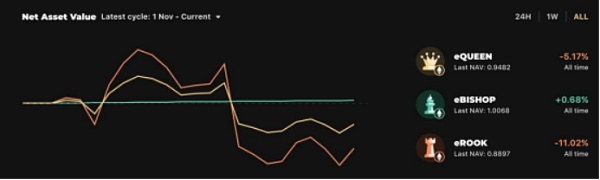

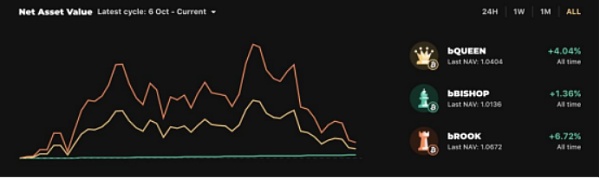

首先用戶可以通過質押BTC或者ETH,將資產轉化為bQUEEN或者eQUEEN,QUEEN棋子與單一幣種價值(BTC或ETH)綁定,QUEEN持有者的凈資產總價值=代幣價值-管理費用+Chess挖礦獎勵,同時Queen棋子可拆分為BISHOP和ROOK,BISHOP是追求低風險用戶愿意持有的資產,除了可以使用QUEEN拆分得到,也可以直接使用USDC購買。而BISHOP將流動性資產借給ROOK持有人,賺取無風險利息收入,收益率基于VENUS平臺USDC前一周的貸款利率與社區投票產生的額外利率激勵,同時也可獲得Chess挖礦收益。而ROOK則是愿意承擔高風險,獲取高收益人群愿意持有的資產,同樣能使用USDC直接購買。Rook持有人每天向BISHOP持有人借款以獲得2倍左右的杠桿,ROOK持有人的回報=代幣價值損益-支付給BISHOP的利息+Chess挖礦獎勵。下圖以BTC為例子,展示了QUEEN 、BISHOP和ROOK代幣之間的關系:

至此,讀者應能理解Transchess的本質即是BISHOP持有者(低風險偏好人群)為ROOK持有者(高風險偏人群)提供杠桿借貸服務。讀者也可以從下圖直接感受到在價格波動時,不同棋子持有人的收益狀況。

價格下跌時,BISHOP持有者收益最高

價格上漲時,ROOK持有者收益最高

這就可以引出Tranchess的一大創新點:再平衡機制。再平衡是將QUEEN、BISHOP和ROOK的NAV(基金凈值)重置為1的過程。重置過程中三種代幣的數量也會被調整,以保證每個人持有總基金價值不變。這樣在市場價格急劇下跌的極端行情中,可以保護BISHOP收益并減少ROOK損失,同時在市場價格急劇上升的行情中,ROOK杠桿率會下降,再平衡可維持ROOK的杠桿倍數。

總而言之,Transchess新穎的借貸方式,以及滿足各種風險偏好需求人群的設計使其擁有了近15億美金的鎖倉量,當然Transchess如何進一步激勵借貸需求增加ROOK持有人數同樣是需要解決的問題。

Channels V2

Channels是一款多鏈創新借貸平臺,并且是最大的LP抵押借貸的平臺,上線至今從未發生過任何安全事故。Channels即將上線的V2版本也體現了諸多創新,筆者將主要闡述其杠桿借貸及杠桿交易功能。

1)杠桿借貸

傳統杠桿借貸平臺,用戶只能將資產存入平臺而無法借出資產獲取流動性,Channels V2則為此提供了解決方案,將杠桿借貸與抵押借貸功能集成,使用同一資金池的流動性,這意味著用戶既可超額抵押借貸借出資產,也可直接使用杠桿借貸功能實現杠桿挖礦。這樣的創舉不僅滿足了借款人靈活的資產使用需求,也因為提高了資金利用率,使得存款用戶能夠獲取更高的收益。

2)杠桿交易

許多深度Defi用戶經常會使用借貸平臺進行這樣的操作,質押BTC、ETH等資產借出穩定幣,再購買BTC、ETH等資產加入質押品,循環操作,以此增加自己認為有升值空間的資產,這樣的操作某種意義上與現貨杠桿交易并無區別,只是操作步驟有些許繁瑣。而channels V2就針對這樣的需求,增加了一鍵杠桿的功能,本質上是為用戶配資交易某種資產。舉個例子,Bob在Channels質押了價值1000USDC的BTC,他可以使用杠桿交易功能,使自己的質押物直接兌換為價值3000USDC的BTC,同時新增2000USDC的借款。這樣當BTC升值時,他就可以獲得3倍于原來的收益。同時使用杠桿交易功能也為用戶增大了資金總量,因此用戶獲取的挖礦獎勵也會增加。這無疑可以很好地滿足為資產加杠桿,并且希望風險最小化人群的需求。

Channels作為主打安全的借貸平臺,在提升用戶資金利用率方面同樣不斷創新,同時在多鏈共存的時代,Channels也在思考跨鏈借貸的解決方案,倘若能使用戶在多鏈間自由轉移抵押額度進行借貸,相信未來的鎖倉量會有進一步的增長。

結語

在分析以上借貸平臺的創新舉措后,我們不難發現,借貸平臺都在朝著提高用戶資產利用率和收益率,多種機制組合的形式發展,這也是朝著Defi 2.0發展的必經之路。Defi仍有巨大的發展空間,借貸項目做為基石同樣還有許多潛力值得發掘,希望開發者能夠進一步創新,不僅提高資產利用率,而且能夠真正釋放用戶的信用潛力,讓全世界感受到defi的魅力。

Tags:CHEEFIDEFDEFIchess幣能到100嗎DEFILANCER幣IDEFIdefibox幣有價值嗎一直跌

據Cointelegraph報道,澳大利亞證券和投資委員會(ASIC)于2019年5月30日發布了最新的代幣發行(ICO)和加密貨幣交易指南.

1900/1/1 0:00:006 月 29 日去中心化交易平臺Balancer Protocol至少有兩個多代幣資金池因漏洞損失了超過 50 萬美元,該事件發生在自動化做市商(AMM)和通縮代幣模式的環境下.

1900/1/1 0:00:00注:原文作者為Owen Fernau?,以下問全文編譯。對于那些努力保持與閃電般的DeFi空間同步的人來說,事情并沒有變得簡單。就在你認為你已經掌握了最新的代幣或協議時,新的東西出現了.

1900/1/1 0:00:00從數學角度論證和解釋 Uniswap 創始人與 Paradigm 研究團隊設計的全新做市模型 TWAMM 的工作原理.

1900/1/1 0:00:00據今日最新數據,鏈上NFT銷售總額突破190億美元,國內外各界的音樂藝人和NBA球星紛紛入場,除了NFT市場的戰火熊熊燃燒外,大火在圈內其它領域也是不斷蔓延:近期圈內圍繞Curve的流動性戰爭.

1900/1/1 0:00:00原文鏈接: https://blog.chain.link/levels-of-data-aggregation-in-chainlink-price-feeds-zh/ 智能合約決定了鏈上協議.

1900/1/1 0:00:00