BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD-1.55%

LTC/HKD-1.55% ADA/HKD+0.45%

ADA/HKD+0.45% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+2.22%

XRP/HKD+2.22%

數字資產的合規之路,又向前邁進了一大步。

歷時11個月,佛羅里達州創業公司TurnKey Jet終于獲得了有關代幣發行的美國證券交易委員會(SEC)企業融資部的無異議函。

(注:這類函件表明該機構不會建議SEC向發起人采取強制執行,從而使發起人獲準繞過美國的證券注冊要求。)

TurnKey Jet是一家希望通過區塊鏈智能合約提升航空行業效率的創業公司。公司計劃發行一種token(簡稱TKJ),該token的唯一作用是幫助用戶預定私人飛機旅行。該公司計劃每枚token對應1美元權益,所有已發行token將由FDIC保險機構提供法幣抵押。

為尋求合規,4月2日,該公司代理律師James Prescott Curry向SEC發出代幣發行銷售的問詢信函。

4月3日晚間,SEC企業融資部首席法律顧問Jonathan Ingram針對TurnKey Jet公司的信件,發布了首份無異議函。

SEC:Coinbase控制和匯集質押計劃投資者的加密資產,并與自身資產一起進行質押:6月7日消息,SEC在針對Coinbase的訴訟中指出,在由Coinbase控制并按資產隔離的錢包中,該公司控制和匯集質押計劃投資者的加密資產,連同Coinbase自己的加密資產一起。Coinbase還將自己的加密資產與質押計劃投資者的資產一起進行質押,包括作為五種協議的同一質押池的一部分。

此外,Coinbase將所有由投資者提交并根據可質押資產隔離的加密資產視為可替代資產。[2023/6/7 21:20:32]

回函表示,根據所提供的事實,如果依據企業律師認為代幣不是證券的意見,TKJ可根據“證券法”和“交易法”提供并出售代幣而無需注冊,則企業融資部不會向SEC提出強制執行行動。

回函同時表示,該公司要想獲得監管機構的批準許可,還需滿足以下條件:

1、發行和銷售代幣帶來的資金不得用于公司平臺、網絡和App等技術開發。

Binary解讀:業務落地可用后才可發行代幣,避免了空氣幣和功能可用前的眾籌。

美國國會議員要求SEC主席在國會作證,并回答有關其監管方面失誤所造成的代價:12月14日消息,美國國會議員Tom Emmer要求美國證券交易委員會(SEC)主席Gary Gensler必須在國會作證,并回答“有關他在監管方面失誤所造成的代價的問題”,Tom Emmer強調:“Gensler一再以投資者為代價逃避國會,讓我們通過媒體了解美國證券交易委員會的加密調查,比如對FTX的調查”。此外,他還指出,美國證券交易委員會主席“自2021年10月5日以來就沒有在眾議院金融服務委員會公開露面。”[2022/12/14 21:43:38]

2、代幣功能必須即時可用

Binary解讀:用戶能使用代幣立刻兌換相應服務,強調代幣的功能屬性。

3、代幣限制在TurnKey Jet的錢包間流通,不得與平臺外的錢包進行流轉。

Binary解讀:限制代幣流動性,防止二級市場的炒作。

4、代幣發行與銷售期間,保持每枚代幣1美元的價格。

Binary解讀:保證代幣價格穩定,減少增值屬性。

SecuX推出首款專注于NFT的硬件錢包 Nifty:3月22日消息,硬件錢包公司SecuX宣布推出“SecuX Nifty”和“SecuX x Bitcoin2022特別限量版W20”硬件錢包。錢包將在4月6日至9日在美國邁阿密海灘會議中心舉行的比特幣2022會議上首次亮相。在為期四天的活動中,SecuX將出售其Nifty硬件錢包,該公司聲稱Nifty是“世界上第一個專注于NFT的硬件。[2022/3/22 14:10:01]

5、只能以折扣價格回購代幣,除非被法院要求清算。

Binary解讀:避免項目方操縱價格漲跌,誘導用戶投資。

6、發行和銷售代幣時不得宣傳具有盈利潛力。

Binary解讀:關注代幣實際用途,禁止升值暗示。

從這些限制條件中,不難看出SEC對于數字資產(尤其是實用型代幣)發行和銷售監管的基本準則:強調代幣的功能屬性而非增值屬性;控制流轉范圍,限制在二級市場的交易流轉;保持代幣價格穩定,最好是與法幣(美元)進行價值錨定;限制代幣發行和銷售獲得的資金用途。

美國SEC主席從未購買過任何加密貨幣:盡管美國SEC主席Gary Gensler曾經在麻省理工學院教授區塊鏈,并且寫了一些關于區塊鏈和比特幣創新的社論,但Gensler從未購買過比特幣或任何其他加密貨幣。他幾乎所有的凈資產都在股票市場上,這使得股票市場價值增加符合他的切身利益。 (trustnode)[2021/9/23 16:59:03]

雖然無異議函不具備法律約束力,且通常取決于發起人是否嚴格按照已獲批準的建議書中的規定條款操作,但已表明監管部門現階段的態度和監管標準。

尤其是作為首家獲得無異議函的公司,TurnKey Jet的整個過程異常艱辛。據James Prescott Curry透露,4月2日公司向SEC提交的問詢信函已是第10個版本,從2018年5月23日首次提交到如今,歷經了將近11個月。在這期間,該公司還曾與SEC的工作人員進行過多達50余次的電話溝通。

如此漫長的等待,才終于等到了SEC的首份無異議信函。

作為首份無異議函,它的價值不僅僅在于可以使TurnKey Jet繞過證券注冊監管,更能讓其他同樣有發行與銷售代幣意愿的企業了解監管機構的態度和尺度,使后來者有了可參考和可借鑒的標準,對于整個行業意義重大。

動態 | SEC指控兩名男子非法銷售區塊鏈公司股票獲利:據美國證券交易委員會(SEC)官網消息,昨日,SEC起訴律師TJ Jesky及其律師事務所商務事務經理Mark F. DeStefano在2017年12月26日至2018年1月的10天內,將登記固定價格為每股3.70美元的UBI Blockchain公司股票以21.12美元到48.40美元不等的價格出售,共獲利約140萬美元。[2018/7/3]

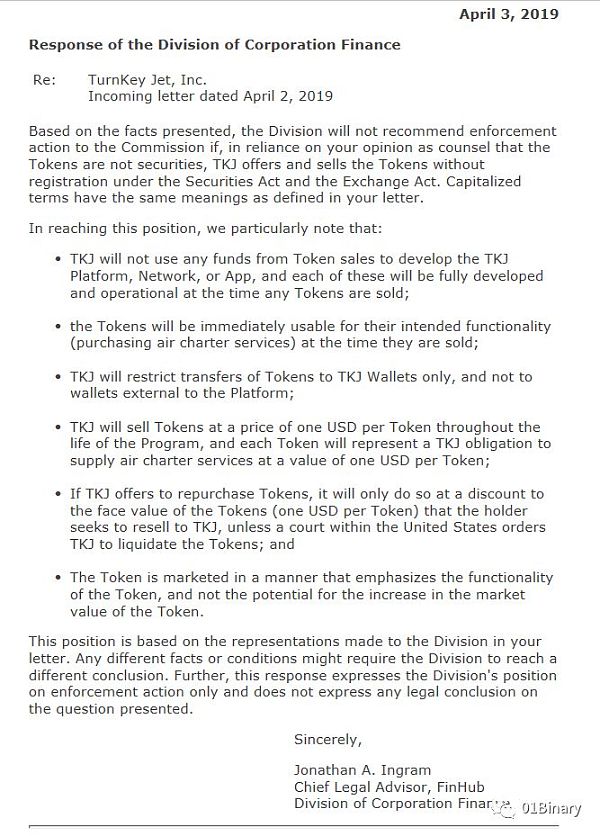

圖:SEC對TurnKey Jet的無異議函 來源:SEC官網

同一天,美國證券交易委員會(SEC)發布了其首份《數字資產“投資合同”屬性分析框架》指引,以幫助市場參與者確定數字資產的各類發行、售賣和分發行為是否符合聯邦證券法的規定。需要特別指出的是,該指引并不具備法規效力而只是SEC的“創新和金融技術戰略中心(FinHub)”提供的觀點指引。

要知道在美國進行ICO或發行數字資產的行為都需要首先考慮合規性的問題,即是否符合美國聯邦證券法的規定。而在做合規性考量前則需要解決一個最關鍵的問題,即數字資產是否具備“證券”屬性。這里的“證券”的內涵十分廣泛,不僅包括“投資合同”,也包括其他投資工具如股票、債券和可轉讓股份。此次SEC發布的框架指引僅就數字資產的“投資合同”屬性分析做了指導,對于一些投資者關注的熱點問題則沒有過多陳述,特別是目前市場上普遍關注的持有加密貨幣的經紀交易商的托管資質問題,SEC尚未在文件中予以明確規定,因此不排除后續還會發布其他類似的指引文件。

關于具體如何對數字資產做“投資合同”屬性分析,SEC在4月3日發布的指引文件中引用了“Howey”測試。著名的Howey測試源自于1946年美國證券交易委員會訴Howey公司一案,該案及后續類似案件的審理將Howey測試(或“投資合同”的判定)歸納為三個方面:

1、出資,即眾多投資人用自己的資金進行投資;

2、投入共同的項目,即眾多投資人將資金投入到同一個項目中;

3、期待獲利且獲利來自他人的努力經營,即眾多投資人進行投資的目的是獲得盈利,投資人不直接參與經營,而是期待項目的發起人或經營者努力經營而使自己獲利。

Howey測試可以應用于任何類型的合約、計劃或交易的分析判定而不論判定的對象具備何種證券屬性,同時Howey測試不僅注重投資工具本身的形式,還要考察與投資工具相關的其他因素,因此在判斷數字資產是否具備“投資合同”屬性的情境下,除了考察數字資產本身的特征還要考察與數字資產的發行、售賣及二級市場流通相關的各種因素。

數字資產Howey測試

無論是以法幣、其他數字資產或形式購買和獲得數字資產,只要涉及價值交換就符合Howey測試第一方面“出資”的判定。

2、共同項目

根據SEC迄今為止的經驗,對數字資產的投資即構成了對共同項目的投資,因為數字資產交易者的命運彼此相關或者與項目發起人的努力相關。

SEC針對數字資產Howey測試的第三方面列舉了可供參考的一些評估因素,包括:代幣項目是否依賴他人、是否存在合理的利潤預期、網絡發展程度、代幣的功能與市場需求、代幣市場價格和購買價格之間的關聯性等。這一部分的評估和分析比較負雜,因此在做數字資產“投資合同”屬性時需要投入更多精力。

SEC還詳細說明了代幣發行方該如何看待已發行和出售的代幣,如何評估這些代幣是否應該被注冊為證券,以及之前作為證券出售的數字資產是否應該重新評估。在指導文件中,SEC公布了做再評估的4項標準,包括:

1、分布式賬簿網絡已完成開發并可操作(用戶可使用代幣實現既定功能);

2、代幣聚焦于特定用途,而不是投機;

3、代幣“升值前景”需要設限;

4、如果以貨幣形式作為結算工具,代幣需以“價值存儲”的形式進行運營。

此次SEC發布的指引文件主要明確了將數字資產作為投資合同進行發行和銷售時,項目方如何評估確定該類數字資產是否屬于證券范疇。同時,文件還給出了在確定數字資產不是證券時需要考慮的一些因素和評估標準。這些因素和評估標準并非面面俱到,也不存在單一的決定性因素,但對從事數字資產發行、銷售和分銷的人來說,仍具有積極的參考意義。

一般而言,代幣發行方想要進行ICO,在美國通常有三種選擇:注冊為證券發行、申請豁免、或確保代幣不具備證券屬性。

獲取無異議函就是獲得豁免,繞過證券注冊的一種途徑。但目前來看,這一途徑難度仍然很大。

剩下的問題,就在于如何確定代幣是否被歸類為證券,這次SEC公布的指引文件就針對證券分類問題進行了討論。

SEC首任數字資產與創新高級顧問瓦萊麗?A?斯澤帕尼克(Valerie a . Szczepanik)也曾對此發表言論,其觀點與此次SEC的評估標準一脈相承。

在她看來,任何代幣歸類的決定都取決于代幣的銷售方式。一般來說,一個項目以承諾投資者利潤而不是功能來銷售代幣,就足以歸類為證券。

對于以太坊這樣的區塊鏈平臺,因其已經足夠去中心化,從而目前還不具備歸類為證券的條件。

Tags:SEC數字資產HOWARYSecure Pad數字資產有哪些類型Doges Spirited Howling Castle GameMonetaryUnit

據報道,墨西哥央行——墨西哥銀行正在根據墨西哥新出臺的金融技術法,提出了進一步的監管措施,限制加密貨幣交易所的發展.

1900/1/1 0:00:00隨著NFT市場的日益火爆,各類NFT平臺受到的關注越來越多,妥善處理合規問題至關重要。大家都知道開個餐館要食品經營許可證,那么經營NFT平臺需要哪些證呢?郭律師團隊總結了八種在不同情形下可能涉及.

1900/1/1 0:00:00DAO 作為一種建立在共識之上的人類協同方式,革新了組織治理和決策的模式,但隨著 DAO 應用變得廣泛,其不足之處也愈發明顯.

1900/1/1 0:00:00本文來自微信公眾號老雅痞(id:laoyapi)。“在某個時候,去中心化衍生品的交易量可能會超過去中心化現貨交易所。”DEX 越來越多地轉向第二層解決方案.

1900/1/1 0:00:00北京時間4月11日,美國7大銀行負責人齊聚美國眾議院,參與了金融服務委員會的聽證會。向國會議員展示了自2008年金融危機以來銀行業的改革現狀.

1900/1/1 0:00:005月12日,YFI短時突破95000美元,24小時漲幅近100%。在Yearn并沒有重大項目進展之下,YFI的暴漲究竟是為什么呢? 我們發現,在5月11日,Yearn的核心開發者banteg就預.

1900/1/1 0:00:00