BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD-0.51%

LTC/HKD-0.51% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD+3.25%

SOL/HKD+3.25% XRP/HKD+0.14%

XRP/HKD+0.14%注:原文作者為Galaxy Digital研究員 Kirill Naumov。

NFT 借貸平臺允許用戶通過抵押他們的 NFT 借入流動資產。在該帖子中,我們將深入研究 NFT 中的點對點、點對池和 CDP 貸款,以了解這一增長趨勢。

長期投資 NFT 的挑戰之一是資金管理。持有 NFT 意味著將大量的資金鎖定在一個非流動性的投資中,而這個投資的價格可能在幾天內就會下降。

超額抵押的 NFT 借貸協議(如傳統 DeFi 中的 Compound、Aave 和 Maker)允許用戶在其 NFT 投資組合中釋放一部分流動性,而不失去對 NFT 的風險敞口。以下,讓我們來看看不同的項目是如何實現這一目標的。

數據:本周有YGG、GAL等6個加密項目將進行代幣解鎖:4月24日消息,據Token Unlocks數據顯示,本周有6個加密項目將進行代幣解鎖,總計釋放價值超5000萬美元。

Acala(ACA)將于4月25日上午8時解鎖4,657,534枚代幣,占項目總供應量的0.466%,價值超過38萬美元;

Euler (EUL)將于4月26日晚7時30分解鎖126,576枚代幣,占項目總供應量的0.466%,價值超過30萬美元;

Ronin (RON)將于4月27日上午8時解鎖41,538,114枚代幣,占項目總供應量4.154%,價值近4500萬美元;

Galxe (GAL) 將于4月27日晚8時解鎖192,307.69枚代幣,占項目總供應量的 0.096%,價值超過31萬美元;

Yield Guild Games (YGG)將于4月27日晚9時59分解鎖16,872,454枚代幣,占項目總供應量的1.687%,價值近400萬美元;

X2Y2(X2Y2)將于4月27日晚11時22分解鎖12,500,000枚代幣,占項目總供應量的1.25%,價值超52萬美元。[2023/4/24 14:23:47]

在點對點借貸中,借款人與貸款人直接配對。這是目前 NFT 借貸的主要方法。點對點借貸平臺包括 NFTfi,TrustNFT?,Pawnfi? 和 Yawww?。

Gala Games 將在本季度實施 Pay-by-Burn 計劃,平臺上用 GALA 購買時會自動銷毀該部分 GALA:1月13日消息,Gala Games 區塊鏈總裁 Jason Brink 在 Discord 中分享平臺范圍內 Pay-by-Burn 計劃,2023 年第一季度當在 Gala 上有一個購買活動時,用于此次購買的 GALA 將被銷毀。

Gala Games 表示,用戶仍然可以通過 ETH 或者信用卡進行購買,不過所有用于購買數字資產的 GALA 都將被銷毀。這項更改還需要幾天的時間才能完全實施,下周結束時,在 Gala 平臺范圍內的任何購買都將自動銷毀。GALA 銷毀后,會有一筆相同數量的代幣添加到釋放池中,以通過常態分布中的 Founders Nodes 重新分配。[2023/1/13 11:09:59]

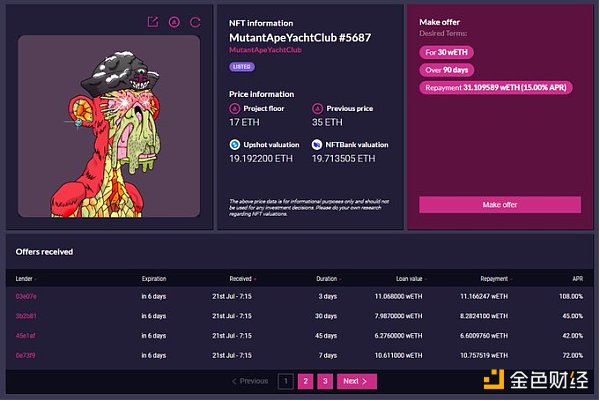

這些平臺通常要求用戶在托管合約中鎖定一個 NFT 作為抵押品,然后在特定時期內提供貸款。隨后,用戶會收到其他人對抵押品和利率參數的出價。

Galaxy Digital將收購數字資產基礎設施提供商BitGo:加密貨幣投資公司Galaxy Digital Holdings Ltd.已同意收購數字資產基礎設施提供商BitGo。此次收購將使Galaxy Digital成為全球全方位服務平臺,為尋求進入加密領域的機構提供產品和服務。(CNW)[2021/5/5 21:26:13]

這種競標通常會產生各種貸款價值比和利率組合,允許 NFT 所有者選擇最適合他們的方式。這就是為什么點對點借貸是對沖 NFT 風險的完美選擇的原因。

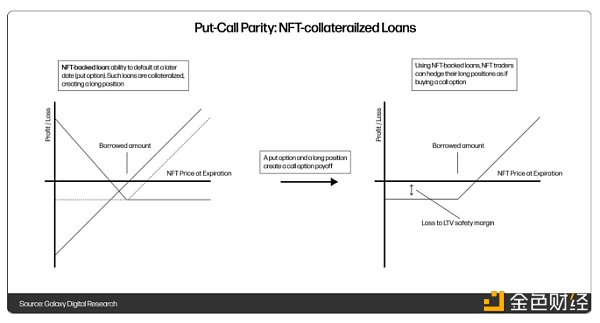

貸款相當于看跌期權(如果 NFT 價格跌到低于借款金額,那么用戶最好違約),通過擁有 NFT(在合約中)并擁有看跌期權,用戶創造了看漲期權的回報情況,避免了超過規定價格的損失。

Galaxy Digital創始人:“PlusToken傳銷案件”表明區塊鏈更利于執法:Galaxy Digital創始人Mike Novogratz對“PlusToken傳銷案查獲42億美元加密資產”表示,從全局來看,這是積極的。這是另一個證據表明,區塊鏈實際上比人們所認為的更利于執法。[2020/11/27 22:22:33]

此外,成熟的交易者還會在點對點貸款中進行杠桿操作。例如,一個用戶可以通過鎖定一個 BAYC NFT 和購買兩個 MAYC NFT 來借入 50,000 美元。如果它們的價格上漲,他們只需要歸還 50,000 美元加上利息,從而獲利。

動態 | Galaxy Digital數字資本管理公司管理的初步資產為3.691億美元:金色財經報道,Galaxy Digital旗下Galaxy Digital數字資本管理公司(Galaxy Digital Capital Management LP)報告稱,其所管理的初步資產為3.691億美元。[2020/2/22]

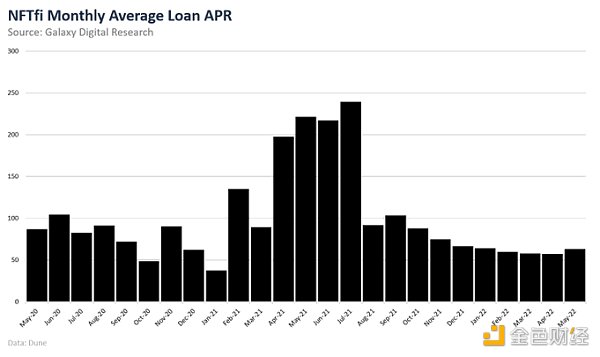

點對點貸款通常有很高的利率和適度的貸款價值比。在我們分析的平臺中,NFTfi 擁有最多的吸引力,目前有 2860 萬美元的未償債務。上個月,其 APR 已經達到 63%。

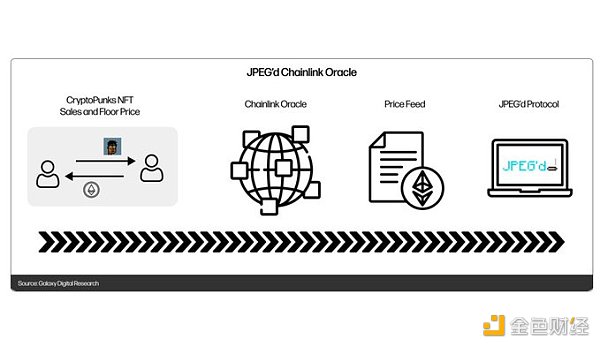

Drops DAO? 運營著一個類似 Compound 的貨幣市場,允許用戶抵押 NFT 借出 USDC 和 ETH。NFT 由 Chainlink 預言機定價,對異常值進行調整,并在一個時期內進行平均。

從用戶的角度來看,他們將 NFT 作為抵押品存入,并以可變的利率從池中借入資金。這些資金由貸款人提供,他們從借款人那里賺取利息。

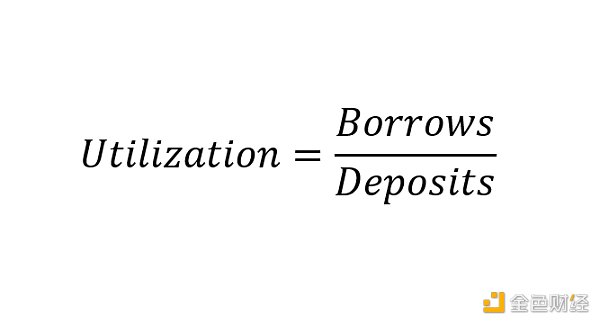

像 Compound 和 Aave 一樣,Drops 使用了分片利息函數,該函數以特定的利用率為目標,如果沒有足夠的資金用于提款,則會開始大幅提高借款人支付的利率。

關于點對池貨幣市場如何運作的更深入解釋,可以查看這個帖子。

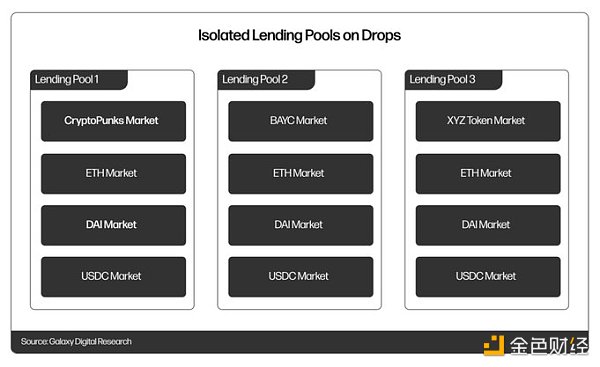

為了限制流動性提供者的風險,Drops 將協議分離成孤立的池子,每個池子有自己的 NFT 藏品。這類似于 Fuse 在 Rari Capital 上的運作方式,可以確保貸款人選擇到他們滿意的藏品。

Drops 目前有 260 萬美元的供應資本和 38.8 萬美元的未償借貸。他們提供適度的 LTV 比率以確保償付能力,并提供相對較低的利率(Yuga Labs 金庫的年利率約為 10%)。

其他點對池的 NFT 抵押借貸協議,包括 BendDAO? 和 Bailout? 在這個設計上進行了迭代。BendDAO 為借款人提供 48 小時的清算保護,Bailout 則將貸款期限限制為 30 天,以確保償付能力。

總的來說,點對池 NFT 抵押貸款協議,就像 DeFi 中的點對池貨幣市場一樣,只接受藍籌資產作為抵押品。為使這些協議發揮作用,需要有預言機基礎設施和穩定的地板價。

CDP 由 MakerDAO 開創,是 NFT 抵押貨幣市場的最終模式。

JPEG'd ?是一個借貸協議,利用 CDP 來實現對 NFT 的借貸。

在用戶將 NFT 作為抵押品存入金庫后,他們可以鑄造 PUSd,這是一種與美元掛鉤的穩定幣。JPEG'd 允許 PUSd 債務頭寸達到抵押品價值的 32%,通過 Chainlink 預言機進行定價。該協議只收取 2% 的年利息。

在 JPEG'd 上,當某一用戶的債務/抵押品比率超過 33%(或帶有抵押 Cigarette NFT 卡的 40%)時,清算完全由 DAO 執行。DAO 償還債務,并保留或拍賣 NFT,從而建立其金庫。

用戶可以在貸款時購買針對清算的保險,一次性支付貸款金額的 5%,不予退還。有了保險后,用戶可以選擇在清算后 72 小時內自己償還債務(有罰金)。

JPEG'd 在 2022 年 2 月通過“捐贈活動”籌集了 7200 萬美元。它看起來像 ICO,叫起來像 ICO,但它不是一個 ICO。

通過 JPEG'd 進行 CDP 貸款,對于那些尋求從他們的藍籌 NFT 中獲得一些流動性而又不支付高利率的人來說是完美的。

NFT 抵押貸款仍處于新生階段,在我看來,它將在熊市中得到很大發展。

然而,在嘗試這些協議時,必須謹慎行事,因為它們非常依賴于預言機的性能和市場的穩定性。

要了解更多關于這些和其他類似的項目,請閱讀 NFTs 和 DeFi 報告的借貸市場部分,這是 Sal Qadir 和我為佳士得藝術與科技峰會發布的報告。

近期Messari正在為市值排名前25的加密貨幣制作二季度季度報告。Q2季度首批15個報告里有些有趣的內容,Messari創始人Ryan Selkis展示給大家.

1900/1/1 0:00:00以太坊的未來是通過Rollup擴展。?而一類特殊的Rollup——與以太坊虛擬機兼容的 ZK Rollup——是目前實現這一未來的最有希望的方式.

1900/1/1 0:00:001.DeFi代幣總市值:445.51億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量50.

1900/1/1 0:00:00作者:Covduk 代幣經濟學是加密貨幣的一個重要方面。如果不理解代幣經濟學,你就不會獲得成功。這里有關于代幣經濟學你所要了解的一切.

1900/1/1 0:00:00本文共 11806?字 推薦閱讀時間?30?分鐘 TL;DR 閃電網絡是集大成者,是天時地利人和的產物閃電網絡的前輩們或多或少都需要對BTC底層進行改動.

1900/1/1 0:00:00穩定幣Tether(USDT)的首席技術官Paolo Ardoino接受了《福布斯》阿根廷的采訪,談到了算法穩定幣UST的崩潰、市場的未來和對該行業的批評.

1900/1/1 0:00:00