BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+0.35%

ADA/HKD+0.35% SOL/HKD+2.21%

SOL/HKD+2.21% XRP/HKD+0.17%

XRP/HKD+0.17%原文標題:《我們從 Crypto 市場中學到的最艱難一課(2022 年 6 月)》

通脹的陰霾,縈繞在世界上每個主流國家之上。

俄烏戰爭、疫情,以及全球供應鏈的中斷…不可否認,在過去二十來年全球化的浪潮之下,每個國家都無法愉快地獨活。來自俄羅斯的大量石油、天然氣,中國物美價廉的工業品,烏克蘭作為「歐洲糧倉」出產的糧食…這些過去唾手可得的生活必需品,都已戛然中斷。

無論是美國、歐洲還是其他發達地區,對于通脹增快的警惕都已超過對于刺激經濟的渴望。8-10% 的通脹,足以讓很多家庭陷入窘境。可是供給不夠,別無它法。

美國通脹達到 40 年新高

擺在各國央行面前的,大概只有加息一條路,盡管大家都知道,它會帶來蕭條。可是加息了,各類資產降下來,通脹才能得到遏制。

尤其是美國,在這方面的嗅覺是最靈敏的。美國率先加息,歐洲,以及世界其他地方不得不跟進。就好比一場德撲牌局的最后一輪,上家已經 raise,即便你手里沒什么牌,但你不得不 call。

在這樣注定的加息局面之下,所有的風險資產,用一個詞來說,就是「獨木難支」。而不幸的是,比特幣、以太坊,就目前而言剛好被劃分為「風險資產」。

我仍然長期看好比特幣、以太坊以及 Crypto,不過資金的離場不以某個人的意愿而轉移。

你相信「super cycle」理論么?所謂的 super cycle 是說,crypto 資產每 4 年就會經歷一次牛熊的輪回。這個理論最直接的支撐,來自于比特幣每四年的減半(帶來的拋壓變化)。誠然,從 2011 年至今,它已經生效了 3 次。

摩根士丹利報告:目前加密市場低迷期間ETH表現不及BTC,類似2018年熊市:6月14日消息,摩根士丹利(Morgan Stanley)周一在一份報告中表示,在目前的市場低迷期間,ETH的表現不及BTC,就像2018年加密熊市期間一樣。

報告稱,美元流動性正在從市場中撤出,而美聯儲加息的預期正在影響加密貨幣市場。以Sheena Shah為首的分析師寫道,ETH已經從去年11月的峰值下跌了約75%。“當ETH/BTC下跌時,這一跡象表明更廣泛的加密熱情正在減弱”,因為資金正從波動性更大的ETH中撤出。

雖然以美元計算,以太坊的價格周期與2018年類似,但分析師指出,這一次主要是機構投資者推動拋售。2018年,散戶交易活動占比更高。

該行表示,加密貨幣的“量化緊縮政策”仍在繼續,推動比特幣下滑至28000美元以下,這是一個重要的技術水平。報告補充說,去年買入比特幣的投資者現在都處于虧損狀態,在2017年高點1.95萬美元之前沒有明顯的技術水平可觀察。

報告稱,對于穩定幣來說,“發行量正在迅速收縮”,這導致自5月初以來“去中心化加密生態系統”中的杠桿率減半,并導致加密衍生品價格偏離其基礎資產,導致其不穩定。(CoinDesk)[2022/6/14 4:26:07]

Bitcoin super cycle

我并不是 super cycle 的擁躉。因為如果這樣的話——把它歸因于一種宿命,無疑是在抹殺整個 crypto 行業里無數 builders 的努力,這是不應當的。

澳大利亞證交所加密市場關聯ETF首日交易額破紀錄:11月4日消息,澳大利亞證交所(ASX)首只加密市場關聯ETF BetaShares Crypto Innovators ETF(ASX:CRYP)于周四上午10點30分開始交易,15分鐘后,交易額已達800萬美元,到下午1點達到2800萬美元。這創下了在ASX上市的ETF首日交易額的記錄,此前的記錄為Hyperion今年3月創下的800萬美元。該ETF的推出是ASX首次涉足與加密市場相關的投資產品。它不直接投資于加密貨幣或數字資產,而是通過投資參與市場的全球公司(如比特幣礦企和加密交易平臺)提供風險敞口。(澳洲經濟評論)[2021/11/4 21:24:52]

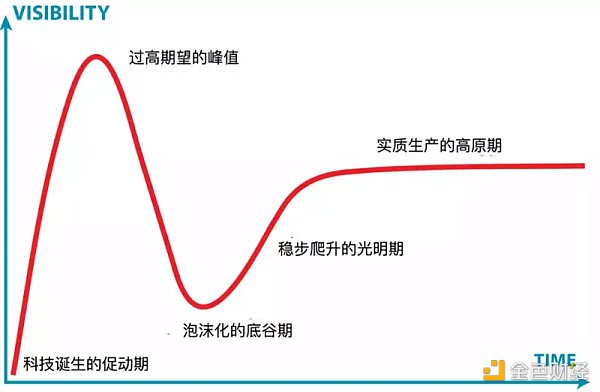

但是,若問我是否推崇什么圖形,那么我更認可的是技術成熟度曲線。

技術成熟度曲線

這個曲線,想必大家都曾看過,它暗含的是事物的發展演化規律,尤其是技術。

一開始人們總是傾向于鼓吹泡沫,因為它從未被證偽過。而一旦發展過快,暴雷幾個又是在所難免,而另一批沒有鼓吹泡沫的人,則會想法設法地去嘲弄(就像現在!)。接著,才是慢慢 build,發展的時間。

周而復始,環環相扣。

它和 super cycle 是很像,但又不完全相同:

13 年的比特幣牛市,讓大眾啟蒙到了區塊鏈這門技術,所以 15 年我們有了以太坊。

17 年的牛市,讓大家意識到了智能合約的強勁,所以 19 年我們有了 DeFi。

Ark Invest創始人:在加密市場市值升至2萬億美元之前,比特幣ETF不太可能獲得批準:Ark Invest創始人兼首席執行官Cathie Wood表示,她懷疑美國監管機構是否會在加密貨幣市值達到2萬億美元之前,批準比特幣交易所交易基金(ETF)。Cathie Wood稱:“大量的需求必須得到滿足,所以必須達到1萬億美元以上,我認為是2萬億美元。”Cathie Wood看好前CFTC委員、麻省理工學院數字貨幣教授Gary Gensler領導SEC下的比特幣前景。Wood稱Gensler“非常支持比特幣”,并贊揚了SEC在加密領域的領導能力。Cathie Wood在星期二的演講中還對比特幣的價格潛力進行了一些大膽的預測。她援引MicroStrategy的比特幣優先資金政策,稱如果每個標普500指數成分股公司將其資產的1%投資于比特幣,價格將上漲40000美元。(Coindesk)[2021/1/27 13:37:24]

21 年的牛市,讓我們認識到了 DeFi、NFT 可以做出這么多不得了的東西,所以未來我們注定會收獲新的種子。

而新種子的萌芽,需要更多時間。

所以,我仍然堅定地看好比特幣和以太坊的長期未來。當然,就中短期而言,它們還無法完全脫離傳統市場和全球經濟走出獨立行情。比特幣也好、crypto 也好,還只是誕生十余年的技術,雙拳難敵四手。所以,可能是一段非常艱難的時期。

正所謂:以史為鑒,可以知興替。如果要醞釀下一次的牛市,那么勢必要明白我們能從這次 collapse 中學到些什么,這也是這篇文章的題目。

我覺得,必須要學到的東西只有一點:不要把一刻當作永久。

Three Arrows Capital CEO:與外匯市場結構類似的加密市場未來可能會出現更大的“碎片化”:加密貨幣對沖基金Three Arrows Capital首席執行官Su Zhu表示,目前,加密貨幣市場結構正在變得與傳統市場相似。他說:“在外匯市場上,大量的交易是由資金不太充足的公司進行的,它們利用外匯機構經紀商在市場上完成大量訂單。所以我認為最終你會看到加密貨幣朝著這個方向發展。”Zhu還指出,與外匯市場結構類似的加密市場未來可能會出現更大的“碎片化”。他指出,對于未來幾年的加密市場來說,區域交易所將具有巨大的潛力,而其他實體則是市場多樣化和效率提高。(AMBcrypto)[2020/6/8]

什么叫不要把一刻當作永久?

在 DeFi Summer 之前,我們曾經投資過一個 token。隨后它上了 Pancake 的 Farm,APR 有 300%+,非常舒適。再后來,那個池子又被羊駝 list,可以加杠桿來挖。上了杠桿之后,我們甚至不需要再出現金,拿著那個 Token 就可以直接單幣借貸去挖礦,而它的收益,則可以輕松到達 10,000%+。

什么概念,只要我存入 20 萬美金,一年之后,我理論上就擁有了 2000 萬美金。

那一刻,辦公室里都沸騰了。算下來,哪怕單純的 CAKE,都可以每天為我睡后產生幾千美金,更別說還能加杠桿和羊駝的額外補貼——我似乎徹底不需要再工作了。

這是永久么?顯然不是(笑)。挖過二池的旁友們,都很熟悉后面的劇情。

聲音 | 英國金融時報:加密市場仍處早期階段:英國金融時報評論稱,加密資產交易將慢慢變得類似于傳統金融世界的交易平臺,并引用紐約總檢察長辦公室向紐約州(OAG)提交的《虛擬市場誠信倡議》證明加密市場仍處早期階段。[2018/10/4]

再說說另外一個錯覺。

如果你買了一只動物作為頭像,你不但得到一個頭像,而且很快你會得到一條狗,接著是一只變異的動物,然后得到一些這些動物們會用到的 token,甚至會得到 2 塊動物未來居住的土地…

更妙的是,他們每一個都可以售出。掐指一算,只要不消一年,便可以連本帶利的賺回。

你會買入么?

我清晰得記得,在空投前夜,我和兄弟在非常猶豫,非常 Fomo,糾結到底要不要買些猴子。而等到真正空投 APE 的那段時間里,BAYC 的本身的價格也漲,APE 也漲,落霞與孤鶩齊飛。那一刻,整個元宇宙都沸騰了。

當然,此刻,你我都已知曉,這亦不是永久的。

UST 風頭最盛的時刻,就是 UST 市值超過 DAI 的那一刻。那一刻,全世界的 farmer 為之沸騰。

當時,盡管 MakerDAO 的高管認為自家產品更好,但是也只能在推特上稍微酸一下。而這,還招來了 Luna 狂熱支持者的謾罵。

UST,上百億美金規模的「Stablecoin」,暢通于十余條鏈,在 Curve 和 Terraswap 里擁有上億美金的流動性。一兩千萬美金級別的訂單,根本不會產生滑點。而它更強的是,還可以 yield 出超級穩定的 20% 年化利率。

對于一些韓國企業來說,即便企業兢兢業業一整年,也賺不到 20%,那還不如把錢存在這里,safe and sound。

我聽到最多的一個說法就是,UST 盡管似乎有些問題,但是它「大而不能倒」。

但是,它是永久的么?

等到 Luna 從 120 跌到 0.00012 的時候,仍然有人在賭它回錨,可是一切,已經回不去了。無數人為之血本無歸,人們才發現這個「錨」根本不存在。

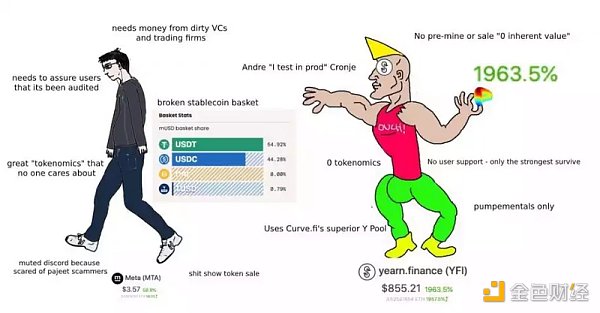

就像我之前聊過的,Curve 是一個完全中立的工具。在它的核心區間里,哪怕你兩個資產風牛馬而不相及,但是它的 AMM 算法就是可以讓它錨定住,讓人無滑點的兌換。

Curve AMM 曲線

而一旦離開了核心區間,只要一點點恐慌的資金出逃,就足以將 AMM 曲線打回原型,加速 crash。

同樣道理的,還有:能夠立刻帶來數倍回報的賄選杠桿,神奇的互聯網魔法貨幣,價值 40ETH 的俱樂部門票,可以和現金 1:1 兌換的欠條等,我就不一一列舉了。

倘若只要是猛藥去疴,把 Luna 的瘡從 crypto 剔除,那便也就罷了。但是,Luna 帶給整個行業的,遠不止于此。

Luna 作為曾經的 top 5 加密貨幣,它的觸角蔓延到了每個角落。而它的覆滅,正在帶來一連串的悲劇。已經發生了的,很直接的兩個后果:

1. 流動性削弱

幾個超大的加密做市商元氣大傷,而他們過去是 crypto 市場流動性的重要維護者。

無論是投資了 Luna、借錢給 Luna,給 UST 提供流動性,還是 UST 的 farmer(除了押 ETH 借 UST 外),無一例外,全部損傷慘重。

就像游戲里,老家水晶都快沒了,沒人再去守外塔。你可以很明顯的感受到,Luna 崩盤之后,整個 Crypto 的流動性弱了很多。

2.Forced to sell

包括 Celsius、3AC 在內的頂級機構,長期以來建立了良好的信譽和口碑,同樣他們也有著很多的負債(無論是來自 LP、友商還是用戶),這本是正常的商業擴張行為。以他們的體量而言,在流動性正常的時候,這些錢慢慢還,大概是沒有問題的。

我相信他們拿到錢的那一刻,雙方也都是非常滿意的。

但是,好日子同樣不是永久的。

如今加密貨幣在加息周期中不斷下行。隨著抵押物的縮水,留給這些機構的選擇越來越少。賣出自己還剩的籌碼止損,是為數不多的選擇了。而如今羸弱的盤面,根本撐不住這樣大額的拋售。

這同樣是死亡循環,越急售還債/補保證金,跌得越厲害,然后還債催的愈急。

除了這兩個直接的因素之外,還有一個大概很快會發生的。

3. 新一輪監管

面對著 Celsius 散戶的控訴和 Luna 投資者的血淚,你很難想象監管不會迎頭趕上。

如今這個時刻,Crypto 再想和 Luna 割席是不可能的。因為,外界的普羅大眾,根本不會做任何細分。監管正需要素材的時候,Luna、Celsius 的案例就被遞了上來,甚至 3AC,一波針對 Crypto 的強監管,是完全可以預期到的。

不管怎么說,當年人山人海的 Luna 的鼓吹者,都是如今 BTC 雪崩中的并不無辜的雪花。當時鼓吹得有多響亮,未來將要換來的枷鎖就有多沉重。

在 Luna 最頂峰的時候,鼓吹到很多機構都相信了它的「大而不能倒」。謊言說過千遍就成了真理,我真心希望大家不要再鼓吹任何的 Ponzi,不要再相信任何的「大而不能倒」,不要再「把一刻當作永久」。

之前在推特上有朋友說是跟我從知乎過來的,真的很感動。以前,我的這些文章都發表在知乎,畢竟那時候簡中互聯網還允許我聊 crypto。

我當時有個「年更」的策略,每年更新一篇我對整個大市場的理解,以及我的 portfolio。19 年的建議主要是定投 BTC,20 年的建議則是切換一些頭寸到 ETH。哈哈不過當時的文章多少有點稚嫩,這里就不放鏈接了,實在感興趣可以去知乎翻翻。

如果說讓我說說現在的策略,可能還是以等待時機為主。

我目前主要的頭寸是 BTC、USDC/USDT,和一些零碎的小幣和 PFP。如今這個點位,再去 panic sell 主流的空間已經不算多,但是 alts 向下的空間還是很大的。

關于抄底。

關于抄底

我覺得在 800 美金以下買入 stETH,對于長期持有者來說,也許是個正確的選擇。

ETH/USD

800 美金是上輪牛市的起點之一,同樣 stETH 也確實應當有些額外的折扣。長期主義者是一定能等到 stETH 回兌成真正 ETH 的那天的。

對于以太坊未來的技術路線,PoS ETH+Rollup 的組合,我是非常看好的。基于這樣的路線,真正的 web3.0 應用也可以超低成本跑在以太坊之上,享受以太坊的安全性,而不需要再考慮高昂的手續費。以太坊的環保問題、通脹問題也會因為 PoS 而得以解決。

另外,BTC 是我的心頭好,同樣可以擇機開始定投。最近半年以來,它的流動性之好,大家都已有目共睹,畢竟流動性為王。而且,加息終究會結束,放水才是永恒紀元。

Meme of Bitcoin

最后,此時此刻,如果你這是你第一次經歷熊市,不要太過沮喪。戰爭會過去的,疫情也會結束的,通脹會平息的,放水仍然是永恒的主題。熊市里的分分秒秒,都是 build 和學習的良機,因為這陰暗的一刻,也同樣不是永久。

原文作者: @0xTodd, Nothing Research 合伙人?

Tags:比特幣CRYPETHCRY比特幣以太坊最新消息分析CryptoBankethnographyofspeakingCryptoDash Token

元宇宙無疑成為科技巨頭的新賽場:字節跳動重金買下Pico,三星與微軟合作研發HoloLens3,谷歌重啟AR眼鏡計劃,騰訊還未放棄收購黑鯊.

1900/1/1 0:00:001.DeFi代幣總市值:354.3億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:53.

1900/1/1 0:00:002019年5月,幣安的一個熱錢包被盜,價值4100萬美元的比特幣被盜。2019年7月,BITPOINT熱錢包被黑,價值3200萬美元的數字資產被盜.

1900/1/1 0:00:00上周恐慌情勢繼續在市場上漫延,其中一個原因是傳出行業內最活躍、最具話語權之一的 VC 三箭資本(3AC)面臨清算.

1900/1/1 0:00:001.DeFi代幣總市值:394.01億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:41.

1900/1/1 0:00:00頭條 ▌Celsius否認公司CEO試圖離開美國的報道6月28日消息,昨日有報道稱,Celsius Network首席執行官Alex Mashinsky上周曾試圖通過美國莫里斯敦機場離開該國.

1900/1/1 0:00:00