BTC/HKD+1.35%

BTC/HKD+1.35% ETH/HKD+1.92%

ETH/HKD+1.92% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD+1.01%

ADA/HKD+1.01% SOL/HKD+3.01%

SOL/HKD+3.01% XRP/HKD+1.63%

XRP/HKD+1.63%撰文:Chainalysis

編譯:Aididiao

去中心化自治組織(DAO)是 Web3 時代的主要組織運行模式。基于互聯網和區塊鏈技術的 DAO 為企業、項目和社區提供一種獨特的民主化管理結構,其中的任何成員都可以通過購買治理代幣進行決策投票,進而參與治理。

DAO 的工作方式概括起來:

DAO 創始人創建治理代幣;

將治理代幣分發給用戶、支持者和其他利益相關者;

每個治理代幣對應于一定數量的投票權,治理代幣可以在二級市場進行買賣。

雖然這個過程被認為是去中心化的一種方式,但數據表明 DAO 所有權高度集中化。

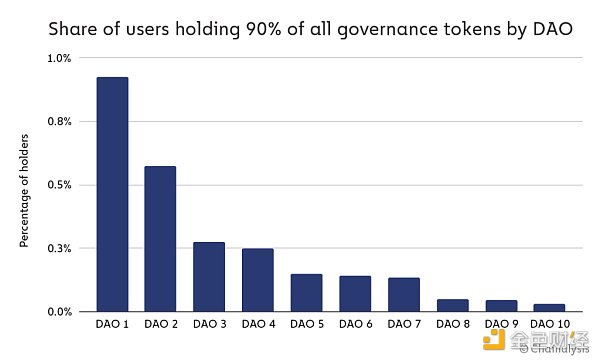

通過分析十個 DAO 治理代幣的分布,我們發現在幾個主要 DAO 中,不到 1% 的持有者擁有 90% 的投票權。

DAO 中持有 90% 治理代幣的用戶占比

治理代幣高度集中分布對 DAO 治理影響非常大,如果只有一小部分前 1% 的持有者發起投票,理論上他們的決策權將超過剩下的 99%。小額投資者可能無法對提案過程做出有意義的貢獻。

對于治理代幣持有者來說,有三個關鍵的治理步驟。投票很簡單,任何持有者都可以做到,但是創建提案和提案通過并非所有的持有者都可以做到。

去中心化多鏈跨鏈交易平臺Chainge Finance推出ARB看跌期權:3月21日消息,去中心化多鏈跨鏈交易平臺Chainge Finance推出了ARB看跌期權,讓用戶能夠提前鎖定賣出價格,購買行權價為2美元的ARB看跌期權。除此之外,用戶還可以用TF-USDT發行看跌期權來達到賣出ARB-PO鎖定買入價格的效果,例如ARB開盤后價格并沒有達到2美元,用戶發行的ARB看跌期權被行權后將自動獲得成本價2美元的ARB現貨,然后ARB的市場價格若上漲至6美元,用戶在DEX中賣出后即可獲得近3倍的收益。另外,Chainge為用戶提供了高達235%年化收益的ARB-PO/USDT的流動性池。簡而言之,用戶可以在空投之前利用Chainge的ARB看跌期權來提前獲得套利收益。

作為一個去中心化多鏈跨鏈交易平臺,Chainge提供了自托管跨鏈錢包、去中心化托管交易、去中心化期貨交易以及第一個去中心化期權交易等一系列加密交易工具。這些工具能夠幫助用戶提高加密貨幣的安全性,并且方便進行加密資產的管理和交易。[2023/3/21 13:17:05]

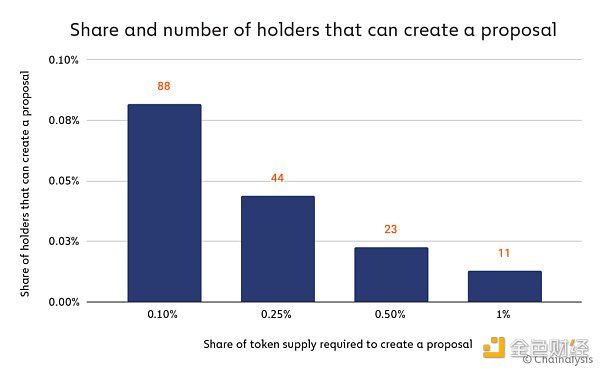

根據這十個 DAO 提案要求,可以發現:

用戶必須持有代幣供應量的 0.1% 到 1% 才能創建提案。

用戶必須持有代幣供應量的 1% 到 4% 才能讓提案獲得通過。

以此為標準,我們發現在這十個 DAO 的持有者中,只有千分之一到萬分之一擁有足夠的代幣來創建提案。

Dogechain鏈上總鎖倉量突破900萬美元,24 小時漲幅53.24%:8月18日消息,據DeFiLlama數據顯示,Dogechain鏈上總鎖倉量已突破900萬美元,目前為9,281,155美元,24小時漲幅53.24%。據官網介紹,Dogechain旨在為DOGE社區帶來NFT、游戲和DeFi等加密應用,即將推出TokenDC。[2022/8/18 12:33:24]

DAO 中能夠創建提案的持有者數量和占比

如果太多的持有者可以創建提案,平均提案的質量可能會下降,并且 DAO 可能會充斥著治理垃圾。但如果能創建提案的人太少,社區成員可能會質疑「去中心化治理」的真實性。

在涉及個人單獨創建提案時,萬分之一到三千分之一的持有者有足夠的代幣能夠完成是合理的。

過度集中的投票權可能導致決策過程與構建 web3 的去中心化原則相矛盾。

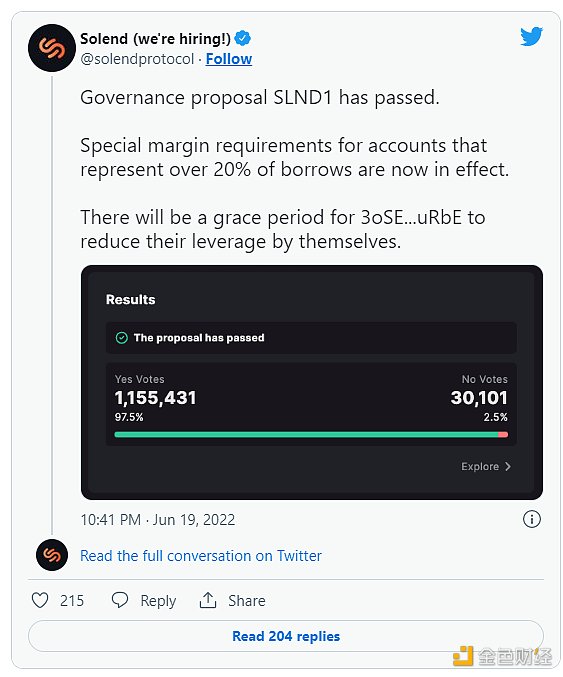

例如,今年 6 月,管理基于 Solana 的借貸協議 Solend 的 DAO 面臨這樣一個問題:如果 Sol 的價格進一步下跌,該協議的最大鯨魚用戶將面臨追加保證金,可能導致 Solend 資不抵債,將有價值約 2000 萬美元的 Sol 代幣被拋售,進而導致資產價格暴跌,整個 Solana 生態系統遭受重創。DAO 呼吁發起投票以控制鯨魚用戶的賬戶,希望能夠通過 OTC 交易,而非在公開市場清算其頭寸。

Powerbomb Finance完成100萬美元融資,Delta Blockchain Fund領投:3月10日,DeFi 收益定制器 Powerbomb Finance 完成 100 萬美元融資,本輪融資由 Delta Blockchain Fund 領投,Cove Capital、中心化交易平臺 Zipmex 和 Finext Eastern Bank 等參投。[2022/3/10 13:48:20]

全部對話

該提案輕松獲得通過,超過 110 萬張「Yes」票對 3 萬張「NO」票。但是,其中超過 100 萬張選票來自一個擁有大量治理代幣的用戶。?如果沒有普通參與者的投票,該提案將因為參與率低于 1% 而無法通過。

這一情況引發了加密貨幣社區的強烈反對,許多人質疑平臺聲稱自己是去中心化的,但是卻為少數人的利益服務,違背用戶的意愿來控制用戶的資金。雖然 Solend DAO 后來再次投票否決了該提案,但是當少數持有人控制了非常龐大的治理代幣份額時,DAO 是否能夠為所有參與者的最佳集體利益行事將會引起質疑。

不同的 DAO,實際治理過程差別非常大,這里用實際的案例來說明,我們從 Uniswap 開始。

任何持有 Uniswap 治理代幣 UNI 的人都是該 DAO 的成員。他們可以用自己的地址,或者將投票權委托給他人的地址,公開他們的建議或者提交自己的提案來參與治理。提案內容千差萬別,例如最近的提案,是否資助一項捐款計劃;是否整合一個新的區塊鏈及是否降低治理提案提交門檻等。

動態 | 加密貨幣錢包提供商Blockchain投訴山寨網站:據CCN消息,加密貨幣網絡錢包提供商Blockchain已在美國聯邦法院提起訴訟,指控山寨網站blockchain.io試圖欺騙用戶。根據Blockchain的說法,這個假設的新機構實際上是一個原始名稱為Paymium的舊平臺,也被稱為“Instawallet”,曾在2013年一次廣為人知的黑客攻擊中損失了用戶資金。[2018/9/23]

在提交適當的提案之前,必須通過前兩個階段:意愿檢查和共識檢查。

意愿檢查明確社區是否有足夠的意愿來改變現狀。期限為兩天,門檻是 2.5 萬 UNI 贊成票。

共識檢查圍繞潛在提案建立正式討論。期限為五天,門檻是 5 萬 UNI 贊成票。

如果兩項檢查都通過,則可以對官方治理提案進行投票。然后,將會有一個為期 7 天的審議期,在這期間,社區成員可以在治理論壇上討論該提案的優點。審議期結束后,如果至少有 4000 萬票贊成票,反對票占少數,則該提案通過,并將在之后的兩天時間內確定頒布。

并非所有的 DAO 都跟 Uniswap 一樣的治理過程,但大多數都是在類似的基礎之上運行的,比如 Snapshot 的投票系統和 Discord 聊天服務器。Dream DAO 也不例外,盡管它的愿景和治理過程是獨一無二的。

Dream DAO 是由 501 (c)(3) 慈善機構 Civics Unplugged 創建的,旨在為全球的 Z 世代提供培訓、資金和社區,幫助 Z 世代青年使用 Web3 來改變過去的一些習慣和思維,從而適應未來。

金色財經現場報道 LemoChain首席運營官Dylan Sutton:區塊鏈能夠改進數據采購環節:金色財經前方記者實時報道,4月12日舉辦的第二屆全球金融科技與區塊鏈中國峰會2018上,LemoChain首席運營官Dylan Sutton做了“區塊鏈:應用落地正當時”的演講,他表示,數據采購方面,區塊鏈能夠提供重置加密,并且實現買方賣方直接結對,就能夠改進數據行業的采購環節。[2018/4/12]

SkywalkerZ 的持有者運營 DAO 社區,SkywalkerZ NFT 既可以作為治理代幣,也可以向該計劃捐款的人提供籌款激勵。當捐贈者購買 SkywalkerZ NFT,他們可以將投票權轉移給以后的 Z 世代青年使用,Z 世代青年無需購買 NFT 就可以在 DAO 中獲得投票權。NFT 的購買者可以申請加入 DAO 并成為投票成員,或者可以將其留給他們贊助的 Z 世代學生,無論哪種方式,NFT 都是屬于購買者的。

通過贈與 NFT 投票權的方式,可以消除 Z 世代參與 DAO 治理過程的財務障礙,讓他們沉浸在 Web3 中,并積極的使用區塊鏈技術。

DAO 將成為 web3 的重要組織運行模式,他們管理:

DeFi 協議:Uniswap ($UNI) 和 Sushi ($SUSHI) 等。

社交俱樂部:Friends With Benefits ($FWB) 和 Bored Ape Yacht Club ($APE) 等。

資助機構:Gitcoin ($GTC) 和 Seed Club ($CLUB) 等。

游戲公會:Good Games Guild ($GGG) 和 Yield Guild Games ($YGG) 等。

NFT 生成器: Nouns(1 NFT = 1 票)。

風險投資基金:MetaCartel 和 Orange DAO 等。

慈善機構:Big Green DAO 和 DreamDAO 等(1 SkywalkerZ = 1 票)。

鏈游:Decentraland ($MANA) 和 Sandbox ($SAND) 等。

更多。

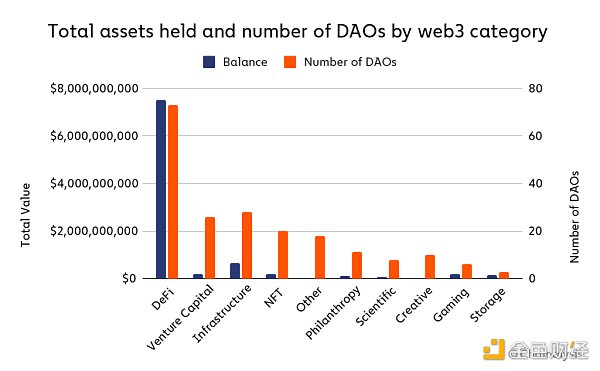

但就用戶量和資金規模而言,DeFi 類型的 DAO 占所有 DAO 國庫價值的 83%,占所有 DAO 數量的 33%,具有巨大的領先優勢。

各種 DAO 的資產占比和數量占比

專注于風險投資、基礎設施和 NFT 的 DAO 也有較大占比,這表明 DAO 對投資者、開發人員和藝術家都具有吸引力。但是他們的鏈上資產價值相對較小。

不同種類的 DAO 界限是模糊的。游戲 DAO 通常與 NFT 有關,風險投資基金 DAO 通常為 DeFi 提供資金,而基礎設施 DAO 支持上述所有類別。

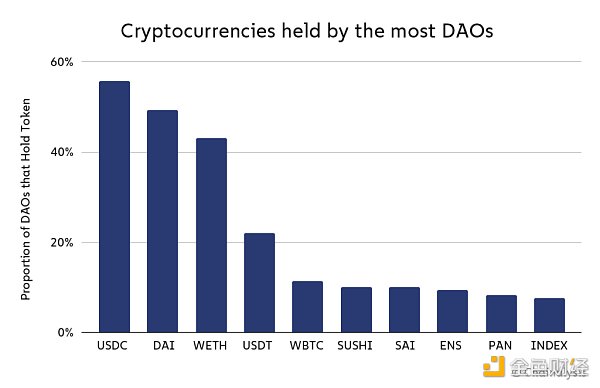

盡管 DAO 的類型和規模各不相同,但大多數鏈上國庫都持有類似的加密貨幣。其中最常持有的加密貨幣是穩定幣 USDC,在分析的 197 個 DAO 中,超過一半持有 USDC 穩定幣。

DAO 最常持有的加密貨幣

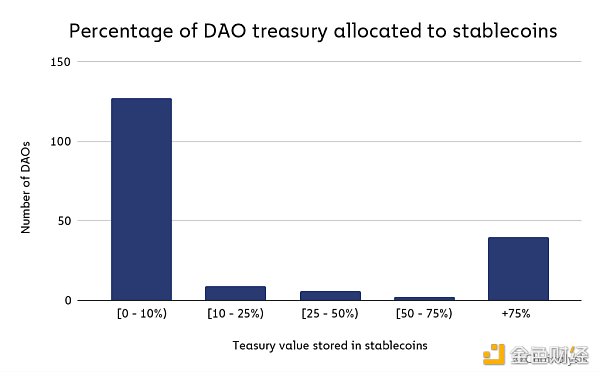

DAO 國庫持有的穩定幣很少占據國庫價值的大部分,平均只有 23% 的資產是穩定幣。在我們研究的 DAO 中,85% 的 DAO 國庫只有單一資產組成。

國庫穩定幣占比不同的 DAO 數量分布

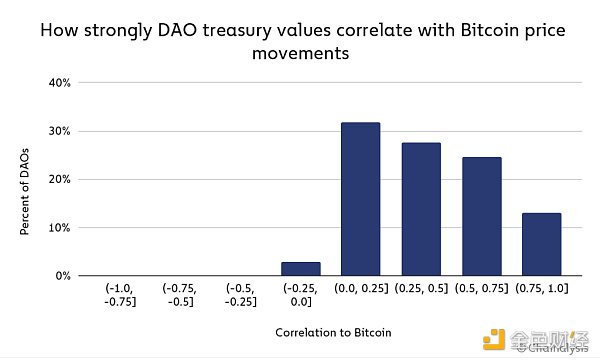

鏈上國庫價值的波動性大致與比特幣一樣。假設 DAO 當前持有的資產是他們過去一年的歷史投資組合,我們發現:

資產超過 100 萬美元的 DAO 平均年化波動率為 82%,而比特幣為 69%。

資產超過 100 萬美元的 DAO 在過去一年中的平均最大回撤幅度為 51%,而比特幣的回撤幅度為 72%。

DAO 國庫價值也與比特幣價格走勢密切相關。38% 的鏈上 DAO 國債與比特幣的相關性在 0.5 到 1.0 之間。

DAO 國庫與 BTC 價格的相關性分布圖

規模較小的 DAO 資金管理最有趣的領域之一是并購 (M&A)。并購允許 DAO 進入其他相關領域,而無需再開發內部工具。隨著 DAO 模型的成熟,DAO 并購將變得更加普遍。

到目前為止,DAO 能夠使用的金融工具和相關法律法規相當有限。例如可能由于其不確定的法律地位,很少有 DAO 使用貸款或信貸。隨著 DAO 模式的成熟,我們可能會看到更加標準化的法規、管理策略和實踐成果。

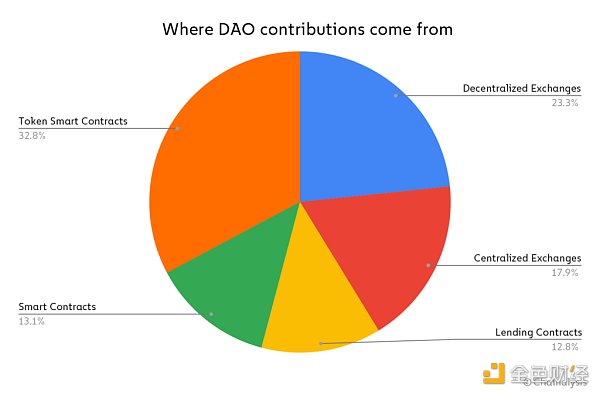

雖然我們沒有收集有關 DAO 參與者的統計數據,但是我們可以通過鏈上數據了解有關 DAO 貢獻者的一些信息。

代幣智能合約 = 項目特定的 ERC-20 或第 1 層代幣合約

正如所料,DAO 參與者是加密貨幣服務的高級用戶。DAO 國庫資金中只有 17.9% 來自中心化服務,其余 82.1% 來自去中心化服務。這表明大多數 DAO 貢獻者也使用了 DeFi 平臺來托管他們的加密貨幣。

隨著 DAO 不斷發展,幫助 DAO 成長和治理的專業化工具及團隊已經出現。Superdao 簡化了 DAO 的創建;Snapshot 簡化了治理;Coin Center 在國會上倡導發展 DAO。我們期待著 DAO 在未來可以完成什么、將變成什么以及它們將在多大程度上實現去中心化。

文:JESSE COGHLAN這位億萬富翁投資者表示,對金融之外的應用和效用的更大關注將使更多人回到加密貨幣領域,并可能扭轉市場的下滑趨勢.

1900/1/1 0:00:001.DeFi代幣總市值:379.62億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:40.

1900/1/1 0:00:001.金色觀察 | eBay、Uniswap紛紛收購NFT平臺意味著啥牛市中,公司收購是為了加快增長;然而在熊市中,公司收購是為重整其業務,從而更好地經受住時代的考驗.

1900/1/1 0:00:00我們看一下支撐 Tether 的 USDT 穩定幣的儲備,并將其與 DeFi 和 TradFi 中的其他類似資產進行比較.

1900/1/1 0:00:00作者:@0xmao_eth, @lin_yiliu, ?@WCryptoJenny再過幾天,SEC又將對兩只比特幣現貨ETF做出決定.

1900/1/1 0:00:006月27日,a16z合伙人Dixon發文回顧了2000年代web2萌芽時代的那些事,文章標題為:玩具、秘密和周期。我在2000 年代初在互聯網泡沫破滅期間開始了我的互聯網職業生涯.

1900/1/1 0:00:00