BTC/HKD+1.34%

BTC/HKD+1.34% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.53%

ADA/HKD+0.53% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+0.65%

XRP/HKD+0.65%

在過去500年的金融歷史中,交易所在效率、訪問性和復雜性方面有了巨大的發展。然而,自中世紀歐洲產生最早的有組織的交易所以來,它們的目的一直沒有改變:以雙方同意的價格快速匹配金融資產的買家和賣家。

由于電子交易的盛行,針對電子交易系統,一些運營商開始設計相關功能,以便吸引更多的市場份額。交易所之間競爭的領域主要在執行速度和價格匹配的質量上,具體表現為激勵更快的交易或改善交易者可實現的執行價格。隨著交易的不斷發展和去中心化金融(DeFi)的出現,新型交易場所(如去中心化交易所),也開始努力解決一些類似的問題。

為了解讀交易所如何利用激勵措施使他們的系統更有吸引力,讓我們先看看訂單匹配在理論上是如何運作的,以及客戶在選擇交易所時要注意什么。當一個資產的訂單以某一價格買入或賣出被提交時,有兩種情況發生:它可以立即與愿意接受交易的另一方匹配,或者,如果沒有這樣的對手方,它會被暫時掛單,直到有人愿意以該價格交易。

在第一種情況下,訂單被稱為 "接受者 "訂單,因為它立即接受了一個可用的價格,并從池中移除流動性。后一種情況是 "做市商 "訂單,它的作用正好相反:為做市商訂單的交易提供流動性。在有中央訂單簿的交易所,做市商訂單代表以報價買入或以買入價賣出,而做市商訂單代表向市場提交一個新的出價或報價,但不會立即執行。

DeFi借貸協議Alchemix將超過10%的DAI供應鎖定在yearn.finance:DeFi借貸協議Alchemix Finance聯合創始人scoopy trooples表示,Alchemix將超過10%的DAI供應鎖定在yearn.finance。[2021/5/15 22:05:59]

對于提交做市商訂單的交易者來說,有大量的做市商訂單是有利的,因為這可以確保有足夠的競爭來提供一個公平的價格,并允許交易者立即執行大額交易。另一方面,提交做市商訂單的交易者更愿意在交易場所擁有盡可能多的做市商訂單,因為這增加了他們的訂單被快速執行的機會,并減少了與其他做市商訂單在價格上的競爭。

最后,還必須考慮交易所本身的激勵機制。雖然交易所可以通過各種方式賺錢,但大多數還是通過對每筆交易收取少量手續費作為主要收入來源。通過向交易雙方收取費用,交易所可以優化其系統上的交易條件,以吸引客戶并最大限度地賺取費用。在本文的其余部分,我們可以看到美國股票交易所在過去幾十年里是如何嘗試優化其收費結構,以及DeFi交易所(交易的是代幣,而不是股票)是如何處理類似問題的。

1996年推出的島嶼電子通信網絡 (Island ECN) 是第一個通過顯著調整費來吸引客戶量的美國股票交易所。在納斯達克交易所做市商的不利交易行為的推動下, Datek Securities的子公司推出了Island ECN作為大多數納斯達克上市股票的競爭交易所。Datek主要是一家在線零售經紀公司,希望通過建立自己的交易所來處理客戶訂單,因此他們需要一種方法來鼓勵機構交易員參與到新的系統中。

MXC抹茶MX DeFi鎖倉總價值6700萬USDT,MX20日漲幅46.18%:據官方消息,MXC抹茶 MX DeFi 機槍池挖礦鎖倉總價達6700萬USDT,其中FIC、BTCTRON、POLS挖礦產品,鎖倉總價值分別為1575萬USDT、1213萬USDT、960萬USDT。

據了解,MX DeFi是通過質押MX、USDT、ETH或其他指定代幣,按比例獲取新幣頭礦收益的流動性機槍池挖礦產品。MX DeFi 支持無常損失代償制度,保障用戶本金不受無常損失侵蝕。交易數據顯示,MX從0.1245USDT低位上漲至0.182USDT高位,20日最高漲幅達到46.18%。[2020/10/19]

他們的解決方案是,如果Island ECN的會員的訂單被交易的做單方匹配,則向其支付小額回扣。為了補貼這個回扣,Island ECN對與買方匹配的訂單收取適度的費用。通過打破當時對交易雙方收取同等標準費用的做法,Island ECN迅速吸引了做單方的交易量,并確保為其零售客戶提供了充足的流動性資金。到1999年,該企業取得了巨大成功,一系列具有類似收費模式的交易所涌現出來,將這種做法帶入到主流視野中。截至2021年初。行業研究估計,使用這種收費模式(maker/taker模式)的交易所,約占美國股票交易所交易量的50%。

研究人員:DeFi比傳統金融科技公司更具優勢:Nansen聯合創始人、數據科學家Alex Svanevik表示,與金融科技和傳統服務提供商相比,DeFi從長遠來看具有關鍵優勢,因為其擁有較低的進入門檻,使用以太坊或其他加密貨幣的任何人都可以使用DeFi服務。(u.today)[2020/10/5]

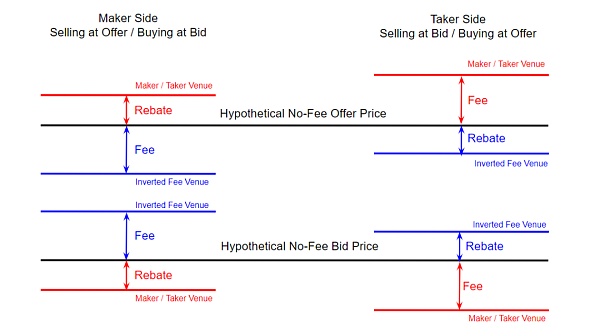

隨著專業化收費模式的普及,一些交易場所試圖嘗試顛覆原有模式(maker/taker模式)中的角色,向流動性消耗者(taker)提供回扣,向流動性提供者(maker)收取費用,這種模式被稱為反向收費模式,納斯達克波士頓交易所在2009年首次嘗試,目前占美國股票交易量的5%左右。為了直觀地了解做市商/承接商和倒置收費結構的不同,我們可以想象一個假設的市場,其中所有交易所的可用買賣價格都是一樣的,不包括其他費用的影響。

假設交易只發生在這些價格上,那么我們就可以看到在這兩種交易模式中,maker或taker在收費之后的最終結果,如圖所示。請注意,反向收費模式有效地在買入和賣出價格之間創造了更窄的價差,因為做市商在不太積極的一方交易的一些優勢被收費結構所侵蝕。相反,maker/taker的價差實際上更寬,因為承接商訂單除了在更積極的出價或報價一側交易外,還必須支付費用。

火幣“DeFi挖礦”二期售罄,3.7秒鎖倉350萬HT:據官方消息,火幣全球站已于 9月11日21時 (GMT+8) 開啟“鎖倉HT/HPT參與DeFi流動性挖礦”二期活動,用戶僅需 100HT或10萬HPT即可起投。本期總鎖倉上限為350萬HT與6億HPT,其中350萬HT鎖倉額度上線3.7秒售罄。[2020/9/11]

然而,在現實中,不同類型的交易場所的可用報價和市場行為并不相同。在maker/taker交易所給與maker方報價更多激勵會在maker一方產生了更多的競爭,這通過導致更窄的價差抵消了taker方的一些劣勢。在反向收費模式中,收費給做市商帶來的劣勢被激勵更積極的交易所抵消,這導致做市商的價差擴大,訂單執行速度加快。

由于美國股票交易場所的交易費用已經競爭了20多年,在主要交易所交易的細微差別是眾所周知的,小的低效率大多被成熟的參與者所仲裁。正如最近的一項關于美國大型對沖基金的全年交易數據的研究表明,一旦考慮到市場影響和執行速度的機會成本,在這個成熟的市場中轉嫁給最終用戶的成本是相當統一的。由于股票交易業務的高度競爭性和成熟套利交易者的廣泛存在,美國股票市場的微觀結構權衡發生在大多數參與者的視野之外,但他們仍然可以從快速執行和有利的定價中受益。

Hubble Chain CEO:項目三大核心戰略與DeFi有很多契合點:3月20日,在DeFi2020全球區塊鏈金融高峰論壇暨HUBBLE CHAIN亞太戰略發布會上,Hubble Chain CEO Alex Silva為數千位觀眾現場解讀Hubble Chain三大戰略布局。Alex Silva表示,Hubble Chain三大核心戰略與DeFi有很多的契合點,Hubble Chain將從DeFi吸取養分,持續為每一階段的區塊鏈智能金融體系搭建良好的生態基礎。Hubble Chain是擁有去中心化交易系統的公鏈,以智能挖礦、智能中心、智能孵化器三步戰略為核心,全面打造區塊鏈金融新生態。[2020/3/20]

到目前為止,我們主要研究了具有中央訂單簿的傳統股票交易所,但這些原則同樣適用于所有訂單簿交易所,如商品期貨交易所和中心化加密貨幣交易所。這些場所大多使用某種版本的maker/taker模式,或對交易的每個環節收取固定費用,盡管最近有些(如eToroX)也嘗試了反向收費模式。

但是,沒有中央訂單簿的新型交易所呢?在過去的幾年里,越來越多的加密貨幣交易是通過自動做市商(AMMs)進行的,其價格是由一個公式設定的,而不是傳統的訂單簿結構。為了了解這些新交易所的如何費用優化,讓我們首先看看一個簡單的AMM的理論概念,以及它是如何匹配訂單的。

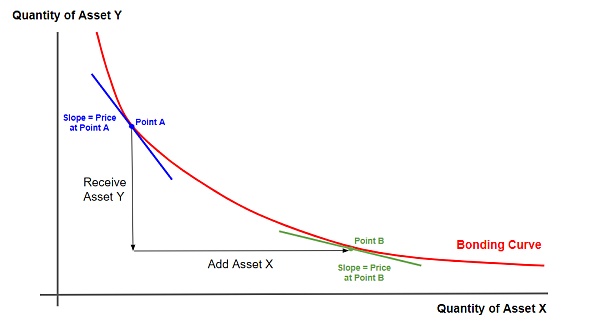

AMM是一個智能合約,它通過持有資產X和資產Y并根據商定規則進行交易,在資產X和資產Y之間建立一個市場。為了提供交易所需的庫存,被稱為流動性提供者(LPs)的市場參與者將資產存入AMM,他們保留集合的資產的部分所有權。盡管一些AMM給LP提供了提供價格輸入的選擇,但我們首先考慮更簡單的情況,即他們的角色是被動的。在這種情況下,AMM被編程為根據預先確定的聯合曲線來維持這些資產的數量。如果交易者與AMM交換一定數量的資產X,他們將收到一定數量的資產Y,該數量由AMM中兩種資產的當前水平周圍的聯合曲線的斜率決定。

對于任何凸聯合曲線,會產生一種情況,即以資產X計價的資產Y的價格隨著更多的資產Y被移除而增加,導致一個均衡水平,在這個水平上,價格與其他場所的價格一致。當價格在平衡點附近波動時,套利交易者被激勵從AMM中移除少量暫時定價過低的資產,并在其他場所出售,賺取少量利潤并修正AMM價格,使其與更廣泛的市場保持一致。

這種交易動態將AMM市場分成三類參與者。LPs, 套利者和交易者。LPs被動地提供資產給其他人以任何價格進行交易,并保持對合并資產池的部分所有權。套利者經常與AMM進行少量交易,以保持與外部場所的價格一致。最后,雖然與AMM進行交易的交易者可以被視為類似于訂單薄市場的接受者,但AMM市場的價格制定是由LPs和套利者共同完成。

由于套利需要利潤激勵,套利者的利潤對LP來說是有代價的,稱為 "無常損失"。LP也需要利潤激勵來提供他們的資產給AMM進行交易,所以他們的損失和機會成本必須從向套利者和其他交易者收取的費用中得到補償。大多數AMM的做法是對交易員和套利者的每筆交易收取費用,并將部分收入轉給LP作為收益或激勵。盡管早期的AMMs使用的是主要由主觀判斷確定的統一費用,但最近的發展是根據市場條件和場所的業務需求來校準費用,從而產生了一些熟悉的權衡。

AMM優化的最終目標與任何其他類型的交易所相同:吸引用戶量并從該場所促進的交易中獲得更高的收益。一種可能的方法是向LPs支付更高的收益,讓他們將資產存入AMM,目的是積累大量的資產,以支持大量的交易。然而,要使這些收益率持續下去,需要對與AMM的交易收取高額費用,并限制套利者的活動,使他們無法從小于費用率的價格差中獲利。

這種摩擦導致了更高的價格和更低的套利量,這兩種情況對于交易所的整體成功都是不可取的。另一方面,費用太低,不能支持LPs的高收益,以彌補因價格分歧造成的損失,并可能難以吸引競爭對手的資產。隨著AMM市場成熟并進入主流,以可操作的方式量化這些權衡,并使AMM市場適應其用戶的需求方面,已經取得了進展。

隨著更先進的一代AMM進入市場并給交易環境帶來一些變化,收費結構也需要進行調整。基于市場投入而升降的動態費用將允許對激勵措施進行更精細的調整,以提供持續平衡的交易條件。分層收費池,如Uniswap v3使用的收費池,允許交易者和LPs根據個人風險承受能力和交易需求,在不同收費水平的AMMs之間進行選擇。最后,集中的流動性特征,也被用于Uniswap v3,使LPs有能力限制其資產可用于交易的價格范圍。這最后一項創新在優化的背景下特別有趣,因為允許LPs有一些價格輸入,可以想象減少他們提供資產用于交易所需的補償,為收費和激勵結構的更多試驗打開大門。隨著交易場所的不斷發展,在創建最有效地允許用戶使用所有這些功能的場所方面還有很多工作要做。通過了解市場設計中的歷史權衡,以及DeFi市場與這一背景的關系,我們可以接近這些設計決策,了解它們對交易環境和新交易所的整體競爭力的影響。

Tags:AMMDEFIEFIDEFHammer FinanceWorld of DefishScarcity DeFiXDEFI幣

如果你是WEB3加密界的新手,面對眾多概念無從入手,那么歡迎你,來對地方了!!本文圍繞標準?ERC721協議,描述了Mint、?safeMint、?transfer等是如何實現資產管理的.

1900/1/1 0:00:00概述 長期以來,可擴展性一直是該領域廣泛討論的話題。圍繞單片式區塊鏈與模塊化區塊鏈、橫向與縱向擴展的討論長期以來一直是社群交流的重點.

1900/1/1 0:00:00在結束了早期自詡為「以及其他資本(And Others Capital)」(一般來說加密領域媒體再報道融資新聞時喜歡只列出知名 VC.

1900/1/1 0:00:00轉自:老雅痞 大多數關注加密貨幣的用戶聽說過DeFi Summer,這發生在2020年,當時,看起來DeFi將是加密貨幣和區塊鏈的主流用例。然而,一年后,一些類似于口袋妖怪的游戲起飛了.

1900/1/1 0:00:00NFT已經開始深入產業,服務產業。5月20日,在三亞中免集團的商場中,一場圍繞NFT展開的活動展開,舉辦活動的品牌方是化妝品集團萊珀妮,執行方是國際創意營銷公司Circle Square,技術提.

1900/1/1 0:00:00流動性質押衍生品 (Liquid Staking Derivatives,以下簡稱 LSD),比如 Lido 或其他類似的協議,是一個形成卡特爾化的層面,當它們超過關鍵的共識閾值時.

1900/1/1 0:00:00