BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD-0.53%

LTC/HKD-0.53% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD+0.19%

XRP/HKD+0.19%一、UST穩定幣的機制二、虛市值三、如何利用虛市值賺錢四、Luna中的虛市值五、Luna創始人Do Kwon的巨額套現六、Do Kwon買入的8萬個BTC七、Do Kwon用8萬個BTC救市了嗎?八、Luna&UST歸零中,損失的資金都到哪去了?九、如何在UST脫錨中賺錢?

這兩天幣圈發生了有史以來數得著的天量財富轉移,你在這次轉移中,是賺了還是虧了?如果你不懂數學,那肯定是會虧的,因為這次Luna歸零的例子非常極端,400億美元在2天內徹底歸零。

截止目前,我還沒看到有哪篇文章,從資金易手(也就是真金白銀去哪了)的角度談這次Luna歸零事件的,那我就來談一談吧。這將是我寫的最深的一篇文章之一,請各位跟上。

不要問我為什么鴿了11號的文章,凡是市場情緒極端時(恐慌或狂熱),就是到處都能輕松撿錢的時候,相信很多人和我一樣,這兩天都只睡了幾個小時。能在昨天晚上擠出時間,寫了一篇《USDT在近期沒有脫錨的風險》來避免市場過度恐慌,就已經不錯了。

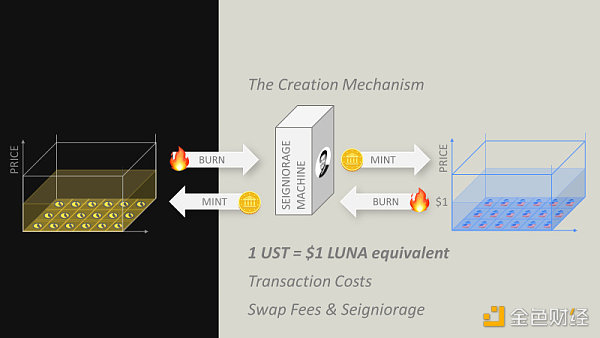

要說明這次Luna歸零事件,得先講一下UST穩定幣的穩定機制。UST是一個目標錨定1美元的算法穩定幣。錨定機制是:雙幣銷毀鑄造:

① Luna是UST的項目幣,自由漲跌。

② UST通過和Luna的 “雙向銷毀鑄造” 來錨定1美元:

a、當UST價格大于1時(例如1.01美元),可以通過銷毀價值1美元Luna,來得到1個UST,然后賣出1UST得到1.01美元,獲利0.01美元。

b、反過來,當UST價格小于1時(例如0.99美元),可以用0.99美元買入1UST,銷毀1個UST,來得到價值1美元的Luna,然后賣出Luna得到1美元,獲利0.01美元。

套利機制如上圖所示,當然其中有一些摩擦費用(例如系統鑄造費用,交易費等),1.01是不夠套利成本的,要再高一些才夠。

因此,通過套利者的不斷套利,只要Luna的總市值正常,UST就能穩定在1美元。而UST生態的發展,又會將交易費手續費等利潤,反哺給Luna(Luna本質上是這套系統的股權),提高Luna的總市值。

那Luna這次為什么歸零了?要深刻理解其本質,得先了解 “虛市值” 這個基礎概念。虛市值 的概念我在之前2019年10月29日的文章(BTC那時候價格9204美元)《比特幣漲到十萬美元需要多少資金?》中講過一次,如果沒看過的話,我簡單講一下。

簡單一句話:

“總市值” 只是個統計值,不是真金白銀。

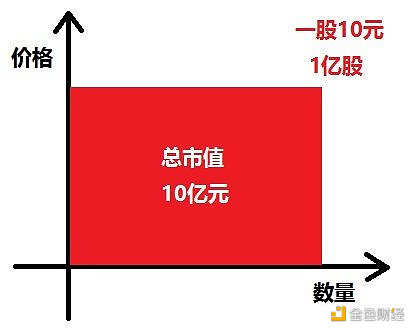

舉一個最簡單的例子:張三發行了一個有1億發行量的幣,然后以10元賣了1個給李四,那么這個幣的總市值就是1億個*10元=10億元,但如果張三這時候說,我這個幣總市值10億元,我打一折,1億賣給你,你會買嗎?

某鯨魚地址再次以5萬枚USDC買入8400萬枚TURBO:5月12日消息, Lookonchain監測數據顯示,曾因交易PEPE賺取1450萬美元的聰明鯨魚地址(0x9e037開頭)在TURBO價格下跌后,再次以5萬枚USDC買入8400萬枚TURBO。該地址總共花了103萬美元買入14.7億枚TURBO,平均買入價為0.0006993美元。[2023/5/12 14:59:29]

你肯定不會買對吧?因為這個幣的交易量遠低于總市值,根本不值錢。

這是第一步,基本沒人會上當,但稍微換了下花樣,就會有很多人掉坑里了。我在《比特幣漲到十萬美元需要多少資金?》里舉了一個例子:

一家股票型基金,基金歷史成長性很好,每年都賺10%~30%,到現在基金持有的幾只股票,凈值100億。請問,基金打個5折,50億整個(包括股票一起)賣給你,你愿意買嗎?

給你1分鐘時間思考

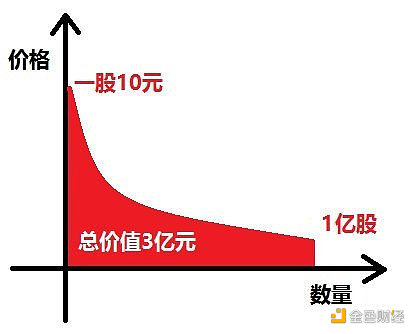

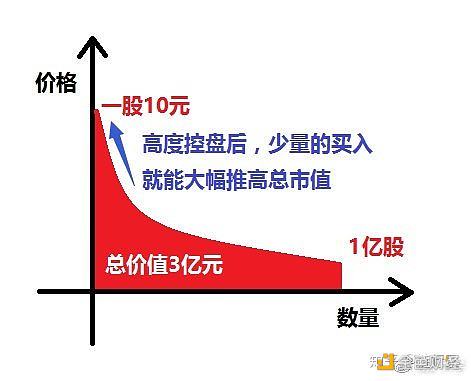

這個坑和前一個問題是一樣的:你手上有1億股票,每股價格10元,那就值10億元真金白銀(紅色面積)嗎?

當然不值10億元,你要把這10億市值股票在市場上賣出,換回的真金白銀(紅色部分),可能遠遠不到10億。

你要賣出1億股,愿意10元買的可能只有300萬股,9元500萬股,價格越往下,買單越多,可能要賣到2元,才能把這1億股賣完。賣完加一起,你總共只拿到了3億的真金白銀。

那剩下7億元的 “財富” 哪去了?不不不,這7億元只是個虛值,從來都不是真金白銀。把一股的最后成交價10元乘以數量1億股,得到的總市值10億元,和真正的10億真金白銀,中間的差距從1%到100%都有可能。1億股占總股本的比例越大,差距百分比也越大,總共就1.1億股的話,賣掉1億股足以砸掉90%以上的價格。

其實很簡單,只要用 “總市值” 這個統計值,去換低認知的人的真金白銀就行了。比如一開始舉的例子,基金這100億股票怎么來的?可能只是基金只花30億元,購買控盤幾只股票,逐漸做出來的。

再復習一下這個圖,既然市值10億的股票砸下來,最后只能賣出3億真金白銀,也就意味著如果花3億真金白銀逐步吸籌,在控盤度越來越高的情況下,只要花少量的錢,就能推高很大的總市值。

不過到最后,這10億市值做出來了,但只是虛的,要是再賣出去,又只能賣出3億真金白銀,白忙乎一場,那怎么辦呢?

簡單,這股票是用基金逐漸買入的,把基金賣給低認知的散戶好了:看看,我這基金(山寨幣)很優質的,每年都盈利20%哦,現在基金持有市值100億元的股票,賣你100億真金白銀,你不虧的哦。看到了吧?不好好學習,提高認知能力,就是這個后果,被賣了還不知道是怎么賣的。

DeFi開發公司Composable Corp完成120萬美元種子輪融資:金色財經報道, DeFi 借貸應用 Blueberry Protocol 背后開發公司 Composable Corp 完成 120 萬美元種子輪融資,投資方包括 Ashbury Ventures、Alchemix、Multisig Ventures、Pirata Capital 等。

Blueberry Protocol 是一個點對點借貸市場。此次募集資金將用于發展團隊和基礎設施,并將與 Alchemix 和 Olympus DAO 等 DeFi 項目合作,在與許多流行的 DeFi 策略一起進行定制借貸市場和收益策略集成。[2023/3/17 13:09:56]

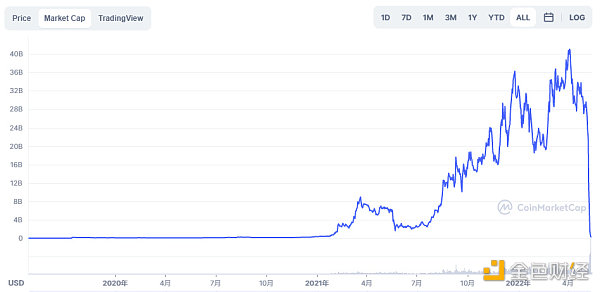

Luna在脫錨前,最高到過400億美元的總市值

但根據虛市值,假設有人用無限多的Luna砸盤,那能賣出來的美元,是遠低于400億美元的,具體能賣出多少,這次就發生了一次極其罕見的社會實驗,后面給出數據。

UST在Luna生態發展的過程中,逐漸通過Luna銷毀生成,在5月9日脫錨前,總市值為187億美元,此時Luna總市值為204億美元。

有人這時候就說,Luna總市值快小于UST了,UST快錨定不住了,這說法對嗎?

給你1分鐘時間思考,看你是否真正理解了 “虛市值” 這個概念(而不是僅僅 “知道”)。

這說法當然不對,因為Luna在1:1之前,早就錨定不住UST了,Luna能賣出的真金白銀遠小于總市值。從這次社會實驗的結果來看,Luna總市值要至少10~20倍于UST才可能錨定住。

Luna協議要能長時間運行,必須設置UST總市值小于Luna總市值10%的硬頂(最好是5%),并在Luna總市值下跌時,對應銷毀UST,當然這也無法防止Luna在總市值下跌時,發生死亡螺旋并最終歸零,但至少不會那么慘烈,近400億美元市值在2天內歸零(204億美元的Luna和186億美元的UST)。

那么,就有了一個很有趣的問題,Luna什么時候跨過了 “UST總市值占比過大” 這個鬼門關的?

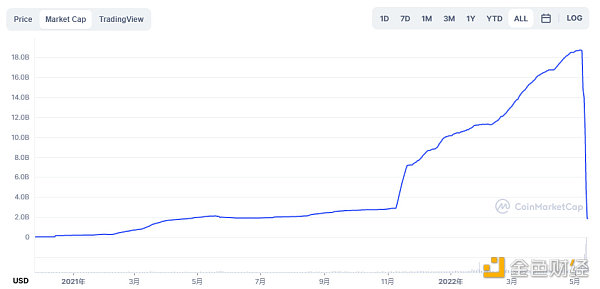

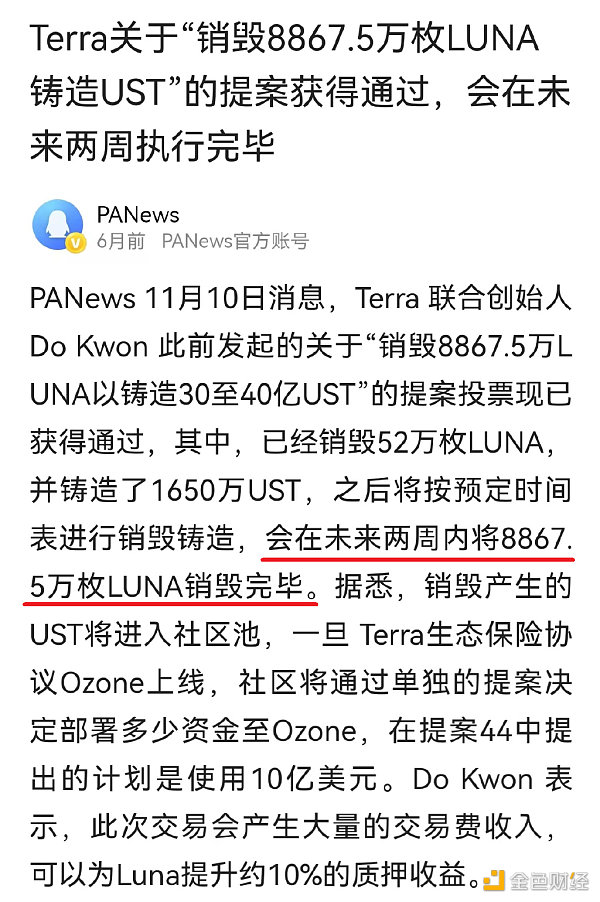

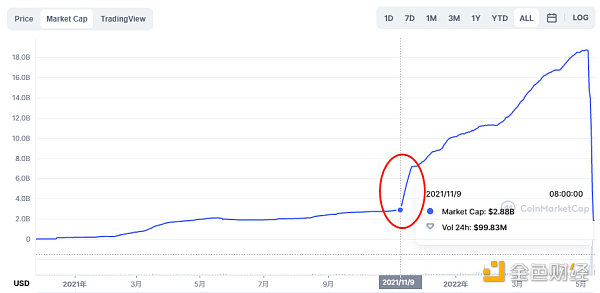

下圖這段UST發行量直線飆升,就是Do Kwon將大量Luna銷毀鑄造成UST。

增發前2021年11月9日,Luna總市值201億美元,UST總市值28.8億美元,占比14%。

11月20日UST增發完成后,Luna總市值180億美元,UST發行量71.7億美元(增發了42.9億美元),占比40%,Luna進入 “一碰就倒” 的歸零倒計時。

硅谷銀行曾與部分客戶簽訂了排他性條款:金色財經報道,美國SEC文件顯示,硅谷銀行曾與一些客戶簽訂排他性條款,限制他們從其他機構獲得銀行服務的能力。這些合同在語言和范圍上各不相同,使得這些客戶不可能安全地將資金分散到不同的地方。

CNBC審查了公司與SVB就融資或信貸解決方案簽署的六份協議。所有這些公司都要求在SVB開設或維持銀行賬戶,并使用該公司提供全部或大部分銀行服務。(CNBC)[2023/3/13 13:00:16]

這些Luna名義上是社區池的,但實際上是Do Kwon自己控制的,本質上就是Do Kwon自己的。

這是一個非常高明的套現行為,如果Do Kwon在Luna總市值201億美元(總幣量4億個)時,賣掉8867萬Luna(占總量22%)的話,最多只能賣20億美元。因為按5月11日的實際砸盤結果,8120萬Luna幣就能把Luna總市值從196億美元,砸到25億美元(砸掉了87%),同時只銷毀了19.4億UST。

而Do Kwon通過將Luna的虛市值,鑄造為UST的方法,在市場毫無波動的情況下,獲得了40億UST。這時候,最迷惑人的一個障眼法就來了:

UST是Luna虛市值的一部分,有很大折扣,

UST不是真金白銀。

但UST看起來又很像美元,

在少量兌換時也可以按1:1兌換為美元。

這時候,就看哪些數學不好的人,愿意接受 “假幣” UST了。

那么Do Kwon銷毀Luna產生的40億UST “假幣” 都花到哪了呢?

手上有假幣,當然要去買保值的硬通貨,所以Do Kwon都去買了BTC。

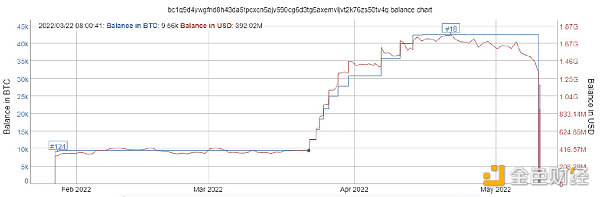

從Luna基金會(LFG)公布的一個存幣地址查看bc1q9d4ywgfnd8h43da5tpcxcn6ajv590cg6d3tg6axemvljvt2k76zs50tv4q

42530個BTC的買入均價是42152美元(假設轉入時間等于買入時間),乘以8.04萬BTC就是33.89億美元,接近鑄造的UST金額,剩下的USDT估計是Do Kwon留著備用的(Do Kwon還用UST換了12億美元的USDT)。

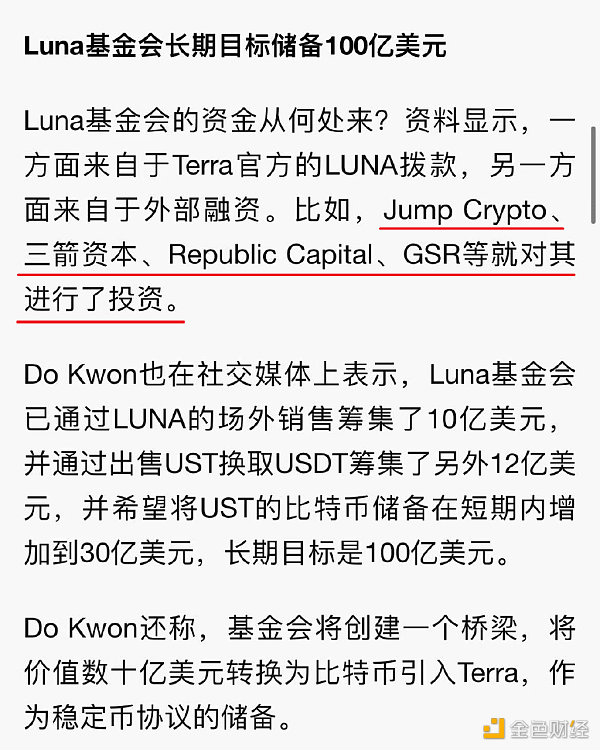

更諷刺的是,Do Kwon還賣了10億美元的Luna給機構。

Jump Crypto、三箭資本、Republic Capital、GSR這些機構將被永遠地釘在恥辱柱上,這么簡單一個數學障眼法,內部流程沒有一個人審出問題。為什么這些機構看不懂這么簡單的一個數學障眼法呢?不要迷信機構,圈外再牛逼的機構,在幣圈都是大號韭菜,這些機構里的分析管理人員,也只是普通人而已,很多也是不懂數學的傻逼。

加密交易所Coinone聘請HelloNature創始人樸炳烈擔任新COO:1月3日消息,韓國加密交易所Coinone已聘請HelloNature創始人樸炳烈擔任新首席運營官(COO),將負責經營管理、服務運營、組織文化等企業運營業務。樸炳烈曾于2012年創立了在線新鮮食品商城Hello Nature,擁有20多萬用戶、1000多個合作生產網絡。(News1)[2023/1/3 22:22:09]

那么,下一個萬眾矚目的問題就是:

要是傳統資金市場,這就是個誰也不知道的黑箱,可惜Do Kwon操縱的是一切透明的區塊鏈,那就一目了然了。

Do Kwon于5月10日2~4點(UTC+8 北京時間,下同)移動了

bc1q9d4ywgfnd8h43da5tpcxcn6ajv590cg6d3tg6axemvljvt2k76zs50tv4q 里的42530 BTC和bc1qkhl4pt957urd8sleys3p00ua2h23nl3hghhtkyaatgzapj9kflhqar0jdv 里的12581 BTC以上的5.5萬BTC是從Luna基金會地址打出去的,另外還有2.5萬BTC只是Do Kwon聲稱有,不能確認是否真實存在。

這些幣充入了各大交易所,例如根據 bitinfocharts.com 的標記,其中的3萬BTC最終進入了OKEX的地址 1NYAd6fA2dc5xowuweFUSDRqRTEzDwk28

但10日2點后的BTC價格卻沒有明明顯下跌,一直在橫盤,完全不是8萬個BTC砸盤的表現。一直到11日晚上8:30(美國公布4月CPI通脹數據)后,BTC價格才出現劇烈波動。

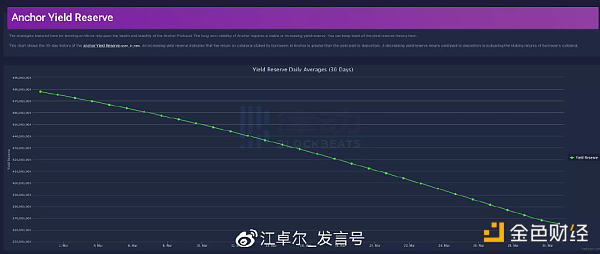

另一個更堅固的數學證據是:假設Do Kwon真的用了這20~30億美元資金,在脫錨點(5月10日0點)后的2~4小時內救市,那在各種數據統計曲線上將能看到明顯的痕跡,尤其是在脫錨剛開始的數據段,畢竟UST到現在總共也就逃了(銷毀了)74億美元出來,20~30億美元的救市資金,足以造成明顯的曲線變形。

但是,以下從脫錨點(5月10日0點)開始的數據統計曲線都非常順滑,符合自由落體脫錨的表現。

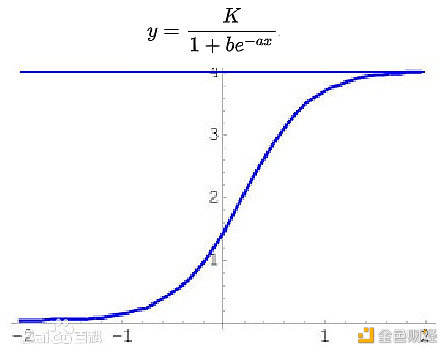

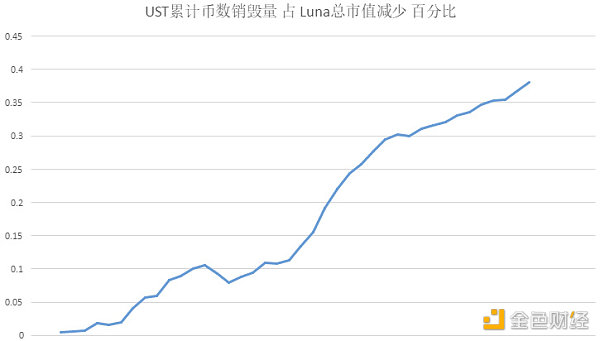

例如 “UST累計幣數銷毀量”?開始慢(因為市場還沒恐慌),中間快,最后慢(因為Luna都被換完了),基本對稱。

這是什么?這就是個標準的?皮爾曲線。?

解釋一下皮爾曲線:

數據:交易所ETH余額達到4年低點:金色財經報道,Glassnode數據顯示,交易所ETH余額剛剛達到4年低點,數值為200,099,642.608 ETH。[2022/11/13 12:56:33]

當經濟變量的發展變化表現為初期增長速度緩慢,隨后增長速度逐漸加快,達到一定程度后又逐漸減慢,最后達到飽和狀態的趨勢,即原時間序列倒數的一階差分的環比為一個常數,可以用皮爾曲線來描述。

這次脫錨后UST的銷毀,完美適合這種數學模型,并且畫出了一個標準的皮爾曲線。這哪里有20~30億美元人為救市干預的痕跡?我估計Do Kwon就用小指頭象征性地救了一下市,把8萬個BTC全部裝進了自己的腰包。

“UST累計幣數銷毀量 占 Luna總市值減少 百分比” ?這個指標也基本平滑,說明銷毀的UST均勻地由Luna總市值減少來吸收。

據說現在韓國有人線下去堵Do Kwon肉身,Do Kwon已經向求助了,我只能說,這條路對了。Do Kwon手上肯定還有很多BTC,甚至沒有將任何BTC用于救市,自己搞出來的局,自己還不清楚結果嗎?各大交易所有義務調查Do Kwon充入BTC后的交易行為。

Do Kwon如果要自證清白也很簡單,公布由交易所聯合作證的UST買入記錄,并把救市買入的至少40~50億UST提現到鏈上地址,向全網證明即可。

損失中的一半是持有Luna的人,不過這些人本來就是Luna投資者,盈虧同源。

比較慘的是在Luna下跌過程中接死亡螺旋的人。他們以為Luna這樣一個市值前十,數百億美元的項目,在跌掉90%,99%,99.9%后會止跌。

還有滿倉進去賭一把的

但經過上面的分析,大家應該知道,在187億美元的UST全部逃出之前,Luna將有無限增發的拋壓,所有在中途接盤Luna的人,他們買入Luna的真金白銀,實際上是在解救持有UST的人,除非接盤資金大于187億美元,否則Luna只有歸零的一個結局。

而204億美元市值的Luna,有可能有187億美元真金白銀的接盤資金嗎?當然不可能,Luna在從57美元跌到4.1美元,總市值縮水90%后,僅僅逃出了23.8億美元的UST。

從23.8億到74億之間逃出來的UST,就要感謝各路看Luna便宜,又不懂數學的抄底資金了:

57美元到4.1美元之間的買入資金,解救了23.8億美元的UST。

4.12美元到1美元之間的抄底資金,解救了29.2億美元的UST。

1美元到0.1美元之間的抄底資金,解救了16.8億美元的UST。

0.1美元以下的抄底資金,解救了4.2億美元的UST。

以上慈善資金共解救了74億美元的UST,最終剩下了113億美元的UST歸零。

所以,我5月11日課后作業第2問考察的是:

你是否理解,抄底資金本質上是去解救UST的,而幣價越低,能吸引的抄底資金越多。

Luna幣價 0~1美元(對應市值變化11.3億美元)的抄底資金,解救了21億美元的UST。

這幾乎和 Luna幣價?57~4.1美元(對應市值變化176.7億美元)解救的23.8億美元一樣多,

所以答案是小于。

這是我5月11日課后作業第1問。賺錢的方法,可以大體分為四層:道體用術。

道:

① 能量守恒。

② 熵增不可逆,減熵(秩序)無法憑空產生。

所有的系統都會往混亂發展,除非有外部能量的注入。例如你的房間永遠會變得更亂,除非你消耗能量整理房間。這里我要再強調一次,知道某些規則(例如能量守恒)和理解這些規則,中間差距的鴻溝大于十萬八千里。

為什么理科生收入比文科生更高,并且更多地主導了社會?雖然理科生和文科生都知道能量守恒,但理科生通過數以萬計的題目練習,將 “能量守恒” 這樣世界運行的基本規律,深刻寫入本能。

在面對同一個坑時,理科生更容易看出:這里不守恒。

① 因為熵增不可逆,所以將 “算法穩定幣” 作為一個獨立系統,除非有源源不斷的外部能量注入(例如外部持續輸入的增長、救市等資金),否則算法穩定幣必將歸于混亂(脫錨)。

② 虛市值 導致死亡螺旋發生時,10倍的Luna也托不住1倍的UST市值,更不用說UST市值甚至接近Luna市值。

用:

①?獲利方法:在課后作業中,很多人都說應該做空Luna,這個回答對嗎?

給你1分鐘時間思考。

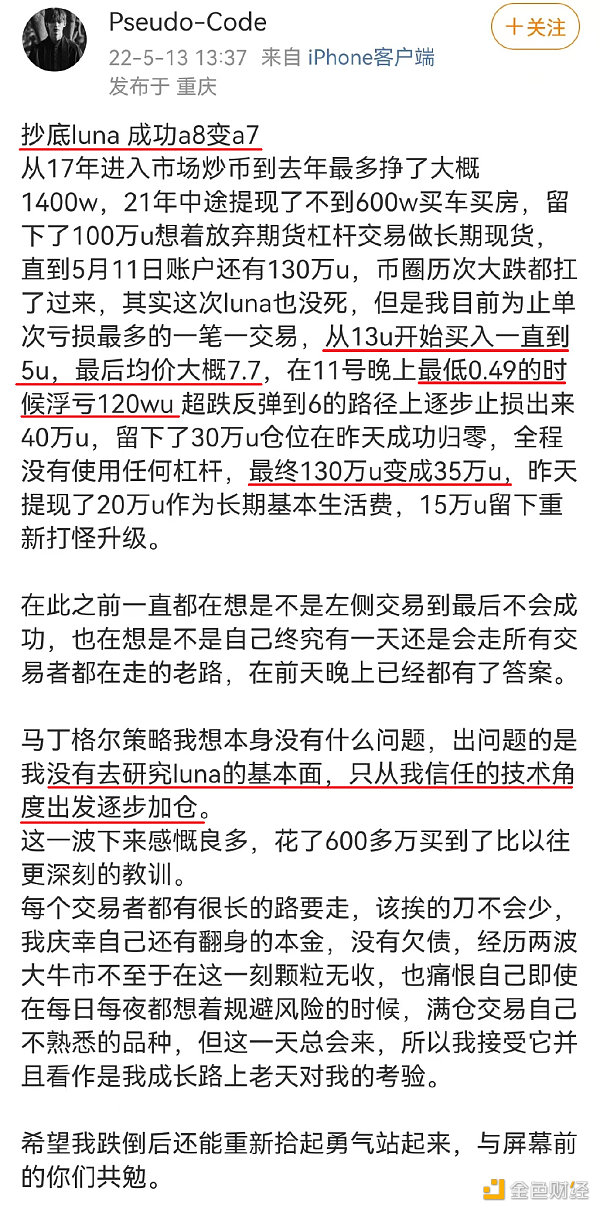

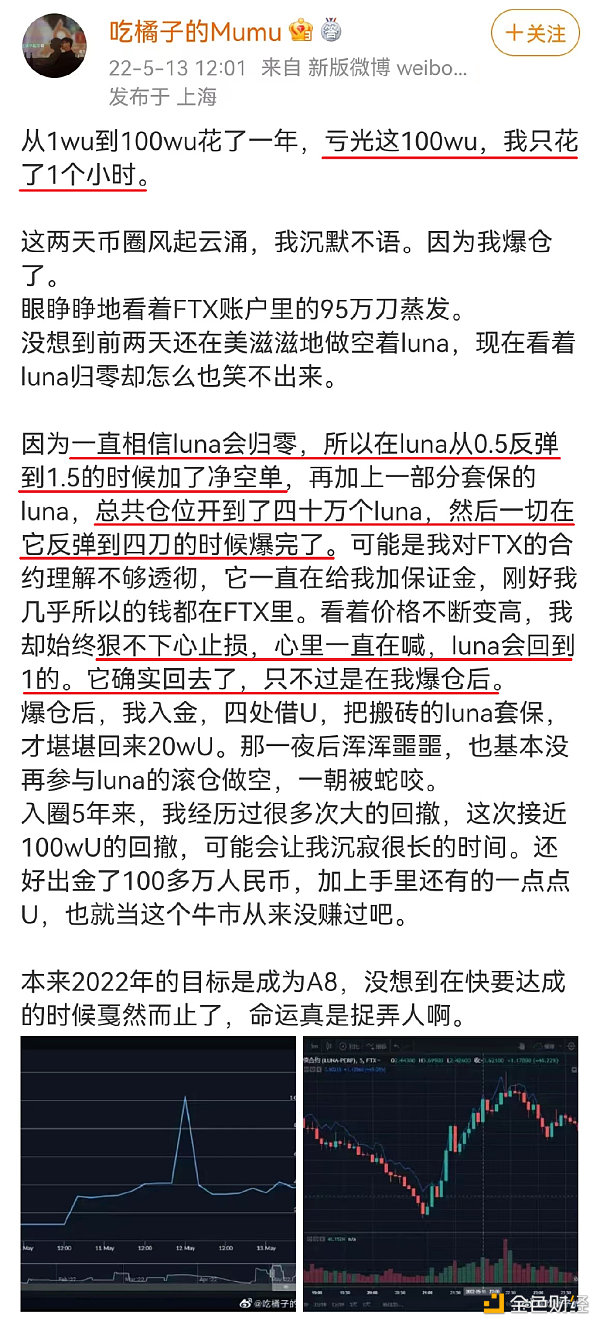

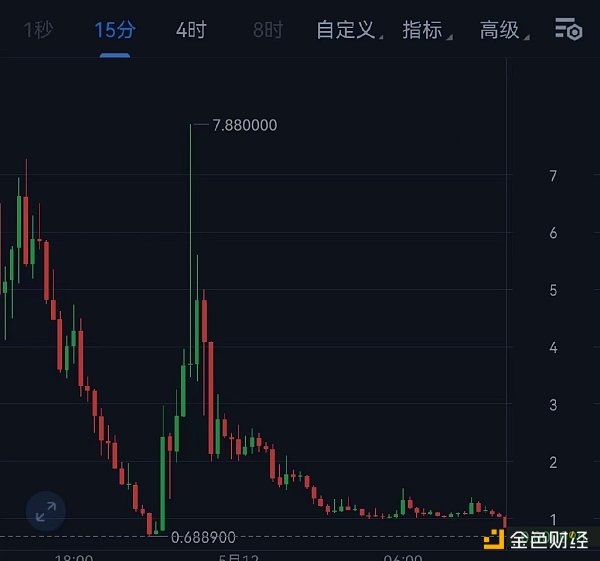

錯誤,因為在任何時間點,都不能預測Luna的漲跌,除了在剛脫錨時,Luna下跌的概率比較大以外,其余時間點Luna做空的贏面都不穩,舉一個做空Luna反被爆倉的例子:

Luna在這次歸零前的死貓反彈中,反彈了11倍,爆了無數的空軍。

在這次大反彈中,

第一個做多虧光A8的兄弟,逃出了一個A7,

而第二個做空爆光A8的兄弟,靠套利賺回了一個A7。

不同的選擇,同樣的命運,生活真是戲劇性。

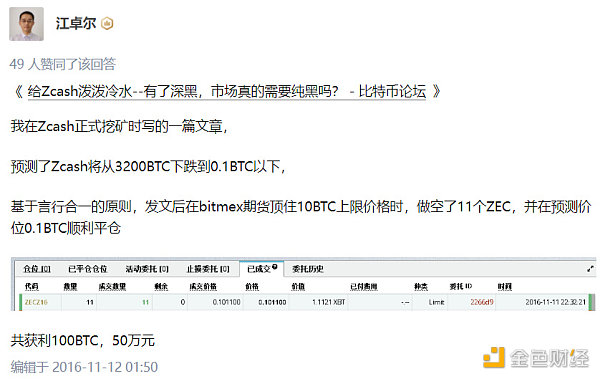

當然,太陽底下沒有新鮮事,我在2016年的《給Zcash潑潑冷水——有了深黑,市場真的需要純黑嗎?》中,寫了一段自己親身經歷:在Zcash剛開始挖礦,從零點幾BTC漲到3200BTC的時候,先被爆了一個小倉位,然后靠著Bitmex期貨的10BTC限價,賺了100BTC回來。

雖然一開始被爆的倉位很小,但這是我錯得最離譜的一次,Zcash按理性預測,參考門羅幣、達世幣這兩個已有的匿名幣,合理估值應該在0.01~0.03BTC之間。我在1.7 BTC時做空,已經是超過合理價格100倍的泡沫,但萬萬沒想到,市場還能在100倍泡沫之上,再漲2000倍。

雖然我最后賺了,但那是靠Bitmex期貨限價規則賺的,從此以后,我再也不做空任何加密貨幣。所以建議大家:

不要做空任何加密貨幣,

做多最多跌100%,做空可能漲10萬倍,

覺得會跌回來嗎?

市場不理性的時間,

總是會超過你撐著不破產的時間。

所以,正確的獲利方法是:加杠桿做空UST。UST錨定1美元,幾乎不可能 長時間&大幅 高于1美元,因此杠桿倍數越高越好,可以高至10~20倍。

②?預測UST脫錨時間:

《穩定幣利率長期高達20%,Anchor也是龐氏嗎?》這篇文章提出了一個觀點,認為UST提供了一個年利息20%的理財協議Anchor,而Anchor本身的經營收入達不到20%,每日將虧損418萬美元。虧損要消耗Luna基金會提供的補貼,現在還剩3.6億美元,按照目前的燒錢速度,大概只能再支撐 3 個月。

因此這篇文章認為:

按照目前 Anchor 儲備金的消耗速度,我們大概率會在今年等來這個金融游戲的破局時刻

這個觀點對嗎?給你1分鐘時間思考……

雖然結果對了,但是邏輯是錯的。Anchor高達20%的高息存款,確實加速了UST的死亡,但死亡的邏輯傳導并不是利息不夠。Do Kwon能輕易地從系統中抽出40億美元,買入8萬個BTC,在系統規模繼續擴大的情況下,抽幾億美元出來付利息,在3年內毫無問題。

并且還有一點,Anchor付的利息還是UST,只要UST的信用不破,實際上甚至不需要用多少真美元付利息。這是央行套利學的一個常識:本國貨幣國債永遠不會違約,如果還不上,直接印更多本國貨幣就行了。

所以,關鍵還是UST的信用什么時候破?或者說,市場什么時候開始普遍懷疑UST的兌付能力?

雖然如前所述,根據本次真實的砸盤數據,無法兌付的時間點是:UST總市值超過10%的Luna后。但市場上絕大部分人數學不好,不懂虛市值,并不知道2021年11月20日,Do Kwon增發40億UST,UST市值占比達到Luna的40%后,UST就無法兌付了。

聰明人要跟著傻逼走,

傻逼的共識也是共識。

所以,UST信用破產的時間點是:UST總市值接近、甚至超過Luna時。

在最近一兩周,我已經多次看到有人指出風險:UST總市值已經接近Luna了。再遲鈍、再傻逼的人,也會意識到:這樣Luna總市值好像不夠UST兌付了?

死亡的邏輯傳導并不是利息不夠,

而是高利息快速吸引大量UST,

提高了UST總市值占比,

直到高到能警醒市場上絕大部分傻逼為止。

所以,真正的聰明人,

是知道傻逼在哪錯了的人嗎?

當然不是,真正的聰明人,

是知道傻逼傻到什么程度,

并能和傻逼同步的人:)

術:

如何加杠桿做空UST,例如傘形資金,在交易所加杠桿借出UST賣出,如何在Luna歸零過程中通過銷毀UST套利 等等。

雖然昨晚我睡了13個小時,但現在已經很晚了,術都是一些瑣碎的知識點,寫起來沒意思,套利也有很多人說了,并且本文已經寫了8000字,加上圖片上萬字,再長閱讀體驗就不好了。

所以本文就到此為止吧。

Tags:USTUNALUNALUNtrustwallet刪除后資金tunasfinancelunar幣是什么幣LunchDAO

1.LUNA為什么會陷入死亡螺旋?為Terra區塊鏈提供支持的Terraform Labs的創始人Do Kwon正在采取措施支撐其算法穩定幣.

1900/1/1 0:00:00轉自公號:老雅痞 Web3聲稱,它將定義我們能從商業實體中看到什么和不能看到什么的唯一途徑。然而,它的結果卻是商業化的實體決定了我們能看到什么和不能看到什么.

1900/1/1 0:00:00人類的想象力是無限的,多年來人們對虛擬世界設想就從未停止過。無論是《黑客帝國》中的虛擬網絡世界,還是《盜夢空間》中靠著超能力編織的夢境世界,亦或是《頭號玩家》中的綠洲空間,人類一直都渴望進入虛擬.

1900/1/1 0:00:00來源公號:老雅痞 今天來給大家介紹一群黑猩猩。前幾天聊了好多優秀的項目,探討了幾天各類精美畫風,換換口味,再跟大家看看像素風.

1900/1/1 0:00:002021年,Facebook宣布改名為“Meta”(來源于“元宇宙”Metaverse),并將元宇宙開發作為公司未來的發展重心。這一舉動推動“元宇宙”成為了2021年以來的熱門詞匯之一.

1900/1/1 0:00:00區塊鏈技術因其顛覆性的潛力經常被比作互聯網,盡管區塊鏈最初是用于金融交易的杠桿,但它已迅速蔓延到幾乎所有行業——包括媒體和娛樂行業.

1900/1/1 0:00:00