BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+3.47%

SOL/HKD+3.47% XRP/HKD+0.21%

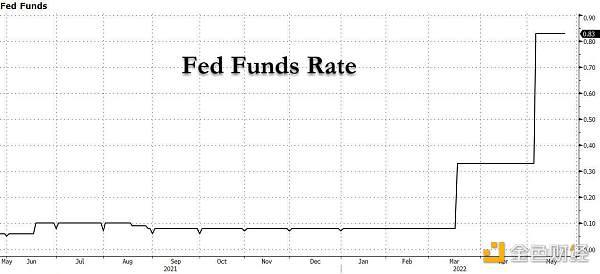

XRP/HKD+0.21%美東時間25日周三公布的會議紀要顯示,本月初的美聯儲貨幣政策會議上,聯儲決策者強調需要為遏制通脹迅速加息,可能超出市場預期,認為需要今年6月和7月的最近兩次會議都加息50個基點。聯儲上調近期重要通脹指標預期的行動還令外界猜測,可能今年內、下半年就結束這輪加息。

在討論美國經濟前景時,紀要提到,美聯儲與會官員認為,貨幣政策可能不得不超過既不支持也不限制的中性水平。紀要稱:

“與會者一致認為,經濟前景的不確定性高,決策應該視數據而定,著重于讓通脹回到(美聯儲貨幣政策)委員會的目標2%,同時保持強勁的勞動力市場環境。當前,與會者判定,關鍵是要迅速地轉向更中性(more neutral)的貨幣政策立場。他們還指出,鑒于正在變化的經濟前景及前景的風險,限制性的(restrictive)政策立場可能變得適合。”

高盛:目前預計5月和6月的美聯儲會議上將加息50個基點:3月22日消息,高盛:目前預計5月和6月的美聯儲會議上將加息50個基點,預計今年下半年美聯儲將四次加息25個基點,美聯儲將宣布從5月開始削減資產負債表。(金十)[2022/3/22 14:10:42]

在貨幣政策的決策方面,紀要提到

與會者一致同意,美聯儲應通過加息和縮減資產負債表(縮表),“迅速地將貨幣政策立場轉向中性。大多數(most)與會者認定,未來幾次(next couple of)會議可能適合都加息50個基點。”

多名與會者認為,美聯儲“之前的溝通已經有助于轉變市場對政策前景的預期,讓它更符合聯儲的評估,并已經助長金融環境收緊。”

有評論認為,本次紀要確認,美聯儲高官認為需要6月和7月都和本月一樣加息50個基點。還有評論稱,紀要暗示,美聯儲對重新考慮激進加息持開放態度。花旗全球市場的董事總經理Eric Merlis評論稱,他從紀要中看到,聯儲承認,他們不會輕率地一條道走下去,他們承認情況可能變化。

華爾街日報:期權、利率、美聯儲政策是比特幣近期暴跌三大誘因:金色財經報道,比特幣在上周末的下挫和隨后的反彈顯示出加密貨幣市場的波動性,但也反映出比特幣與傳統資產類別的關聯越來越深。據華爾街日報消息,投資者表示最近的這波下跌部分源于期權交易所內的平倉操作。但據他們稱,跌勢也受到圍繞利率、市場風險和美聯儲政策的擔憂推動,這些問題是近些天來導致股市和其他市場反復震蕩的原因。上周五晚間到上周六凌晨期間,比特幣價格下跌超過20%,一度觸及42,000美元。不過,比特幣已經挽回部分跌幅,本周二下午交投于50,528美元左右,但這個價位仍然低于上周五下午時的53,670美元,比11月創下的高點68,990美元低約27%。[2021/12/9 13:00:41]

而Charles Schwab的交易和衍生品董事總經理Randy Frederick認為,會議紀要幾乎是一個月前的事了,市場這期間有很多時間變化,它不會真正影響任何未來的情況。

美聯儲主席:隨著經濟復蘇和目標取得實質性進展,將減少債券購買:美聯儲主席鮑威爾:我們堅定地致力于維持平均2%的通脹,隨著經濟復蘇和目標取得實質性進展,我們將減少債券購買。(金十)[2021/3/25 19:17:46]

工作人員上調PCE通脹預期 本輪周期可能再來三次50個基點加息就結束

紀要顯示,本月初的會上,美聯儲工作人員更新了個人消費支出(PCE)通脹預期。他們將今年下半年和明年的PCE價格通脹預期小幅上調,作為對今年上半年供應面限制緩解緩慢的回應。供應面的這種形勢已導致預期進口價格更高。他們還認為,薪資上漲將給服務價格帶來比之前預期更大的上行壓力。調整結果是:

今年的總體PCE價格通脹率預期為4.3%,因預計累積需求放緩、供應限制緩和將讓經濟體內的供需失衡減少,明年、2023年的PCE價格通脹料將回落到2.5%,2024年降至2.1%。

Stack聯合創始人:美聯儲主席周四的演講內容或推動比特幣走高:美聯儲主席杰羅姆·鮑威爾(Jerome Powell)本周四將在杰克遜·霍爾全球央行年會發表主題演講,他預計將暗示對更高通脹的容忍度。對此,Stack聯合創始人Matthew Dibb表示,此次研討會對加密貨幣的主要影響將來自貨幣政策的變化和美元的進一步貶值,這可能推動比特幣走高。據悉,加密貨幣行業里許多人都認為通貨膨脹將成為比特幣走高的驅動因素,這是因為人們認為比特幣是類似于黃金的對沖資產。(CoinDesk)[2020/8/26]

評論認為,上述預期調整意義重大。彭博的策略師Vincent Cignarella就認為,雖然大多數聯儲官員都認為,未來要繼續幾次加息50個基點,繼續激進行動會讓聯儲擁有需要時轉向的靈活性,但緊縮可能根本持續不了很長時間。

聲音 | Tuur Demeester:美聯儲向市場注入超1040億美元,相當于比特幣經損失調整后87%的市值:據華爾街日報報道,美國紐約聯邦儲蓄銀行周四(10月17日)向金融市場注入了1041.5億美元的臨時流動資金。此次干預分為兩個部分。其中一項是通過期限回購協議操作,該操作將持續15天,注入金額為306.5億美元;另一項是通過為期一天的回購操作進行的,總額達735億美元。對此,Adamant Capital創始合伙人Tuur Demeester評論稱,美聯儲僅僅此次的量化寬松注入金額就達到了1040億美元,這相當于比特幣經過損失調整后87%的市值。[2019/10/19]

Cignarell估計,如果上述PCE預期準確,就暗示著,要是再來三次50個基點的加息,美聯儲就會結束當前的收緊貨幣周期,這為今年下半年一大風險反撲鋪平道路。

在會議紀要公布前,華爾街見聞周三稍早文章就提到,目前利率市場對聯儲加息的預期降溫,同時,對聯儲在加息后降息的預期升溫。自本月初美聯儲會議以來,市場預期聯儲9月加息的幾率急劇下降,從80%降至不足40%。摩根大通策略師認為,9月可能是美聯儲轉向的關鍵時點。因為屆時會再公布三次CPI,證明是否通脹如聯儲主席鮑威爾所認為需要的那樣真正放緩。

多人認為可能適合未來拋售機構MBS 縮表可能對金融市場環境有影響

本月初的美聯儲會議決定二十二年來首度一次加息50個基點,會后還披露了縮表的路線圖,將從6月1日開始行動,最初每月最多合計縮減475億美元、其中300億美元美國國債、175億美元機構抵押支持證券(MBS),三個月后,月度縮減上限提升一倍。

縮表計劃顯示,美聯儲并未選擇主動拋售進行縮表,而是通過調整再投資系統公開市場賬戶(SOMA)所持證券的到期本金再投資規模。

本次會議紀要顯示,全體美聯儲與會者都支持縮表計劃。多名(A number of)與會者表示,在縮表完全走上正軌后,將適合美聯儲考慮出售機構MBS,以此讓SOMA的投資組合長期內主要由美國國債構成。任何拋售機構MBS的計劃都將提前公布。

在縮表相關的風險方面,多名(several)與會者指出,可能對金融市場環境有些意料之外的影響。

收緊貨幣可能影響金融穩定 大宗商品相關風險增加

紀要顯示,談及金融穩定的問題時,

數名(several)與會者指出,美聯儲收緊貨幣政策可能和一些脆弱性相互作用,這些脆弱性有的和美國國債市場的流動性有關,有的和私人部門的金融中介能力有關。

幾名(A couple of)與會者指出,俄烏沖突爆發后,大宗商品相關的金融市場風險增加。沖突已導致多種能源、農產品和金屬的價格上漲、并且全面波動。他們認為,對監管機構而言,一些大宗商品市場關鍵參與者的交易和風險管理行動不能充分可見,并指出,中央對手方(CCP)需要保持面對更高波動、以及更高保證金要求的風險管理能力。

俄烏沖突增加經濟風險 迅速撤寬松對美聯儲有利

本月初的美聯儲會議聲明重申,俄羅斯對烏克蘭的行動“造成巨大的”經濟困難,“美國經濟經濟所受到影響有很高的不確定性”,表示“侵襲及相關事件正在對通脹制造新的上行壓力,可能也給經濟活動施壓。” 聲明還首次提到,中國疫情“可能激化供應鏈干擾”。

本次紀要顯示,與會者在會上指出,俄烏沖突和中國疫情讓美國和全球經濟的風險增加。

多名與會者認為,貨幣政策面臨既要恢復價格穩定、又要保持勞動力市場強勁的挑戰。鑒于經濟前景相關的不確定性很高,與會者認定,在政策立場方面,考慮到風險管理是很重要的。多名與會者認定,迅速撤除貨幣寬松將讓美聯儲今年晚些時候處于有利地位,能屆時評估政策的影響,以及經濟變化對政策調整有多大的保障。

隨著NFT的快速發展,我們看到了NFT更多的可能性。今天NFT被廣泛應用于各個領域,從時尚到體育,從新聞到博物館,從音樂到藝術,“NFT+”的模式被不斷探索并不斷更新,如今教育領域也開始關注NF.

1900/1/1 0:00:00根據區塊鏈市場研究未來報告,Web3 市場規模目前價值超過 63 億美元,預計從 2023 年到 2030 年將以 44.6% 的復合年增長率 (CAGR) 擴大.

1900/1/1 0:00:00自上個月以來,特斯拉、SpaceX CEO 埃隆·馬斯克(Elon Musk)與推特(Twitter)的收購大戲一直是投資者討論的Top1 話題,從高調入股、要約收購、再到“擱置”交易.

1900/1/1 0:00:00聲譽分數的未來與社區息息相關現實世界中,我們可以用駕照來證明自己的身份,但它無法顯示足夠的個人信息或是聲譽.

1900/1/1 0:00:00什么是生成藝術 生成藝術(Generative Art)是當代藝術創作的一種形式,這一詞的使用最早可以追溯到 20 世紀 60 年代計算機圖形學.

1900/1/1 0:00:00據美國《洛杉磯時報》網站5月13日報道,加密貨幣市場正出現自2020年市場反彈以來最嚴重的一場拋售行情。就連一些穩定的加密貨幣也出現暴跌.

1900/1/1 0:00:00