BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD-0.72%

SOL/HKD-0.72% XRP/HKD-0.58%

XRP/HKD-0.58%許多人認為,芝加哥商品交易所(CME)、芝加哥期權交易所(CBOE)和巴克特(Bakkt)這樣的機構巨頭進入比特幣領域,會幫助比特幣提高主流市場接受度、推動幣價企穩。

目前而言,這一說法還未完全奏效,但整個衍生品市場仍處于發展早期,可以說,比特幣期貨確實對現貨價格有影響,那么,它們到底是如何影響的呢?

下文我們將通過圖表來探討年輕的衍生品市場可能影響比特幣的幾種方式。

金融巨頭操縱市場?

2017年底,CBOE和CME都推出了比特幣期貨交易。這讓此前猶豫不決的機構有了接觸比特幣的合法途徑,也讓那些受國家政策限制的投資者能在市場波動中獲益。

對于這些期貨能否以及如何影響BTC現貨價格,目前存在很多爭議,但通過對比不同時間、不同趨勢下的市場,可以讓我們看清問題的答案。

獨家 | Bakkt期貨合約數據一覽:金色財經報道,Bakkt Volume Bot數據顯示,8月26日,Bakkt比特幣月度期貨合約日交易額為9437萬美元,同比下跌36%,未平倉合約量為1053萬美元,同比上漲12%。[2020/8/27]

例如,當受監管的比特幣期貨在2017年12月初出現前,比特幣價格已經在快速上漲。在此背景下,12月10日,也就是CBOE推出的當天,比特幣現貨價格上漲超過10%,許多人就此推測,比特幣會在12月17日漲到2萬美元歷史最高水平,是因為CBOE和CME期貨引發了群體興奮情緒。

當然,除了比特幣期貨,還有很多別的因素在2017年底和2018年初推高了幣價,例如IC0,2017年是IC0元年,讓人興奮的項目層出不窮,一直在市場占據重要的地位。

Bakkt前CEO Kelly Loeffler民調支持率下降,或難保美國參議員職位:《亞特蘭大憲法報》周五披露了由投票公司Cygnal代表美國喬治亞州眾議院共和黨核心小組進行的內部投票結果。民調顯示,美國參議員Kelly Loeffler的支持率正在下降,僅為20%,反對率為47%。據悉,Loeffler是加密公司Bakkt的前首席執行官。她在被任命為美國參議院議員后不久就被指控從事內幕交易,她否認內幕交易的指控,聲稱這些交易是第三方代表她進行的,直到幾周后才通知她。她的支持率下降也可能受到喬治亞州眾共和黨人對新冠肺炎本身的反應的影響。目前看來,她很難在11月的特別選舉中保住自己的位置。(Decrypt)[2020/5/3]

金色晨訊 | Bakkt比特幣期貨合約發布日期將推遲 比特幣跌破3700美元關口:1.Bakkt比特幣期貨合約發布日期將推遲。

2.伊朗稱Telegram的硬幣是對國家安全的威脅。

3.比特幣跌破3700美元關口。

4.韓國濟州島市長:區塊鏈是一種顛覆性技術 不僅限于任何特定領域。

5.Bakkt宣布已從微軟、Naspers等12個投資方處籌集1.825億美元。

6.V神剛剛連發14條推特作年終總結。

7.兩個格魯吉亞加密礦業公司被列入前五大電力消費者名單。

8.韓國金融服務委員會發言人:國會已提交了6項法案。

9.Stellar CTO:大多數金融機構都不會使用比特幣。[2019/1/1]

然而,CBOE和CME上線不久后,比特幣就開始極速下跌。

市場上開始流行一種說法:金融巨頭操縱主流媒體導致公眾對比特幣產生消極看法,然后通過期貨做空市場。盡管這一指控很難被證明,比特幣期貨確實為看空比特幣的投資者提供了獲利的方法,這很難讓人不猜測比特幣在2018年的下跌與它們沒有關系。

動態 | Bakkt首席執行官:交易所有望11月開始測試:據NewsBTC消息,Bakkt首席執行官Kelly Loeffler在接受采訪時表示,Bakkt目前正在與清算所風險委員會成員交流合作,以滿足CFTC、美國政府的監管規則,在CFTC批準的情況下,交易所希望能夠在11月開始測試,并于12月開始交易。另外Bakkt目前正在申請降低風險的市場模式專利,并為機構創造投資機會。[2018/10/16]

期貨穩定現貨價格?

當洲際交易所推出的Bakkt以實物結算方式進入市場時,受監管的期貨市場對現貨的影響變得不那么隨意。不像CME的現金結算,Bakkt的實物結算要在合同到期時轉移真實的比特幣。

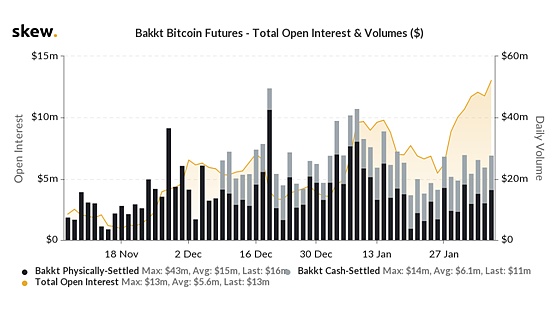

(Bakkt的成交量情況)

今年2月6日,Bakkt的未平倉合約數量達到歷史新高,這項紀錄似乎是BTC現貨價格從1月24日開始持續上漲所帶來的結果。期貨市場會受到BTC現貨價格的影響,但從歷史上看,情況并不總是如此。

比如說2019年11月Bakkt交易量創下紀錄,在BTC市場暴跌1000美元之際,機構投資者反而守住了位置。

當然,該產品在9月份才推出,一些人認為機構的參與推動了市場發展并帶來樂觀情緒,但從2019年11月到新年,BTC的現貨價格相對穩定地徘徊在七八千美元的水平,這使得人們開始猜測機構投資者似乎真的有穩定現貨價格的功能。

現貨填補期貨價格缺口?

期貨市場的價差是另一個值得關注的地方。

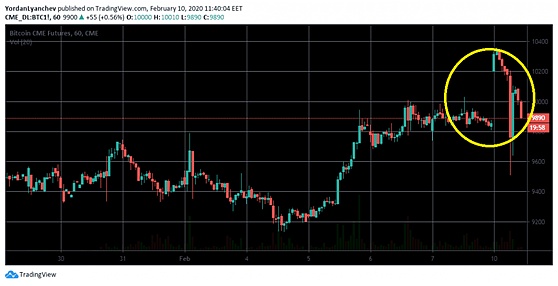

正如杰米?雷德曼在2月份指出的那樣:現貨價格傾向于跟隨并“填補”期貨市場的價格缺口。例如,當月CME期貨出現缺口,隨后現貨市場幾乎立即出現回調。

(CME價格差距被填補的例子)

然而,這一說法并不總是應驗。3月10日,在比特幣現貨“填補”了CME期貨缺口后,推特上的大V預測牛市即將到來,但在接下來的幾天里,幣價將暴跌近4000美元。

機構仍有巨大的影響力

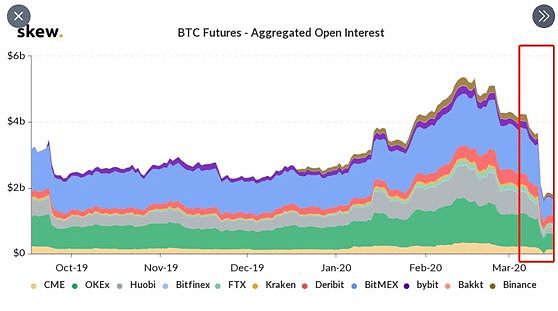

由于對新冠病的擔憂以及隨之關閉的商業、旅游業務,目前的經濟呈現衰退的狀態,Bakkt和CME的比特幣期貨遭受重創。

加密貨幣分析師指出,“上周未交割的比特幣期貨量驟降50%。CME期權業務幾乎沒有一點交易量,Bakkt也沒好到哪里去。”

(期貨市場的交易情況)

CBOE則宣布,2019年3月將不再提供比特幣期貨業務,目前的合約在6月到期前仍可交易。

機構參與的期貨和期權市場是否會像以前低迷時期那樣,有更大的合約數量和出人意料的投機者介入,目前尚不能確定。

但隨著現貨價格繼續受媒體和比特幣鯨魚移動的影響,Bakkt和CME之類的機構參與者無疑提供了一個相對較新且受監管的地方,在這里,加密貨幣世界的推動者可以找到更新穎的方式來影響市場,那些分析師則可以了解到更多的BTC現貨價格及其相對價格的信息。

在監管的重壓下,隨之而來的是風險和對監管的依賴。例如,永遠在等待SEC批準比特幣ETF,這聽起來一點都不像中本聰想要的那種去中心化世界。而隨著越來越多的比特幣流入機構的荷包,這些傳統的金融機構對比特幣價格產生的影響一定會越來越大。

(原文來源:Bitcoin.com 編譯:Masaka)

盡管比特幣具有革命性的潛力,但目前仍處于開發中,支持者和批評者都在激烈地討論其長期并可能引起爭議的發展。就目前而言,倘若比特幣能完成這幾個新步驟,或將很快成為大規模采用的游戲規則改變者.

1900/1/1 0:00:001.DeFi代幣總市值:529.82億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量55.

1900/1/1 0:00:00量化寬松(Quantitative Easing)主要是指中央銀行在實行零利率或近似零利率政策后,通過購買增加基礎貨幣供給,向市場注入大量流動性資金的干預方式,最早在2001年由日本央行提出.

1900/1/1 0:00:00據多家媒體報道,2019年年底央行已確定深圳、蘇州等城市作為DCEP的試點城市。顯然,如果不出意外,2020年將是DCEP落地年.

1900/1/1 0:00:00金色財經訊,3月29日,區塊鏈發展先行示范區揭牌儀式在廣州市舉行。工信部信息技術發展司謝少鋒、董大建副司長線上見證揭牌,廣州市各部門領導現場揭牌.

1900/1/1 0:00:00比特幣長期以來被吹捧為數字黃金,這意味著它的價格波動不跟隨其他資產(如股票)的走勢而波動。但在今年3月全球冠狀病爆發和股市暴跌之際,投資者尋求避風港,但似乎并沒有轉向比特幣,至少在機構層面上是.

1900/1/1 0:00:00