BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+5.16%

SOL/HKD+5.16% XRP/HKD+1.26%

XRP/HKD+1.26%

比特幣交易:這是我一生中進行的對財務影響最大的交易。通過對加密生態系統的深入研究,我進行了交易行為,我通過我自己在加密中真正發生的故事,給予世人。

如果您擁有大量加密貨幣,或者正在考慮購買某些加密貨幣,那么可以借鑒我這篇文章。

序幕:Tether和企業

在開始講故事之前,您需要先了解一些背景知識。

加密貨幣中有些東西現在稱為系鏈。為簡單起見,Tether由一家名為TetherLtd.的加密公司發行。

Tether有限公司表示:一個Tether價值一美元。

他們能做到嗎?

他們說可以,因為每個Tether擁有價值$1的資產。

但是那些資產是實際美元嗎?

不,他們不是。那么,如果資產價值下跌怎么辦?不用擔心他們不會。好的,但是我們至少可以看到資產嗎?不行,你不可以。

答案是,許多人使用Tether購買比特幣和其他加密貨幣。盡管答案很長,但令人震驚,但以后會更多。

交易

在2020年3月,我購買了大量比特幣。當時,我看到了市場混亂以及由于美國政府可能對不斷蔓延的大流行做出反應而導致的美元大幅通脹的可能性。我懷疑比特幣由于其稀缺性而會抗通脹。考慮過Tether的處境,我記得OAG的調查,認為Tether現在是老新聞了,肯定會從市場撤出,并將其作為我購買決定的一個因素。

事實發現,那是一個巨大的錯誤。

持有

在2020年剩下的時間里,我的通貨膨脹論點看起來還不錯。美國的動蕩,再加上大流行后預期的高額貸款和消費者支出,到2021年末,似乎有可能助長美元的實質性通貨膨脹。在同一時期,長期而言,比特幣變得越來越稀缺。

市場似乎也論證了我的想法。我的比特幣價值翻了一番,然后又翻了一番。到今年年底,我坐擁600%的收益,名義上的財富也相當可觀。

紐約郵報:2023年超級碗電視廣告將禁止加密貨幣公司:金色財經報道,據紐約郵報(New York Post)報道,超級碗直播平臺福克斯體育(Fox Sports)表示,在加密貨幣交易所 FTX 倒閉后,它已禁止在今年的超級碗比賽中投放加密貨幣廣告。許多加密貨幣公司,包括 Coinbase、Crypto.com 和 FTX,都在 2022 年最大的體育賽事期間為其公司做廣告。但 Fox 表示,今年的廣告清單中不會包含加密貨幣。Fox Sports 廣告銷售執行副總裁 Mark Evans 表示:“當天代表該類別的廣告數量為零”。Evans 表示,兩家加密貨幣公司已經預訂了超級碗廣告,其他公司則“接近達成交易”,但在有關 FTX 的消息公開后,這些交易就停止了。

據統計,每年全球約有 1 億觀眾觀看超級碗,這使其成為對公司最具吸引力的商業機會之一。 據 MediaRadar 稱,2022 年,加密貨幣公司在超級碗廣告上的總支出為 5400 萬美元。[2023/2/8 11:53:53]

我本打算長期持有我的比特幣-不管它的日常價格變化如何,不會出售它。

然后,在一月初,一個論壇帖子引起了我的注意。

震驚

1月8日,我在HackerNews上看到了有關Tether操縱比特幣價格的帖子。這讓我感到震驚:我以為Tether已從加密貨幣市場中清除了,但顯然它仍然存在。但是,加密市場中到底有多少Tether?當然不會那么多。

盡管如此,我還是看了一眼。我很驚訝地發現了很多秘密:

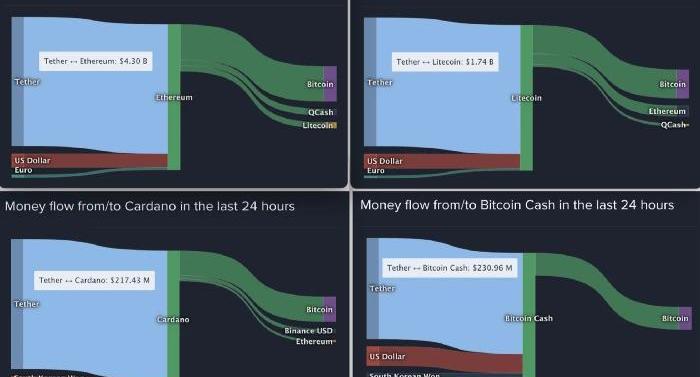

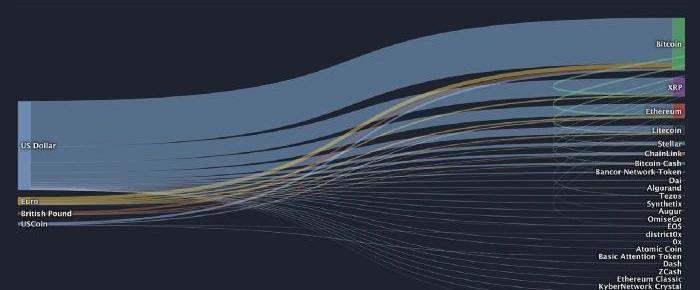

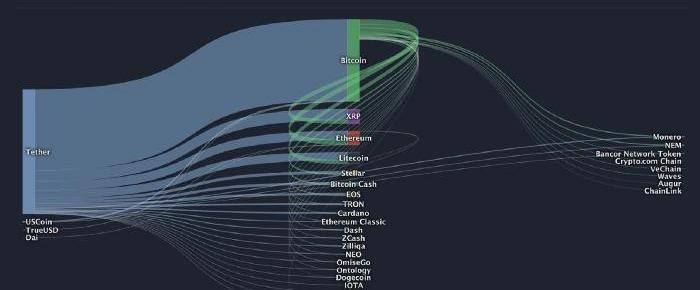

該圖表的左側顯示了在所有加密貨幣交易所中,哪些貨幣流入了比特幣。右側顯示了哪些貨幣從比特幣中流出。該圖表顯示了2021年1月上旬的典型數字。

結果是:在過去24小時內購買的所有比特幣中,有超過三分之二是通過Tethers購買的。

而且,這種模式并非比特幣獨有。對于所有其他流行的加密貨幣,我也看到了同樣的事情:

加密貨幣分析師:投資者對政府的信任度下降導致其轉向比特幣:5月8日,加密貨幣分析師AlexKrüger表示,比特幣爆炸性上漲主要原因之一是,投資者對政府的信任度下降導致其轉向比特幣。一些投資者將比特幣視為“放在央行的無期限債券”,這部分人覺得政府辜負了他們,而比特幣是防范法幣系統崩潰的尾部風險對沖工具,是對央行的無期限押注。此外,由于流動性增強和利率下降,投資者已被擠出了風險曲線,因此他們中的許多人轉向了比特幣等波動性更大的資產。(Newsbtc)[2020/5/8]

解雇Tether似乎是錯的。Tether不僅在加密市場中-Tether是加密市場。

恐慌

這讓我擔心。我的大部分財富都以比特幣的形式暴露,而比特幣似乎也可能暴露于Tether。Tether的發行公司正在積極調查中。我迫切需要找出這種風險是否確實存在。

顯而易見,如果Tether流部分或全部是欺詐性的,那將對比特幣的正確市場價格產生重大影響。

我如何找出Tether是否欺詐?一個快速的代理可能是它進行什么樣的交易。我知道有些交易所使用扎實的盡職調查來遏制洗錢活動,而其他許多交易所的經營卻不那么理想。是否有交易所支持Tether的模式?

有。以下是典型的24小時內通過CoinbasePro進行加密交易的方式:

請注意,進入加密貨幣的錢幾乎全部是美元,歐元和英鎊,這些貨幣受各自國家當局的嚴格控制。

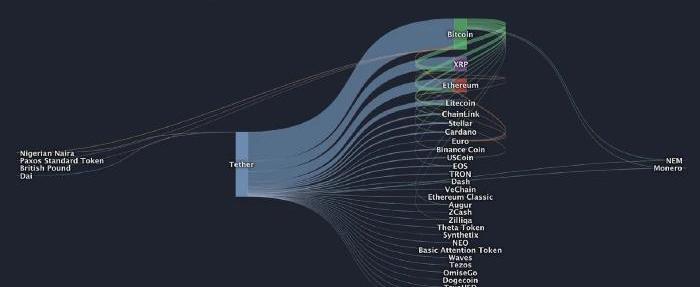

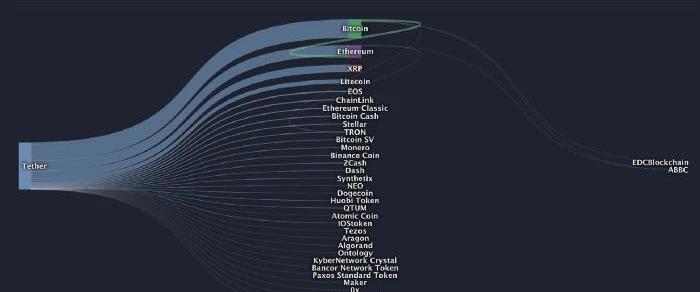

以下是通過幣安,Bit-Z和HitBTC進行的加密貨幣交易的流量-按名義交易量計算,這是世界上三大加密貨幣交易所:

動態 | 加密銀行Ziglu將為用戶提供法幣和加密貨幣賬戶服務:前巴克萊技術負責人Mark Hipperson將于2020年第一季度推出英國首家受監管的加密銀行Ziglu。Ziglu將允許許多數字和法定貨幣僅在一個賬戶中持有。不僅如此,它將持有可以在它們之間自由兌換的貨幣資金。當涉及外幣時,可以按銀行間匯率購買和出售外幣,而加密貨幣的買賣則將由多個交易所設定最佳價格。該賬戶中的任何貨幣都可以使用萬事達借記卡進行國際消費,包括加密貨幣,并在銷售點即時兌換。目前只有年滿18歲的英國居民才有資格申請一個Ziglu賬戶。(Bitcoinexchangeguide)[2020/1/3]

很明顯。在這三個交易所上出售的所有加密貨幣都是通過Tether購買的。根本沒有人用美元購買美元。

而且其中涉及的數量巨大。CoinbasePro每天負責約40億美元的加密貨幣交易。但是,僅幣安一個賬戶就價值超過$50B的加密貨幣量,另外兩個交易所中的每一個都比Coinbase大。每天都會被購買的大多數加密貨幣都在這三個交易所被交易為Tether。

Binance,Bit-Z和HitBTC是“無銀行賬戶”交易所。這意味著他們無法直接進入美國金融體系-很有可能是因為沒有美國機構愿意在國內充當其代理行。

加密交易所很難存錢,但是Coinbase,Bitstamp和其他幾個高質量的交易所通過內部維護強大的了解您的客戶和反洗錢控件來對其進行管理。

但是令我最震驚的是,兩個最負盛名的美元銀行交易所都不支持Tether交易。如果Tether處于這一水平,那么他們就沒有理由放棄該交易對的費用-除非其風險和合規部門認為該代幣承擔了太多的責任。

深挖

到目前為止,我擔心我的比特幣可能太冒險了。但是在取消這么大的交易之前,我仍然需要更多的證據。

我必須在Tether上獲得更多的背景信息-盡可能避免營銷扭曲的背景信息。我在紐約OAG對TetherLtd正在進行的調查的案卷中找到了我想要的東西。

我將跳過大部分內容-我強烈建議您自己檢查文件-并列出跳出我的三個最大的收獲:

動態 | 印度新任財長證實加密貨幣監管相關報告已準備就緒:印度新任財政部長、前經濟事務部部長Subhash Chandra Garg周四在印度工商聯合會(Associated Chambers of Commerce and Industry of India)主辦的一場活動上證實,經過一年多的分析和審議,關于印度加密貨幣監管建議框架的報告現已經準備就緒,將很快提交財政部長批準。(Bitcoin.com)[2019/6/2]

OAG在2019年2月26日向TetherLtd請求了大量文件。該請求的目的是幫助OAG了解如何發行,支持和解釋Tether,以及系鏈如何流過加密生態系統。

從2019年4月25日開始正式調查到2020年7月9日,TetherLtd.對調查提出了一系列法律挑戰,這些挑戰似乎旨在延緩對OAG的文檔請求。

2020年7月9日,紐約最高法院駁回了TetherLtd.的最終上訴請求,有效地迫使TetherLtd.遵守OAG的文件要求。此外,J。Gesmer大法官的意見將TetherLtd.的論點的所有方面都剔除了,這表明TetherLtd.的上訴絕不是要對文檔要求提出任何現實挑戰。但這可能是通過任何可能的方式延遲文檔公開的策略的一部分。

事情看起來糟透了。但是隨后我突然想到一個問題:在2020年7月9日或前后,Tether是否發生了其他重大事件?

所以我看了看。我發現了一些東西。

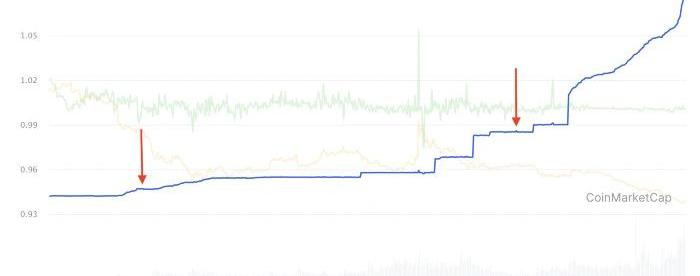

上圖顯示了2019年1月13日至2021年1月13日之間所有發行的Tether的市值。因為一個Tether名義上等于$1,所以以美元為單位的Tether的總市值始終等于Tether的總數。

圖表上的第一個紅色箭頭指向2019年4月25日:OAG的調查宣布。請注意,隨著調查的進行,Tether的發行率是如何開始上升的—最初是在大型的單個區塊中,每幾個月發行約10億美元。

圖表上的第二個箭頭是2020年7月9日:紐約法院判決TetherLtd.開始向OAG披露文件的日期。裁定兩周后,TetherLtd.又發行了一大筆Tether,名義上價值約8億美元。在那之后不久,Tethers的發行模式完全改變。

行情 | 加密貨幣市場24小時交易額約為317億美元:據CoinMarketCap數據顯示,加密貨幣市場總市值為1334.54億美元。24小時交易額為317.13億美元。前五成交額排行如下: 第一是BTC,24小時成交額為100.17億美元,占比為31.59%; 第二是USDT,24小時成交額為86.80億美元,占比為27.37%; 第三是ETH,24小時成交額為43.13億美元,占比為13.60%; 第四是LTC,24小時成交額為22.00億美元,占比為6.94%; 第五是EOS,24小時成交額為15.07億美元,占比為4.75%。[2019/3/8]

從9月開始,TetherLtd.開始每天發行多個大型的Tether。步伐加快,僅在2021年的第一周發行了價值23億美元的Tether。

這與以下可能性一致:隨著TetherLtd.的各種法律挑戰在紐約法庭上一次又一次地失敗,TetherLtd.選擇越來越快地發行Tether,以最大程度地利用其從加密貨幣中獲得的價值被關閉之前的生態系統。速度接近TetherLtd.的最終披露截止日期2021年1月15日。

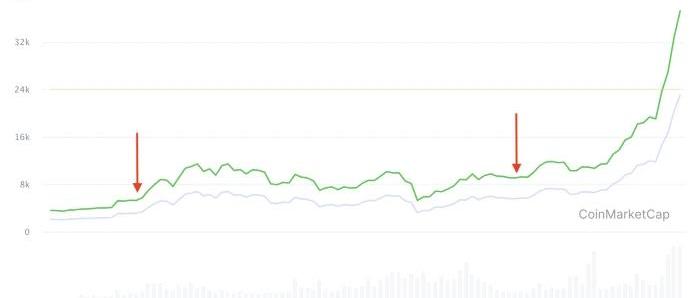

我仍然需要回答最后一個問題。Tether發行實際上與比特幣的價格相關嗎?一覽表可以給我一個明確的肯定答案:

該圖上有相對較高的Tether發行量三個主要時期:1)2019年4月至2019年7月;2)2020年4月至2020年7月;3)2020年9月至今。這三個時期與比特幣市場價格的明顯上漲重疊。

這不是一個決定性的模式:它仍然沒有證明Tether的發行正在引起比特幣的價格上漲。對比特幣的零售需求仍有可能通過某種未知的機制將實際美元帶入TetherLtd.。TetherLtd.發行Tether以換取這些美元;然后那些發行的Tether被用來購買比特幣。在這種情況下,Tether的上漲是由比特幣的需求引起的,畢竟Tether可能會完全得到美元的支持。

但是,基于這些證據,我得出結論,我現在的風險太大了。我一直很期待比特幣。比特幣顯然與Tether相關;很明顯,系繩的發行速度非常快。該發行極有可能根本沒有任何支持。

我打了電話:是時候下車了。

出口

2021年1月9日,我以美元清算了我的加密貨幣。在此過程中,我鎖定了以美元計價的收益-為了充分披露,我只能形容這改變了生活。

在這一點上,我仍然不了解整個情況。例如,我仍然認為Tether可能會受到不動產的支持。我的信念是:“在70%的Tether流入比特幣中,有一部分是真實的;一部分是真實但非法的;還有一部分是純小說。我不知道它們各自的分數是什么,但是我知道我的個人風險閾值已經超出。”

我還是有點擔心自己算錯了。Tether可能仍是真實的-如果事實證明是這樣,那我一定會錯過的。

機槍池

與鮑勃交談改變了我對Tether的看法。我不再將Tether視為過度風險的來源。我現在將其視為極有可能的欺詐行為。

部分原因是激勵措施。Bybit,Binance和其他類似交易所向以Bob名義出售的以Tether計價的金額似乎與這些交易所期望從普通用戶那里獲得的收入不一致。

為了了解這些贈品,我在Google搜索中進行了匿名搜索“BinancePromotion”。這是binance.com頁面的最高結果之一,其中部分顯示為:“我們有一個特殊的年末促銷活動,我們將為符合條件的用戶提供價值500USDT的儲蓄券!”

另一方面,對“Coinbase促銷”的類似搜索返回了托管在coinbase.com域上的零第一頁結果。這表明離岸交易所可能更愿意放棄Tether,而不是Coinbase愿意放棄美元,這意味著離岸交易所對Tether的價值低于應有的價值。

現在,我知道要尋找的內容,一切都開始就緒。首先,我找到了這個Twitter線程,指出系繩以精確的,完美的舍入數量的區塊發布。

資料來源:特拉維斯·金梅爾。

這是不尋常的:如果對Tether的需求確實存在,人們會希望TetherLtd.將投資者的多筆美元存款合并為一個發行塊。像這樣的組合不應該每次都得出完美的整數。此外,假定的美元輸入在每個區塊中都給出了完美的Tether輸出,而不管當前匯率或其他任何因素。

就其本身而言,這是令人難以置信的。但是,當你把它比作在發行模式美元硬幣-Coinbase自己發出stablecoin,這是通過定期備份審計的實際美元的外匯儲備-所不同的是鮮明的。

資料來源:特拉維斯·金梅爾。

Coinbase發行其美元硬幣與TetherLtd.發行其Tether的方式大不相同。USD硬幣的發行塊較小,并且大小變化更大:Tether的塊大小從150M到400MTether,而USDCoin的塊大小從?700萬到?6000萬美元硬幣。

美元硬幣的發行塊中還具有隨機尋找數量的硬幣。如果Coinbase在每個發行區塊中匯集了一群無關投資者的實際美元需求,那么您會期望這種隨機性。

棺材上的最后一個釘子是當我發現缺乏明顯的儲備時。如果TetherLtd.確實為發行的每個Tether收取1美元,那么它的銀行帳戶中應該有與發行的Tether一樣多的美元。事實證明,我們可以檢查是否正確!TetherLtd.的銀行是巴哈馬的Deltec銀行,巴哈馬披露其國內銀行每月持有多少外幣。

事實發現:-至少到2020年九月底-遠遠不夠:

從2020年1月到2020年9月,巴哈馬境內所有國內銀行持有的所有外幣數量僅增加了6億美元—從$4.7B到$5.3B。

但是在同一時期,發行的Tether總數增加了近54億美元-從$4.6B增至$10B!

含義令人震驚:巴哈馬境內的所有國內銀行中幾乎沒有足夠的美元來支持在加密市場上浮動的Tether。

因此,這是加密貨幣的一大空頭:TetherLtd.缺乏美元,總計約250億美元。

大圖

經過最新一輪的研究,我焦急地等待著。我已經賣完了我的比特幣頭寸,但我的銀行電匯仍在運送中-直到我完全退出市場后,我仍然要面對交易對手的風險,而現在我確信這是欺詐行為。

在等待期間,我將自己對鮑勃的經歷的了解與其他證據結合在一起,這使我對欺詐行為的核心賺錢引擎有了心理印象。運作方式如下:

加密貨幣投資者鮑勃向Coinbase投入了100美元的真實美元。

鮑勃然后用這些美元在Coinbase上購買了價值100美元的比特幣。

鮑勃將他的$100比特幣轉移到像Bybit這樣的無銀行交易所。

鮑勃開始使用Bybit在Bybit上進行加密交易,并獲得促銷贈品-所有這些贈品均以Tether計價。

TetherLtd.幾乎可以肯定是通過一個有資格的代理交易帳戶從交易所購買Bob的比特幣的。鮑勃獲得了Tether的酬勞。

TetherLtd.取得Bob的比特幣,并將其轉移到Coinbase等銀行交易平臺。

最后,TetherLtd.在Coinbase上以美元出售Bob的比特幣,并退出了加密貨幣市場。

我的猜測是,TetherLtd.僅負責這些交易所直接購買活動的一小部分。但是,每天有$50B的名義價值流過Binance,即使是一小部分流量也代表著巨大的收入。當您的業務涉及將假美元換成真實美元時,您的利潤率可能會很高。

在上面的示例中,TetherLtd.以其在Tethers中的名義價格從Bob手中購買了比特幣-但這比特幣是Bob支付的抵押費用,以從交易所獲得真正驚人的杠桿和促銷水平。而且這種杠桿作用以及促銷活動都是以Tether命名的–我懷疑TetherLtd.將Tether大量移交給交易所,以通過更多促銷活動來補貼用戶獲取。

這說明了Tether如何能夠在無銀行離岸交易所維持1美元的掛鉤匯率。對于給定數量的比特幣,加密貨幣交易者獲得的有效使用Tether的權限遠遠超過公開匯率所能證明的范圍。交易所則預定這些額外的系繩作為“杠桿”和“促銷”,使他們能夠保持小說,那些“免費”系繩不被交易的比特幣在所有-即使它們的一部分Bob收到包的他出售的比特幣。

從這個角度來看,離岸交易所不支持美元這一事實是一個特征,而不是一個錯誤:防止美元和Tether在透明市場上碰面對于確保Tether的真實價格保持不透明至關重要-這使其很難讓局外人對1美元的釘住匯率提出異議。

暫時忘掉海上交易所的活動,而只是想想一個簡單的心理圖景。想象一下,您可以站在一個隱喻的攤位上,Coinbase的交易所與美國金融系統相連。如果可以的話,您會在展位看到兩種人。一線是加密貨幣投資者,投入美元,而另一線則是騙子,將美元拿走。

Tags:ETHETHERETHEHERIETHtogetherbnb手游下載蘋果YEARN ETHEREUM YIELDpulcher

比特幣突破41000美金之后,形勢并沒有想象的中的拉升。最近的兩個周,比特幣的行情還是在不斷震蕩,一度跌到30000萬美金之下,很多人開始不看好這一輪的行情,比特幣是泡沫的聲音有開始出現.

1900/1/1 0:00:00BTC行情分析 來看個數據,灰度2020年Q4報告:93%投資者是機構投資者。明顯BTC已經是幾乎機構化,就跟茅臺機構化一樣,強者恒強,也會調整,調整之后還會繼續恒強.

1900/1/1 0:00:00雖然2020年已經過去,但2020年IPFS所取得的一系列成就不可磨滅。從發布go-ipfs0.5版本到改進的DHT,再到推出Testground和Filecoin以及IPFS固定服務等等,更不.

1900/1/1 0:00:00BTC行情分析 馬師傅:BTC多頭散戶,你們試著切他中路看看;BTC多頭散戶:不行,他的拳太重,中路切不進去; BTC多頭散戶:卒。 馬師傅:讓開,讓我來.

1900/1/1 0:00:00在12月24日國新辦舉行的新聞發布會上,工業和信息化部有關負責人在談到“十四五”期間數字經濟布局及產業鏈供應鏈現代化水平提升方面時談到,布局好“十四五”時期數字經濟發展.

1900/1/1 0:00:00每一輪大行情的節奏都是如此相似,當比特幣的價格漲到一定價位后,向上漲的幅度或許不會再增加,此時,其他加密貨幣將開始表演,此前市場資金大部分集中在BTC上身.

1900/1/1 0:00:00