BTC/HKD+1.46%

BTC/HKD+1.46% ETH/HKD+1.98%

ETH/HKD+1.98% LTC/HKD+1.91%

LTC/HKD+1.91% ADA/HKD+3.63%

ADA/HKD+3.63% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD+2.83%

XRP/HKD+2.83%原標題:《比特幣生態的新視角:從基石到橋梁》

簡介

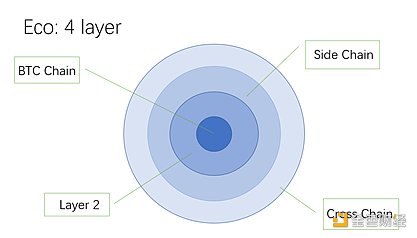

1. 比特幣的4層結構(主鏈,二層,側鏈,跨鏈)

主鏈主要負責比特幣的價值體系,特別承載了比特幣的去中心和安全性以及比特幣社區代表的價值取向。以閃電網絡為代表的Layer 2,重心在于擴展比特幣的支付體驗。智能合約的部分主要被放在了側鏈之上。最后,其他幾乎所有主流公鏈都用跨鏈橋將比特幣引入了自己的生態,并且在自己的生態中(特別是ETH)中,開發比特幣相關的Defi項目。

2. 電子貨幣到加密資產

在白皮書中,比特幣是“點對點的電子貨幣”。但是從目前的技術發展和監管,比特幣目前很難被大規模取代法幣被當做普通貨幣來使用。比特幣更多的是被認為一種新興的虛擬金融資產。同時,比特幣如果放棄取代法幣的任務,轉而接受加密資產的定位或許能給比特幣帶來新的視野和前景。

3. 新視角:橋梁

比特幣目前具有雙重身份。在現實端,比特幣和法幣的交易使得比特幣能夠成為一種對沖風險的資產,以及抗通脹的手段。同時,在加密世界,比特幣是當之無愧的硬通貨。這種橋接的功能目前看來是唯一的。由此可推斷,鞏固和發展比特幣橋接功能的應用會在未來擁有廣闊市場。

Bitcoin的“生態”

11月14日,比特幣區塊709632,Taproot正式激活。

“四年以來BTC社區最大的改革”,“BTC隱私和可擴展性的巨大提升”,眾說紛紜,甚至有了比特幣主網加載智能合約的許愿。

比特幣一直是加密世界繞不過去的話題。已有的多項研究表明,其他主流加密貨幣在價格走勢上都跟比特幣保持著很高的相關性。但是比特幣又是加密世界中神奇的特例。當其他生態(ETH,BSC,SOL,AVAX)都在拼命發展自己生態中的項目時,比特幣生態卻總是顯得不溫不火。

最新的Messari年報中,TBI這么寫道,“但誰又能拒絕一個世界上最獨特的完全由用戶所有的算力系統呢?況且它還有如此豐厚的匯報和發展前景。它遠不止是數字黃金。同時,它和以太坊也完全不同,就像基礎貨幣M0跟一家叫Google的科技公司。”

比特幣的發展前景是什么,TBI沒說。但是的確有人試圖把M0做成一家科技公司。

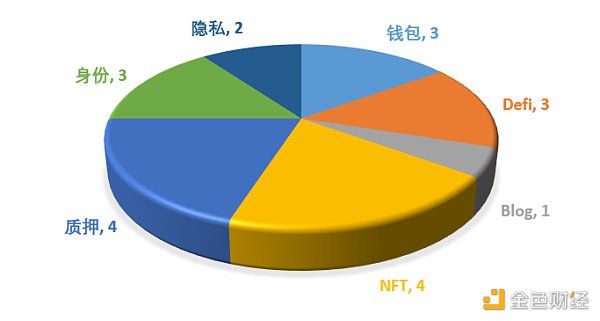

根據Defi Prime 的統計和btc相關的defi相關項目共有23 項。遠不及很多其他公鏈,更不用說以太坊。這些項目除了主鏈上的一些中心化交易所錢包之外,絕大多數都分布在L2和幾條側鏈之上。甚至跨鏈橋作為也在這個生態中湊了數。

瑞士盧加諾250多家商店支持比特幣作為支付方式:6月4日消息,Lugano Plan ?發推稱,瑞士盧加諾250多家商店支持比特幣支付方式,用戶購物可獲得10%的返現。

據悉, Lugano Plan ?是盧加諾市與Tether的一項聯合倡議,旨在加速使用比特幣技術,作為改造該市金融基礎設施的基礎。該計劃將在全市推廣區塊鏈和比特幣,希望對盧加諾居民日常生活的方方面面產生積極影響,比如用于商家小額交易、繳納年度稅款等。[2023/6/4 11:56:50]

拋開比特幣的光環,單單從這個項目數量來看,這似乎是某條二流公鏈。

這不科學,但這是比特幣。市值說明了它正確。

所以和其他公鏈的項目生態邏輯都不同,比特幣的價值生態體系肯定擁有自己的邏輯。這也是本文試圖回答的核心問題。

本文接下來的部分將圍繞3點展開:首先,分析比特幣生態擁有的4層結構,這4層結構對應了比特幣目前的4種功能:價值、支付、合約和跨鏈;其次,比特幣的定位轉變,換言之,比特幣已經由初創它時的支付工具轉成了當下的虛擬資產;最后,目前的比特幣可以被視為一座鏈接現實世界和加密世界的橋梁,它的雙重身份一方面給比特幣帶來了限制,另一方面也為比特幣的未來發展提供了可能性。

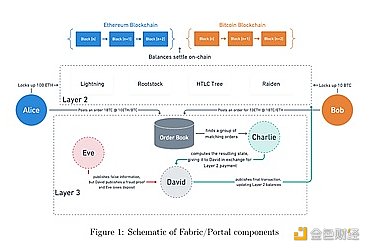

比特幣的4層結構很像一組同心圓結構。在最中心的主鏈承擔著比特幣的整體價值構建,也正是主鏈的種種屬性賦予了比特幣在世界范圍內的公認價值。稍外圍一圈的是以閃電網絡為代表的L2網絡,這部分主要承擔了比特幣的交易支付功能,目前在現實中已有了不少應用。再外圍的圈則是幾條比特幣側鏈,他們最重要的功能就是為比特幣生態加入了智能合約的應用。最外層的生態是與其他公鏈進行交互的跨鏈協議,他們幫助比特幣進入整個加密領域。

這樣的結構在其他公鏈結構中也或多或少被借鑒。比如Eth就有類似的結構,又比如Dot的中繼鏈、平行鏈和插槽設計也有這種思想的影子,又或者Avax同時并行了3條鏈(交易鏈X鏈,平臺鏈P鏈;合約鏈C鏈),很像是把比特幣結構的中間三層做在了一起。

1.1 BTC主鏈:價值儲藏

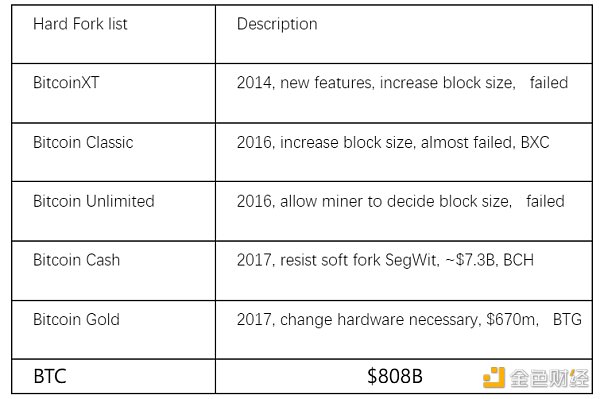

這條鏈是加密世界的起源,也是爭議最多的地方。哲學中,我們無法從“實然”推導出“應然”。在這個加密世界也就意味著,我們無法從技術推出價值觀。價值觀都是原生的,所以關于比特幣的“應然”,社區才會爆發一次又一次的爭議,而每一次重大矛盾的最終爆發都是一次硬分叉。

比特幣協會宣布任命一系列高管職位:金色財經報道,比特幣協會宣布任命Cyrille Albrecht為董事總經理,Ewa Merino為財務和運營總監,Marcin Zarakowski為執行委員會的新成員。

Cyrille擁有超過20年的高級IT經驗,最近擔任Taal的首席技術官,他將幫助比特幣協會在全球范圍內發展。Ewa將積極參與比特幣協會管理和業務發展的各個方面,從財務和運營到營銷和人力資源。Marcin將在比特幣協會被提拔到執行委員會。[2023/2/2 11:43:15]

(Source: Investopedia, Circulating Market Cap: CMC, 2022.1.6)

價值觀是永恒的爭議,但是市場會決定價值觀的生死。在所有比特幣的分叉中,只有今天的BTC的市值占據了這個市場的絕對主流(約40%的市場占比)。剩下的所有分叉中,唯一市值保持在前30的也只有一個BCH。

簡單來說,比特幣社區絕不放棄讓每個用戶運行全節點的權利,為此甚至幾次反對擴大區塊容量,即使需要犧牲可擴展性和交易速度。

所以這就是BTC的價值觀。而只要市場一天不拋棄比特幣,它就有存在的意義,和匯聚這個世界價值觀的功能。

所以,比特幣依然在續寫它的傳奇,比特幣的故事依然最值錢。

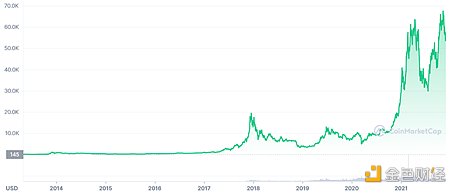

(比特幣價格圖,2013-2021,來源CMC)

1.2支付:閃電網絡的L2生態 Payment: Lightning, L2 Eco System

就連巴菲特和芒格老爺子也在最近的年會上表示,他們討厭比特幣的成功。但是,比特幣在主鏈上效率太低了,這點幾乎人盡皆知。

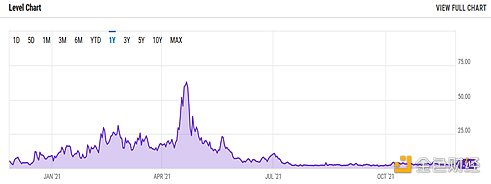

(btc的gas費圖,https://ycharts.com/indicators/bitcoin_average_transaction_fee)

高額的gas 費或許只是小毛病,機制(出塊速度和區塊容量)決定的無法提升的交易速度才是命門。

因此有了Layer2,比特幣的支付的功能現在已經基本被轉移到了L2上,特別是閃電網絡。這個世界上唯一一個將比特幣認定為法定貨幣的國家薩爾瓦多就用了閃電網絡,將來或許還會有其他發展中國家跟進,但是如果不出意外,也會用閃電網絡。

奧克蘭運動家隊將接受并持有比特幣:金色財經報道,奧克蘭運動家棒球隊通常以64,800美元的價格出租其全季豪華觀景臺套房。該隊目前將接受比特幣支付直到4月1日,售價為一枚比特幣。此外,該團隊計劃保留所賺取的任何比特幣。[2021/3/30 19:27:50]

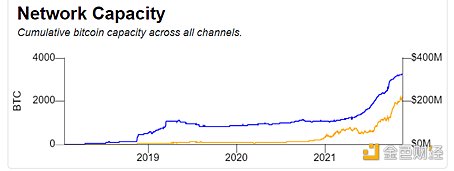

Bitcoinvisuals,11.17, 3251BTC, $195m

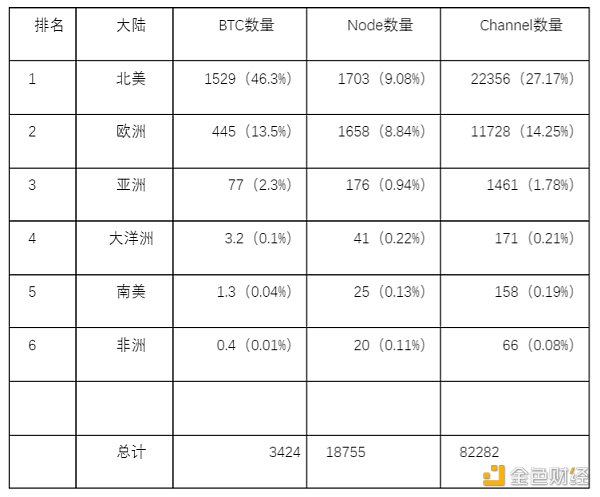

從Bitcoinvisuals的統計來看,閃電網絡的使用量和節點數量一直在上升。通過1ml的節點地理統計,相當部分節點位于美國。

(11.29,節點地理分布圖https://1ml.com/location?type=country)

(閃電網絡排名前5國家)

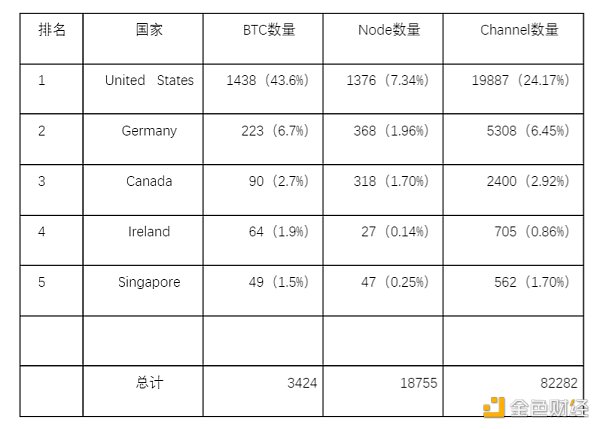

Arcane Research在9月發布的閃電網絡生態圖,整個網絡的定位非常清晰,就是為了發揮比特幣的支付功能。幾乎所有的項目都圍繞如何將比特幣的應用場景擴大而展開。

有了支付手段,也就能產生Defi。有不少項目就圍繞著比特幣閃電網絡做交易所達成真正意義上的去托管人的DEX,比如Kollider和Portal。此外還有試圖把智能合約引入閃電網絡的RGB。

Kollider: 世界上首家使用比特幣閃電網絡的衍生品交易所。

在Kollider上,用戶目前可以用法幣進行5種加密資產的交易,并可以最大加到100倍的杠桿。采用的也是已經被驗證了很久的永續合約模式。項目暫時交易量并不大,社區人數也不多。

Portal:使用比特幣閃電網絡的點對點交易所。

動態 | 度小滿金融報告:今年上半年,比特幣等投資品的情緒指數較為平穩:據環球財富網消息,近日,度小滿金融(原“百度金融”)發布的《2019年上半年國民投資理財情緒指數報告》(以下簡稱《報告》)中顯示,今年上半年,在所有七大類主流投資理財品種,情緒指數表現最為平穩的是資管產品(不含基金),股票、房地產以及比特幣和商品期貨這類漲幅很高的其他投資品排在其前面,同時整體關注度高過基金類的是互聯網理財、銀行理財、保險理財等。其中互聯網理財在所有資管產品關注度最高,情緒指數近30%。[2019/8/9]

Portal目前還在開發融資階段,最近剛剛發布了融資計劃。根據他們的白皮書,他們正在開發一款跨鏈的原子化交易應用。已經有很多知名機構愿意為他們投資并做背書。

Portal的社區很繁榮,有12萬Twitter關注和6.5萬電報群友。

RGB: 智能合約嘗試

受之前的“染色幣”啟發,RGB選擇了將智能合約帶進閃電網絡。正如RGB代表的 “real good for Bitcoin” (真為比特幣好)美好愿景。RGB一直在進行開發,但是目前并不能直接部署在閃電網絡上,不過或許智能合約離閃電網絡并不遠了。

1.3 側鏈:智能合約應用

盡管L2上有了像RGB這樣的智能合約的嘗試,但在BTC的生態中,絕大部分的Dapp還是在側鏈上展開的。其中比較知名的就有Stacks和Liquid.

1.3.1 Stacks: (https://www.app.co/) (24 Projects)

Stacks目前是所有BTC側鏈中生態做的相對來說是最好的,有24個項目,幾乎各個領域都有涉及。

1.3.2 Liquid Network(Blockstream)

Liquid Network是加拿大公司Blockstream開發研制的。

其上的STO(Security Token Offering)就試圖打造證券代幣化的平臺,并且將比特幣算力帶來的未來現金流進行貼現,這樣的嘗試在當時也很新穎。

Universa首席執行官:2018年各國發行的加密貨幣可能挑戰比特幣等加密貨幣的地位:區塊鏈創業公司Universa首席執行官日前表示,2018年各國發行的加密貨幣可能將挑戰比特幣和其他流行虛擬貨幣的重要性。[2018/2/3]

而11月23日,薩爾瓦多政府計劃發行的 “比特幣債券”就將發在Liquid上。債券為10億以美元計價的10年期債券,票面利率為6.5%。所募資金的一半將用于購買比特幣,并持有五年,其余的將用于資助與比特幣有關的建設項目。以比特幣作為基礎資產擔保,發行債券,薩爾瓦多確實給比特幣玩出了新的套路。

1.3.3 其他側鏈:

其他的側鏈項目還有RSK,Nomic,Impervious,但是目前還有待開發。

1.4 跨鏈協議

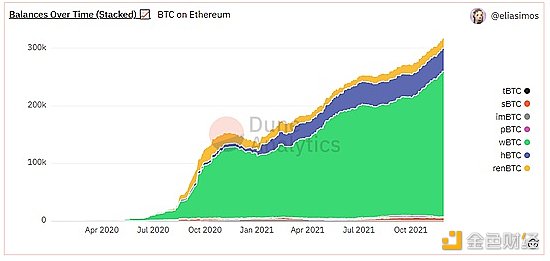

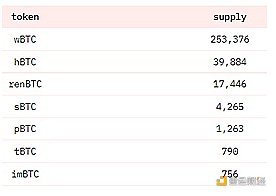

目前比特幣生態的最外層就是跨鏈,也就是各種wrapped BTC。從Dune Analytics的統計看,在ETH上一共有317,780個wrapped BTC資產(對比閃電網絡的3,424個),其中80%是wBTC。

比特幣目前流動總量:1880萬個

(Dune Analytics, 11.29)

在BSC中還有10萬多個BTC在被使用。(12月15日BTCB的流通量105115.46,CMC)還有Sol,Avax上也很多BTC資產。

此外還有大量的BTC在中心化交易所里流轉,它們也可以算作某種形式的跨鏈BTC。在幣安,貨幣,ok,FTX 等中心化交易所的BTC,截止11月29日,近90天平均每天交易量678,118個。

除了比特幣主網,目前來看,跨鏈承載了比特幣的最大價值。

1.5 BTC based assets

在大量的跨鏈BTC資產存在后,ETH上的Defi樂高就將這些資產融入了Defi的體系。其中,比較成熟的項目就有BadgerDAO和TranChess。

BadgerDAO

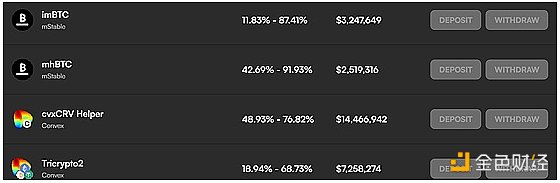

這是一款把跨鏈后的BTC帶入Defi的項目。目前的產品有錨定btc價格發行的Digg,還有一系列Vaults,以及和Dex合作的流動性挖礦。

目前(11.29)TVL: 11.85億,其中部分產品的收益率還是比較可觀的。

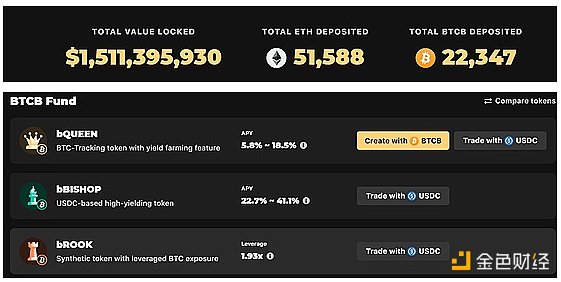

TranChess

這是一個通過加杠桿為ETH,BTC增加收益的項目。有3款和BTC相關的產品。總鎖倉量15億,共有2.2萬BTC存入。

1.6 BTC未能形成生態的可能原因

技術原因。在Taproot升級之前,比特幣主網幾乎沒有能夠加載智能合約的能力,也并不支持多簽,給復雜應用開發的空間確實有限。

社區價值觀。比特幣對于去中心化的路徑高度依賴。去中心化讓比特幣成功開創了一個新的時代,但是在以太坊誕生之后,比特幣的去中心化卻讓比特幣遲遲無法進入智能合約時代。多次的社區爭議即使造成了硬分叉也多以保守主義的勝利告終。所以或許,比特幣不用,也不能進入智能合約時代。就像如果區塊鏈失去了去中心化,那么相比傳統的多點服務器也沒什么優勢。

缺乏激勵。這一點像是比特幣去中心化的另一個側面。且不說Sol,Avax,Matic這些公鏈基金會拿出巨額獎勵開發者在其上進行項目開發。就連ETH在早期也為了某一項目回滾過區塊。對于區塊鏈的去中心化來說,這實在是某種“罪惡”,但是,對于開發者而言,卻是實實在在的支持和保護。

第一部分總結:

雖然BTC作為第一條區塊鏈,但是周邊的項目并不多。所謂的“公鏈生態”也一直沒有發展起來。而目前已有的方向也基本圍繞支付概念的擴展。能夠搭載智能合約的側鏈在安全性上和主鏈已經不能相提并論。而且即使升級了Taproot依然和其他公鏈還有一定距離。

去中心化的設計理念上。由于秉持了一貫的用戶自行運行節點的理念,相對于其他公鏈,比特幣很容易造成硬分叉。用腳投票雖然可以阻止巨鯨作惡,但是無形中也會增加開發者的成本。

所以,比特幣和其他公鏈不同,甚至都不應該被定義為一般意義的公鏈。

它的價值也不在于它的“生態”。

既然無法從生態中找到答案,那么我們需要更進一步,從比特幣的定義和身份中尋找為什么一個沒有生態的公鏈能有那么大的價值。即使它是比特幣。

2.1“失敗”的貨幣

設計之初,比特幣是一個點對點的電子現金。而當下的很多其他研究中,比特幣(特別是L2)是一個對標銀行,Visa,MasterCard, Paypal的支付工具。

但是比特幣價的高波動性使得比特幣只能在有限的場景里完成這兩項任務(電子現金和支付工具)。特斯拉曾在今年短暫接受過BTC支付,但是很快取消。比特幣也有少量平臺接受支付,雖然其中有Twitter和 AMC,但是并不構成主流,更像是宣傳手段。

令BTC擁躉興奮的是今年9月7日,比特幣正式成為薩爾瓦多的法幣。但是容易讓人忽略的事實是,美元依然是該國的法定貨幣,并且依然廣泛被使用。

根據薩爾瓦多總統9月20日的Twitter,薩爾瓦多全國640萬人中有大約四分之一在使用Chivo比特幣錢包。

9月30日,路透社有一篇跟蹤報道(https://www.reuters.com/article/el-salvador-bitcoin-poor-idUKL8N2QP4M4)薩爾瓦多的比特幣使用情況。發現很多人是為了30美元的獎勵而注冊的錢包。同時對于受采訪的 1281人中,90%不理解也不傾向使用比特幣。甚至對于很多沒有智能手機的人來說,他們依然只接受美元。

比特幣與銀行(Unbanked or underbanked)

對于比特幣改善缺乏金融服務的人們的能力也有可能被高估了。特別是人們缺乏的金融服務的理由過于多樣,比特幣很可能只能滿足其中很小的一部分。況且還有其他替代品競爭,比如以太坊等其他鏈上原生資產,或者穩定幣等。

2.2 成功的美元資產

這個世界上絕大多數的比特幣是美元定價的,所以應該可以放心地說,比特幣是一種美元資產。而加密領域廣泛應用的U本位的結算體系也和目前的石油體系類似。所以比特幣實際擴展了美元的使用場景。

從幾次牛市來看,除去比特幣自然減半影響,美元放水是上漲的巨大動力。

(來源“宏觀貨幣政策對比特幣的影響”)

同時,世界其他和美國有競爭關系的重要經濟體,出于外匯原因,對比特幣非常可能采取管制。同時也會開發各自的數字貨幣來降低BTC和一眾美元穩定幣的影響。

但是不管怎么說,比特幣是黃金,石油之后,最近十年最成功的美元資產之一。

2.3 加密資產

和現實支付相比,加密世界中比特幣是硬通貨。在所有鏈上原生資產中,比特幣是唯一的。甚至文章 ( “Only the Strong Survives”)表示,加密世界中,那些“生產性”的公鏈,比如ETH和SOL,他們有價值是因為比特幣有價值。比特幣在為整個加密世界提供價值底座和信任基石。他的網絡安全性其實就是整個加密世界的價值。

至于“生產性”公鏈會不會在未來的某天超過BTC的市值。有可能,就像Google,Amazon,微軟這些Web 2.0的公司超過GE一樣。但在2000年的那個“互聯網之夏”,GE也是非常優質的資產。

第二部分總結:

比特幣的身份已經從支付貨幣轉成了美元資產。并且在現實和虛擬世界兩端都具有很強的影響力。由此也引出了對于比特幣未來道路的思考。

雖然有可能受到穩定幣和CBDC的挑戰,但是比特幣還是擁有非常強的金融資產屬性。避險,對沖,資產配置,抗通脹,傳統金融領域有非常多的理由會接受比特幣作為資產負債表的一部分。而另一方面,比特幣依然是加密世界的硬通貨。甚至在未來的元宇宙中,比特幣也可能是唯一能夠得到元宇宙所有人認可的計價單位。

TBI說,有三點理由對于比特幣的需求:1. 比特幣會成為其他鏈上資產的保證金

2. 跨鏈橋會解鎖更多點對點交易應用

3. 對于某些穩定幣的擔心導致以比特幣擔保的數字美元應用

所以,發揮比特幣橋梁作用的項目將在未來值得關注。

從國際象棋到4X策略,從傳統RPG桌游到AAA開放世界,游戲從來都不是純粹的娛樂,而是玩家在有限資源上進行競爭的平臺.

1900/1/1 0:00:002021年可謂之為NFT與GameFi的爆發元年。行業野蠻生長的背后,同時也蟄伏著機遇與挑戰。我們邀請了業內卓越的OG(元老)們回顧他們在這一年中的驚喜與收獲,并就元宇宙,DAO以及未來的行業發.

1900/1/1 0:00:002021年,Web 3.0進入大眾視野并成為流行詞匯,與此同時,NFT也讓數以百萬計的新用戶進入去中心化應用的世界.

1900/1/1 0:00:00新年伊始,NFT 市場再一次迎來了空前的盛況,一月剛剛過半,OpenSea 市場的交易額創下歷史新高.

1900/1/1 0:00:00在數字領域,所有的稅收并不一定一樣。在NFT的熱潮中,富有的業主可能會對這種持有的投資增長支付不同的稅率。具體來說,出售NFT的投資者可能需要為任何收益支付最高為31.8%的聯邦稅率.

1900/1/1 0:00:00企賦孵化致力于挖掘潛力項目,深度融合發展關注生物醫藥、醫療器械、人工智能、元宇宙、半導體等產業領域,研究各項產業政策,提供各級、各類政策申報,企業投融資咨詢等服務,賦能企業長期發展.

1900/1/1 0:00:00