BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+1.68%

ETH/HKD+1.68% LTC/HKD+3.25%

LTC/HKD+3.25% ADA/HKD+3.06%

ADA/HKD+3.06% SOL/HKD+2.84%

SOL/HKD+2.84% XRP/HKD+1.68%

XRP/HKD+1.68%12月28日,“2021首屆數字金融前沿學術會議”在線成功舉辦。會議由清華經管數字金融資產研究中心主辦,中心主任羅玫教授主持。清華大學經濟管理學院金融系副教授、數字金融資產研究中心核心研究人員王茵田發表了題為“比特幣期權市場的流動性研究”的主題演講,本文根據演講內容整理。

首先指出這是一個關于比特幣資本市場的實證研究。該項研究關鍵字有兩個,一個是市場的非流動性,另一個是期權,市場的非流動性或者流動性對于期權價格的定價機理、定價機制,或者是如何來影響期權價格的。

近期對于比特幣的研究方向,是把比特幣當作一種金融資產,但是顯然它并不是一個金融資產,比特幣本身的定價機理是全然不同的,但是加密貨幣衍生品的定價機理和傳統的衍生品是非常趨同的,所以我們可以以此入手,來開展研究。

OpenAI創始人:OpenAI“計劃遵守”歐盟的監管規定:金色財經報道,OpenAI創始人Sam Altman:OpenAI“計劃遵守”歐盟的監管規定。公司將“慎重考慮”開設新辦事處。[2023/5/26 9:44:53]

研究試圖去回答有關加密貨幣期權市場的三個問題:

1. 最終用戶(end-user)的買賣方向如何影響比特幣期權價格的形成?

2.在比特幣期權市場上到底是買方多還是賣方多??

3.在最終用戶(end-user)的交易壓力下,市場的流動性是如何影響期權的價格的?

先看一下股票市場上的最終用戶(end-user)的交易方向是如何影響股價的?對于股票來說,它的最終用戶(end-user)一定是買方,就是買方承擔這種流動性風險。流動性越差價格越低,終歸它的價格會回歸到真實的價格,所以它的預期收益和回報率越高。對于期權,本質上是一個保險合約,它并不是像股票一樣,只能由一個公司去發行,而是市場的參與者任何一方都可以去發行一個期權。

達利歐:硅谷銀行事件影響資產負債錯配嚴重的機構,AI“肯定”會干擾現有社會秩序:金色財經報道,在2023清華五道口全球金融論壇上,國際貨幣基金組織原副總裁朱民與橋水基金創始人瑞·達利歐就全球金融形勢、貨幣政策等問題進行對話。達利歐表示硅谷銀行事件影響資產負債錯配嚴重的機構,這里指的不僅是購買美國政府債券的美國實體,還有因為貨幣政策而購買歐洲債券的歐洲實體等。達利歐還談到了技術革命,他認為,人工智能等肯定會干擾現有的社會秩序,同時還進一步指出風險不在于技術本身,而在于人們對人工智能技術的使用。[2023/5/23 15:20:09]

如果是一個買方到市場上去購買期權,做市商(Market maker)就發行期權賣給我;如果我是賣方在市場上賣期權,我自己就可以發行并賣給做市商(Market maker)。所以期權這個市場上面,理論上不會出現供不應求或者供過于求的情況,買賣雙方其實是出清的。

俄羅斯總檢察長要求加密交易所必須共享用戶數據:金色財經報道,據俄羅斯總檢察長辦公室負責人Igor Krasnov表示,應要求加密服務提供商在俄羅斯注冊,交易所有義務與俄羅斯安全部門共享用戶信息。他還認為,僅僅根據俄羅斯法律授予加密貨幣財產地位,不足以打擊犯罪收益的合法化。Krasnov敦促對其進行監管,以應對將其用于非法目的所帶來的挑戰。Igor Krasnov還呼吁將加密貨幣加入俄羅斯刑法,包括承認加密貨幣可能成為犯罪和侵占的對象,以及建立國家扣押、儲存和沒收加密貨幣的程序。

俄羅斯議會下院國家杜馬仍在審議一項關于加密貨幣挖礦的法案。上個月有報道稱,立法者正在考慮對礦工逃稅和未向政府報告數字資產的行為追究刑事責任。[2023/4/9 13:53:12]

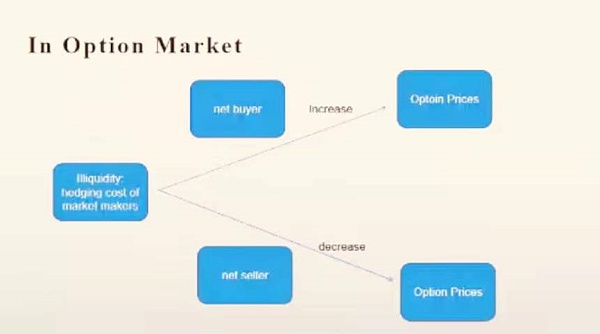

多余的頭寸是由做市商(Market maker)承擔,并通過一些方法或者交易策略來對沖掉這些頭寸。那么期權價格到底由誰來決定呢?在現實中,一個做市商是不可能按照零成本來對沖掉自己的頭寸。在流動性不好或者說做市商(Market maker)在對沖掉自己頭寸的時候是一定有成本的,他怎么補償自己?這就會對價格形成影響,這就是在期權市場上流動性對于期權價格的影響機理。

成都鏈安:GYM Network 項目的GymSinglePool遭受攻擊:6月8日消息,據成都鏈安安全輿情監控數據顯示,GYM Network 項目的GymSinglePool遭受了攻擊。因為_autoDeposit函數未轉入抵押的代幣,攻擊者惡意調用了depositFromOtherContract函數記賬,并憑空提取了GYM token,目前2000BNB已進了Tornado Cash,3000BNB存放在攻擊賬戶中,價值70W美元的ETH轉入了以太坊。[2022/6/8 4:10:43]

當市場的流動性越不好,做市商(Market maker)面對更多的買家時時不得不賣并會拉升價格,從而對期權價格有一個提升的作用。如果市場上更多的是賣家,做市商(Market maker)作為買家,就會壓低價格,從而對期權價格有一個拉低的作用。這就是整個故事的核心。

流動性是如何在option市場上影響價格的,也取決于最終用戶(end-user)的方向:最終用戶如果是賣方,做市商作為買方,他會壓低價格去補償流動性的不足,而導致收益率的溢價或者預期收益率為正,最終用戶如果是買方,做市商作為賣方,就會要求拉升期權價格,從而導致預期收益率為負。

到底在現實中是買方多還是賣方多?這是我們要看的一個問題,有一篇論文對于Cryptocurrency期權的研究,發現目前最大的期權市場是買方更多。?

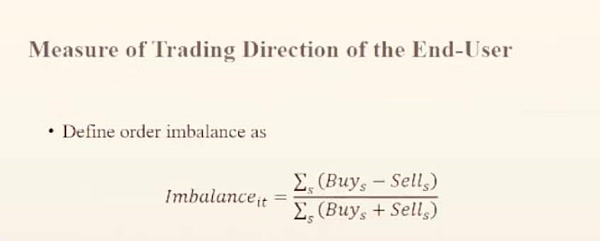

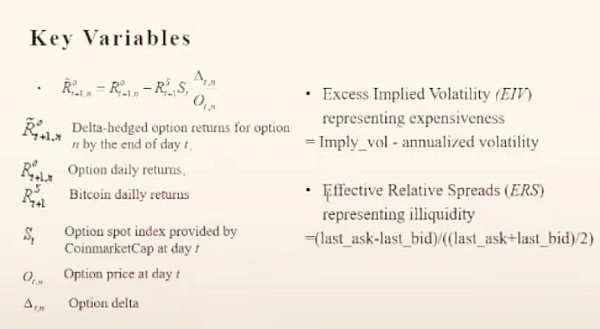

為了更好地做研究,我們必須要定義幾個重要的變量,一個是非流動性,非流動性的通用辦法就是期權的買賣價差,我們用有效相對價差(Effective Relative Spreads, ERS)來定義,對于期權價格波動程度,我們用額外隱含波動率(Excess Implied Volatility, EIV)來衡量。

我們目前有三項發現:

1.在市場存在流動性風險的時候,做市商(Market maker)是如何保護自己的?總體上不管市場上買方更多起來賣方更多,做市商(Market maker)會提升價差來保護自己,尤其是市場上出現更多的賣方的時候,他會更多地來拉大價差保護自己;

2. 做市商(Market maker)除了拉大價差還有什么其他的方法來保護自己?一個假設是當市場流動性越不好,有效相對價差(Effective Relative Spreads, ERS)越高,會拉低它的價格,因為market maker要面臨更多的賣方,他會拉低價格。通過對模型的回歸分析發現在非流動性的條件下,當做市商(Market maker)面臨的是賣方壓力,確實會使其壓低價格。

3.由于LedgerX在2019年的8月1號允許更多的小交易者或者個人交易者進入到這個平臺,通過對模型的回歸分析發現,個人投資者不僅帶來了交易量,還使市場更有效、更成熟,更趨向于成熟的股票市場。

總結來說,在場外交易(OTC)市場賣方更多并存在賣方壓力,更多的投資者采用持保看漲期權(Covered call)策略;做市商(Market maker)在面臨賣方壓力的情況下,出于保護自己,一方面會拉大買賣差價,另外一方面會壓低期權價格;最后就是小交易者或者個人交易者(Retailer)的引入可以使市場更加成熟。

Tags:MakerARKEARKMARKmakerdao代幣PolymarketSparkPoint Fuelxmark幣價格

新華社北京1月15日電,《中國證券報》15日刊發文章《搶跑布局 元宇宙;被寫入多地政府工作報告》。文章稱,作為當前互聯網領域的一大熱詞,;元宇宙;出現在越來越多地方政府工作報告中.

1900/1/1 0:00:002021年3月,新興數字藝術家Beeple的NFT作品《Ever Days:The First 5000 Days》在佳士得拍賣行以6934.6萬美元成交.

1900/1/1 0:00:00Web3,正在成為越來越多硅谷科學家的職業新選擇。1月7日,Twitter Spaces首席數據科學家Julien Gaillard宣布將加入DeFi借貸平臺Aave.

1900/1/1 0:00:001月13日,Coinbase在博客宣布正在收購加密衍生品交易所FairX,據稱FairX受美國商品期貨委員會(CFTC)監管.

1900/1/1 0:00:002022年1月3日,韓國最大的科技公司三星在其官網宣布旗下新型智能電視將允許用戶購買NFT。具體來說,三星將于2022款的新MICRO LED、Neo QLED 和 The Frame 三個系列.

1900/1/1 0:00:00固定利率協議百家爭鳴 DeFi 中利率收益資產無處不在,諸如借貸、AMM LP 交易手續費、協議鎖倉獎勵、流動性挖礦、收益聚合??等等,但是區塊鏈上的利率都是由市場力量動態決定,變化十分劇烈.

1900/1/1 0:00:00