BTC/HKD-0.75%

BTC/HKD-0.75% ETH/HKD-1.3%

ETH/HKD-1.3% LTC/HKD-1.28%

LTC/HKD-1.28% ADA/HKD-1.87%

ADA/HKD-1.87% SOL/HKD-1.93%

SOL/HKD-1.93% XRP/HKD-2.73%

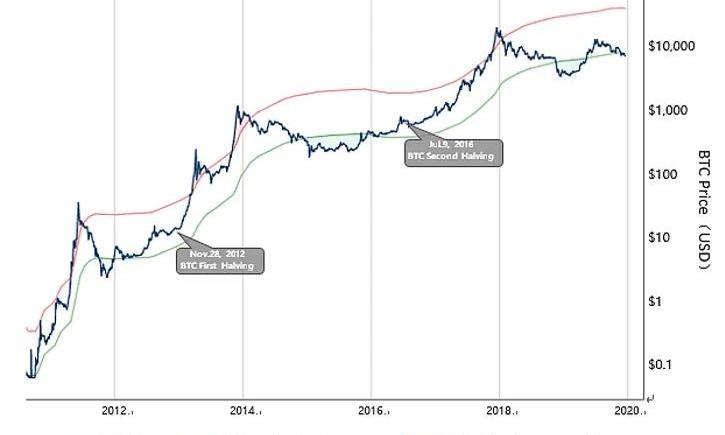

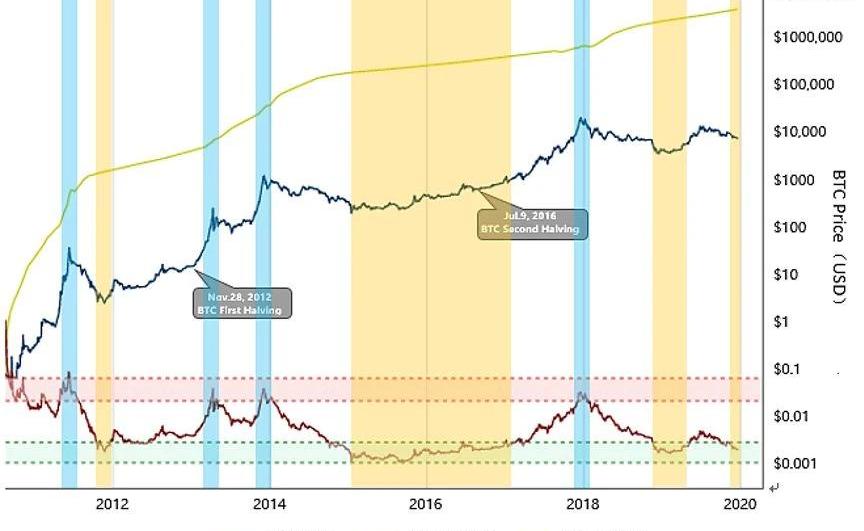

XRP/HKD-2.73%編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。據最新的SFOX統計,比特幣在2019年的年回報率高于標普500和黃金,并且創下了歷史波動率最低,同時還顯示出與標準普爾500指數和黃金缺乏相關性。當我們進入2020年的時候,SFOX多因素市場指數顯示加密市場展望仍保持中性,且它正略微偏離熊市走向牛市。不僅如此,進入新年以來,投資者對比特幣減半行情的期待越來越高。當前市場對由比特幣減半事件導致的牛市的預期主要基于前兩個減半的后果。從下圖可以看出,在第一次減半后,BTC的歷史最高價在367天后被打破,BTC市場價格飆升了9,260%。在第二次減半之后,新的ATH達到526天,價格上漲了2976%。

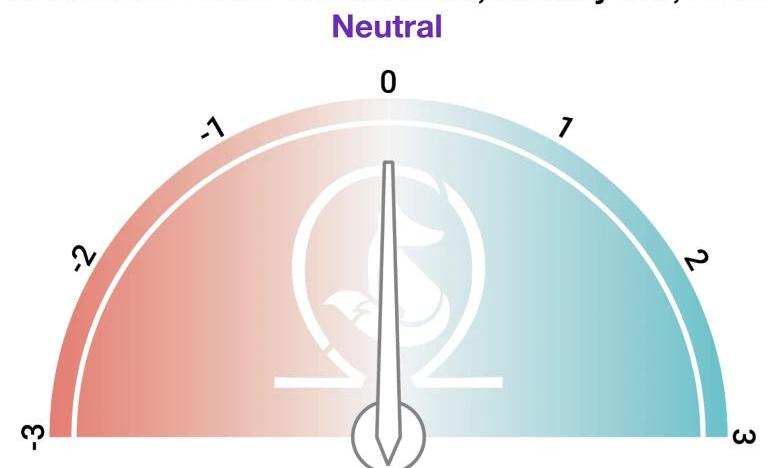

Source:Bitcoinwaves因此,盡管與以前的減半周期進行了比較,并且出現了各種因素,例如比特幣的市值增加而衍生品市場減弱了波動性,但許多人仍然認為,第三減半肯定會使比特幣價格上漲十倍以上。那么,現在是否是介入比特幣投資的最佳時機呢?下面我們就看看2019年大數據和三大技術指標的分析結果,或許可以從中找到答案。當前的加密市場展望為中性

根據計算和分析,一個月前被定為中性的SFOX多因素市場指數截至1月2日仍保持中性。但是,在該評級的范圍內,它已開始略微走出看跌狀態指標的方向朝向指標的看漲方向。

深圳:積極運用大數據、區塊鏈等技術開展信用融資、供應鏈融資:2月9日,《深圳市服務業發展“十四五”規劃》提到,完善適應服務業發展的金融服務體系拓寬服務企業融資渠道,開發適應服務企業需求的金融產品。積極運用大數據、區塊鏈等技術,開展信用融資、供應鏈融資。引導創業投資加大對中小服務企業的融資支持,鼓勵符合條件的技術先進型服務企業上市融資,支持科技型企業利用資本市場做大做強。發展動產融資,依托現有交易市場合規開展輕資產交易。(金十)[2022/2/9 9:40:34]

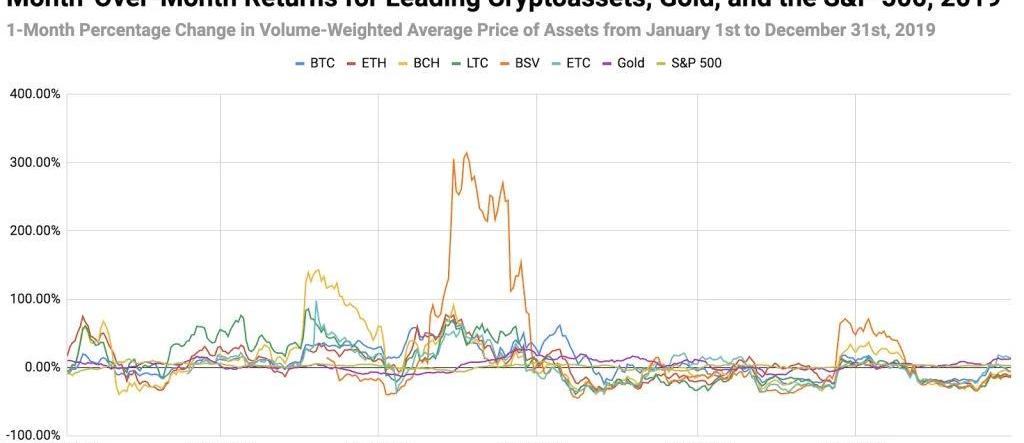

通過專業的、可量化的指標來分析四個市場因素:價格動力、市場情緒、波動性和該行業的持續發展,從而確定該指數的月度價值。它使用一個專有公式計算,該公式結合了搜索流量、區塊鏈交易和移動平均線的量化數據。該指數從極度看跌到極度看漲。相對于幾年前的ICO熱潮,2019年加密貨幣相對平靜地結束了。所有主要加密資產的歷史波動率相對于它們去年的波動幅度(ETC除外)而言,在全年結束時的波動率非常低。

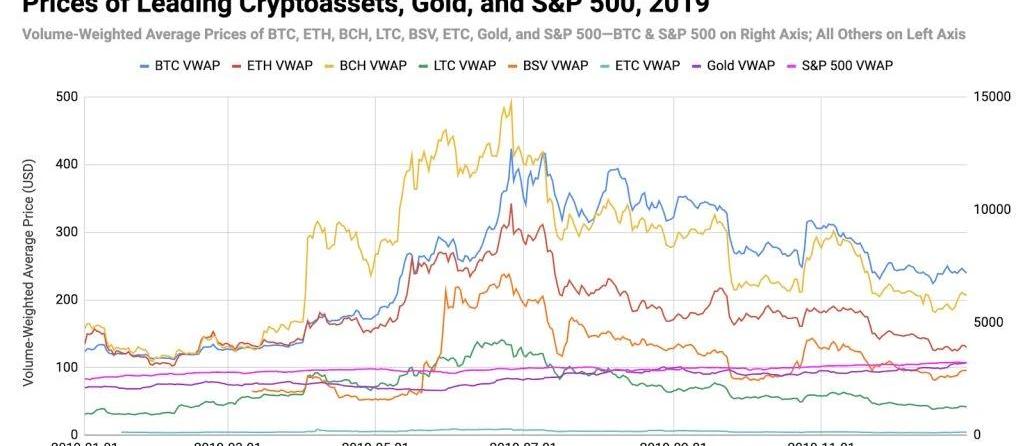

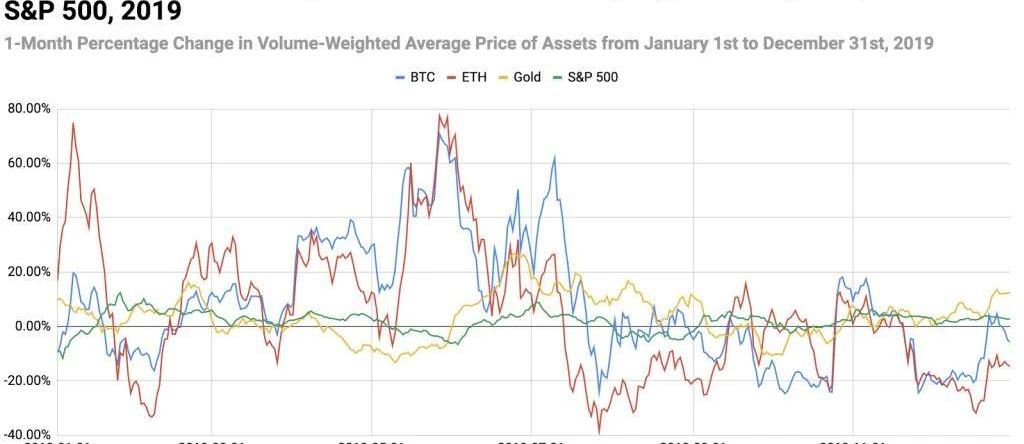

與此同時,BTC在2019年收盤時的年回報率高于標準普爾500指數、黃金指數、以及ETH指數、BCH指數或LTC指數。

2021第四屆全國高校人工智能大數據區塊鏈教育教學創新獎揭榜:2021年12月10日-11日,由教育部中國教育發展戰略學會、科技部科技人才交流開發服務中心指導,全國高校人工智能與大數據創新聯盟主辦的“2021第四屆全國高校人工智能大數據區塊鏈創新論壇”在北京召開。全國高校人工智能與大數據創新聯盟向來自全國52位教師24所高校代表頒發了人工智能大數據區塊鏈教育教學“創新獎”。本次評選旨在鼓勵高校轉型升級,創新校企合作模式,加快人工智能、大數據、區塊鏈專業建設和人才培養質量,進一步促進高校學科發展,為高校爭創“雙一流”建設目標提供支撐。(網易)[2021/12/13 7:35:52]

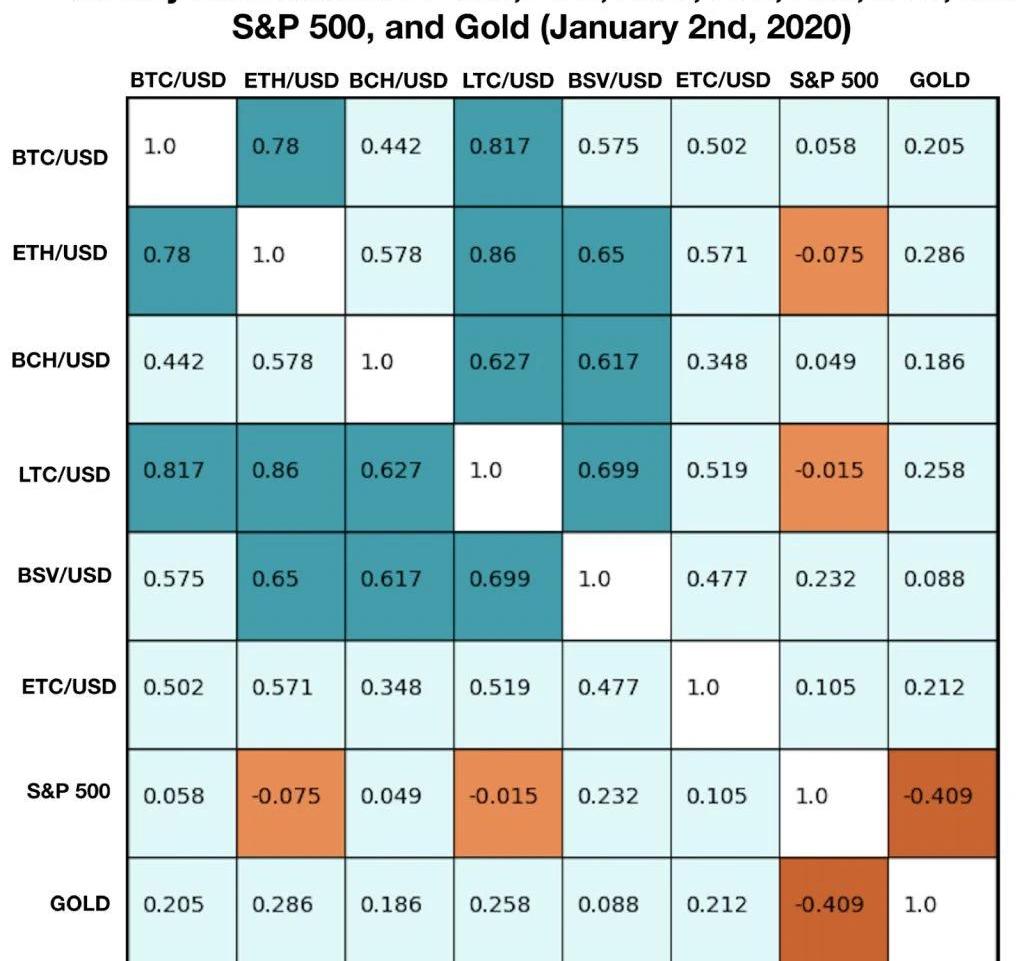

事實也證明BTC與標準普爾500指數和黃金在很大程度上不相關。并且有關比特幣的高回報和低波動性的數據,使BTC成為2019年投資組合管理的引人注目的工具。同樣值得注意的是,BTC2019年的夏普比率是1.74,而標準普爾500指數2019年的夏普比率是2.54。從本質上講,這意味著按照標準差衡量其風險回報率后,標準普爾500指數在2019年的表現優于BTC。目前加密市場維持中性評級可能是基于以下多重原因:密碼市場似乎進入了一個新的十年,有一些潛在的影響,但很難評估的因素;BTC期權產品開始在Bakkt、OKEx和CME等場所推出;比特幣挖礦獎勵計劃于今年5月再減半等等。在年中變得更加不穩定之后,BTC和其他領先的加密貨幣在年底以30天歷史波動率的相對較低水平結束。在年中變得更加動蕩之后,BTC和其他領先的加密貨幣以相對較低的30天歷史波動水平結束了今年的交易。BTC今年以32.05%的30天歷史波動率收盤,為去年波動率區間的十分之一。在2019年初,交易者可以以3,710.15美元的價格購買1個BTC。在接下來的六個月中,1BTC的價格在6月26日攀升至12,703.75美元的峰值,比年初上漲了242%。從那時起,BTC的價格下降并穩定在8,000美元左右。

中國電信京津冀大數據基地將帶動京津冀地區區塊鏈等上下游產業集聚:項目負責人張志剛表示,中國電信京津冀大數據基地將首先滿足承接國家部委和京津冀電子政務類重點項目安全需求,還將帶動京津冀地區區塊鏈、人工智能、大數據產業、5G、車聯網等上下游產業集聚,吸引三地及周邊地區互聯網、金融科技、智能制造等大批頭部優質企業客戶落戶。項目將于2022年全部建成投入使用。(經濟日報)[2021/5/7 21:31:58]

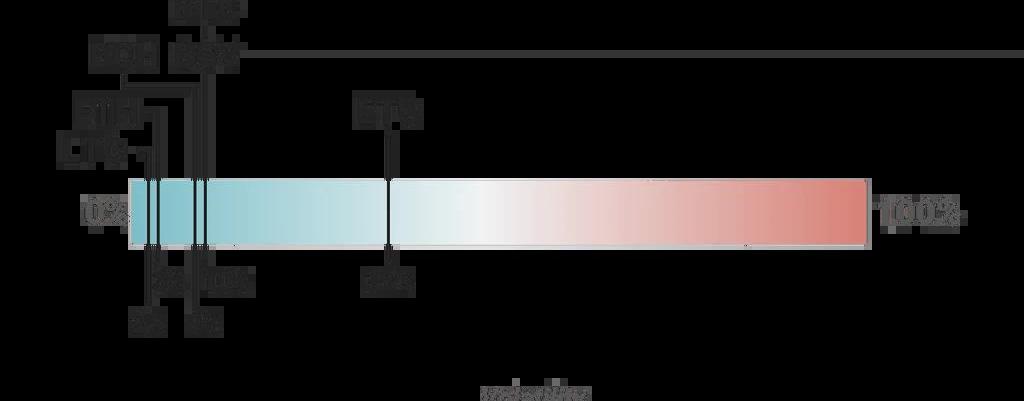

除以太坊經典外,所有領先的加密資產在2019年底均出現月度虧損。ETC的月回報率為14.63%,BTC的月回報率為-5.74%,ETH的月回報率為-14.63%。在傳統市場上,黃金的月環比漲幅為12.63%,標準普爾500指數的月環比漲幅為2.81%。

為了獲得更清晰的圖形,請參閱此附加圖表,該圖表僅跟蹤BTC、ETH、黃金和標準普爾500指數的逐月變化:

MXC抹茶杠桿交易大數據:BTC多空借幣比為59.1:1:MXC抹茶杠桿交易大數據顯示,截至7月4日10:00,BTC多空借幣比為59.9:1。今日多空借幣比排名前10的幣種及其多空借幣比:BNB為3879:1、NEO為3174:1、MX為1812:1、FOR為498.6:1、BHD為178.5.1、XRP為107.4:1、IOTX為99.8:1、HT為90:1、BTC為59.9:1、BSV為51.3:1。RUNE、NEST、BTT借幣做多量較昨日增長345.8%、227.2%、111%。[2020/7/4]

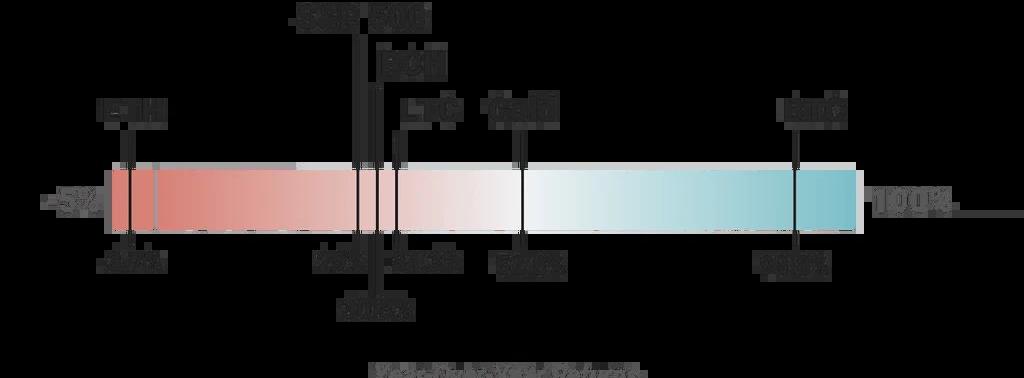

通過觀察BTC、ETH、BCH、LTC、BSV等的30天歷史波動率,我們發現一般的密碼波動率在2019年初下降,在年中上升,在年末下降。BTC的波動性在2019年初為70.21%,4月1日跌至17.86%,7月20日攀升至102.53%,12月底跌至32.05%。通過將ETH、BCH、LTC、BSV等的30天歷史波動率視為BTC30天歷史波動率的百分比,我們可以看到,山寨幣在波動率上經歷了幾次劇烈的尖峰,與BTC全年的波動無關。綜上所述,BSV等在BTC獨立的大幅波動性方面似乎是最為突出的。最新的加密相關性數據顯示,BTC與BCH,BSV和ETC的正相關性比典型值低得多。這些相關性過去曾高達0.8或0.9,但目前都在0.4到0.6之間。這些相關性在12月20日左右開始下降。這些山寨幣到2020年與BTC的關聯性是否會繼續降低還有待觀察。所有加密資產在很大程度上都與黃金和標準普爾500指數無關。請參閱下面的完整SFOX加密相關性矩陣。

動態 | 國務院:依托互聯網、大數據、物聯網、云計算、人工智能、區塊鏈等新技術推動監管創新:國務院發布關于加強和規范事中事后監管的指導意見。意見提出,充分發揮現代科技手段在事中事后監管中的作用,依托互聯網、大數據、物聯網、云計算、人工智能、區塊鏈等新技術推動監管創新,努力做到監管效能最大化、監管成本最優化、對市場主體干擾最小化。[2019/9/12]

要更全面地了解BTC在過去一年中與其他資產的關聯,請參見下圖。通過以上的大數據的分析,我們不難發現,隨著比特幣的波動性降低,其價值投資屬性正在突顯。并且投資的心態在減半預期的刺激下,對比特幣的前景表現樂觀。3個技術指標的預判

下面將通過分析三大技術指標:移動平均、奧特曼模型和儲備風險模型,讓你徹底了解購買比特幣的時機是否合適。移動平均線:是指比特幣價格趨勢的平均值。該模型更傾向于相信歷史價格對未來趨勢的影響更大。對于短期、中期和長期投資,平均市盈率通常超過5天/10天;30天/60天;120天/240天。在這里,我們將使用比特幣兩年的MA和MA*5指標的半周期作為分析工具,主要是指比特幣可能產生更大利潤的買賣時期。下圖顯示,當價格跌破2年期MA時,購買比特幣將產生超額回報;當價格突破2年期MAx5時,將呈現最暢銷的時期。隨著比特幣減半,市場周期波動明顯:暴漲、回調、市場參與者過度興奮導致的盤整和價格過度收縮。從圖2可以看出,綠化面積大約在一年前減半。這同樣適用于第三次減半,即購買比特幣的最佳時間是2018年12月至2019年4月。我們可能進入第二個綠色區域。

Source:lookintobitcoin.com奧特曼模型:以更高的精確度預判市場的頂部。這個指標更傾向于通過消費者交易發現比特幣的公允價值。計算:

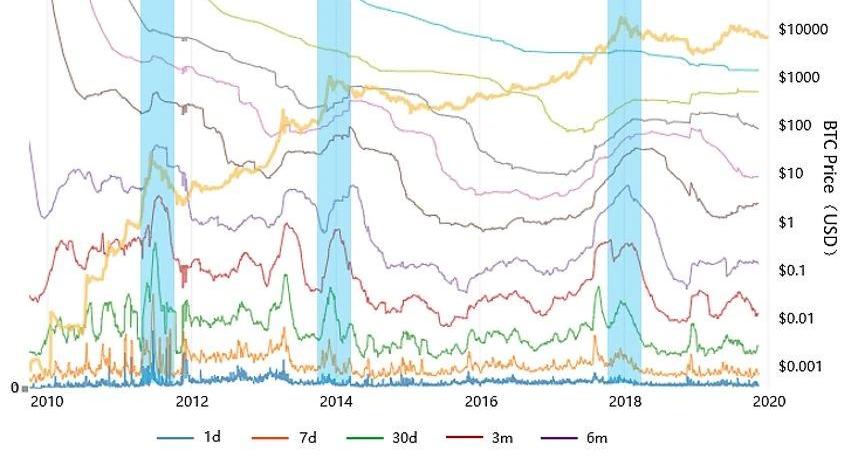

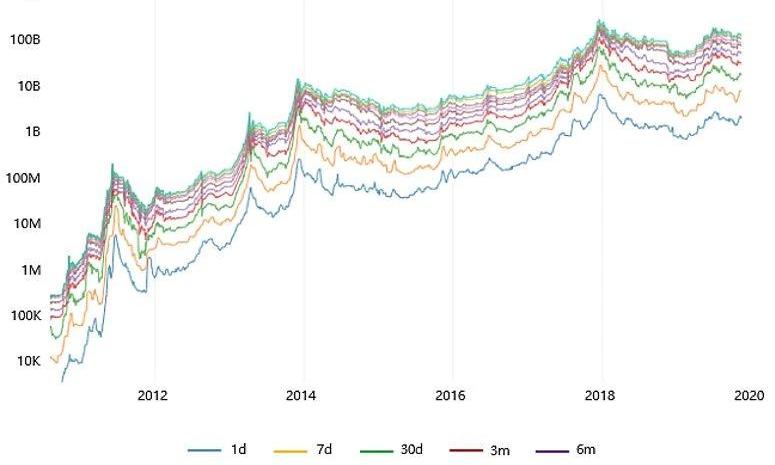

市值表示為比特幣的當前價格乘以流通中的硬幣數量;已實現的上限表示每一比特幣最后一次移動時的價格。然后,它將所有這些單獨的價格相加,取平均值,乘以平均價格乘以流通中的硬幣總數。已實現的上限通常代表大型場外交易的價格。根據BTC.com的數據,截至2020年1月3日,排名前0.000349%的地址占比特幣的15.14%。比特幣市場仍然是一個高度集中的市場。在一定程度上,大額場外交易價格能夠更好地代表比特幣的公平價格。Z-score的計算是市場價值和公允價值之間的差額除以兩個數據的標準差。Z-Score可用于識別比特幣相對于其“公允價值”的估值過高或過低的時期。從下圖可以看出,當Z-Score的市場價值異常高于公允價值時,它將進入紅色區域,表明它已經達到當前市場周期的頂部。相反,當公允價值異常高于市場價值時,Z得分將進入綠色區域,表明當前市場周期的底部已經到達。目前,一個新的綠地正在逼近。儲備風險模型:指標傾向于將比特幣的價值歸因于長期持有者。風險主要取決于“比特幣天數”。比特幣天數=比特幣數*比特幣在一個地址中放置的天數。一旦比特幣被轉移,比特幣的價格就會受到影響。例如,我買了1個比特幣并在錢包中保存了7天,然后賣掉了,當它從我的錢包轉移到新買家的錢包中時,它被破壞了7個比特幣天數。它破壞的比特幣天數越多,表明在此期間長期持有比特幣的人數正在減少,同時持有比特幣的風險也在增加。下圖顯示了不同持有期間的比特幣天數的破壞。周期低至1天或7天,高至3年5年。短期持有代表需求,長期持有代表供應。從圖中可以看出,每一輪BTC價格飆升都是由比特幣囤積的新需求推動的。

Source:charts.woobull.com將比特幣天數的破壞數據轉換為不同時期持有的資產時,結果如下圖所示。它可以更直接地反映出每輪比特幣價格飆升與持有的比特幣數量之間的積極關系。其中,以1天數據為每日鏈上交易量。

Source:charts.woobull.com在不同時期持有的資產定義為HODL銀行。儲備風險與HODL銀行成反比,與BTC價格成反比。也就是說,BTC存儲的越多,儲備風險就越低,反之亦然。計算公式如下:

下圖顯示,每當“儲備風險”值進入紅色區域時,這都是一個市場峰值。當它進入綠色區域時,是持有BTC的好時機。目前市場位于綠色的“持有”區域。

Source:lookintobitcoin.com三個技術指標分析了比特幣的當前市場周期:移動平均線,奧特曼模型和儲備風險模型。盡管分析表明當前2020年1月上旬似乎是一個不錯的進入機會。但值得注意的是,比特幣價格在減半后的上漲趨勢是每隔一段時間就延長一次。對于追求回報最大化的交易員來說,他們應該注意到,這個市場周期預計要到2022年才會結束。

Tags:比特幣BTC區塊鏈人工智能比特幣行情軟件下載200BTC是什么意思為什么現在不提區塊鏈了人工智能就業方向及前景

文|棘輪比薩生存還是毀滅?這是許多幣圈項目正在面臨的終極拷問。2019年,518個數字貨幣宣告死亡;曾經的上萬條公鏈,如今僅剩下200條左右。與此同時,資金盤在幣圈由盛轉衰.

1900/1/1 0:00:00PADataInsights: 1.Q2活躍用戶最多地址數量與幣價微弱相關鏈上活躍用戶數量在一定程度上被視為等同于活躍用戶數量,至少兩者在趨勢上相似的可能性是很高的.

1900/1/1 0:00:00文字、數據及可視化|Carol編輯|畢彤彤數據合作伙伴|BTC.com出品|PANews礦圈,對于很多人而言是個神秘且封閉的圈子.

1900/1/1 0:00:00美聯儲副主席:央行數字貨幣正在“積極研究”中,但不會很快:美聯儲副主席克拉里達表示,央行數字貨幣正在“積極研究”中,但不會很快.

1900/1/1 0:00:00周內凈入資金2億美元;增強比特幣隱私性的提案即將就緒;CME比特幣期權延遲上線;比特大陸AI團隊裁員200余人,上百員工抱團拒簽.

1900/1/1 0:00:00作者|康康編輯|郝方舟Odaily星球日報出品 交易所的衍生品競爭進入白熱化階段;近一周比特幣多頭溢出明顯;BNB和BIX表現強勢.

1900/1/1 0:00:00