BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-1.63%

ETH/HKD-1.63% LTC/HKD-1.06%

LTC/HKD-1.06% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD-1.05%

SOL/HKD-1.05% XRP/HKD-1.67%

XRP/HKD-1.67%編者按:本文來自Moneyness研究院,作者:潘超,MakerDAO中國區負責人,星球日報經授權發布。“如果說傳統交易所是私營大型超市,那么Uniswap則是眾籌自動售賣機。"DEX,顧名思義,去掉傳統交易所一切可去的中心化環節,從撮合到清結算,甚至包括做市。一般而言,去中心化交易所主要針對撮合和清結算環節。純DEX將這兩個過程都放在鏈上的合約進行,混合型DEX往往采取鏈上清結算、鏈下通過服務器或中繼層撮合,妥協部分中心化以支持更高的交易頻率。面向不同類型的交易對象,DEX可采取與之適應的訂單簿模式或柜臺交易模式。無論是訂單簿模式還是柜臺交易模式,做市(MarketMaking)環節都是由人工主導的。有一種特殊的DEX,以Uniswap為代表,將做市商自動化(AutomatedMarketMaker),用既定算法替代人工報價,不僅去掉了中心化的撮合與清結算,還消除了交易中的做市商,也因而在極致去中心化世界大受歡迎。

杠桿挖礦平臺Alpaca Finance發布“自動化金庫策略社區計劃”:5月30日消息,杠桿挖礦平臺Alpaca Finance發布“自動化金庫策略社區計劃”(Automated Vault Strategy Community Program),旨在擴大平臺中策略類型的數量。用戶可提交自己的收益策略,Alpaca Finance將圍繞風險/安全、經濟可行性、開發工作者三點進行評估,成功的策略將從金庫中獲得收入分成(創作者將獲得使用該策略的所有AV實例的0.5%管理費),運營、維護和推廣的所有任務將由Alpaca Finance財務團隊負責。[2022/5/30 3:50:03]

Risk Harbor宣布為Anchor和UST推出自動化跨鏈智能合約風險和脫鉤保護:Risk Harbor宣布為以太坊上的儲蓄協議Anchor和Terra穩定幣UST推出自動化跨鏈智能合約風險和脫鉤保護。針對Anchor智能合約風險,Risk Harbor利用Terra創建的Eth Anchor橋來檢查aUST到UST的可贖回性。如果贖回能力明顯低于預期,用戶將被允許把他們的aUST換成另一種穩定幣衍生品,如cUSDC、yvDAI等。為了預防UST脫鉤損失,RiskHarborh會在Uniswapv3上檢查1小時內wrappedUST到USDC的時間加權平均價格(TWAP)。如果該價格低于預定的損失閾值,索賠是有效,Risk Harbor將允許UST持有人將他們的UST換成USDC。否則,索賠無效。[2021/8/26 22:38:27]

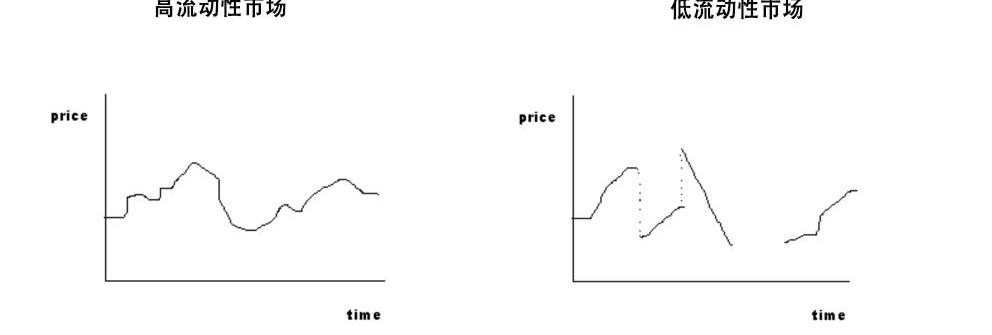

在理解自動化做市DEX的本質之前,我們首先需要認識什么是做市商(MarketMaker)。做市商不同于普通交易者,他們是風險中性的,一手持有股票,一手持有現金。在訂單簿模式下,會同時布上買單和賣單,中間為價差。類似的,柜臺模式的做市商會在客戶詢價時給出有利可圖的報價。做市商是流動性的來源,高流動性市場需要做市商也反過來會吸引規模化的做市商參與。我們常常談到流動性,流動性好的市場究竟有什么特征?流動性好的市場意味著你可以快速進行一筆大額買賣,而不過于影響當前價格。直觀地說,流動性好的市場雖然價格也會有波動,但是走勢是持續平滑的、不會出現斷斷續續的空隙。

長鋏:自動化做市商只是未來資產交易方式變革的發韌:比原鏈創始人長鋏剛剛發微博稱,很多人認為自動化做市商(AMM)已經進化完畢,無可創新。其實,這只是未來資產交易方式變革的發韌,許多年后,人們會贊嘆這個時代,正如人們惋惜上一個時代的結束。在AMM和衍生品的交匯點,或許存在一個全新的產品形態。[2020/8/28]

做市商如何在賺取差價的情況下,仍然保證連續的價格呢?兩者似乎是相互矛盾的。答案是存貨。存貨是做時間的生意,只要在風險可控的范圍內,做市商可以用兩邊的存貨吸收短時的需求變化,而無需改變價格。正如大型超市一樣,雖然早晚的人流量不同,但商品的價格在一天內并不會變動,得益于貨架和倉庫里的存貨緩沖。沃爾瑪超市是一個高流動性的市場:快速、大額交易、不影響價格。沃爾瑪超市是單邊市場,只提供買單的流動性。加密貨幣交易市場類似于股票交易市場,需要做市商提供雙邊的庫存并保持相對平衡。

聲音 | IOTA基金會聯合創始人:物聯網與自動化有關,而IOTA與自治有關:IOTA基金會聯合創始人Dominik Schiener最近表示,區塊鏈技術的主要問題之一是可擴展性,比特幣、以太坊和IOTA是現階段唯一的概念證明。“它是不可擴展的——我們仍處于早期探索階段,需要弄清楚哪些可行,哪些不可行。我們需要跨越這個技術鴻溝,以確保這些技術是可擴展的,并為生產做好準備。”他還表示,“物聯網就是關于自動化。IOTA更進一步——它不再是關于自動化,而是自治。我們希望使機器真正實現自主,并自行決定與誰進行交易、支付什么甚至賺錢的決策。”(AMBCrypto)[2019/10/27]

動態 | 以色列區塊鏈公司稱可引入私有鏈來幫助電信運營商自動化結算:據LightReading消息,總部位于以色列的區塊鏈公司Clear Blockchain Techonologies稱,該公司他們有一種有效的方法,可以通過建立私有鏈的方式,幫助運營商間的結算實現自動化,還可以將基于區塊鏈的自動化用在計費和OSS軟件中(OSS是電信運營商的一體化、信息資源共享的支持系統)。該公司聯合創始人兼CEO表示:“電信公司處于轉期。對數據有著大量的需求,而且電信公司需要發布新的東西,但是他們發布新的有價值東西的能力是有限的。而我們可以通過使用區塊鏈來提供新的服務。”[2018/9/4]

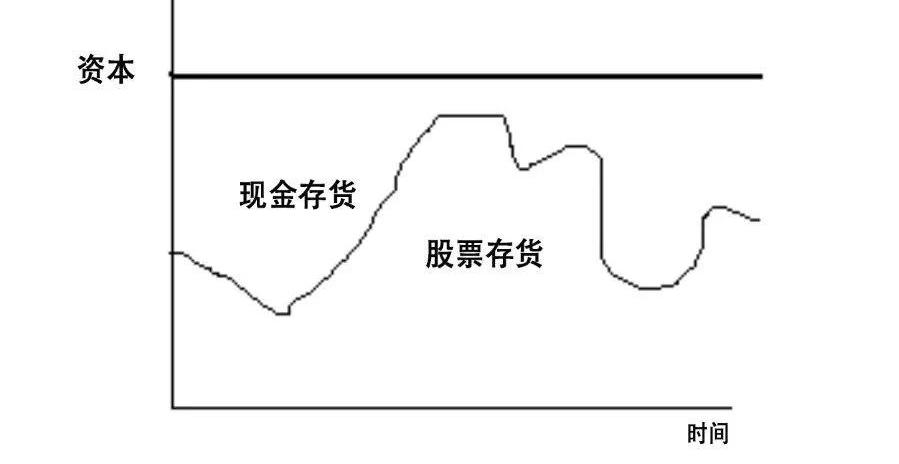

上圖并非某個股票的價格走勢圖,而是做市商的庫存比例變化和總資本約束。做市商的股票/現金庫存比例和股票的價格走勢是高度重合的。當人們對該股票需求增長開始從做市商手里買入時,做市商的股票庫存會變少,現金增加;而當人們不看好該股票開始賣給做市商時,做市商會積累更多的股票,現金減少。由于自身資本是有限的,在做市商認為兩邊庫存不平衡后,便會對報價做出調整。如果手上股票過少,則考慮提高報價珍惜籌碼,如果手上股票過多,會考慮降低詢價以盡快賣出。因此,存貨變化是市場需求變化的結果和價格的指標,并進一步影響價格和供需。做個比喻,存貨變化是價格對著鏡子化妝,會讓價格發生調整,但不是價格本身。Uniswap等自動化做市協議從根本上做的事情,正是用流動性池存貨變化的這面鏡子,模擬價格變化。每個人都可以加入流動性池子,只需要將指定兩種資產存入即可,系統通過「恒定乘積」的模型得出資產價格。「恒定乘積」模型聽起來復雜,實際原理很簡單,和前文所描述的個體做市商的行為是一樣的—在總資本一定的情況下,保證兩邊庫存的平衡。如果出現失衡,則調整價格。區別在于做市商是根據自身判斷調整價格變化幅度,而自動化做市模型是按照固定的比例。問題來了,固定比例的變化如何反應真實的市場供需呢?關鍵在于套利。每筆交易后,由于庫存的變化,模型會給交易資產賦予新的價格,如果價格偏離市場價格,會出現套利機會,套利者可以按照偏離的價格成交,獲得差價回報的同時將缺少的資產補足進池子。Uniswap如同一個特殊的自動售賣機,只要有人買走商品,該商品的價格就會提高,且取的越多,價格飆升越快,直到做市商和套利商補貨。與傳統做市商的盈利模式不同,這種模式下是套利商賺差價,做市商分紅。Uniswap的做市商并非真正意義上的做市商,他們大多是普通用戶,使用自有資金。做市商根據其存入資產占資金池的比例獲得份額,分得交易手續費。換句話說,Uniswap做市過程實際上是參與一種特殊自動售賣機的眾籌,實時分得利潤。眾籌并非沒有風險,做市商需要放棄自身對資產組合的倉位控制,交由一個恒定算法在市場波動中變化。舉個例子,假設Alice向做市資金池投入50%的ETH和50%的Dai(美元穩定幣),獲得1%的股份,一個月后ETH的價格大跌,此時做市資金池會收到大量的ETH賣出和大量的Dai買入,資金池中ETH和Dai的存貨比例變化為80%和20%。對于Alice而言,其1%的股份可以贖回的ETH和Dai比例將不再是一半一半,而是此時資金池80%:20%的比例。Alice被動地增加了ETH的價格下行風險(50%->80%),而一個月的手續費收入大概率無法對沖損失。與傳統交易所這樣的大型超市相比,放置在公共場所的自動售賣機,人人自由可用,方便快捷,適合小額交易。局限在于,自動售賣機并沒有對資產的定價權,其價格根本上來自于中心化交易所價格的鏡像,并依靠套利商不斷注入資金,抹掉溢價。現實生活中,我們既需要自動售賣機解決一時之需,同時更依賴大型超市滿足大眾日常。加密貨幣的世界里,自動化做市DEX是DeFi樂高的有趣一環,但卻無法成為主流。為什么?流動性分為兩種:市場流動性和融資流動性。市場流動性來自于自身資本,即將手上的資產出售為現金,Uniswap的眾籌資金池正是如此;而融資流動性則來自于用未來收入和信譽或抵押物,借來現金的能力,后者是現代金融。現代做市商是不需要自有資本的,他們用現金借來股票,用股票借來現金,以達到兩邊的平衡,并最大化資本邊界。實際上,現代做市商儼然成為了資本的中介商,他們用自己的資產負債表連接各個市場,賺取差價。自動化做市商DEX真正去掉的環節,不是做市本身,而是和任何區塊鏈應用一樣—去中介。然而,中介和信用本是一體兩面,沒有做市商賺差價的市場,就如同失去搬運工的自然水,達不到最好的流動。

Tags:UNIUSTDEXUniswapunisat軟件能不能買nfttrustwallet錢包被凍結Adadexuniswap幣

編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。持有NFT資產現在有了新玩法:通過一個名為「RocketNFT」的新項目,可以把NFT資產通過抵押借回.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:秋天的童話,Odaily星球日報經授權轉載。倆天時間,比特幣跌幅超50%,24小時爆倉200億。加密貨幣市場從風高浪急變為血雨腥風.

1900/1/1 0:00:00編者按:本文來自BlockVC,作者:BlockVC策略研究團隊,Odaily星球日報經授權轉載。套利策略源于一價定律,即在完全競爭的市場之中,相同交易標的其交易價格一定相等.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:ShapeShift,翻譯:RoyWang,Odaily星球日報經授權轉載.

1900/1/1 0:00:00大額轉賬下降6%;周內比特幣凈流出5億美元;全網算力大漲6%,魚池算力占比升至第一,蟻池算力大漲17%;多家律所或對嘉楠耘智提起集體訴訟;數據:在過去兩年中,近42%的比特幣沒有進行過鏈上交易.

1900/1/1 0:00:00比特幣基于區塊鏈技術,而區塊鏈最受歡迎的屬性就是去中心化,或者說去金融機構化。沒有中間人、不受政府干擾、交易地址與IP沒有關系,交易雙方的身份和位置信息都無法被追蹤,享受絕對的自由.

1900/1/1 0:00:00