BTC/HKD-0.33%

BTC/HKD-0.33% ETH/HKD-2.02%

ETH/HKD-2.02% LTC/HKD-1.89%

LTC/HKD-1.89% ADA/HKD+0.49%

ADA/HKD+0.49% SOL/HKD-1.4%

SOL/HKD-1.4% XRP/HKD-1.21%

XRP/HKD-1.21%

(圖片來自:tuchong.com)以下是譯文:是時候讓一個舊想法發光了。在過去的幾年里,“穩定幣”一詞的意思就是“錨定幣”,從長遠來看,它的價值與特定資產或一籃子資產緊密相關。而最近的市場動態表明,錨定幣的敘述方式,給存在抵押的穩定幣項目帶來了問題。也就是說,它限制了系統可用來影響穩定幣市場價格的經濟激勵措施,其中之一就是對所有代幣持有人施行負利率。如果系統具有內置利率,則穩定幣就會脫鉤,從而打破最初的“錨定”說法。一個值得注意的例子是,MakerDAO的DAI目前正努力維持其錨定匯率。在312“黑色星期四”期間,DAI的市場價比預定的1美元錨定價高出了10%以上。作為應對方式,其治理代幣持有人必須使穩定費和儲蓄率降低至0,即便是采用了這些嚴厲措施,DAI的市場匯率至今仍高于錨定匯率。然后,以太坊社區中有很多人會問,為什么DAI的費率不能降到負值,以便治理可以對市場施加更大的壓力。簡單的答案是,1DAI=1美元的meme必須不惜一切代價保持活力,因此該系統的設計不是為了支持負利率。至少這不是目前的系統。在Maker的最初版設計中,DAI確實是有負利率的,不過,更重要的是設計顯示,DAI的市價不一定總是回到1美元的贖回價格。相反,贖回價格本身就是浮動的。說白了,這里的穩定幣被定義為一種低波動性資產,其贖回價格和利率由市場決定,而不是由“去中心化”治理決定。浮動贖回價格的最初動機,就是針對“黑色星期四”這種情景的,如果該系統是按照原始規范設計的,那么它將做出更加果斷的反應,以抵消市場價格的大幅上漲。可悲的是,這種健壯的機制設計被放棄了。好吧,它一直被廢棄到現在。進入反射債券

DOGE短線突破0.1美元:金色財經報道,OKX行情顯示,DOGE短線拉升突破0.1 美元,現報0.0974美元 ,24小時漲幅為22.64%。此前消息,Twitter將網頁Logo改成狗狗表情頭像。[2023/4/4 13:43:09]

在接下來的部分,我將描述一個新系統的整體機制,該系統融合了Dai紫皮書的原始思想。該系統創造的資產不與任何東西錨定,但其目的是消除其基礎抵押品中存在的大部分波動性。我將使用MakerDAO早期貢獻者NikolaiMushegian首創的“反射債券”一詞來指代這一新資產。反射債券的目的是在保持高度不信任的同時,更穩定地代表其抵押品。如果在其他協議中使用,反射債券可以保護其用戶免受加密貨幣市場重大及突變的影響。例如,如果Maker在“黑色星期四”之前使用“反射債券”作為抵押品,則CDP創建者將有更多的時間避免被完全清算。

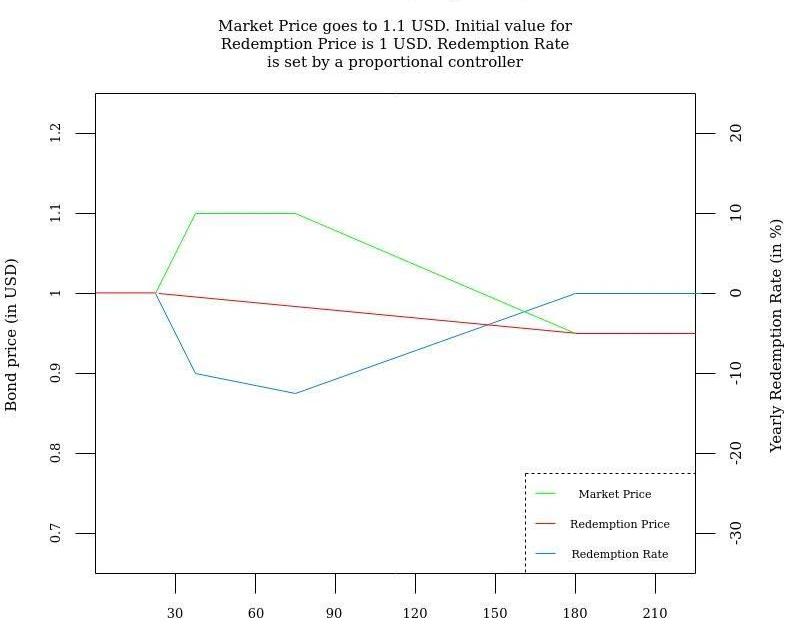

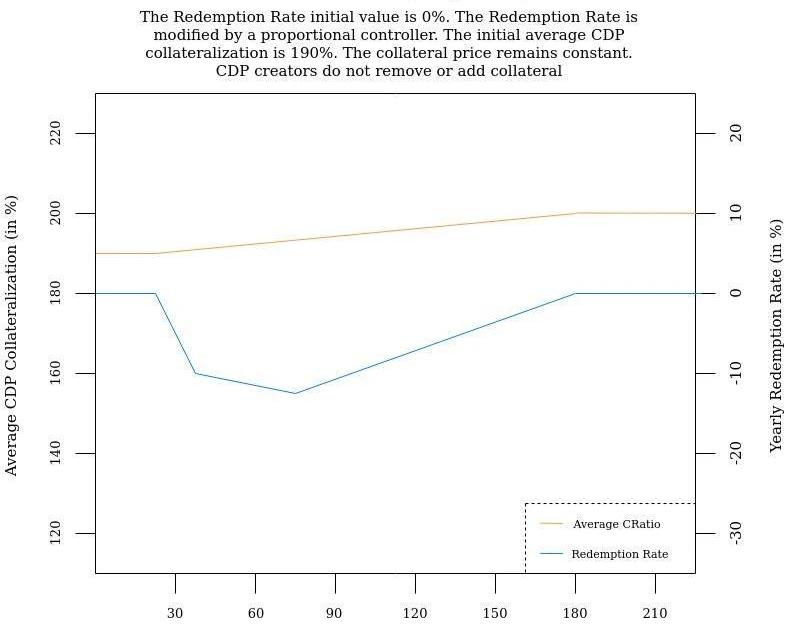

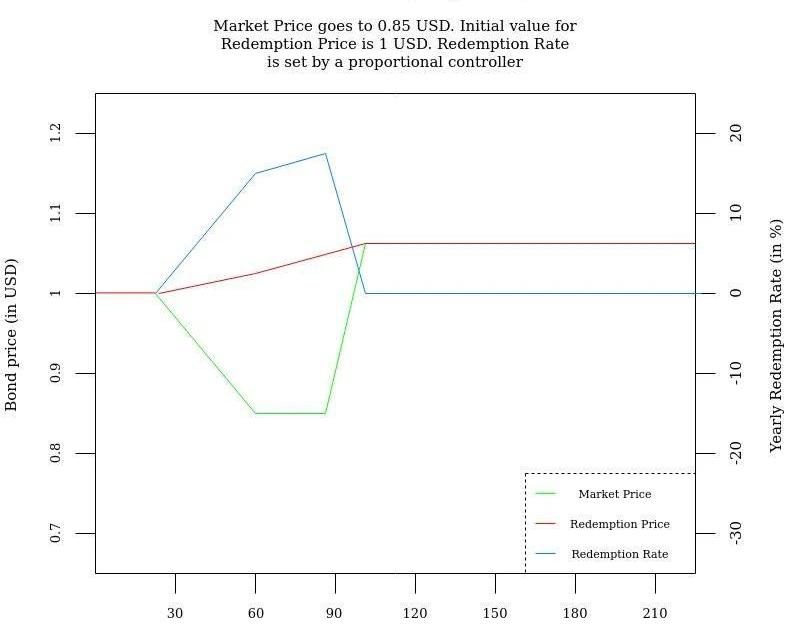

“反射債券”ETH=美味ETH在我們通過幾個例子來了解“反射債券”如何保持低波動性之前,讓我們來熟悉一下你將在本文的其余部分會遇到的術語:反射債券:一種與自身抵押品相比具有更低波動性的抵押、非錨定資產;贖回價格:系統希望反射債券具有的價格,比如DAI的目標是始終保持在1美元,而反射債券的價格是可變的;市場價格:市場對反射債券的估價;贖回率:用于激勵CDP創建者發行更多債券,或償還其債券債務的每秒利率,贖回率逐漸改變贖回價格,其概念與利率相似,但又不相同;借款能力:一單位抵押品可借出多少反射債券,每次系統收到接受抵押品類型的喂價更新時,喂價數據除以贖回價格,然后再除以清算比率,以計算借款能力,如果我們使用ETH作為例子,假設ETH的價格是100美元,清算比率為150%,本期債券贖回價格為1美元,則ETH借款能力約為100/1/1.5=66.67美元;例如,下面有兩個圖表,顯示了類似于“黑色星期四”的情景,以及由比例控制器管理的反射債券將如何反應:

B站推出高能鏈App,用以管理用戶數字資產:金色財經報道,B站于近期上線了一款名為“高能鏈”的App。官方表示,高能鏈App是一款基于高能鏈實現的鏈工具產品,具有鏈地址管理、鏈上資產查看/搜索等功能,用戶可一站式管理自己擁有的鏈上資產,同時也是通往高能鏈生態的入口。

經下載體驗,這款App支持查看bilibili數字藏品、鏈上地址搜尋并查看地址鏈資產信息。此外,B站官方表示這款產品目前可使用的場景為嗶哩嗶哩、DoDo以及高能鏈。

此前2021年12月消息,B站測試“高能鏈”,啟動“元宇宙”業務。[2023/4/3 13:42:19]

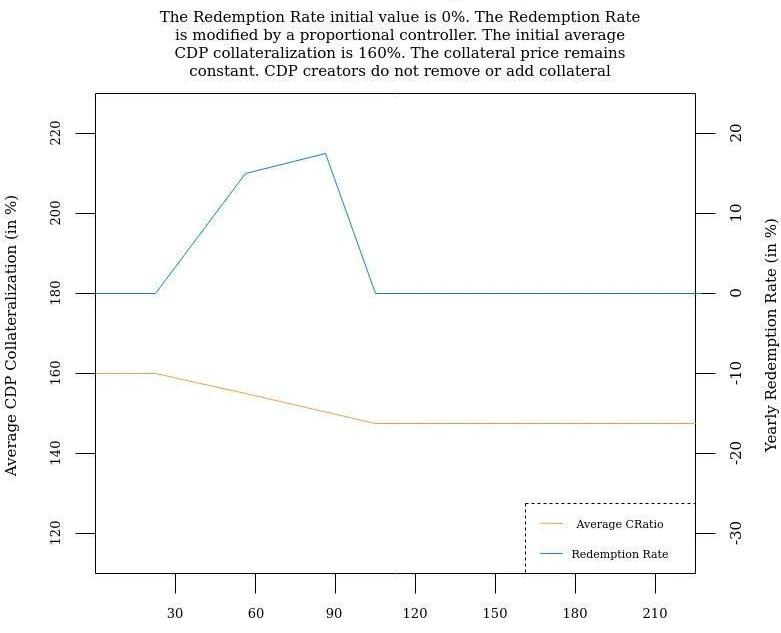

圖1A

圖1B在第30天之前,反射債券的贖回價與市場價均為1美元。因為兩個價格之間的偏差為零,贖回率為0%。此外,整個系統的平均抵押率為190%,為簡單起見,我們假設抵押價格始終為100美元,而清算比率始終為150%。在30到40天之間,由于人們開始為反射債券支付了更多,其市場價格上漲到1.1美元。為了降低市場價格,這個系統需要創造更多的債券。為鼓勵債券發行,贖回率為每年-10%,同時市場價格飆升10%;在第40到75天之間,市場價格保持不變,但贖回價格緩慢下降,因為它受到贖回率的影響。由于市場價和贖回價之間的偏差增加,贖回率也繼續下降。同時,所有CDP的借款能力都將上升,因為反射債券正在重新定價;隨著CDP持有人意識到他們的借款能力在增長,即使他們的抵押品價格保持不變,他們也會被激勵去產生更多的債券。這就是為什么在第75天,隨著越來越多的債券進入市場,我們開始看到市場價格緩慢下跌。同時,隨著市場價與贖回價格的差距縮小,贖回率開始向0%逼近;在第180天,兩種價格之間的差距變為0,贖回率現在變為0%,所有CDP的借款能力停止增長;如果市場價格低于贖回價格,也會出現類似的情況。贖回率將變為正,因此贖回價格將開始上升。由于贖回價格上漲,反射債券會重新定價,因此創建反射債券的成本會變得更高,然后當前所有開倉CDP的抵押比率都下降了。這意味著CDP創建者將意識到,他們要么需要在頭寸中增加更多抵押品,要么償還部分債務,以避免清算。

比特幣閃電網絡通道數量為76,480個:金色財經報道,1ML數據顯示,當前比特幣閃電網絡節點為16,241個,過去30天增加1.15%;通道數量為76,480個,較一個月前增加了0.6%;網絡容量為5,403.20枚BTC,月漲3%。[2023/2/25 12:28:32]

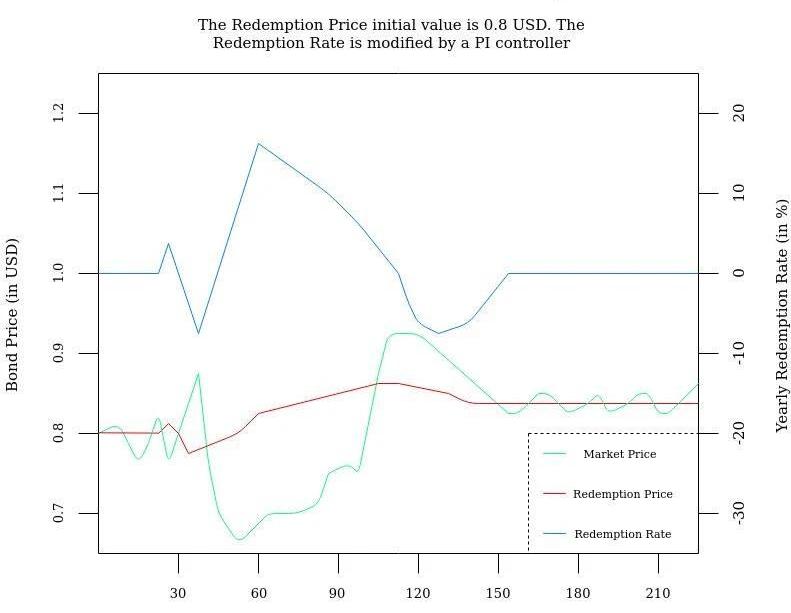

圖2A

圖2B為了簡單起見,我故意省略了一些細節。大多數情況下,市場價格和贖回價格之間會有很小的偏差,可以將控制器設置為噪音分類。此外,理想情況下,應使用PI控制器修改贖回率,該PI控制器可以幫助最小化市場/贖回價格的偏差,甚至可以通過PID控制器來減少integrator積分。

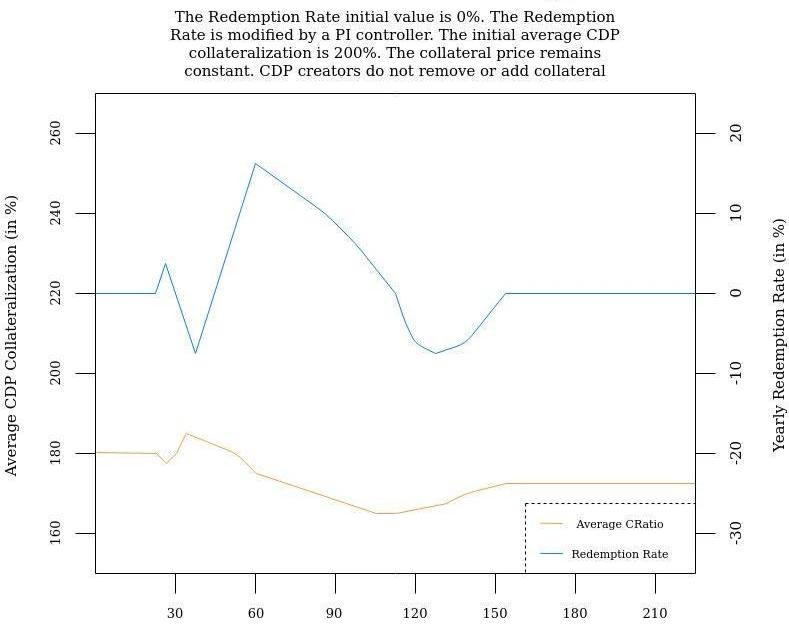

圖3A

美國眾議院:眾議院小組將恢復對數字資產的定義工作:2月1日消息,美國眾議院表示,希望加密貨幣交易平臺FTX創始人SBF能夠在委員會出席作證。眾議院小組將恢復對數字資產的定義工作。(金十)[2023/2/1 11:39:48]

圖3B控制器可以使用特定的參數啟動,然后是完全自治的,在這種情況下,系統對治理的依賴性會降低,或者可以隨著時間的推移手動調整其參數。不過,這里要給的一個警告是:如果從一開始就選擇完全自治的選項,可能會因為缺少真實世界的數據來作為參數基礎,而被證明是無效的。另一個重要的細節是,贖回利率機制取代了儲蓄賬戶,并隱式刪除了穩定幣持有人賺取利息的儲蓄利率。最后,即使贖回率為負,系統仍然可以收取穩定費用。當由于贖回率對反射債券進行重新定價時,收取的穩定費金額不會改變。但這還不是全部:系統的一個版本可以收取固定的穩定費用,而只能修改贖回率。根據市場價/贖回價差估計的固定費用和贖回率,使CDP創造者在與其未平倉頭寸相關的成本和風險方面,有了更高的可預測性。

你總是可以預測贖回率的方向,因為它與偏差正好相反反射債券是如何做到無需信任的?

MakerDAO成員以80%的壓倒性多數投票支持其創始人的“終局計劃”:10月26日消息,據報道,MakerDAO(MKR)成員以80%的壓倒性多數投票支持創始人Rune Christensen的“終局計劃”。

據悉,今年5月,Christensen發布Endgame Plan路線圖,詳細說明他在未來10年內重組MakerDAO以實現去中心化的計劃。具體而言,他提議將Maker拆分為幾個名為“Meta DAO”的自給自足的單元。每個Meta DAO都有自己的代幣,由獨立于Maker基礎廣泛的治理系統的委員會管理。(beincrypto)[2022/10/26 16:39:34]

為了創造一個反射債券,我們需要將多個部分組合在一起:一個可靠的預言機系統,它負責為債券及其抵押品提供價格信息;改變贖回率的利率制定程序;一個借貸機制;一個清算機制;設定貸款利率的組成部分;關于這些內容的詳細部分,我將在接下來發布的論文中詳細討論,并在以后的帖子中進行展開。現在,假設根據債券選擇的抵押品類型,治理可以一次性設置很多參數,然后取消對系統的大部分控制。此外,還可以推出多重反射債券,其中每種債券都有自己的抵押品類型和治理水平,以便給市場盡可能多的選擇。而在設計預言機和贖回率設置程序時,困難的部分來了。抵押品喂價的一個選擇,是為不同的預言機網絡構建一個聚合器,將每個網絡的結果存儲在一個排序數組中,然后選擇中值。通過使用Uniswapv2與每個預言機的特定費用代幣交換債券,部分穩定費用可用于支付預言機調用。債券的喂價可以從bond/COLUniswapv2池中獲取,COL是支持債券的抵押品類型之一,也可以通過治理白名單預言機提供,直到預言機網絡提供債券饋送。至于費率設置程序,一種簡單的實現是PI控制器,其中智能合約自動計算比例,而治理僅設置integral項。而更復雜的實現方法是使用PID控制器,其中integral項和derivative項由合約使用市場價格偏差累加器計算得出。使用PID,治理可能仍需要調整一些參數,盡管總的來說,它們對系統的影響是最小的。而最終的結果是,在它啟動之后,你無需信任治理即可處理大多數反射債券的組件。協議如何使用反射債券?

啟動該系統后,任何人都能夠原子化地存放ETH以創建反射債券,然后在另一個協議中存放反射債券ETH,以借入或創建其他加密資產,以及合成黃金、合成石油、合成股票,甚至是當前流行的合成美元,而反射債券充當了初始加密資產和最終協議之間的中間件。使用這些債券作為抵押品的主要好處是,它們可以減輕波動性。為了鼓勵在其他系統中使用反射債券,可以使用默認的正贖回率設置它們。有利的一面是,長期來看,這些債券的贖回價格會更高。另一方面,反射債券CDP創建者將逐漸需要在其頭寸中增加更多抵押品,以避免因債券重新定價而清算。當然,默認的贖回率可能要足夠小,以至于清算并不是迫在眉睫的威脅。總結

DAI被定義為一種錨定資產,這意味著它必須將其市場價格維持在接近單一、非流動的水平。但無論如何,它的最初目標是不同的,并且更類似于反射債券。而反射債券類似于對沖策略,其目的是要比支持它們的抵押品的波動性要小。你可以將創建反射債券的系統想象成一臺洗衣機,但它“清洗”的是自身抵押品的波動性,而不是衣服。有了這一特性,反射債券實際上可用作錨定幣的抵押品,然后錨定幣將降低對ETH等加密資產的敞口。

特別感謝AmeenSoleimani、FernandoMartinelli、GrantHummer和NikolaiMushegian審閱了本文的草稿。

2020年,是我國全面建成小康社會、實現第一個百年奮斗目標的關鍵之年。在近代中國史上,最值得我們的驕傲的事件之一,是中國人飛快的脫去了貧困的外衣,成長為經濟總量世界第二的大國.

1900/1/1 0:00:00IPFS是一個點對點文件共享系統,旨在從根本上改變信息在全球及全球范圍內分發的方式。IPFS由通信協議和分布式系統中的多項創新組成,這些創新相結合產生了無與倫比的文件系統.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 在比特幣礦業市場競爭越發激烈且還未有太多交易所生態的早期階段,面對面場外交易是獲取比特幣最簡單直接的方法之一.

1900/1/1 0:00:00頭條 為奪回比特大陸法人,詹克團不服起訴北京海淀市場監督管理局據自媒體吳說區塊鏈消息,詹克團曾通過起訴北京市海淀區市場監督管理局,試圖改變比特大陸將法人變更為吳忌寒的決定.

1900/1/1 0:00:00美聯儲的無限制債券購買和美元印刷計劃似乎并不順利。美國的失業率持續上升,COVID-19的問世已經撼動了整個世界的核心。但是,加密貨幣社區似乎可以解決這種情況.

1900/1/1 0:00:00本周主流資產俱有比較明顯的漲幅,除了各類原油差價合約,下圖表中也并未將WTI種類列入其中,相對漲跌幅會影響到其他主流資產的市場表現直觀感受程度.

1900/1/1 0:00:00