BTC/HKD+1.57%

BTC/HKD+1.57% ETH/HKD+2.79%

ETH/HKD+2.79% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+5.4%

SOL/HKD+5.4% XRP/HKD+3.41%

XRP/HKD+3.41%編者按:本文來自巴比特資訊,作者:灑脫喜,星球日報經授權發布。近期在Defi社區,類似“流動性挖礦”、“掛單挖礦”、“借貸挖礦”等概念開始盛行起來,這不免會讓人產生一些擔憂。畢竟說到“XX即挖礦”,很多人第一反應就會聯想到FCoin,這一曾憑借“交易即挖礦”模式而一炮走紅的中心化交易所,如今卻淪落為了人人喊打的項目。那這種擔憂是否有必要呢?在談論Defi圈子的“XX挖礦”現象及影響之前,我們先來簡單了解下中心化平臺“XX即挖礦”模式的歷史。XX即挖礦的歷史

實際上,“交易即挖礦”模式并非是FCoin首創,早在13年的時候,像比特時代等早期中心化交易平臺,就已在嘗試這種模式。簡單說,“交易即挖礦”就是通過平臺幣激勵用戶進行交易,越是早期參與,則獎勵也就越多,而采取的規則也是非常簡單粗暴:根據實際交易量分配。在這種簡單規則的激勵下,參與者們來回進行刷單交易,便可制造天文數字般的交易量,在FCoin頂峰時期,很多交易礦工就是通過機器人瘋狂刷量,這導致FCoin平臺在上線15天后的24小時交易量便突破了288億元,一舉超過了OK、幣安、火幣等老牌中心化交易所。(圖片來自:pexels.com)但在明眼人看來,這其實屬于人為制造的虛假繁榮,泡沫一旦快速吹大,就越容易破裂。通過這種模式,FCoin在短期內嘗到了投機的瘋狂,卻也因此埋下了巨大的隱患,最后發展到不可收拾的地步。當然,FCoin的失敗,不僅僅是因為“交易即挖礦”的模式,更多是因為涉及到了人的因素,因為管理者可以毫無顧忌地動用用戶的資金,而不受到管制。下面,我們切換回“去中心化”的Defi世界。Defi的“XX即挖礦”,為的是什么?

DeFi 概念板塊今日平均漲幅為1.46%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為1.46%。47個幣種中30個上漲,17個下跌,其中領漲幣種為:UMA(+16.99%)、DMG(+13.69%)、NEST(+13.16%)。領跌幣種為:YFI(-3.66%)、TRB(-2.39%)、LBA(-2.35%)。[2021/10/10 20:17:51]

筆者在上一篇《Defi學習筆記》中提到,很多所謂的Defi項目其實是非常中心化的,像明星項目Compound在早期階段,就是由團隊在掌控管理密鑰,這就意味著Compound項目方能夠暫停/凍結合約、修改利率等規則,理論上還能夠竊取用戶的資金。當然,設置管理密鑰并不一定是為了作惡,而隨著項目的成熟度越來越高,涉及到的資金也越來越多,去中心化管理便成為了項目方必然要采取的步驟,否則用戶便會失去信心,并因此而離開協議。在這樣一個背景下,推出治理代幣便成了一個非常合理的選擇。于是乎,像Compound、Balancer等Defi明星項目,先后公布了治理代幣的發行計劃,那如何去分配這些治理代幣呢?這成了項目方們必須要考慮的一個問題,畢竟像IXO這樣的傳統發行方式,早已淪為過街老鼠,因而并不適合采用。而Compound選擇的方式,是將一半token分配給投資機構及團隊,另一半則通過借貸的方式進行分配,每天大約分配2880COMP代幣,大概4年多的時間分配完畢。而Balancer選擇的方式,則是將1/4的BAL治理代幣分配給創始團隊、顧問和投資人,剩余3/4則通過用戶提供的流動性比例進行分配,每周分發14.5萬BAL治理代幣。初看之下,這兩種分配方式非常相似,實際卻有著非常大的不同。簡單說,Compound的“借貸挖礦”,效果上與FCoin的“交易即挖礦”非常近似,兩者都是鼓勵參與者去完成交易,而這容易引發投機,導致虛假繁榮。而Balancer的方式,則是吸引參與者為資產池提供流動性,本質上與另一種模式“掛單即挖礦”非常相似,至于目的,它們是為了提高系統的流動性或深度,而不是直接刺激參與者完成交易,從效果上看,這類方式并不會促進虛假繁榮,而是真正促進繁榮。然而,由于治理代幣價格極不不穩定的性質,這會引發投機,短期可能會產生促進作用,但長期則會起到負面作用。那是否有其他的方式,可以促進流動性呢?用穩定幣或主流幣激勵Defi流動性

DeFi市值達434.6億美元,約為以太坊市值的28.8%:Coingecko數據顯示,目前DeFi總市值達到434.6億美元,而以太坊市值為1509.5億美元,DeFi總市值約為以太坊市值的28.8%。在DeFi項目中Chainlink市值最高,達到96.7億美元,約為以太坊市值的6.4%,占DeFi總市值的22.2%。[2021/1/24 13:21:05]

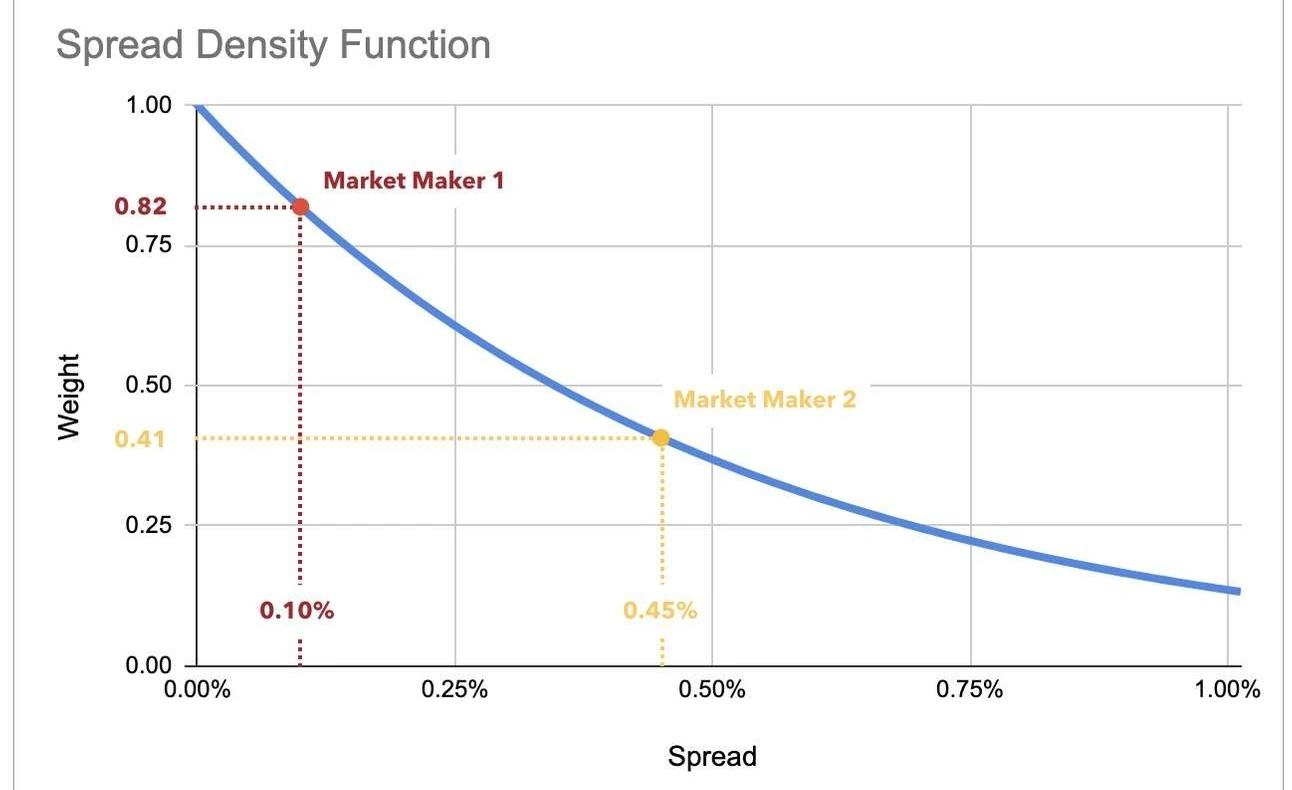

一種可能,是用穩定幣來替換平臺幣來作為激勵,例如Loopring最近根據Hummingbot流動性挖礦規則,使用USDT作為激勵來鼓勵參與者掛單提供流動性。

BICC幣交所宣布與Defi平臺DefiKing進行戰略合作:據官方消息,2020年10月10日下午,BICC幣交所舉辦了線上發布活動,慶祝BICC成立一周年。數據顯示,BICC幣交所注冊用戶已超過60萬人,24小時平臺交易額超過130億元。在回顧了BICC一年內的成長后,BICC公布了生日月回饋活動,并宣布與Defi平臺DefiKing進行戰略合作,BICC將進行2020年第三次分紅,BICC合伙人用戶將分享15 BTC的平臺運營收益,而BICC將與DFK進行社區與生態互通,具體回饋包括空投20萬枚DFK支持BICC全球合伙人參與理財計劃、贈送30萬枚BSS 支持Defiking Community成為BICC全球合伙人、DFKii開通專享戰略合作礦池等,10月內BICC還將推出更多回饋活動,用于激勵與回報核心用戶。[2020/10/10]

這種方式下,激勵金額的確定性是非常高的,這易于參與者計算,也不會受幣價波動的影響,當然壞處是:需要項目方拿出真金白銀。而另一種方式,便是使用市場上認可度最高的加密貨幣作為激勵,這種方式的激勵效果可能更佳,但波動性相對穩定幣要更高,因此難以進行計算。截至目前,筆者并沒有看到采用這種方式的項目方。Defi的流動性,還有哪些促進方式?

當前DeFi協議鎖定資產總價值突破70億美元:金色財經報道,據DeBank數據顯示,當前以太坊DeFi協議鎖定資產總價值突破70億美元。注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/8/15]

實際上,除了項目方提供獎勵來激勵用戶提供流動性外,還有其他的方式可用于提高Defi項目的流動性。常見的,比如dydx提供的杠桿交易服務,這種模式在中心化交易所已被普遍使用,也非常容易理解,而其也非常適合訂單簿類型的DEX交易所,當然,參與者會有很大的爆倉風險。而另一種,便是Uniswap、Balancer等項目采用的恒定函數做市商(CFMM)算法,而在CFMM中,通常會有三類參與者:交易者:交易資產的群體;流動性提供者:愿意為資產池注入資金,以賺取交易費用;套利者:維持資產池中資產的市場價格,并從中獲利;

動態 | DeFi項目Synthetix從Framework Ventures籌集了380萬美元:DeFi項目Synthetix周一宣布已籌集大約380萬美元的新資金。Framework Ventures已經從Synthetix基金會的treasury購買了500萬枚Synth(SNX),約合380萬美元。Synthetix進一步表示,其它幾家集團也購買了“大量”SNX代幣,但目前希望不予披露。(The Block)[2019/10/29]

通過復雜的數學算法,項目方就可通過很低的成本引導用戶為系統提供流動性,然而,這種方式最大的弊端在于,其并不適合大額交易。這是因為,交易金額越大,CFMM導致的價格滑動也就越大,而這天然不適合鯨魚級參與者。當然,以上的方法,Defi項目方都可能會組合采用,而并不是只使用單一的方法來促進流動性。總結

近期流行的defi挖礦概念,本質上是用于促進系統的流動性,然而,不同項目所采用的方式,是有很大不同的,比如Compound采用的方式較為激進,其與FCoin的“交易即挖礦”模式較為相似,因此需要警惕,而Balancer等defi項目采用的“流動性挖礦”或“掛單挖礦”,則相對更為健康,當然,采用穩定幣或主流幣替代治理代幣作為激勵,理論上會是更好的一種方式。而除了項目方提供激勵之外,像杠桿服務、恒定函數做市商(CFMM)算法等方法,也可以為系統提供流動性,但這些方法也都存在著各自的弊端,而權衡采用多種促進方式,可能會成為未來的一種defi趨勢。相關資料:1.時代幣分紅說明2.FCoin沉浮錄|交易所簡史3.觀點:Compound治理代幣將打開Defi的潘多拉魔盒4.一分鐘讀懂Balancer「流動性挖礦」治理代幣分配機制5.https://hummingbot.io/6.科普|恒定函數做市商:DeFi的真正突破

Tags:EFIDEFDEFIBICefinity幣預測價格DefiBaydefibox幣有價值嗎一直跌bico幣今日行情

編者按:本文來自巴比特資訊,作者:DeFiRev,譯者:Kyle,星球日報經授權發布。什么是加密貨幣做市?與傳統做市商相比,加密貨幣做市是一個新的事物。本文旨在更好地了解加密貨幣做市商的行為.

1900/1/1 0:00:00以BTC、ETH為代表的加密貨幣挖礦,在短短的十年撐起了一個巨大的加密超算產業市場:全球有超過1000萬千瓦的電力負荷用于加密超算;比特大陸、神馬礦機、芯動科技等ASIC超算服務器生產商以及AM.

1900/1/1 0:00:00想要了解Filecoin出塊原理,首先要熟悉其共識機制,Filecoin常被提及的兩個證明機制是復制證明和時空證明,不過它所包含的證明機制并不只有兩個,我們首先來看看主要包括哪些.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JasonBrett,譯者:Wendy,星球日報經授權發布。美國眾議院金融服務委員會將舉行聽證會,討論如何使用數字工具來改善刺激性支出的交付.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JEFFREYALBUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00作者:Charles,OKEx分析師免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00