BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD-0.95%

LTC/HKD-0.95% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD-0.82%

SOL/HKD-0.82% XRP/HKD-0.92%

XRP/HKD-0.92%編者按:本文來自巴比特資訊,作者:JoelJohn,翻譯:屏風,星球日報經授權發布。最近,Compound和"收益率"抓住了大家的眼球和心理。而數據顯示,大部分的借款人都是機構投資者,COMP的籌碼非常集中。Compound只是巨鯨的游戲嗎?與開放式、普惠的理想差距又有多大?本文從收益率這個概念入手,探討一下收益率這個概念是如何作用于DeFi以及引人關注的各種趨勢領域。DeFi是否可以通過收益率這一點打開去中心化、開放式的金融之路?本文第一部分先給非金融背景的讀者作一個科普,如果你對金融術語非常熟悉了,可以跳過下面的部分。理解收益率

金融投資中,收益率是指一筆資金的收益或收入。它是指在一年的時間里,收益回報占初始投資的百分比,包括一年內回報收益的復利。哪些例子可以體現收益率這個概念呢?假設你投入10萬元買了一套房子,并將其出租。一年下來,你收到的房產租金大約為12000元。從中扣除2000元的維修和其他費用,你的凈收益將是1萬元,因此收益率是10%。另一種收益形式是股票的股息。市盈率(市盈率)是決定股票估值的關鍵因素。在股票交易街知巷聞之前,投資者依靠所持股票的股息來滿足日常開支是很常見的。只要股息高于銀行存款收益,投資者就能接受。簡單地說,收益率往往取決于資產所涉及的風險和其他因素,如給理財經理支付的費用、稅收和法律環境等。收益率還與通貨膨脹有關。在印度,銀行存款年化收益約為6%,而新加坡的利率低于約1%,這一差異的原因是印度的通貨膨脹率較高,貨幣每年都會貶值。這就是為什么新興經濟體資本外逃的現象非常普遍。想了解更多關于資本和網絡的角色,強烈建議閱讀這些書:《廣場與高塔》SquareandTheTower《金融之王:毀了世界的銀行家》LordsofFinance《金錢關系》TheCashNexus了解了這些基礎知識,下面讓我們來理解DeFi領域的收益率。收益率攪動加密圈

NBA洛杉磯湖人隊與Socios.com達成合作:10月19日消息,NBA洛杉磯湖人隊宣布與Socios.com達成合作。從2021-22賽季開始,Socios.com將成為洛杉磯湖人隊官方Facebook社群的贊助商。Socios.com還將出現在湖人隊的Twitter民意調查中,讓球迷可以對湖人隊的各種相關話題進行投票。

洛杉磯湖人隊成立于1947年,曾17次獲得NBA總冠軍,目前擁有勒布朗·詹姆斯、安東尼·戴維斯、拉塞爾·威斯布魯克等球星。Socios.com是全球領先的體育娛樂區塊鏈服務提供商,其合作伙伴包括巴塞羅那、巴黎圣日耳曼、尤文圖斯、AC米蘭、曼城、阿森納等足球豪門和籃球、F1、電競、板球領域的知名球隊。洛杉磯湖人隊是與Socios.com達成合作的第24支NBA球隊。[2021/10/19 20:39:33]

那些早期涉足加密貨幣領域的人手持大量加密貨幣,他們現在面臨2大挑戰:(2)加密貨幣可能會貶值,他們需要想辦法應對這個情況;(2)利用他們持有的加密貨幣獲得收益。DeFi的收益機制一石二鳥地解決了這兩個問題。大約有75%的ETH在一年內沒有動過,這時發生巨鯨收購和坐莊是很正常的,因為底層資產本身會自帶增長的預期。持幣者需要將這種閑置資產貨幣化,智能合約在這兒就能起到作用。智能合約為借貸和鏈上交易相關活動帶來的重大影響,因為它可以:(1)通過預言機追蹤價格;(2)在沒有人工干預的情況下進行結算/清算。這意味著什么?

Cocos-BCX DeFi生態正式上線首款結合NFT的AMM平臺CROSWAP.COM:據官方消息,由Cocos-BCX生態投資的首款DeFi+NFT的去中心化AMM代幣兌換協議CROSWAP.COM于今日晚上8時正式上線。

CROSWAP在傳統AMM交易平臺的基礎上,把原有流動性憑證的FT(同質化代幣)改進為NFT(非同質化代幣),讓用戶的做市憑證從單純的數字進一步升級為數據。用戶可以通過LP NFT進而與其他的DApp進行數據交互,賦予NFT更多增值空間。而DApp可以通過代幣流動性憑證讓代幣價格和其產品通過NFT產生更大連接。

據悉,今晚將有多個DeFi項目與CROSWAP同期上線Cocos-BCX游戲公鏈主網。[2020/9/22]

當在MakerDAO上的貸款沒有足夠的抵押品時,不會有人打電話給借款人要求他們提供更多的抵押品。系統會自動關注價格,并通過激勵的方式讓網絡上得用戶對此進行清算。沒有銀行工作人員關注Curve.fi,Kyber和0x上的訂單是怎么處理的。系統能夠自動檢測訂單簿,并自動完成這個步驟。大家可能對于實現自動化處理這一點不以為意。其實,查證貨幣流向和結算價格的能力才是DeFi的強大之處。有了這樣的能力,我們才能跟上各種新變化。這跟我們討論的收益率又有什么關系呢?我們需要考慮正在起作用的3點因素:在如今的加密生態系統中,有大量的閑置加密資產;交易結算的基礎設施層已經就位,因為在過去的兩到三年里,Maker和0x這樣的團隊已經充分地測試和擴展了他們的系統;應用層已經發展較長時間了,而且相當活躍(比如stablecoins)閑置資產、成熟的基礎設施和備受風險資本支持的新興應用,足以掀起一波DeFi風暴。已經有很多人開始使用DeFi應用了,一定程度上來說,這場風暴已經開始了。收益率只是一個引子把群眾“鉤”上DeFi這艘船。

報告:Compound開放式預言機集成Uniswap V2無嚴重漏洞:據官網消息,網絡安全公司OpenZeppelin已發布Compound的開放式預言機(Open Oracle)集成Uniswap V2的審計報告。報告顯示無嚴重或高危漏洞,但提出了部分的變化。

報告指出,開放式預言機旨在允許受信任的匯報者在鏈上發布一系列資產價格,這些價格將以Uniswap V2的市場價格作為基礎,發布價格的人只能在一定程度上偏離Uniswap V2的價格(具體由部署者決定),這可以很大程度上限制匯報者操縱預言機的權力。[2020/7/20]

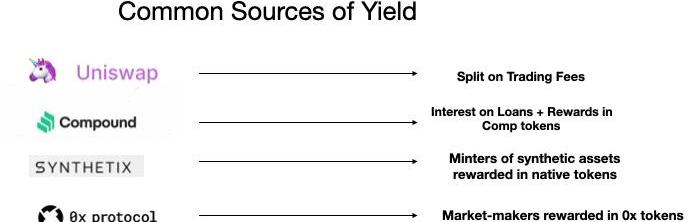

DeFi的收益主要來自于在交易活動。其中總有這樣的需求:在去中心化交易所中增加流動性獲得保證金進行交易。只要DeFi能夠提供有競爭力的價差和優于中心化交易所的利率,就會有用戶想要在DeFi應用上進行交易。與幣安這樣的中心化保證金交易平臺相比,DeFi可能會收取額外的費用,原因是其“AML/KYC”門檻低,且持重倉需要較長時間。一旦利率或價差高于中心化交易所,考慮到智能合約的風險,巨鯨們將沒有理由繼續使用DeFi。為什么會有人用代幣來進行借貸?你可能立馬就能想到的是,他要做空所貸款的資產。當巨鯨假設某資產的價格在未來幾周內會下跌,他就會用USD作抵押借出BAT代幣,然后去中心化交易所變現。一旦BAT價格下跌,他們就會進行回購。把貸款利率計算在內,他們拿到貸款時和償還時的價格差就是他們的利潤。如果是像Maker這樣涉及到治理的代幣,激進的投資者可能會通過借貸底層資產來獲取投票的票數。換句話說,目前的加密借貸可以為治理和價格預測提供支持。COMP引發的行動

Compound用戶將在6月中旬開始獲得COMP代幣:金色財經報道,去中心化借貸協議Compound宣布其用戶將在6月中旬開始獲得COMP代幣。Compound創始人Robert Leshner表示,Compound治理已準備從核心團隊和股東擴展到整個生態系統。任何社區成員都可提議對Compound協議進行更改。更改可能包括添加新資產、更改用于設置給定資產利率的模型或取消資產。根據博客文章,所有這些措施最近都在對治理平臺的封閉測試中進行了嘗試。[2020/5/29]

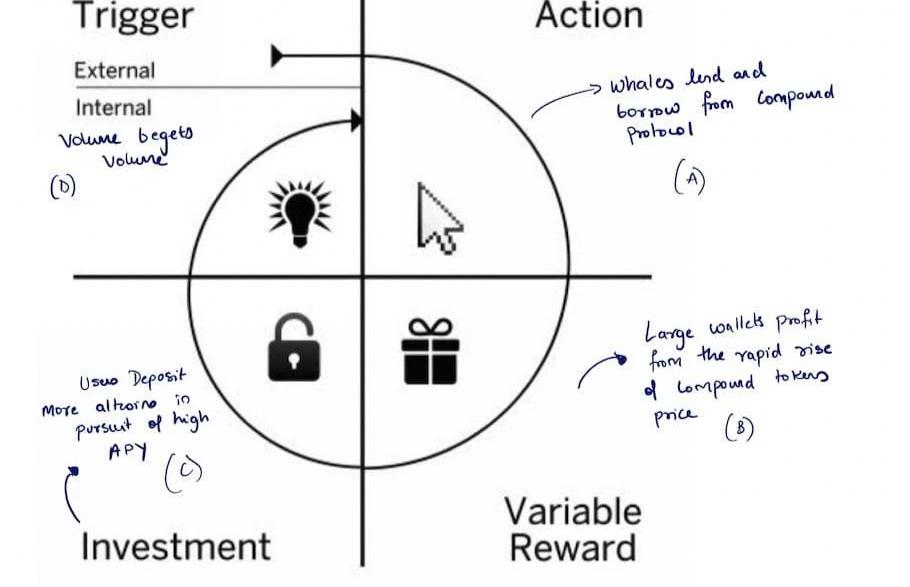

現在我們已經了解了收益率,它在DeFi中的功能以及常見的收益來源,我們可以探討一下為什么上周圍繞流動性挖礦的討論如此之多。Compound是一個著名的借貸項目,自2018年以來,它的通證經濟已經經歷了多次迭代并在上周上線了他們的代幣COMP。他們一直是MakerDAO的主要競爭者。Compound的特點是激勵借款人和貸款人獲得資金池分發出來的COMP。與其他借貸項目相比,Maker的代幣用于投票,Aave的代幣可以用作利息支付的優惠。每天分發的COMP的美元數字約為450萬美元。個人可以很方便贖回COMP代幣,并將其出售,因此人們將大量資金轉移到Compound借貸市場,以獲得收益率和代幣獎勵。激勵機制的作用主要有兩個方面:巨鯨可以將閑置的USDT/USDC在Compound里放幾天,并獲得COMP,然后可以變現獲利。由于借貸的資金量都大幅增加,小用戶也可以在幾天內收到高達1%的收益率。對比一些國家年化收益率只有0.1%,你就能理解COMP挖礦為什么會如此火爆。用戶的行為在Compound或多或少可以用下面這個圖來解釋:

Game.com CEO:以太坊養貓不是真正意義上的區塊鏈游戲:Game.com CEO徐樂今日在“三點鐘無眠區塊鏈”群發表了自己對區塊鏈游戲的看法。他認為區塊鏈游戲的核心不是游戲設備遷移的變化,而是重新用區塊鏈世界里新的商業邏輯和思想重新設計游戲。他表示大家都被“以太坊養貓就是區塊鏈游戲給誤導了”。他認為雖然以太坊養貓的游戲思想有邏輯問題,但是個“很好的思想的開端”。[2018/2/25]

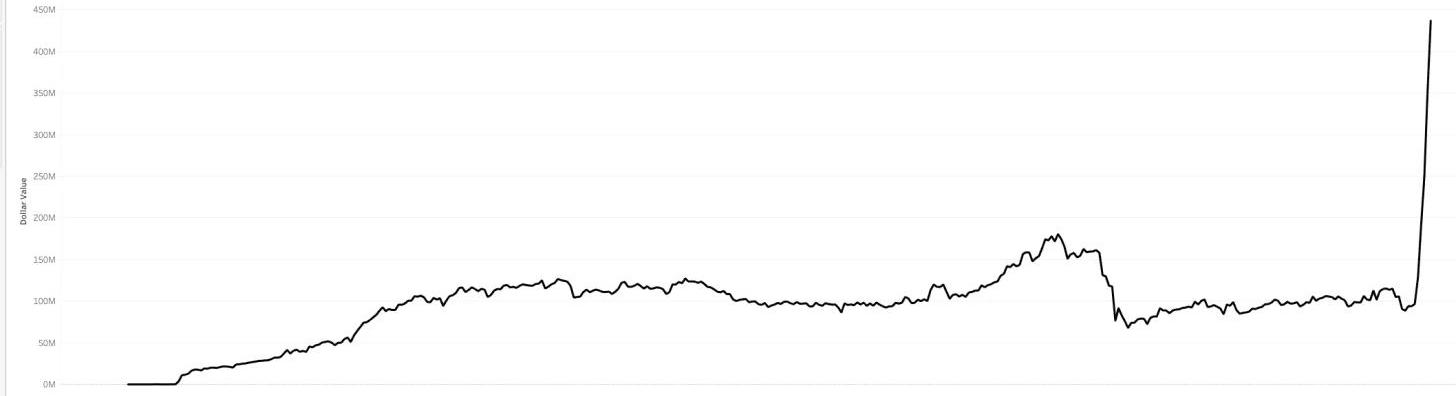

A.鯨向Compound大量借貸B.巨額錢包會得到大量COMP作為回報,然后隨著價格上漲,他們把COMP在市場上出售C.COMP價格上漲加上大量借貸活動導致APY變高,吸引更多用戶提供其他代幣的流動性(如:BAT代幣)D.存款很快就會被想要做保證金交易的借款者消化掉光看這個圖你就能猜到COMP是什么時候上線的:

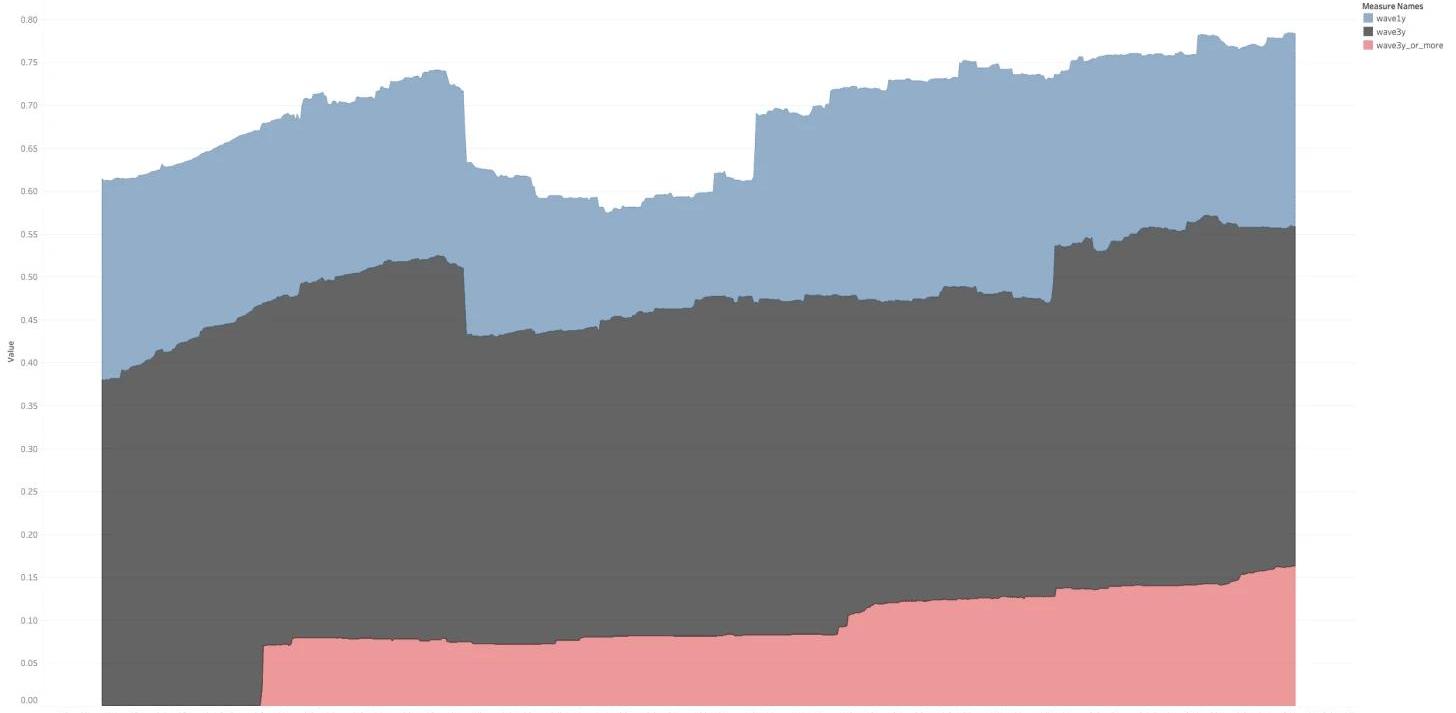

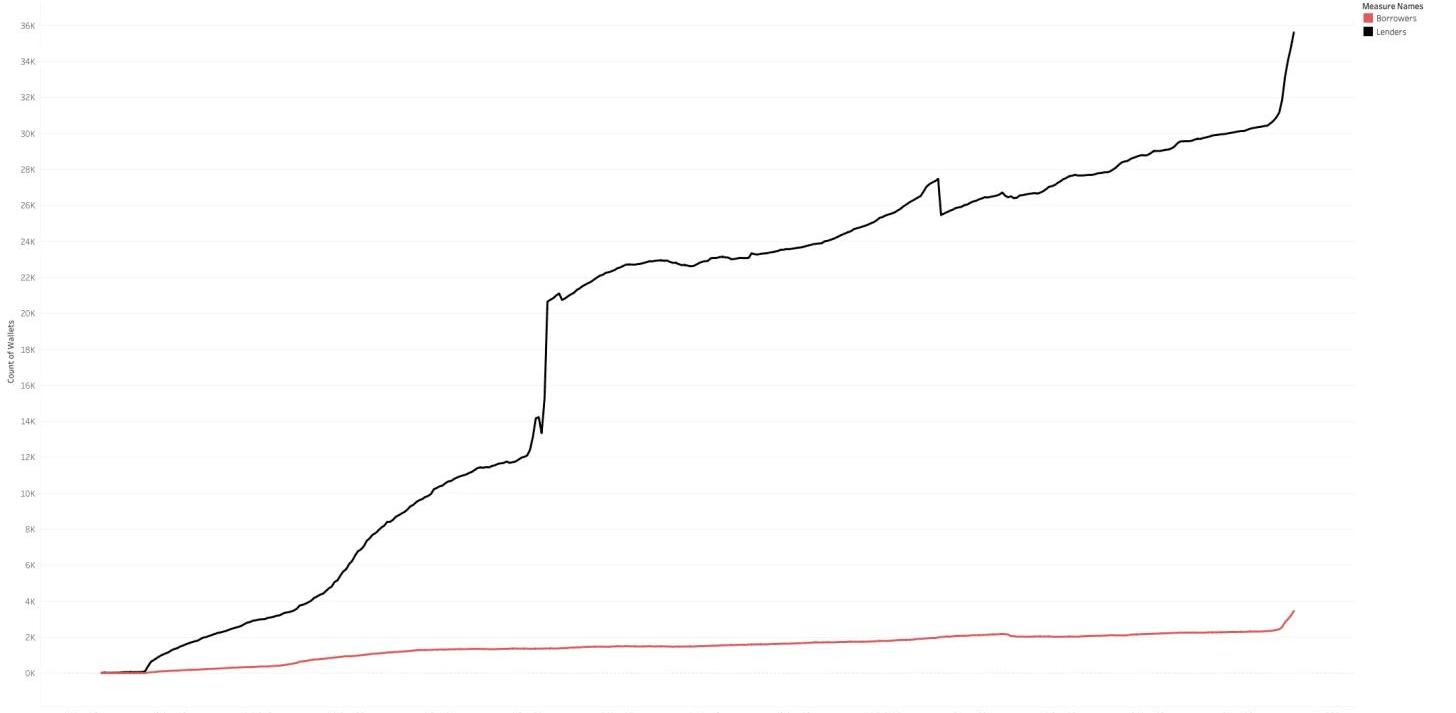

在大約兩周的時間里,大約有3.4億美元資金在這個池子里進出。有趣的是,大部分需求方(借款人)似乎都是機構參與者。看看這個用戶類型在平臺上的分布。COMP的上線僅僅吸引了大約800名借款者(為生態吸納3.3億美元)和5000多名新存款者。

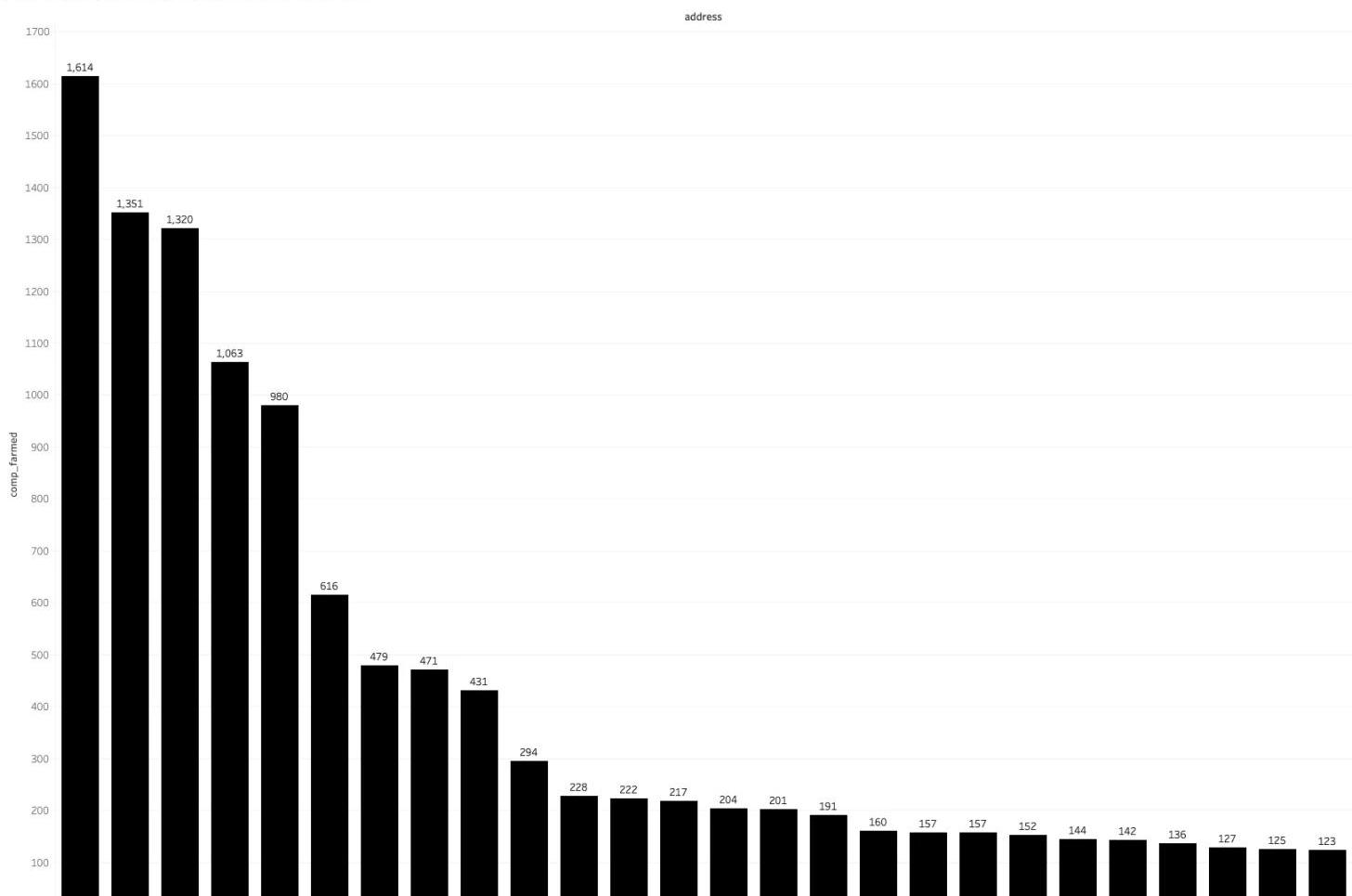

COMP一定程度上也是集中在巨鯨手中的。下圖顯示,大約有20個地址獲得了一半的COMP挖礦獎勵。存入錢包的代幣數量中位數是0.07COMP,價值約20美元。

這里的關鍵信息:機構投資者對DeFi的貸款有巨大的需求,并可能持續下去,Compound正處于捕獲它的最佳位置。如今,讓人們在Compound上進行借貸的激勵就是COMP了。隨著代幣供應量的增加,其價格可能會崩潰,這會減少平臺上的借貸數額。截至今日,只有約占總量0.16%的COMP在交易所上。因此對COMP的估值可能遠高于合理水平。激勵機制實現了難以置信的增長。現在Compound面臨的挑戰是將業務多元化,擴展到其他領域(如零售、基于法定資產),并繼續保持通證在治理過程中起到的核心作用。巨鯨操控大局我確實更傾向于,一般散戶對流動性挖礦這個概念看得太重了,實際收益情況可能不會如其所愿。就所涉及的風險而言,未來這種收益可能既無法持續,也無法帶來回報。Compound讓許多人想起了一年前中心化交易所的“交易即挖礦”。這倒不是說Compound這個項目本身注定要失敗,而是給我們一個提醒:從現在開始,分散化投資很重要,因為代幣價格的暴跌可能會形成自身的螺旋循環。我們需要等待并觀察COMP代幣供應量增加會發生什么。不過,這確實證明了基于token的激勵措施確實可以在短期內大規模吸引流動性。Synthetix開創了先河,Compound對此進行了完善。在接下來的幾個月里,我們很可能會看到DeFi項目為了吸引用戶,在通證經濟和產品效率方面會展開競爭,而良性競爭可能會為用戶提供更好的產品,這競爭熱潮值得期待。數據來源:1.Nansen2.TokenTerminal

Tags:COMCOMPOMPUNDHypercomiccomp幣歷史最高價格comp幣未來價格預測thunder幣平臺

編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:不二做,Odaily星球日報經授權轉載。Filecoin火起來了。“往年和今年的熱度相比,真的不可同日而語.

1900/1/1 0:00:001.今日市場概況今日市場總市值為2735億美元,相比昨日增加2.3%。交易量為712億美元,相比昨日增加22%.

1900/1/1 0:00:00BTC季度合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEX比特幣季度合約4小時圖:對于行情從兩個角度來說,一個角度是客觀的走勢狀態以及根據客觀走勢所制定的應對策略.

1900/1/1 0:00:00原創:王大錘搬運:PolkaBase這個系列面向的是智能合約開發者,或者是在智能合約和自己定制區塊鏈之間搖擺不定的從業者.

1900/1/1 0:00:00文|秦曉峰編輯|Mandy王夢蝶出品|Odaily星球日報 近期,MakerDAO社區投票對真實資產作為抵押品進行了投票.

1900/1/1 0:00:00