BTC/HKD+1%

BTC/HKD+1% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD-0.47%

LTC/HKD-0.47% ADA/HKD+0.37%

ADA/HKD+0.37% SOL/HKD+3.03%

SOL/HKD+3.03% XRP/HKD+0.05%

XRP/HKD+0.05%編者按:本文來自巴比特資訊,作者:FernandoMartinelli,譯者:灑脫喜,星球日報經授權發布。隨著近期Compound治理代幣COMP的大熱,Defi“流動性挖礦”潮正式來臨,而同樣備受市場期待,又有著高級版uniswap之稱的Balancer,也即將迎來自己的治理代幣挖礦。而在參與Balancer的流動性挖礦之前,你需要對幾個概念有所了解,一是如何計算Balancer儲備池的值,二是計算無常損失,最后則是關于滑點的計算,對于這些,Balancer首席執行官FernandoMartinelli將為我們一一道來。

如果你有曾讀過Balancer的白皮書,那你可能會覺得,要理解所有涉及到的數學知識會讓人感到畏懼。幸運的是,大多數復雜的偏導數和證明,對于理解和使用協議而言其實是不必要的。一個簡單的不變量確保了Balancer資產儲備池具有的所有有趣的自平衡屬性:

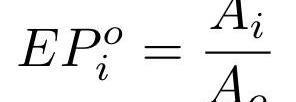

其中Bi和Wi分別是代幣余額和權重。Balancer儲備池的值

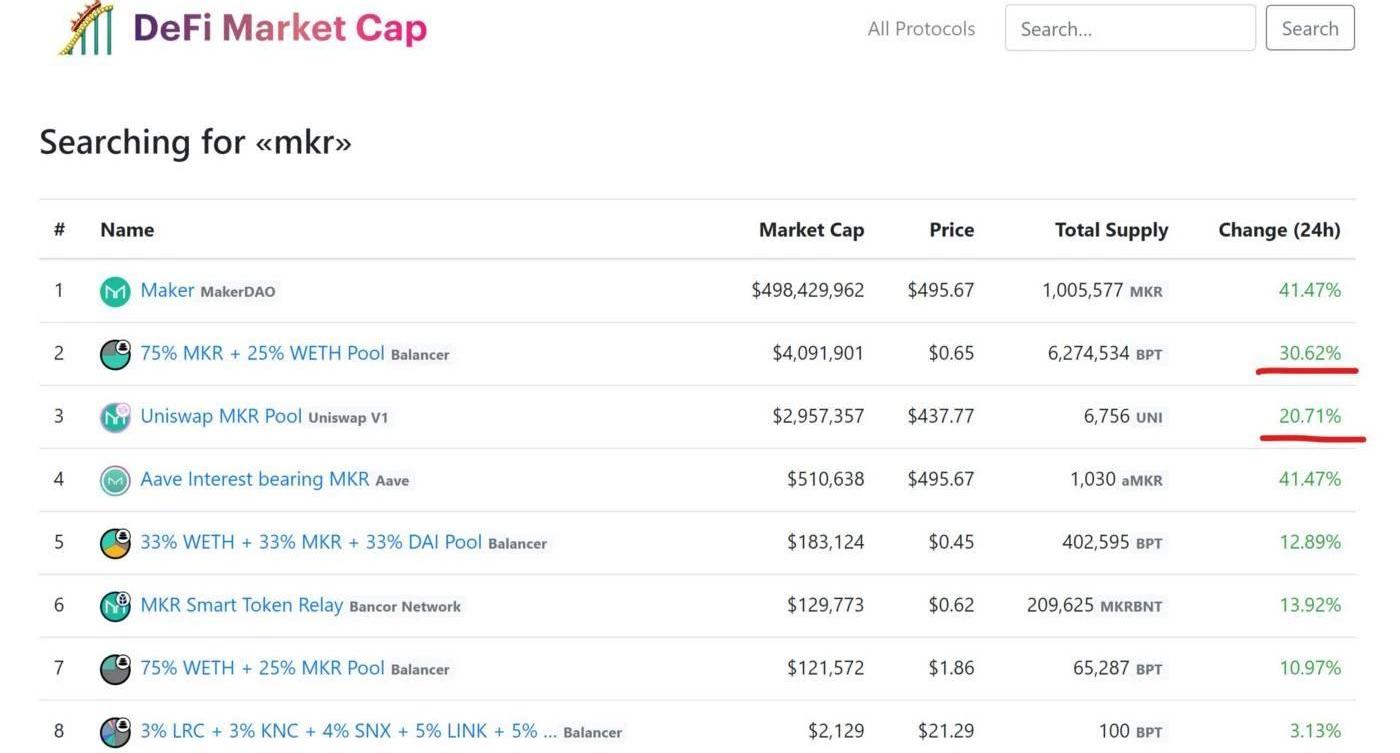

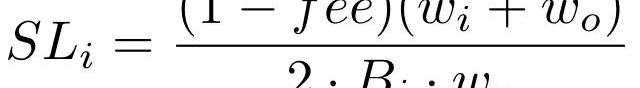

一個Balancer儲備池,可以由多達8種不同的ERC20代幣組成,并且每種代幣都有自己任意的權重。這個權重表示儲備池在任何時候,應在每個代幣中保持的值的百分比。只要市場上有活躍的理性套利者,且池的費用很低,則儲備池持有的每個代幣的價值百分比,預計總是非常接近池的權重。在低費用的情況下,只要任何一個代幣相對于另一個代幣有價格變化,套利者就會受到激勵,以使代幣之間的資產池價值分配,恢復到原始預定義權重。為每個代幣靈活選擇權重的有趣效果是,儲備池流動性提供者,可以控制他們希望對每種資產承擔的風險水平。例如,如果他們看好MKR,他們可以選擇向MKR權重高、ETH權重低的儲備池中添加流動性。如果不存在這樣的儲備池,他們也可以自己創建一個。這樣,當MKR相對于ETH上升時,他們將獲得MKR的大部分上行空間。當然,這一優勢并不等同于持有100%的MKR,但它將比在MKR和ETH之間擁有50/50的儲備池要好得多。下面的截圖,顯示了在實踐中的情況。

Liquity Protocol宣布推出一個自我引導流動性的DeFi機制Chicken Bonds:7月13日消息,去中心化借貸協議Liquity Protocol宣布推出一個自我引導流動性的DeFi機制 Chicken Bonds,旨在使項目和DAO能夠免費為其代幣啟動協議擁有的流動性(POL) 。Chicken Bonds探索了一種新穎的本金保護債券機制,為終端用戶增加收益機會,使他們能夠獲得新發行的btoken,以換取其綁定的代幣。Chicken Bonds沒有到期日,也沒有鎖倉期:用戶在一段時間內累積btoken,同時可以隨時贖回(Chicken In),或隨時提取本金(Chicken Out)。

Chicken Bonds在綁定代幣和bToken定價之間創造了一個飛輪效應:債券的人越多,bToken持有人保留的收益就越多。更高的收益率反過來增加了相對于基礎代幣的價格溢價,通過更高的年收益率使債券更具吸引力。[2022/7/13 2:09:25]

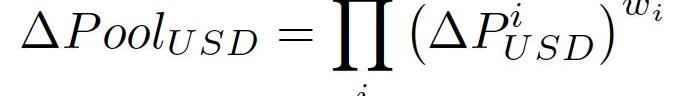

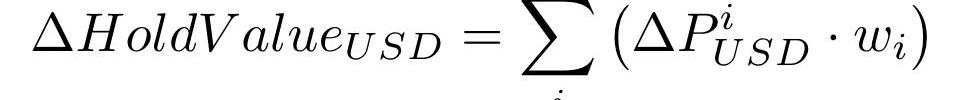

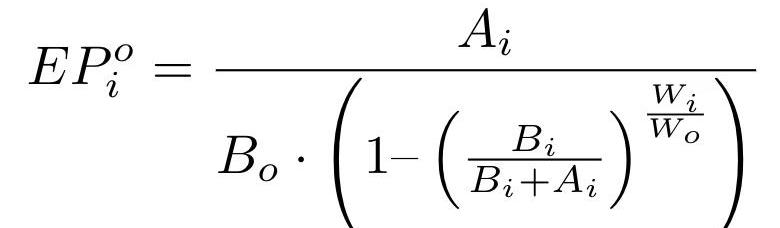

在向Balancer儲備池提供流動性時,你可能會問的一些關鍵問題是:在基礎代幣的價格全部改變之后,是否有一種方法可以概括計算出Balancer儲備池的值?如果MKR的價格翻倍,且ETH保持不變,那么持有75%MKR和25%ETH的儲備池的價值將增加多少?如果權重為10%的代幣價格下跌80%,那么儲備池損失是多少?一個非常簡單的公式,可以為以上所有問題提供答案。Balancer池的值,根據其每個基礎代幣的同一參考的價格變化而變化:

加密媽媽:真正的去中心化才是唯一能拯救DeFi的東西:8月6日消息,美國SEC專員、“加密媽媽”Hester Peirce表示,DeFi領域中存在猖獗的“影子中心化”,DeFi創始人繞過金融監管的唯一希望是確保從推出開始就完全去中心化。與此同時還表示:“DeFi是監管機構的新概念,如果你想要去中心化,從監管者的角度來看,這會將你置于不同的類別,因為這與我們通常處理的情況大不相同,真正的去中心化才是唯一能拯救DeFi的東西。”(Cointelegraph)[2021/8/6 1:38:25]

其中

是代幣i的美元價格變化,而

是代幣i的權重。這個方程的長形式證明,可以在我們網站上的詳細文章中找到。有了這個公式,我們就可以輕松回答上面提到的問題,請注意,無論代幣的權重如何,不變的代幣價格都不會影響儲備池的值,無論這些代幣的權重如何。所以我們有:如果MKR的代幣價格翻番,75%MKR和25%ETH的儲備池的總價值將增加68.2%,而一個50/50比例儲備池的總價值則增加41.4%。如果一個儲備池中某個代幣的權重為10%,且其價格崩盤80%,那么這個儲備池的總價值只會下降約15%。流動性提供者的無常損失

高盛報告:看好DeFi發展:高盛分析師發布的Coinbase分析報告,其中給予了Coinbase買入評級,并將目標價定在了306美元。此外,報告中還談到了Defi與中心化交易所的競爭。DeFi應用的開發仍處于起步階段,相對于近2萬億美元的加密貨幣市值,DeFi應用上的加密貨幣總價值仍相對較低,僅670億美元。雖然DeFi被認為是Coinbase等中心化實體的競爭對手,但分析師認為DeFi的發展有望大大拓展加密經濟以及Coinbase的業務。(Coindesk)[2021/5/25 22:41:33]

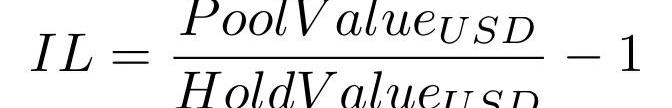

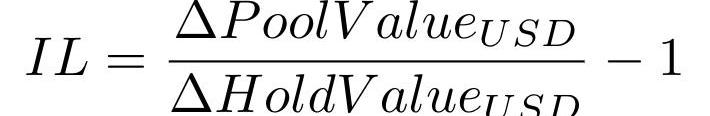

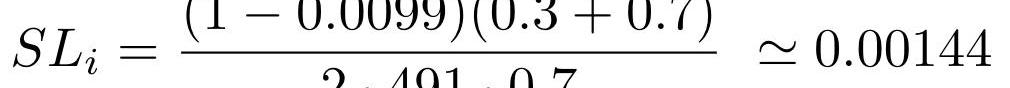

“無常損失”一詞在Pintail的文章推出后被廣泛傳播。如果你之前從未聽過這個詞,可以閱讀下Pintail寫的關于Uniswap儲備池回報的重要文章。根據定義,無常損失描述的是這樣一種損失:在儲備池中的資產,較這些資產在池外的情況下損失的百分比,用公式來表達便是:

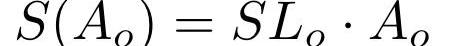

上面這個公式考慮的是0費用的儲備池情況。不含費用的Balancer價值函數與路徑無關。這意味著,如果流動性提供者在移除其所有相關代幣的流動性時,代幣的價格與增加流動性時相同,則無常損失將為零:他們將擁有與其投資的代幣數量完全相同的代幣。在等式中加上費用,流動性提供者的最終美元收益將是累計費用,減去無常損失。我們可以使用以下定義來更改池中持有價值的變化,來擴展上述無常損失的公式:

加拿大加密貨幣經紀商Voyager Digital已上線10種DeFi代幣:9月28日消息,加拿大加密貨幣經紀商Voyager Digital宣布,今日上線Decentraland(MANA)。至此,Voyager平臺已上線50種數字資產以及10種去中心化金融項目代幣。Voyager官方表示,將繼續專注于DeFi項目資產。而此前該平臺已上線的DeFi代幣包括Uniswap(UNI)、UMA(UMA)和yearn.finance(YFI)等。(CNW)[2020/9/28]

為了說明這個公式,我們舉個例子,例如,假設一個籃子投資組合中,有一個權重為50%的代幣,而它的價格翻了一番。那么這個籃子投資組合的總價值將增加50%,或1.5倍。換言之,假設我最初持有500美元的代幣A和500美元的代幣B,兩者總共1000美元。如果代幣B的價值翻倍,那么我就持有了500美元的代幣A和1000美元的代幣B,總計1500美元。如上面所述,無常損失也可以用儲備池值和持有池的變化來表示:

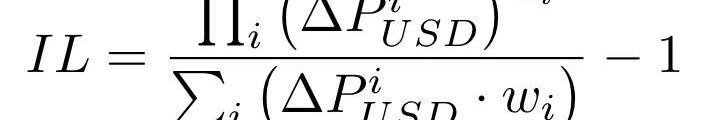

因此,替換上面的公式,就可以得出Balancer池中無常損失的最終表達式:

請注意,由于值函數的凸性,無常損失將始終為零或負數。這可能導致一種混淆,即負損失被解釋為收益。事實并非如此:無常損失總是負的真正含義是,代幣價格的任何相對變化,總是會導致一些短暫損失。Balancer儲備池的滑點

當前DeFi中鎖定資產總價值達25.10億美元:金色財經報道,據DeBank數據顯示,DeFi中鎖定資產總價值達25.10億美元,Compound以6.97億美元排在首位、Maker鎖定資產總價值6.27億美元、Synthetix鎖定資產總價值為4.47億美元。注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/7/13]

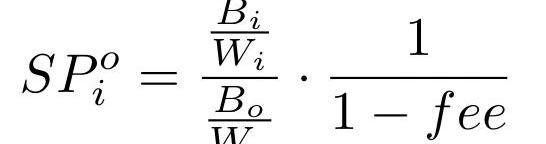

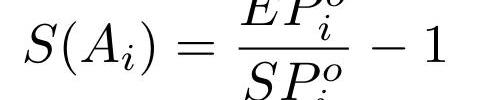

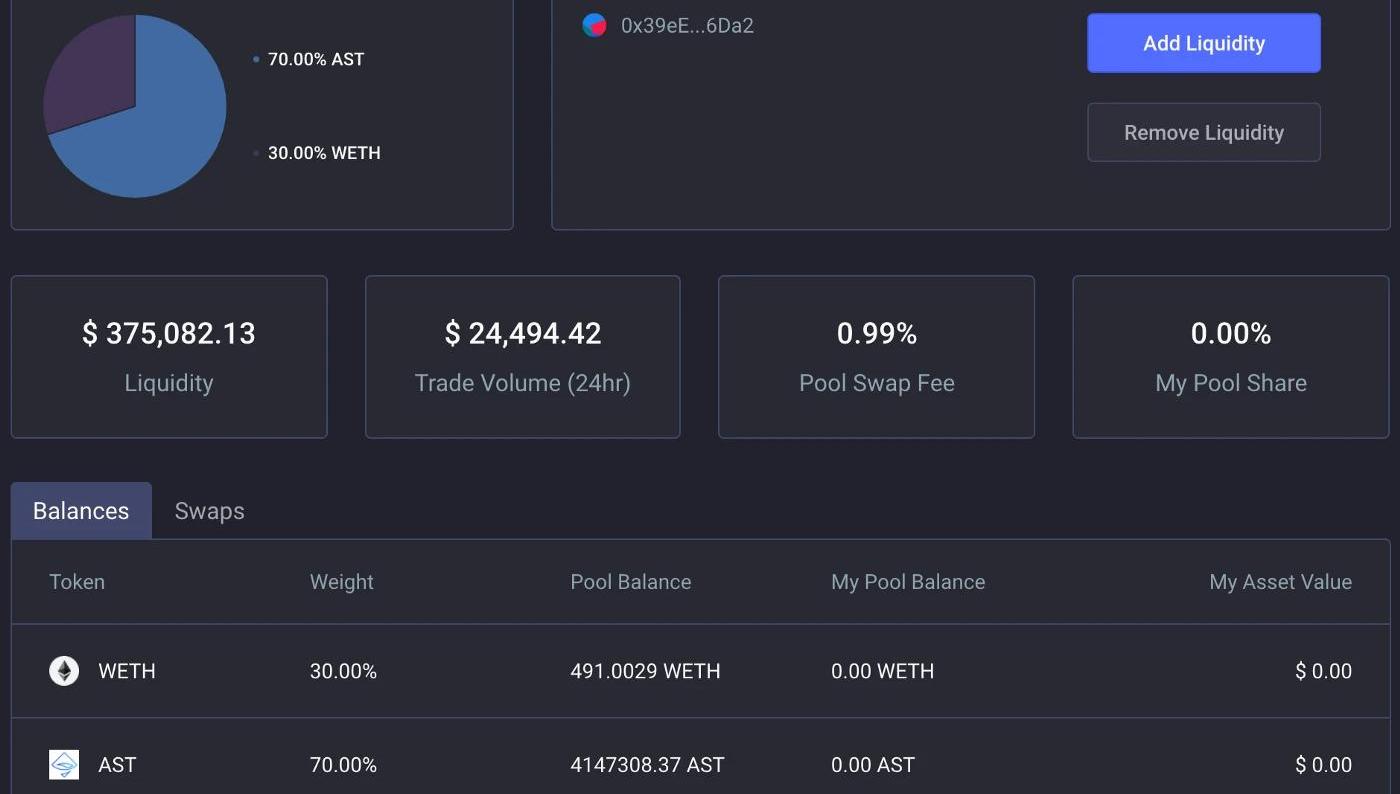

根據定義,滑點是指交易中,實際支付價格相對于現貨即期價格的百分比變化。在存在費用的Balancer儲備池中,即期價格的定義如下:

根據定義,交易的有效價格是交易者出售的金額除以他們獲得的其他代幣金額的比率:

使用我們白皮書中得出的amountOut公式,我們可以將其重寫為:

請注意,即使我們處理的是用戶定義要出售的金額的交易,也可以在用戶定義要購買的金額時進行以下整個推導,詳見下一部分內容。我們可以將滑點定義為有效價格超過即期價格的百分比。這是關于交易金額的一個函數,因為它會影響有效價格:

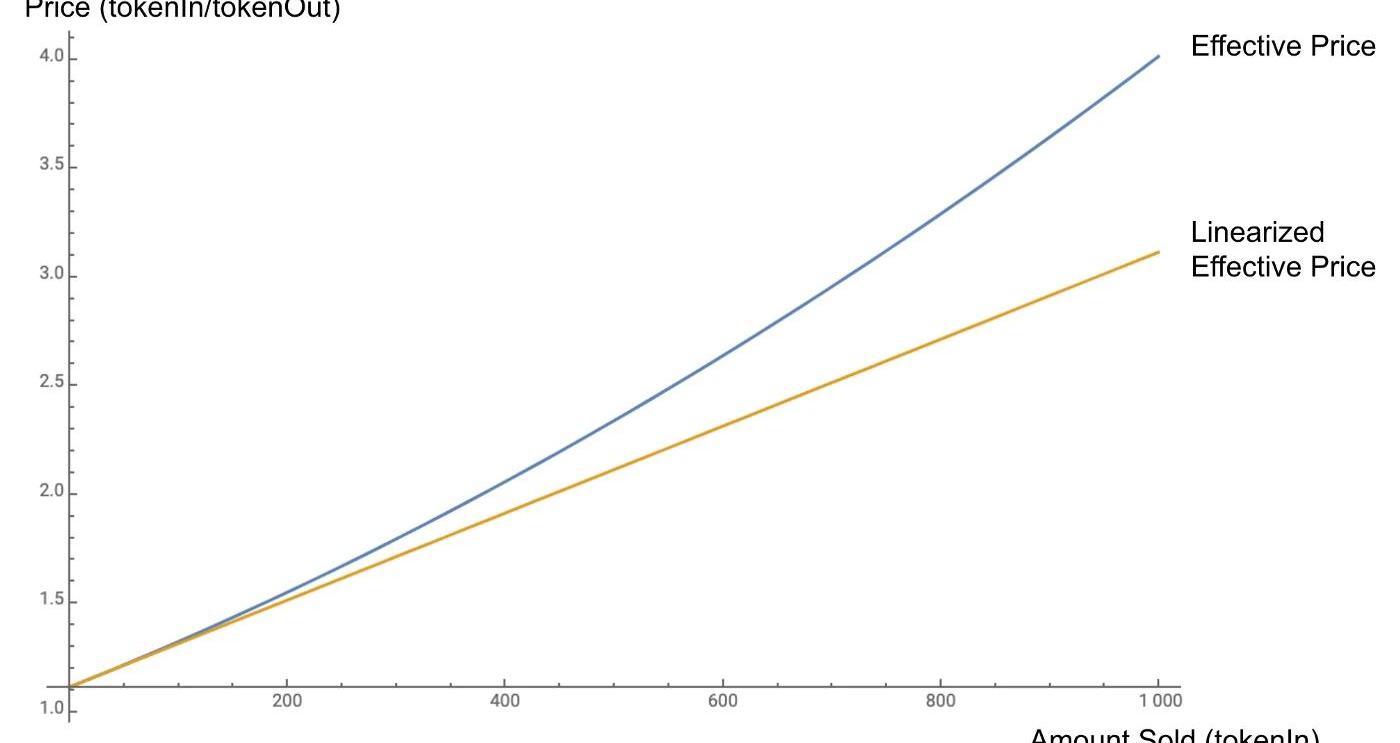

因此,如果一筆交易的有效價格是102,而即期價格是100,那么滑點就是2%。在Balancer中,滑點并不是線性的:它隨著交易量的增加而增長得更快。不過,作為一個近似值,我們可以線性化小額交易的滑點。下圖以藍色顯示了增加數量的有效價格,以橙色表示的是有效價格的線性化:

這種線性化對于許多算法優化)非常有用。通過線性化,我們可以將滑點重寫為交易金額的線性函數:

滑動斜率只是上面在Ai=0時定義的滑動公式的導數。可以用不同的方法來計算,但最終的解決方案是:

滑點計算實例

以一個70%AST/30%WETH的儲備池為例。在撰寫本文時,該儲備池有414.7萬AST和491WETH:

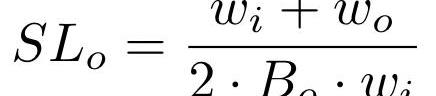

讓我們用上面導出的公式,來計算一筆交易會導致這個儲備池的滑點。這里設置的費用是0.0099(0.99%),Bi是出售給儲備池的代幣余額,Wi是出售給儲備的代幣權重,wo是從池中購買代幣的權重。所以這個儲備池的線性滑點公式是:

用WETH交易AST的線性滑點可以寫成:

也就是說,如果我們要交易1WETH,那么預計就會有0.14%的價格下滑。這正是我們在balancer.exchange上進行模擬交易時得到的結果:

另一種情況的滑點:為了完整性起見,讓我們推導出購買一種代幣時,即amountOut的滑點公式。公式非常相似,我們從相同的有效價格公式開始:

但這一次我們將Ai擴展為Ao的函數,正如我們白皮書中得出的:

滑點可以寫成Ao的函數:

線性化為:

求導數,我們有:

有趣的是,正如人們所期望的那樣,滑點在Balancer儲備池中是對稱的。也就是說,如果一個參與者相對于儲備池的大小進行了少量的交易,那么其交易的方向應該無關緊要:對于所交易的相同價值,以%表示的滑點應該是相同的。這可以在實踐中觀察到,因為針對Ao和針對Ai計算的滑動斜率,在交易的每價值百分比上相同,只是以不同的單位表示。SLi是每Ai交易的百分比,SLo是每Ao交易的百分比:

市場要聞 1、6月14日,美媒報道稱中國再次成為美國最大貿易伙伴,對美國農民和其他出口商是一利好消息.

1900/1/1 0:00:00比特幣延續橫盤,周線收跌0.56%;全網難度拉升15%比特幣活躍地址數下降5%;美元兌比特幣交易大跌13%;數據:交易所BTC余額跌至年度低點;過去一個月CME比特幣期權未平倉量增加十倍以上.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:石巖,Odaily星球日報經授權轉載。在趣步、火牛視頻等傳銷、資金盤漸漸消失后,DeepChain深鏈發現,一款同樣打著區塊鏈旗號的,名為“秘樂”的.

1900/1/1 0:00:00編者按:本文來自 以太坊愛好者 ,作者:RaulJordan,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00端午假期結束,OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽加密貨幣市場礦業動態行業聲音區塊鏈產業賦能行業軼事行情概覽根據CoinGecko數據,截至2020年6月28.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂自5月份區塊獎勵減半以來,灰度投資已經購買近5億美元的比特幣,上周購買BTC的速度是礦工生產區塊速度的接近3倍.

1900/1/1 0:00:00