BTC/HKD+0.22%

BTC/HKD+0.22% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD+1.49%

SOL/HKD+1.49% XRP/HKD-0.42%

XRP/HKD-0.42%

文|小哪吒編輯|畢彤彤出品|PANews“人生本是癡,不悟不成佛,不瘋不成魔”。看《霸王別姬》時,對“不瘋魔不成活”這句話記憶深刻,張國榮飾演的陳蝶衣的形象在心中活靈活現。這句話的前半段可以送給Compound了,Compound依然開啟瘋狂之路。至于后半句,希望它也可以做到。套利者,已經瘋狂地涌向Compound,用自有資金或借貸資金開始抵押借貸挖礦套利,演繹了人性的貪婪和資本永不眠。一周鎖倉翻6倍,代幣上漲14倍

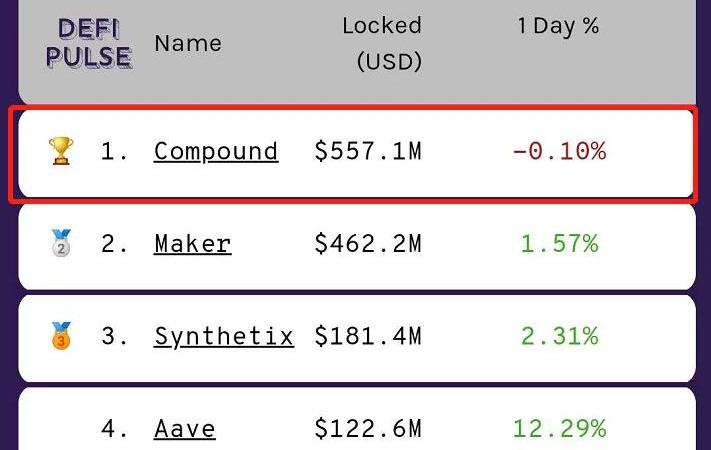

2020年6月16日,是Compound瘋狂的開始,含蓄點說是向用戶分發治理代幣COMP,簡單直接點說是借貸即挖礦。說兩點瘋狂之處:鎖倉量翻6倍,治理代幣COMP漲了14倍,成為DeFi市值第一。根據DeFiPulse數據顯示,6月22日晚Compound平臺上鎖定的代幣美元總價值已漲至5.57億美元,而在6月16日之前平臺上鎖定的代幣美元總價值才0.9億美元,短短幾天時間漲了6倍多。曾經的DeFi龍頭老大Maker如今被按在地上摩擦,鎖倉量被超越。

DeFi借貸協議Alchemix添加wstETH和rETH作為alETH的抵押品:4月2日消息,DeFi借貸協議Alchemix宣布添加wstETH和rETH作為alETH的抵押品,但表示這只是Beta測試版本,可能存在風險。[2022/4/2 14:00:04]

Compound能在短短幾天時間內暴漲的鎖倉量,都是為了來挖COMP的,再直接點說是為了高額利息而來。6月9日時,大家在為DeFi市值重返20億美元而歡呼,如今在Compound的助力之下,DeFi的市值已經邁過了60億美元。

6月22日晚,COMP價格為256美元,總市值也已超過MKR,成為DeFi領域第一。那這COMP的收益如何呢?由于Compound沒有預售,但其股權投資者可以獲得代幣,可以看成COMP代幣的初始價格。Compound在種子輪融資820萬美元,A輪融資2500萬美元,一共募資3320萬美元,分配了2,396,000枚COMP代幣。那么COMP價格=3320萬美元/2396000=13.856美元。而CompoundTeam在COMP開挖的第一天,在Uniswap上放上2000ETH/25000COMP交易對,即給COMP上所定價為:1COMP=0.08ETH,即18.4美元。意味著COMP從“私募輪”到現在漲將近18倍,從開盤價到目前漲了將近14倍。Compound之外,還有誰能打

BiKi平臺今日首發上線波卡DeFi項目RFUEL 開盤漲幅132.9%:據官方消息,BiKi平臺今日首發上線波卡DeFi項目RFUEL(Rio Fuel Token),并開放RFUEL/USDT交易對,開盤漲幅達132.9%,開盤價0.1USDT,現價0.2364USDT。

Rio DeFi是一家區塊鏈技術公司,通過彌合傳統和分散式金融來加速數字資產的大規模采用。 Rio DeFi生態系統的核心是Rio Chain,是為大規模采用量身定制的數字基礎架構,優先考慮安全性,速度,可伸縮性和互操作性;并跨區塊鏈運作以發揮各自的優勢。[2020/9/28]

Compound如此火,那么其他DeFi產品會跟進嗎?在DeFi生態中,根據dapp.review數據,一共有8款抵押借貸產品,分布在3個平臺上,即ETH、EOS、TRX,以ETH鏈上的為主。從是否發幣的角度可分為:發幣的項目:Maker(MKR)、Compound(COMP)、Aave(Lend)無幣的項目:Nuonetwork、Dharma、lendf.me而這些項目的抵押借貸模式,可分為四種模式:1、MakerDAO,穩定幣模式,類比當鋪,只貸不借;2、Compound,流動池交易模式,類比銀行,隨存隨取;3、Dharma,P2P撮合模式,類P2P貸款,無法隨借隨還;4、Aave,閃貸,無抵押貸款,轉為套利而準備。曾經的老大Maker已經被按下去了,Dharma模式因缺乏流動性整體欠佳,Aave雖有閃貸一大套利功能但只適合少數機構用戶使用。還有誰能打呢?如果從抵押借貸的模式上看,Maker、Compound、Aave三者各有特點,能相互抗衡,而且三者都有自己的代幣,為何單COMP如此牛逼呢?來看一組數據,根據compound.finance數據統計,6月22日平臺支付的利息為:211861美元;而挖出來的COMP代幣為2880枚,如果按250美元的價格計算,則為720000美元。720000美元>211861美元這意味什么?難道區塊鏈世界提前進入到負利率時代嗎?借錢還給倒貼錢了嗎?當然不是。因為Compound的盈利能力和COMP的價格已經脫鉤了。超級君對于COMP的火爆感慨到:Defi比Dapp的能量大多了。

DeFi 游戲化產品 GoodGhosting 即將推出創世儲蓄池:8月31日消息,DeFi 游戲化產品 GoodGhosting 宣布即將推出創世儲蓄池。GoodGhosting 團隊參與了 Gitcoin KERNEL 的孵化,并在之前 ETH London 的決賽中勝出。GoodGhosting 像是一個為用戶設計的強制儲蓄的定投挑戰游戲,所有參與者需要設定儲蓄時間以及每次儲蓄的資金量,可以用 USDC 或者 DAI 支付。所有用戶投入儲蓄池的資產將會被分配到 Aave 和 Yearn 獲得借貸收益。當游戲結束時,所有本金都會返回給每一位用戶,但是只有堅持每一次都定投沒有錯過的用戶,才能瓜分資金池內的利息。官方表示目前的智能合約尚未經過審計,存在風險。[2020/8/31]

這條微博的評論區道出了真諦,DeFi就是把Dapp整的那些沒用的前戲去掉,直入主題,就是要搞錢,當然酣暢淋漓!

DeFi生態中鎖定的資產總價值接近20億美元:金色財經報道,DeFi Pulse數據顯示,DeFi生態中鎖定的資產總價值持續攀升,已突破19億美元關口,現為19.8億美元。[2020/7/7]

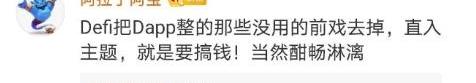

看到這個,是否想起ICO的瘋狂,各種ICO的項目靠什么賺錢呢?項目盈利嗎?不是,靠的是故事和拉盤能力。對于DeFi的火爆場面,V神也出來降溫。

這種降溫作用大嗎?可能象征意義大于實際意義。因為,大家都是沖著錢來的,只要賺錢的血腥味在,資本瘋狂的涌入就不會停止。暴利之下,機構入場套利

Compound究竟有多暴利,看白特冪做的一個數據統計,如下圖。

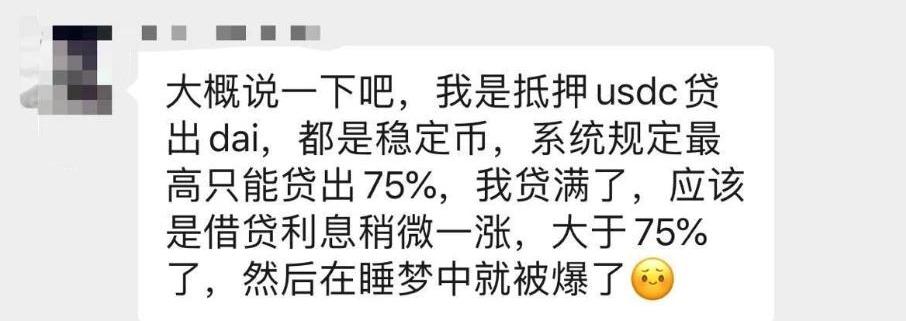

不管是存錢,還是借錢多能獲利,利率還非常高。而且更有意思的是,從目前統計數據看,借錢的人獲利比存錢的人更高。那么錢從哪里來呢?來自COMP的二級市場交易。這么高的利率,自然少不了套利者,比如反復抵押借貸來挖礦。1、個人操作太猛,抵押借貸也會爆倉部分人覺得抵押借貸不會爆倉,于是按最大量進行抵押借貸來挖COMP,事實太殘酷,穩定幣一丟丟波動,導致抵押借貸爆倉了。

Paradigm推出固定利率DeFi貸款協議:金色財經報道,加密資產投資公司Paradigm孵化了其第一個加密項目,即基于以太坊的DeFi協議,該協議將提供具有固定利率的借貸協議。此外,Yield Protocol已獲得Paradigm的種子投資,該投資將被指定用于構建該產品的初始版本。[2020/5/10]

這樣的爆倉,只能說太貪心了,沒搞懂規則,后果只能自負了。但有搞懂規則的中心化平臺借貸,開始用別人的錢去“無風險”挖礦套利了。2、機構入場套利,中間商賺差價DeBank數據顯示,6月18日,中心化借貸平臺NEXO向Compound存入2000萬USDT;6月19日,NEXO又再次向Compound存入2800萬USDT;之后陸續向Compound存入資金進行挖礦套利,先后一共存入了約6000萬USDT。而或許是受到輿論質疑的影響,NEXO如今已經將存入Compound的6000萬USDT清倉。但按存入時收益率計算,其年化收益率可達到55.36%,而用戶在NEXO上的存USDT的利率為10%。而中心化加密貨幣借貸服務商Genesis也表示,由于用戶借貸在到Compound上抵押借貸套利,如今穩定幣的借貸利率正在上升。

也就是說,用戶到中心化平臺借貸,再到去中心化借貸平臺抵押賺取利差,甚至是NEXO這樣的中心化平臺親自下場到去中心化平臺借貸,套利操作下,幾方都能吃到肉,但風險,誰擔還不知道。從用戶的角度來看,你以為你把錢出借給借貸平臺做穩健投資獲利,卻不知道在被別人用來套利。NEXO上的存款利率10%,已經挺高的了。而許多中心化平臺的利息,不算COMP的獎勵,存款利息都沒有Compound高,比如抹茶的USDT活期存款利息為3.88%。而Compound的存款利息一開始為11%,現在降低為4.66%。

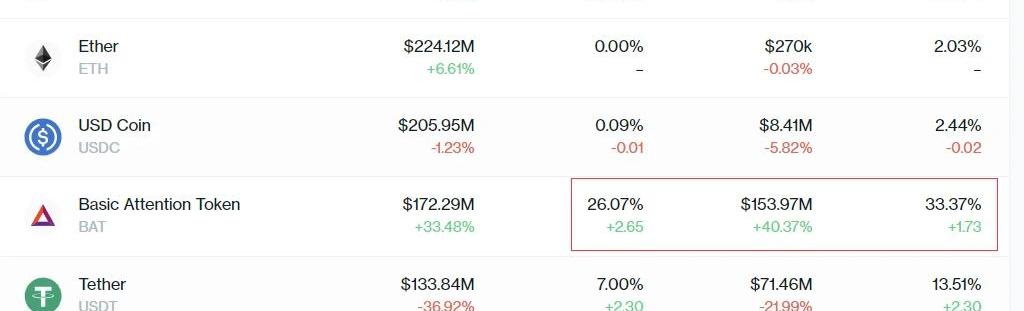

對于,用戶存款利息低于Compound的存款利息的借貸項目來說,如果直接用用戶的資產去Compound套利,化身為中間商,賺差價,真香。這幾天時間,Compound的鎖倉量從0.9億美元漲到5.4億美元,這里面會有多少像NEXO一樣的借貸平臺的操作模式呢?Compound是去中心化的借貸平臺,雖然沒有跑路的風險,但這不意味著很安全,風險來自于代碼風險,畢竟去中心化抵押借貸平臺lendf.me就在今年3月份被盜了。3、套利新玩法,BAT大戶入場隨著COMP的持續火熱,COMP挖礦套利也更新了玩法。某個賬號抵押了1.3億個BAT到Compound,在Compound平臺上BAT的存款利率26%,借貸利率達到了33%。

BAT挖出來的COMP914個,占COMP一天挖礦量的1/3。

于是COMP挖礦套利也更新了玩法:1)抵押ETH/USDC/DAI2)借BAT3)BAT轉入小號4)小號抵押BAT,借Ox5)0x轉入大號抵押,借BAT如此循環借貸套利,風險也升級了,畢竟BAT波動大,抵押借貸就容易爆倉,而且如果COMP價格暴跌,那么挖到的COMP不足以支撐借貸利息。玩法越多,風險就越大,畢竟進入一個純玩錢的游戲,缺乏價值支撐的結果就是泡沫破滅,問題在于泡沫什么時候破。如今COMP開啟了這樣火熱的局面,把Dapp的玩法直接升級為資本套利,COMP價格能維持多久不可知。對于Compound借貸平臺來說,已經成功出圈,并獲得大量用戶。對于Compound上存款的人來說,如果COMP價格維持不住,少了一部分利潤,但相對其他借貸平臺來說,利潤還是可觀。對于COMP二級市場玩家來說,風險一直很大,能暴漲就能暴跌。值得一提的是,正在本文將發之時,Compound在推特表示,社區成員創建了治理提案010。該提案內容包括,調整COMP產出速度,從每個以太坊區塊轉出0.5COMP降至0.44COMP,同時將抵押BAT、ZRX和REP借出其他資產的系數由10%提高至50%。截止發稿,此提案的贊成率高達99.98%。

對于做場外交易的人來說,最焦慮的事情是自己做的這事到底算不算合法生意。要知道,場外交易掙的是個辛苦錢,先要攢錢屯幣,然后每天辛辛苦苦守在電腦端,還要忍受著幣價的波動,最后自己才能賺取一些利潤.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載。彭博社表示,只要比特幣(BTC)保持在關鍵阻力位上方,就仍然看好比特幣.

1900/1/1 0:00:00編者按:本文來自 Deribit德瑞的交易課 ,星球日報經授權發布。 打造網絡效應并非易事。在加密貨幣領域尤其困難,因為你要么與現任大咖競爭,要么進軍利基市場.

1900/1/1 0:00:00編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出.

1900/1/1 0:00:00據成都鏈安『安全態勢感知系統』數據監測顯示:在過去的6月中,區塊鏈安全形勢依然嚴峻,整個區塊鏈生態共發生超19起較典型的安全事件.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:PaulVeradittakit,翻譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00