BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+1.38%

ADA/HKD+1.38% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+1.88%

XRP/HKD+1.88%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,最近這一波下跌,貌似跌幅較大的都是和defi板塊相關、在近期炒得熱鬧的,其中最夸張的可能要屬上周我們聊過的“表面是穩定幣,實際是過山車”的ampl:

這個場面有點慘烈哈,三天腰斬之后再腰斬,我看也有朋友在問是不是快可以抄底了,畢竟這個價格接近1U了,確實,當它越往下,包括到低于1U,是可能會吸引一些投機資金,但也要注意這個風險,只要在1.05U以上,對持有者就處于一個增發狀態,甚至應該處于一個高速復利的增發狀態,仍會有大量的獲利拋壓,所以還是謹慎哈。不過所謂“牛市多暴跌”,如果看整體defi概念的話,趨勢沒反轉前,恐怕還不能想當然的判斷。而像我們之前也說過,在一個屬于早期,用戶還不夠多,存量相對多過增量的市場中,與其盯著那些短期已經飚了很多倍的“網紅”,不如多關注下新項目的機會,特別關注有一些創新點或者符合大趨勢的東東。因為如果只是copy別人的模式來上線的話,隨著越來越多同質化標的的出現,資金被分散,也就多是一波流,盲目的沖進去,恐怕成功概率非常低。那今天呢,簡單聊兩個未來可以關注看看的方向吧。1.聚合協議相關概念類代幣

DeFi項目Pickle Finance在OpenSea發布首個Pickled NFT:DeFi收益聚合協議Pickle Finance發推稱,剛剛在NFT交易平臺OpenSea發布第一個Pickled NFT。[2021/3/14 18:43:51]

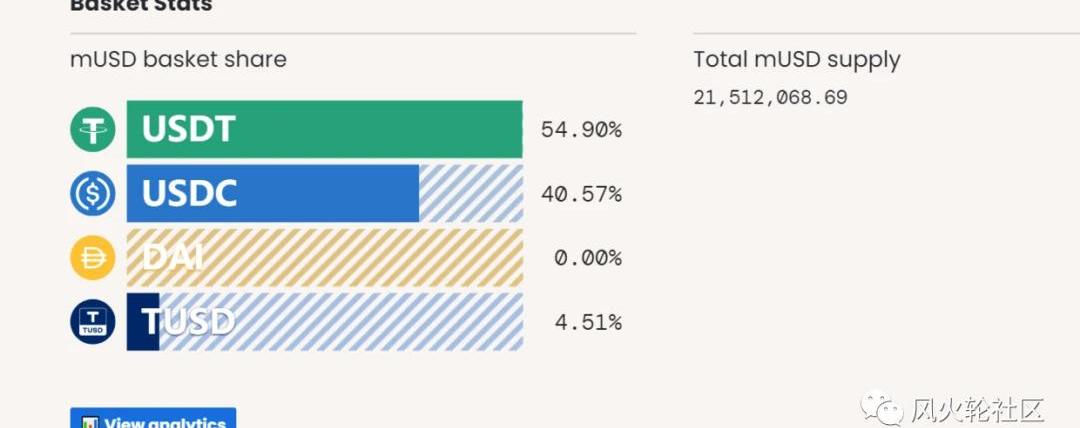

這個東西,我不知道該怎么叫,暫時這樣寫吧。這一部分有看到一個聚合類穩定幣mstable,其治理代幣MTA即將上線(預計是明晚上線balancer)。上面AMPL也能看到哈,這年頭,只要敢想,就算是主打穩定幣概念,也依舊能炒得風生水起,只是這種全靠合約算法來推動的穩定幣,只能說是經濟學學得很棒,但卻忽略了人性中的貪婪和恐慌,可以把它玩壞。mstable也是要做去中心化的穩定幣,不過他家即不完全依賴算法,又不完全依賴于某單一資產的超額抵押,而是選取了“一籃子穩定幣”作為生成其穩定幣mUSD的資產背書,所以在這里我們暫稱這種類型為聚合協議。用戶可以將目前市面上的各種穩定幣存入到mstable中,以此1:1生成mUSD,下圖是目前官網公布的持倉情況:

dForce創始人楊民道:DeFi項目創始人不應匿名:dForce創始人楊民道發推談及了自己對DeFi創始人是否應該匿名的看法。楊民道表示,看不到匿名構建DeFi有什么好處,DeFi項目內質押的都是真正的資產,用戶要求創始人擁有一定的聲譽并不過分,真實的身份能夠讓用戶更好地衡量某個項目。確實存在一些例外情況,比如一些開發者希望在一個高壓政權下做一些有趣的事情,但這種情況非常有限。中本聰是個圣人,不要一概而論。[2020/10/11]

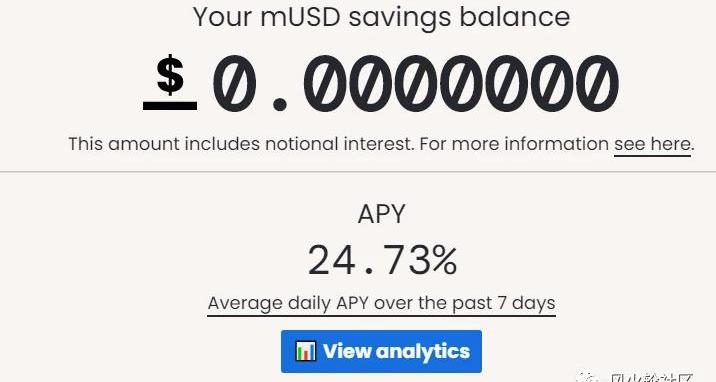

現在存入最多的是USDT,USDC和TUSD,并已經生成了2100多萬美金的穩定幣,這個量級還算不錯。當然這么多mUSD不是平白無故生成的,也是因為他家現在存在一個套利空間:通過其他穩定幣生成的mUSD可以放到balancer上的mUSD/USDC以及mUSD/WETH兩個資金池來做流動性挖礦,按官網的實時預估年化收益高達24.73%:

韋氏評級:所有DeFi貸款都是超額提供抵押:金色財經報道,韋氏評級(Weiss Crypto Ratings)發推文稱,所有DeFi貸款仍然是超額提供抵押,這意味著需要抵押的資產比借入的更多。對于大多數用戶來說,這是一個交易殺手,也是沒有看到太多DeFi用例的原因之一。[2020/9/16]

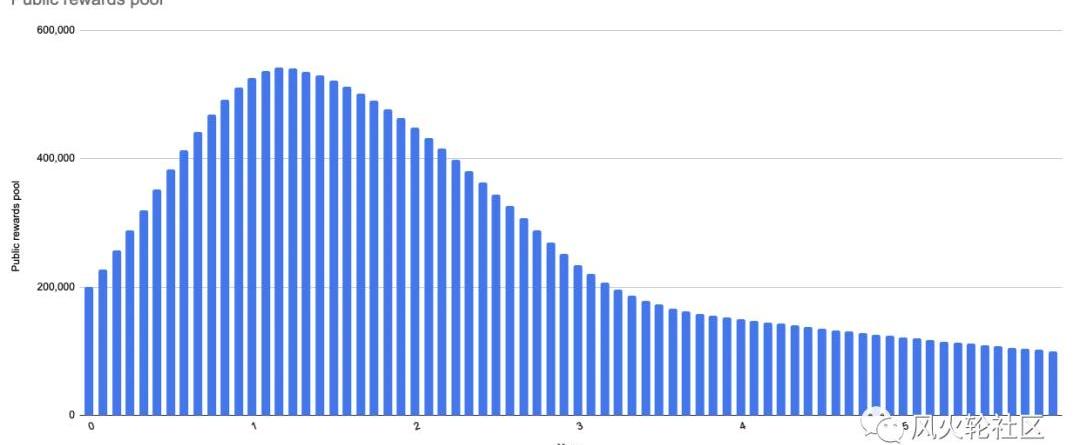

按項目的原意,一籃子貨幣這種機制,相比于dai只靠抵押以太來生成,可能會存在一些波動風險的話,它會更穩定,甚至即便是最壞的情況,其中有某個穩定幣gameover,它也能保證還是有一部分資產背書,不至于全部清0,從某種角度上來說,持有它,能賺取收益,還不用擔心U爆雷。不過,就像隨便梭一個山寨遇見歸零是黑天鵝事件,而隨便梭一百個山寨遇見歸零就是灰犀牛事件(小概率,但只要時間夠長發生的可能性就足夠大)。一籃子幣,只要籃子里采用的幣種越多,時間越長,就總能碰到一個渣渣,這里項目方的解決方案很簡單,那就是發一個幣——MTA,而這也是此類穩定幣的一個炒作點。他家這部分的機制和Maker類似,也是有投票治理功能,除此之外,就是如果一籃子資產中有破產的,那會將這個標的移除,并通過出售他們保險池中的MTA代幣為用戶彌補損失。所以MTA也算是某種風險型代幣。當然,如果一切平安無事,風險型到也是有可能轉變為高收益型,目前這個代幣還是有幾個看點的,一個是從上月開始的流動性挖礦激勵,每周釋放5萬mta,總釋放部分如下圖:

LBank開啟新一期DeFi挖礦定期理財產品:據官方消息,LBank將于9月7日16:00開啟新一期的DeFi挖礦定期理財產品。本期理財產品共提供2,000ETH及200萬USDT額度。DeFi挖礦收益將按照收益比例劃入用戶LBank賬戶,本次挖礦LBank僅收取10%作為管理費,不另收取其他任何費用,挖礦產生的無常損失由LBank承擔,不計入用戶損失。更多詳情可登錄LBank官網查看。[2020/9/7]

另一個是質押獎勵,在他們官方平臺部分操作有些手續費,會按一定比例分配給質押用戶。還有明天的初始上線,mStable將首先向Balancer資金池注入約266.66萬枚MTA代幣和40萬mUSD,MTA的初始價格為0.15mUSD,MTA在完全稀釋后的估值為1500萬美元考慮到這個初始釋放量并不大,還是有些看點,感興趣的可以關注關注,另外這一塊未來有可能也有聚合各鏈上比特幣的,聚合各鏈上以太坊的資產出現,像mstable他家后面也會出mBTC。2.去中心交易所DEX

對于defi,我現在的看法是偏中立的,雖說有很多很亮眼的漲幅,但仔細瞧瞧每一個項目,基本還都是因套利而起,還有很多解決的都是這個世界上可能不存在的需求,并沒有真正改變什么基本面。但在這一波里,其實看上面第1點也是,有一個趨勢是,流量和資金入口開始從傳統的交易所往這些去中心化平臺轉移。有沒有發現,現在的新幣上線都是從uniswap或者balancer起步,其他的不管是二三流還是主流平臺都只能是為了流量被動跟隨,也不能像一兩年前那樣做各種上幣費用和門檻。我曾經感覺dex市場發展會比較慢,沒想到這波defi的浪潮和投機泡沫,反而變向推動了去中心交易的發展,也促進了更多人來使用錢包和dex,并成為習慣,這到確實是一個好的方面。而現在DEX領域,似乎還屬于相對早期,還沒有什么霸主或多大的馬太效應,像之前是knc\\bnt之流,最近因開放性,uni和bal會更火,說不準什么時候又有新的網紅,還有像uni、1inch、curve等,這些很可能下半年也在考慮發token,也會是值得關注的機會點。

編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:灑脫喜,星球日報經授權發布。這個周末,BTC和ETH,依舊處于無聊的低波動狀態,很多人開始乏了,但DeFi領域上演的一幕幕讓人驚愕的戲劇,確實可以讓人分泌出很多.

1900/1/1 0:00:00如果以太坊改進提案EIP-15592得以實施,將成為用戶在任何主流區塊鏈競標區塊空間方式的最大改變.

1900/1/1 0:00:00頭條 DeFi鎖定資產總價值達20億美元DeFiPulse數據顯示,DeFi生態中鎖定資產總價值持續攀升,已達20億美元,其中Compound占比達33.66%.

1900/1/1 0:00:00在昨天的文章中,我和大家分析了對以太坊的潛力。我認為EOS市值跌出前十標志著一個全新時代的到來,標志著過去三年圍繞公鏈的爭論完全可以下定論了,公鏈之王就是以太坊,在現在的智能合約公鏈中,以太坊已.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐自2017年以來,Hashed積極投資DeFi行業。我們在早期投資了KyberNetwork,開始了DeFi之旅,并通過投資Maker的MKR代幣擴展了我們的足.

1900/1/1 0:00:00