BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD-0.2%

ETH/HKD-0.2% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD+0.08%

ADA/HKD+0.08% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD-0.16%

XRP/HKD-0.16%Overview概述本文以smartbeta為基礎,通過機器學習方式來計算出最優策略。Report報告根據資本資產定價模型(CAPM),股票收益應該是貝塔的線性函數。換句話說,回報應該反映股票相對于市場的風險有多大。該模型將投資組合的預期收益定義為:E(Ri)=Rf+βi(E(Rm)?Rf)+αRf是無風險收益率,而βi是收益率和基準收益率之間的相關性度量,Rm是基準資產的預期收益率。在有效市場中,系數的期望值為零。CAPM的預測,即收益應該是beta的線性函數,與觀察結果不符。在過去50年里,世界各地的低波動性投資組合提供了一個高平均回報和小跌幅的理想組合,違背了風險應由較高預期利潤補償的直覺,這一效應被稱為“金融領域最大的反常現象”。過去5年,包括貝萊德(BlackRock)、美盛(LeggMason)和Amundi在內的資產管理公司推出了數量迅速增加的“聰明貝塔基金”(smartbetafund),它們充當主動管理和被動管理之間的中間人。Smartbeta策略管理的資產從2008年的1030億美元激增至2015年的6160億美元。2017年第一季度,投資者繼續涌入“smartbeta”基金,導致配置在此類策略上的新資金增加了2000%,并引發了可能出現嚴重錯誤的警告。smartbeta現在占全球ETF市場4萬億美元投資的七分之一。smartbeta概念認為,根據一些簡單的規則來選擇投資組合,從而消除了侵蝕利潤的大量費用,主動性基金經理的直覺就會表現得更好。我們的研究旨在解決這樣一個問題,即結合使用smartbeta策略是否能夠帶來超越市場基準的真正利潤。因此,我們采用每月調整權重的策略,這有最小的相關交易成本。我們還應用樣本外策略,基于歷史數據開發投資組合,并將其應用于真實的數據,從而消除任何未來偏差的可能性。最后,我們研究了多種獨立策略的組合是否能夠提高績效。如果聰明貝塔真能帶來更高的回報,那么組合一套多樣化的聰明貝塔策略應該會帶來一種風險,使其對業績的回報高于任何單獨的單一策略。對沖基金策略特征

我們的目的是將資本配置給在一個持續的交易周期內滿足一組嚴格要求的最佳表現算法。下列需求是確定的:對市場的低敞口:貝塔是一個常用的度量標準,用來計算投資組合對整體市場運動的敞口。它衡量了投資組合的波動性,并給出了與資產相關的系統風險的感覺,描述了投資組合回報與基準資產回報之間的相關性。貝塔系數高的資產的價格變動預期會反映基準資產的價格變動。與標準普爾500指數的回報率相比,算法的貝塔系數應該在-0.3到+0.3之間。這可以通過適當的風險管理來實現,并確保在任何時候對投資組合進行對沖。β=(Covariance(Ri,Rm))/(Variance(Rm)持續盈利:另一個要求是,由交易算法生成的投資組合必須始終如一地證明夏普比率大于1。夏普比率的計算方法是用投資組合的收益減去無風險收益率,再除以收益序列的標準差。換句話說,它是對投資組合每單位風險的預期回報的衡量。夏普比率高表明投資組合的回報穩定,產生的風險相對較小。主動交易算法:投資組合至少每個月或至多一天兩次對其資本進行再平衡。這種約束有助于確保投資組合的表現反映算法的質量。低關聯度:一個算法打開的頭寸與其他用戶的交易算法打開的頭寸的平均關聯度必須在-30%到+30%之間。換句話說,一個成功的算法必須提供獨特的信息。就實際情況而言,貝塔中性策略是指始終保持“市場中性”,股票在做多和做空頭寸中平分。多空股票投資組合的市場中性導致風險調整后收益更高,對投資者更具吸引力。如果一個投資組合被設計成不受市場整體方向運動的影響,其市場貝塔值非常接近于0,那么CAPM預期收益公式中的貝塔項可以從本質上消除。這樣一來,alpha項就成為了影響回報率的唯一因素,因此這些投資策略被稱為“純alpha”。從那些表現優于或遜于市場的股票中挑選出多空頭寸,從而產生回報。當形成純alpha交易方式時,必須通過對沖多頭和空頭頭寸來謹慎地管理風險。我們的想法是使用一種新的smartbeta策略來執行動量振蕩。在技術分析中,振蕩指標是用來檢查趨勢逆轉的工具,可以用于價格和成交量。簡而言之,動量振蕩是基于最近價格趨勢的一組計算,在一個確定的區間內變化,暗示價格將走向何處。例如,最近的上升趨勢表示價格在一定時期內上升,而下降趨勢則表示相反。我們還納入了另一個動量指標,即移動平均交叉,它采用了一個資產在兩個不同窗口的平均收盤價,以及較短周期平均相對較長周期的回報率。下面,我們將詳細介紹用于預測當前市場趨勢的四個指標:相對強度指數、隨機指標、均線交叉和成交量。相對強度指數(RSI):相對強度指數是Wilder首先提出的一種指標。該指數旨在通過分析某一回顧窗口內的收益和損失來衡量股票價格的上漲或下跌速度。該指數為股票的最新表現賦值在0到100之間,公式如下:RSI=100?100/(1+RS),相對強度(RS)定義為:RS=(x天平均收益)/(x天平均虧損)。在我們的分析中,我們計算了14天窗口內的相對強度。RSI指標是技術分析師最常用的交易工具之一。當這些分析師關注圖形方面時,RSI值本身可以用來確定趨勢。隨機指標:隨機指標由兩個不同的信號組成,即%k和%D信號。D只是一個3周期的移動平均的%k信號,這有助于“平滑”它出去。%k=(最近收盤價-最近N天最低價)/(最近N天最高價-最近N天最低價)根據交易風格的不同,通常可以給N賦一個不同的值范圍。我們采用了21天的時間框架(一個交易月的平均天數)來計算%k信號,從而反映了我們分析股票回報的時間段。我們選擇只使用由隨機指標產生的%D信號,因為它對噪音不那么敏感,因此更適合機器學習過程。與RSI指示器一樣,%k和%D信號產生的值在0到100之間。隨機指標傳統上是通過將它們與股票價格的時間序列一起繪制圖表來使用的,當滿足某些標準時,就會產生“買進”和“賣出”信號。均線交叉:均線交叉是交易員最常用的技術分析工具之一。該思想與MACD技術分析工具密切相關。雖然它更傳統的用法是繪制MACD值圖表和股票價格的時間序列,但我們決定分析MACD的最新價值。但是,有一樣值得注意的事情,在分析圖表時選擇一組特定的值可能會導致過擬合。為了使動量的度量盡可能一般化,我們選擇使用單個月移動平均除以兩個月移動平均作為動量的度量。MAcrossover=(1個月簡單移動平均)/(2個月簡單移動平均)交易量:相對于原始體積的分析每一個股票交易,數據正常化的最簡單的方法是取每個特征相對于所有其他股票的排名(即給最高的股票1,給最低的股票500)。模型選擇

算法穩定幣今日平均跌幅為0.25%:金色財經行情顯示,算法穩定幣今日平均跌幅為0.25%。8個幣種中4個上漲,4個下跌,其中領漲幣種為:ONS(+7.40%)、BAGS(+3.45%)、RSR(+1.57%)。領跌幣種為:LUNA(-5.56%)、BAC(-4.65%)、MITH(-2.18%)。[2021/10/23 6:09:31]

使用機器學習,我們在研究環境中實例化了一系列不同的Classifier,并與每個Classifier進行交叉驗證,以評估預測結果是否健壯。每個Classifier使用相同的訓練和測試集,但是我們使用了不同時期的多個不同的訓練和測試集,進行多次交叉驗證來真實反映每個Classifier的性能。我們發現AdaBoostClassifier是這些Classifier中最有效的,與其他算法相比,它不太容易發生過度擬合。交叉驗證的準確性為53%,如果使用得當,結果可能會是非常顯著的。我們發現使用前兩個月的數據訓練Classifier是最優的訓練時間。如果使用超過兩個月的時間,則意味著Classifier對當前市場趨勢反應太慢,而且還要跨越多個市場趨勢,導致學習效率低下。相反,僅僅使用一個月的訓練數據并不能提供足夠的樣本來進行充分的學習。不穩定交易期的影響

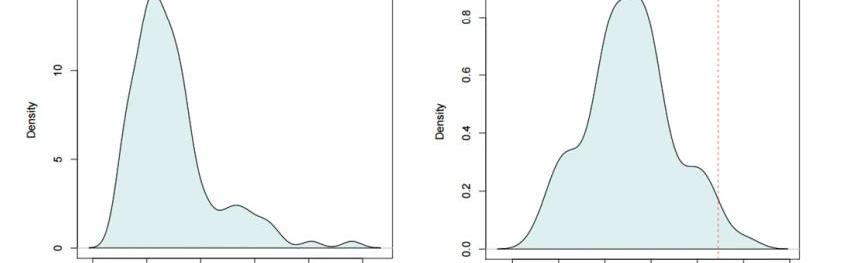

在整個模型的研究和開發過程中,我們注意到,在極其不穩定的交易期之后,算法的表現非常糟糕。由于它在這些時期的性能與其他任何時期沒有明顯區別,我們推斷性能差的原因是對這些高度易失性數據集的學習不足。通過分析1997-2007年標準普爾500指數的月高、月低和月收盤價,我們研究了對數標準化的月范圍(即最大值-最小值/平均值)來推斷不穩定時期的影響。

我們發現,在學習過程中忽略最不穩定的交易時期(即那些范圍大于17%的時期,如上圖中的虛線所示)可以提高業績。如此高的波動期是短暫的,不會持續,因此不代表當前的市場趨勢。最小方差投資組合

算法穩定幣今日平均跌幅為3.04%:金色財經行情顯示,算法穩定幣今日平均跌幅為3.04%。8個幣種中3個上漲,5個下跌,其中領漲幣種為:ONS(+0.45%)、FRAX(+0.13%)。領跌幣種為:RSR(-7.97%)、LUNA(-6.76%)、MITH(-5.81%)。[2021/7/30 1:25:03]

在所有smartbeta策略中,低波動率投資尤其有很強的經驗支持。基于國際發達市場的廣泛樣本,在23個市場中,按波動性排序的最高和最低五分之一組合的平均回報率經調整后的月差為-1.31%。這種效應在七國集團(G7)國家(加拿大、法國、德國、意大利、日本、美國、和英國)的股票市場中十分顯著,這表明高特質波動率和低回報之間的關系不僅僅是一個樣本或國別,是一個全球性的現象。即使在控制了價值和規模等眾所周知的效應之后,低波動性股票比市場組合獲得更高的風險調整回報。Frazzini和Pedersen在他們2014年的論文中假設,投資者通過增加貝塔值來拉伸收益,從而人為地提高價格,降低高貝塔值證券的價值。共同基金和個人投資者都傾向于持有貝塔顯著高于1的證券,他們論文中所提供的觀察結果支持了這一假設。相比之下,杠桿收購基金和伯克希爾哈撒韋公司(BerkshireHathaway)則傾向于購買貝塔值低于1的股票。這些投資者利用BAB(bettingagainstbeta)效應,將杠桿作用于安全資產。沃倫·巴菲特通過做空貝塔(beta)而致富,即購買貝塔值遠低于1的股票并運用杠桿。根據這些實質性的證據,我們決定采用基于最小化波動性的smartbeta測試策略。最小方差組合算法

由于使用歷史資產回報的協方差矩陣進行直接計算,許多投資組合經理已經轉向最小方差投資組合(MVP)。我們在MVP中選擇了一些低貝塔值的股票。貝塔值是根據我們的默認基準資產——使用66天的回看窗口,也就是大約3個月的標準普爾500指數的交易活動。我們在這些低貝塔值的股票中選擇了相對較少的股票,即最低的25只,來組成我們的MVP。首先,需要一個上季度交易中每項資產的每日歷史收益矩陣。然后計算該收益矩陣的協方差矩陣(V)。然后,只需使用1(I)的列向量和各資產平均收益(R)的列向量,就可以計算出最小方差組合的權重如下:weight=V^?1R+V^?1I其中V?1是計算的協方差矩陣的倒數。我們決定不對MVP施加任何限制,比如限制允許的最大分配額。這種MVP風格的本質是允許做多和做空,其效價最終取決于歷史回報是正還是負。鑒于股市往往會上漲,平均風險敞口為65%做多,35%做空。然而,值得注意的是,在市場下跌的時期,風險敞口接近55%做多,45%做空。結果與評估

算法穩定幣今日平均漲幅為0.43%:金色財經行情顯示,算法穩定幣今日平均漲幅為0.43%。8個幣種中5個上漲,3個下跌,其中領漲幣種為:RSR(+12.60%)、AMPL(+3.93%)、BAGS(+0.42%)。領跌幣種為:LUNA(-4.66%)、BAC(-4.51%)、ONS(-4.12%)。[2021/3/7 18:23:08]

我們選擇了從2007年初到2017年的10年交易期作為回溯測試期。經過一段時間的測試,可以清楚地看出交易策略的有效性,這十年可以捕捉到市場的各種上升趨勢和下降趨勢。標準普爾500指數被用作基準資產來比較每種策略的表現。指標的表現

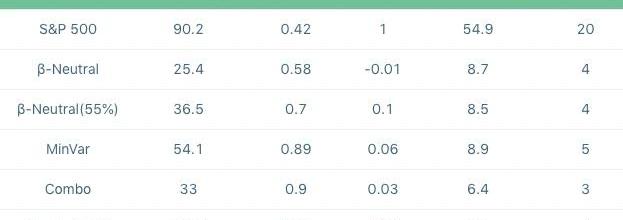

首先我們測試了多-空-中性指標策略。我們在排名最靠前的五分位平倉,在排名最靠后的五分位平倉。指定50%的資本做多,剩下的50%做空,確保這個投資組合是betaneutral的,這意味著最終的投資組合貝塔值非常接近于0。盡管這個投資組合的年回報率只有區區2.5%,但通過考察回報率的性質,我們可以對該策略得出更有意義的結論。該投資組合微不足道的-0.01值表明,這是一個真正的“純alpha”策略。所有的回報都是完全獨立于整體市場運動,而是通過智能選股產生的。投資組合的最大損失(maximumdrawdown)為8.7%,這表明該投資組合的風險有多低,而標準普爾500指數的最大損失超過50%。該投資組合的表現基本上未受2007年末至2009年初市場崩盤的影響。另外,我們需要考慮的一點是全球股市普遍預計未來會上漲,這或許是唯一真正可以預測的特征。這個特征可以被用來從我們的算法中獲得更多的回報,方法是將更大比例的資金配置到多頭倉位,而不是空頭倉位。雖然它使投資組合受到市場方向運動的輕微影響,但套期保值可以以可控的方式進行,以保持在目標貝塔值之內。將55%的資本分配到多頭頭寸,剩下的45%分配到空頭頭寸,業績得到了大幅提升。在10年的測試期間,整體回報率提高了超過10%,夏普比率從0.58上升到0.70。該策略保留了0.1的低市場貝塔系數。這一投資組合的最大降幅僅為8.5%,而美元中性投資組合的相應價值為8.7%。

Gene.Finance算法穩定幣REGENE在火幣生態鏈Heco推出:據官方消息,由元界DNA研發的DeFi聚合平臺Gene.Finance推出的穩定幣Regene于2021年2月19日在火幣生態鏈Huobi ECO Chain推出,REGENE是一個創新的算法穩定幣項目,它將成為跨鏈DeFi生態系統Gene Finance不可或缺的一部分。

Gene.Finance是元界DNA開發的創新型DeFi聚合平臺,并利用元界DNA作為Layer2解決方案來支持可延展性,將陸續推出NFT代幣激勵模式,訂單簿和AMM結合的DEX以及去中心化借貸服務等。[2021/2/20 17:32:48]

最小方差投資組合績效

在收益和夏普比率方面,最小方差投資組合的表現大大優于動量振蕩算法,但只是波動稍微大一些。10年期的投資回報率為54.1%,夏普比率(SharpeRatio)高達0.89。該投資組合的市場貝塔系數僅為0.06,表明該基準資產的風險敞口極小,而在測試期間的最大跌幅僅為8.9%。這里的貝塔值是以10年期間的平均值計算出來的,取投資組合的日回報率與標準普爾500指數的日回報率進行比較。通過動態加權MVP,并給出較低的貝塔系數,我們可以推斷出,絕大多數回報是通過聰明的選股和明智的資產加權的結合產生的。

組合策略性能將兩種策略組合并并行運行可以進一步提高性能。雖然絕對回報水平必然比孤立的MVP低(高達38.8%的策略,55%分配到多頭),波動的級別更低,使得該產品更適合杠桿。這一表現體現在0.92的夏普比率上。杠桿是最適合的策略是真正的低風險。交易員有很大的信心,即使一個算法只產生很小的回報,只要它們是一致的,并且是通過低風險技術產生的,那么該策略可以適當地利用杠桿來提高絕對回報。為了在擴大絕對回報和增加最大遞減和其他風險指標之間找到平衡,我們決定將杠桿系數設為2。

動態 | 古靈幣Grin推出最新挖礦算法 最快在12月19日上線測試網:匿名幣項目古靈幣 Grin 在其大會 GrinCon1 中宣布將推出工作量證明算法家族 Cuckoo 的最新一代 Cuckaroom,進一步推進 GPU 挖礦轉換為專用設備 ASIC 挖礦設備的進程,并計劃于 12 月 19 日左右在測試網 Floonet 上激活該算法。此前,匿名幣項目古靈幣 Grin 公布了其 3.0 版本的計劃草案,預計在區塊高度 524,160 進行第二次硬分叉升級,也就是 2020 年 1 月 15 日左右。[2019/11/26]

杠桿的使用放大了凈回報和貝塔系數的杠桿因素,以及投資組合的最大回撤和年度波動性,而夏普比率相對不受影響。杠桿投資的夏普比率之所以會略有上升,是因為超額的正回報本身就是杠桿化的,導致利潤的快速增長,抵消了為杠桿融資的成本。圖3顯示了這些杠桿投資組合的收益范圍。可以肯定的是,這些smartbeta策略的表現可以超過標準普爾500指數。MVP的夏普比率低于兩種組合策略,這意味著MVP的回報是通過承擔更大的風險產生的。例如,它經歷了一個相當大的最大回撤,并有一個持續較高的年度波動。結合獨立的smartbeta策略是可取的,因為它在保持利潤的同時降低了風險。Conclusion結語在本研究中,我們結合了多空動量振蕩策略和最小波動率策略。評估杠桿投資組合的表現,我們可以看到,在凈收益和其他風險和盈利能力指標方面,組合策略優于基準資產(標準普爾500)。夏普比率最高的策略實現了超過9%的年回報率,略高于基準水平,但風險顯著降低。如果我們愿意提高我們的風險承受能力,我們就可以將這個投資組合的杠桿作用提高一個更大的因素(例如2.5:1),從而大大超過市場表現。從2007年到2017年,投資回報率略低于140%,這樣的投資策略會比市場高出近50%。投資回報率的最大降幅為19.1%,遠遠小于市場相應價值的50%。

可以看到,我們的策略略低于夏普比率1,為0.96。盡管如此,它仍然保持在+0.3和-0.3的beta范圍內,使杠桿率保持在3以下,并且沒有出現任何過大的縮水,所有這些都是令人滿意的特征。綜上所述,該算法在競爭激烈的實時交易中的成功證明了測試策略是有效的,而組合測試策略甚至更有效。關于BAB以及MVP的部分概念引用自Frazzini和Pedersen發布自JournalofFinancialEconomics的文章BettingagainstBeta,文章出處:https://doi.org/10.1016/j.jfineco.2013.10.005風險提示:警惕打著區塊鏈和新技術的旗號進行非法金融活動,標準共識堅決抵制利用區塊鏈進行非法集資、網絡傳銷、ICO及各種變種、傳播不良信息等各類違法行為。

上期回顧目前中美關系僵持,各證券市場都產生不同程度下跌,將一定程度上影響數字貨幣市場的持續上漲.

1900/1/1 0:00:00區塊鏈無法主動獲取鏈下數據,但區塊鏈又需要鏈下數據,所以為區塊鏈提供可靠鏈下數據的預言機就誕生了。區塊鏈是一個去中心化的可信系統,對數據的準確性要求非常高,否則區塊鏈就不可信.

1900/1/1 0:00:00重大突破通常遵循七步走的路徑:1.首先,沒有人聽說過你。2.然后,他們聽說過你,但認為你是個瘋子。3.然后,他們了解你的產品,但認為它沒有機會。4.然后,他們把你的產品看成是玩具.

1900/1/1 0:00:00頭條 “比特幣牛市”躋身微博熱搜榜前十“比特幣牛市”登上新浪微博熱搜榜,目前以656297的搜索熱度排名第10位.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:LARRYSHI,Odaily星球日報經授權轉載.

1900/1/1 0:00:00文|Nancy編輯|畢彤彤出品|PANews在今年以前,相比于較為龐大的CeFi市場,DeFi還尚未站穩腳跟。僅半年多內,經過“312”的洗禮后,DeFi異軍突起.

1900/1/1 0:00:00