BTC/HKD+0.73%

BTC/HKD+0.73% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD-0.73%

XRP/HKD-0.73%編者按:本文來自加密谷Live,作者:IvanonTech,翻譯:Liam,Odaily星球日報經授權轉載。Curve是一個去中心化的交易所,旨在實現高效的穩定幣交易。它和Uniswap一樣使用了流動性池,它是非托管的,并獎勵流動性提供者。然而,由于Curve只專注于穩定幣,所以它的使用成本較低。Curvevs.Uniswap

穩定幣在Curve上可以直接進行對價交易。這也是它和Uniswap最顯著的區別之一。如果你想在Uniswap上進行一對穩定幣之間的交易,必須發生兩筆交易。1.1號穩定幣被交易為Ethereum(ETH)。2.ETH被交易為2號穩定幣。所以對于交易者,這將會產生雙倍的交易費用。對于流動性提供者來說,Curve有著類似Uniswap的優勢,但不會受到"暫時性損失"程度的影響。這是因為Curve只在穩定幣之間進行交易,而Uniswap則直接對ETH進行交易。而ETH的波動性會對Uniswap的流動性提供者造成暫時性損失。

換句話說,如果ETH的價格偏離了提供流動性時的價位,你就可能會有虧損。在這種情況下,直接持有ETH才是最好的。然如果ETH的價格回到最初的入市點,這個損失就會消失。這就是為什么它被稱為暫時性損失而不是"永久性"損失。流動性提供者在Curve上沒有這個問題,因為穩定幣不會像ETH那樣波動。這就是為什么有人稱Curve是"為穩定幣打造的更好的Uniswap"。穩定幣

SFILCo-Founder Bit Gu:算力賽道是獲得加密貨幣的最佳途徑:金色財經現場報道,在金色財經聯合蒜粒研究院主辦的“算力生態新勢力”首期“算力幣如何保持高凈值與低風險”的活動圓桌環節中。SFILCo-Founder&CBO Bit Gu指出,炒幣不如屯幣,屯幣不如挖礦。從成本角度來看:挖礦是比定投更低成本的投資方式,挖礦是7*24時的定投;

從產業形式來,一個制造業一個金融業,對比下是成本優勢。從投資心理來說,二級市場的波動對于炒幣者的身心是一種極大的考驗:大漲,會觸發落袋為安的心理,大跌,會觸發止損心理,而挖礦則不然,每天賬戶都有新產出。[2021/2/9 19:19:36]

特別是隨著流動性挖礦的推出,穩定幣在現在的去中心化金融中扮演著重要的角色。現在人們對穩定幣之間的交易有了更大的需求,而這恰好就是Curve發揮作用的地方。

當然,你仍然可以在流行的中心化交易所或DEX上交易穩定幣,但你會支付更高的費用和滑點。Curve比這些方式更有優勢,你可以在穩定幣對之間快速交易,而且費用更低。流動性提供者如何賺錢流動性池是保留在智能合約中的代幣池。它們是由提供代幣的流動性供應者創建的。Curve通過不同的方式去獎勵這些供應者。交易費:每次用戶在他們的平臺上交換穩定幣時,流動性提供者都會賺取費用。Curve的所有池子都能從交易費中賺取利息。利息:部分資金池提供借貸利息。激勵措施:部分池子還提供獎勵。獎金:通過向份額較低的流動性池提供特定的代幣,可以獲得存款獎勵。當你提款時,這也是同樣的道理。如果你提取了某個穩定幣,而這個穩定幣在池子里占比過高,你也可以賺取獎金。這里有一個簡單的例子來說明流動性池的工作原理:比方說,池子里一開始就有等量的兩種穩定幣,1000個美元幣,1000個Tether。

鏈上ChainUP榮獲“2020年度最佳服務平臺”:據官方消息,2020年11月6日,鏈上ChainUP應邀出席“EBTC·2020未來洞見者大會暨EBTC2020頒獎盛典”,并榮獲“2020年度最佳服務平臺”。

鏈上ChainUP是領先的區塊鏈技術服務商,目前已為全球500多家交易所客戶提供了技術服務,覆蓋美國、英國、加拿大、澳大利亞、日本、新加坡、馬來西亞、泰國等30多個國家和地區,累計觸達6000多萬全球用戶。[2020/11/6 11:52:57]

所以當一個交易者進來,用100個USDT換取了100個USDC。現在池子里有1100個USDT和900個USDC。然后,另一個交易者進來,用300USDT換取300USDC。現在池子里的資金比重就會開始傾斜,有1,400USDT,但只有600USDC。如果流動性池的目標是維持平衡,那么智能合約中就會采用一個激勵機制,讓交易者提供更多的USDC,買入更多的USDT來恢復平衡。Curve的流動性池

目前,Curve有七個流動資金池。前四個是借貸協議。也就是說,如果你參與了,你不僅可以從交易費中賺錢,還可以從借貸中賺錢。這四個池子在借貸利率高的時候表現較好,但它們的風險層數較多。其中有兩個池子提供激勵機制。它們不是借貸池。還有兩個代幣化的比特幣池。無論你選擇哪個池子,你都會從交易費中賺取利息。接下來讓我們更仔細地看看每個池子和它們提供的穩定幣。Compound(cDAI,cUSDC)

灰度在大規模廣告宣傳后創下籌資最佳的一周:金色財經報道,在許多主要電視網絡上進行廣告宣傳后,灰度投資(Grayscale Investments)創下了有史以來籌款表現最好的一周。根據該公司首席執行官Barry Silbert的說法,在廣告活動開始的第二天,灰度獲得了2.17億美元的投資。[2020/8/15]

這是Curve上時間最長的池子,由Compound的原生代幣前面加上字母"c"注明。這個池子里的穩定幣只會在Compound協議上被借出。1.PAX(ycDAI,ycUSDC,ycUSDT,PAX)2.Y(yDAI,yUSDC,yUSDT,yTUSD)3.Y池通常提供更好的回報,因此本質上風險也更大。這是因為你將會接入其他各種可能存在漏洞的協議。4.BUSD(yDAI,yUSDC,yUSDT,yBUSD)5.sUSD(DAI,USDC,USDT,sUSD)6.sUSD是一個較新的池子,是表現最好的池子之一。因為它獲得了Synthetix和REN的激勵。這是一個非借貸池,你用SNX賺取sUSD的獎勵。7.ren(renBTC,wBTC)8.ren池提供了兩個版本的基于以太坊的比特幣-renBTC和wBTC。renBTC是去中心化的,相對較新。這個池子里的年化收益往往比較低,因為基于以太坊的比特幣出現的時間很短,交易量還沒有那么高。9.sBTC(renBTC,wBTC,sBTC)10.這也是一個非借貸池。注意,sBTC是比特幣的合成版本。這個池子提供了最佳的比特幣回報,但也伴隨著更多的風險。選擇合適的流動性池

Bitcoin Advisory創始人:比特幣是長期持有的最佳資產:比特幣咨詢公司Bitcoin Advisory創始人Pierre Rochard剛剛發推稱,作為長期持有的資產,比特幣優于美元、黃金、債券、房地產、保險、彩票。它是長期持有的最佳資產,因為它是無需許可、抗掠奪的、抗審查的和可靠的資產。[2020/5/5]

提供流動性是有風險的。如果你決定成為Curve上的流動性提供者,你要將自己的風險承受能力與選擇的資金池相匹配。池中代幣的比例將決定您的存款將如何分配。比方說,你選擇了一個池子,穩定幣的比例是這樣的:USDT20%,USDC20%,DAI50%,TUSD10%.那如果你準備存入1000個穩定幣,那將會被按照如下比例分配:200USDT,200USDC,500DAI,和10TUSD.同樣,選擇一個有你感到放心的代幣類型的池是很重要的。這是因為無論你存入哪種穩定幣,你都會接觸到(被自動分配到)池中的每一種代幣。獎勵池

總而言之,對于一個穩定幣來說,匯率忽上忽下并不是好事。在1:1與美元掛鉤的情況下,哪怕是0.97美元這樣幾分錢的偏差,在交易者眼里看來都是很糟糕的。所以,流動性池是讓穩定幣保持掛鉤的好方法。

sUSD這就是為什么sUSD和sBTC池會有激勵機制。Synthetix和Ren(在撰寫本文時)給予流動性提供者獎勵。這些獎勵是交易和借貸費用之外的額外獎勵。CurvePool的風險和獎勵

動態 | Ripple入選《財富》“加州灣區最佳工作場所”榜單:在《財富》雜志編撰的“加利福尼亞州灣區最佳工作場所”榜單中,Ripple名列第25位。據悉,Ripple是該榜單上唯一一家加密貨幣公司。(U.Today)[2020/1/17]

再次回顧一下,獎勵是來自交易費、利息、獎勵和獎金。每當Curve上發生一筆交易,流動性提供者都會在他們之間分得一小筆費用。交易費用取決于交易量。因此,如果你是一個流動性提供者,你可以在高交易量和高波動性的日子里看到高年收益率。同樣,由于收益率在Curve上波動,某天的年收益率也可能很低。

由于你要承擔與池內代幣相關的所有風險,所以你可以通過分散供應來減輕一些風險。換句話說,你可以為所有的池子提供流動性,而不是只為一個池子提供流動性。只是要知道,這樣的策略會導致gas和滑點費用的增加,而且智能合約數量會增加從而帶來更多的風險。比特幣池獎勵:你可以只賺取交易費。在以太坊上的比特幣產生更大的交易量之前,年化收益率可能會更低。其中sBTC是表現較好的產品之一。風險:Curve和iEarn的智能合約問題已經有被報道過。wBTC、renBTC和Synthetix也存在系統性問題。

yPools獎勵:這是一個和sUSD一樣表現較好的池。風險:使用yToken的池使用了iEarn協議。yToken提供者需要監控iEarn去降低風險。使用yToken的池子使用iEarn協議。yToken提供者需要監控iEarn以降低風險。cPools風險:cToken提供者需要關注Compound的情況。sUSD池獎勵:由于激勵措施,這是表現最好的一個池。風險:Curve有智能合約問題,穩定幣和Synthetix也存在一些系統性問題。你需要監控Synthetix的情況。Translatedwithwww.DeepL.com/Translator(freeversion)賺錢的流動性供應商

在確定盈利潛力時,不要忘了把支付gas費用和滑點的成本考慮進去。Curve與外部項目整合。由于流動資金被分配在多個池子里,可能會導致較高的gas成本。另外,根據代幣的不同,有時也會有很高的滑點。另外,如果你喜歡通過頻繁更換池子去追求高收益,但你很可能會對Curve不滿意。因為你需要保持你的代幣供應足夠長的一段時間,來確保收益能超過相關的gas費用和滑點成本。治理代幣CRV和YFI

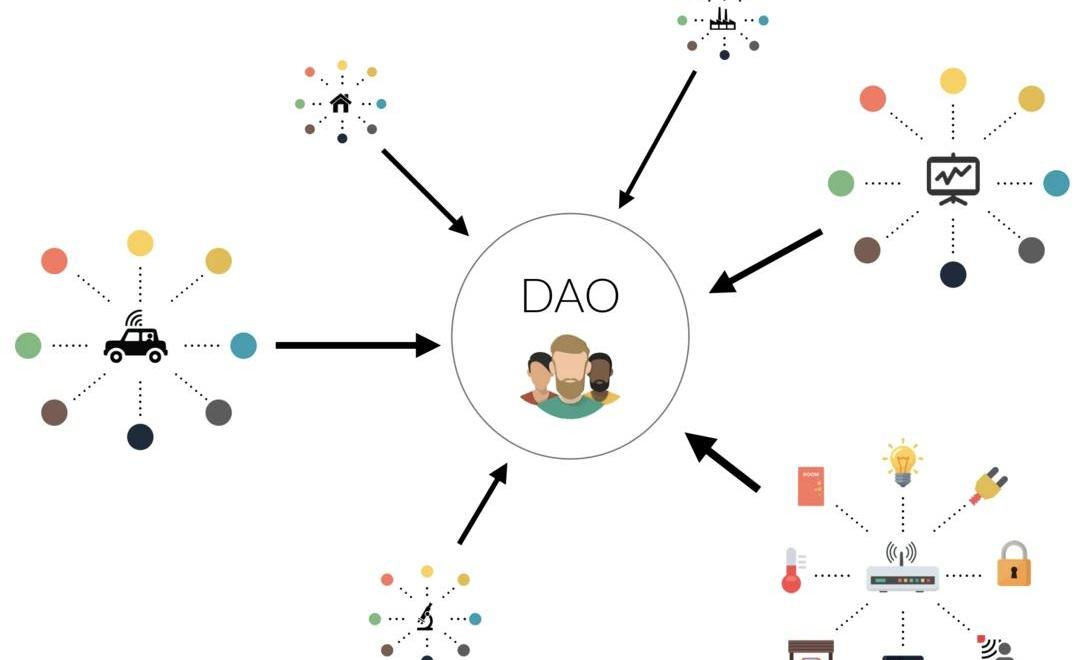

Curve將向DAO過渡。

去中心化自治組織(DecentralizedAutonomousOrganization)此外,CRV將成為它的治理代幣,有著價值累積和投票機制的功能。但這并不會有首次代幣發行。相反,流動性提供者可以根據他們提供的金額以CRV的形式獲得獎勵。最初的發行量將從每天約200萬CRV開始。所有的供應量將按以下方式進行分配:61%給流動性提供者31%給股東5%用作可銷毀的儲備3%給員工YFI將成為iEarn收益率聚合器的治理代幣。YFI將允許其持有者進行決策以及從iEarn生態系統中賺取費用。但該代幣本身并不具備價值。YFI的質押合約與Mintr的工作原理相同。雖然YFI和CRV都是治理代幣,但YFI將作為yPool的獎勵。所以,如果你為yPool提供了流動性,你可以在發行合約的界面中質押你的流動性提供者代幣(liquidityprovidertokens)去賺取YFI。Curve在DeFi中的地位

DeFi的一大優點是它的設計。它的工作原理就像樂高積木一樣,強大的新協議一直在不斷組合。而Curve已經被證明是最優秀的集成平臺之一。但是集成度的提高可能會導致風險的增加,因為當你進入這個集成平臺時,還會接觸到更多的協議。換句話說,如果你希望在Curve上成功地提供流動性,你還需要了解它集成的其他各種平臺。

好消息是,這提到的協議都經過了大量的檢測。而且Curve池已經持有并轉移了數百萬的資金,目前還沒有黑客成功地從中獲利。當然,在這么多錢的情況下,黑客肯定沒有放棄嘗試。對Curve金融的總結

Curve的交易似乎足夠安全,因為是在單筆交易中進行的。但流動性提供者可能面臨更高的風險。TrailofBits對Curve的智能合約進行了審計,但這并不意味著安全審計可以消除所有得風險。漏洞仍然可能以接口錯誤的形式潛伏在智能合約中。而常見的釣魚攻擊無疑還會困擾著用戶。如果你想使用Curve,要確保將真正的curve.fi或beta.curve.fi網站加入書簽,而不是隨便地點進一個電子郵件中的鏈接。學習DeFi解決方案的最好方式就是去使用它們。這并不是一個金融理財建議,但如果你想學習,是可以去嘗試一些不同的協議的。Curve有點難以掌握,所以在學習的時候最好只試驗少量的代幣。你最不想做的事情就是一開始就貪婪地過度使用。不管你是否聽從這個警告,但要記住無論在何時交易,都需要保持警惕。這是很重要的一條規則,尤其是在使用像Curve這樣更高級的協議時。別到時因為貪婪而后悔莫及。

為什么之前無人問津的預言機賽道現在突然這么火呢?首先一個很明顯的原因就是預言機龍頭ChainLink沖進市值榜前10,提高了預言機項目的曝光度;其次就是由于DeFi項目的崛起.

1900/1/1 0:00:00不知道還有多少用戶記得17年最火爆的DApp加密貓CryptoKitties,作為第一款現象級DApp,曾經風靡一時,它讓很多人了解到了什么是DApp,讓以太坊第一次出現大規模擁堵.

1900/1/1 0:00:00作者:MYKEY研究員蔣海波快速預覽上周,主要穩定幣總市值增長4.65億美元,達到126.84億美元。USDT的流通量在暫停增長20多天后,上周在ETH和TRON上各增發1.2億美元.

1900/1/1 0:00:00從今年312的滅世大跌之后,圈內從業者大量轉行,那一階段我對區塊鏈行業都開始產生了質疑,我選擇的這個行業真的還有未來嗎?甚至準備開始尋找一份副業為后面做準備.

1900/1/1 0:00:00近期,Compound通證的發行將Defi推上了小的高潮。而這次的風浪有別于前幾次Token大爆發,因為包括Compound等知名項目,均是產品上線并運營了一段時間,而非之前單靠白皮書就能引爆熱.

1900/1/1 0:00:00假如中國移動或者電信有一天被黑了,那么一定會成為現代版的世界末日……你的第一反應會不會是,網絡沒有了,信號全無了,基本就屬于與世隔絕了.

1900/1/1 0:00:00