BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+1.88%

LTC/HKD+1.88% ADA/HKD+2.65%

ADA/HKD+2.65% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+5.09%

XRP/HKD+5.09%上周,推特上的數字貨幣愛好者們再次「炸鍋」。當地時間7月22日,美國貨幣監理署高級副審計長兼高級法律顧問JonathanGould表示,根據他們的結論,銀行可以為客戶提供數字貨幣托管服務,包括持有加密貨幣的密鑰。聲明還稱,這一結論適用于各種規模的國家銀行和聯邦儲蓄協會。這表示,OCC正在授予銀行們托管數字貨幣的權限。而OCC監管著銀行們的審核、流程、程序和資源等等,擁有全國性銀行業務的資格撤銷權。簡而言之,我們可以期待更多銀行成為下一個「灰度」。加密社區迎「敲門人」

一石激起千層浪。在推特上,CaprioleInvestments創始人快速做出了回應:「美國金融機構推動了許多全球金融行動,可能會觸發全球多米諾骨牌效應」。微博大V比特幣常流川的分析了OCC許可下的一些樂觀的預計結果:1、銀行機構提供加密貨幣相關服務所需障礙大幅減少2、若是一家銀行機構提供加密貨幣服務,引發行業內競爭,從而促使加密貨幣服務普及。3、灰度目前已經持有2%比特幣,假設即使1%的銀行業資金進入,體量都不會比灰度少。不過,Blocklike發現,加密社區的眾多愛好者們則仍持有不同的見解。很多散戶投資者質疑了銀行的這種權限:這讓銀行有機會讓資金被凍結,用戶的通證將以這種方式被囚于FIAT銀行網絡中。同時,持保守觀點的投資人們認為這并非是短期事件。Compound總法律顧問JakeChervinsky稱:「銀行被允許對接數字貨幣系統。但是,這些銀行是否真的會有舉動,則完全是另一回事,可能短期內他們并不會做此選擇。」來自IDEOCoLab的李安分析稱,真正的問題是在于「時間」,而非「是否」。以富達為例,早在2014年就開始涉足比特幣,并在五年后的2019年才啟動了其托管業務,即富達數字資產。花了大量工作才能確定富達規模的安全托管。李安認為,「從現在的傳統銀行,到能夠為他們的客戶提供數字貨幣相關服務之間,仍有很多事情要做。實際上,大多數銀行都不了解如何在數字貨幣上邁出第一步。目前大多數銀行的知識是理論性的,而不是實踐性的,他們沒有在現場環境中使用比特幣或以太坊等去中心化公共加密貨幣的環境。因此,盡管這個市場是誘人的,如今的銀行仍需要足夠的實力才有可能來執行這項新的法規。」托管:面向「圈外人」的最佳方式

高盛首次提供比特幣支持的貸款:4月29日消息,高盛集團提供了首個由比特幣支持的貸款工具,這是一家美國大型銀行加快華爾街接受加密貨幣的重要一步。高盛發言人表示,該擔保借貸工具以借款人擁有的比特幣為抵押借出現金。在加密貨幣價格飆升和受歡迎程度削弱了多年來的阻力之后,華爾街銀行正在增加其加密貨幣產品。今年3月,高盛首次在場外交易比特幣期權,并擁有一個數字資產團隊。對于高盛來說,這一步標志著進入了一個新的業務范圍。 (彭博社)[2022/4/29 2:38:05]

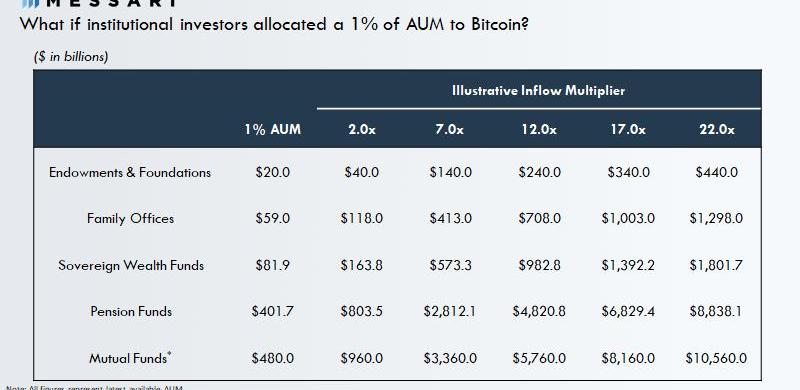

無論如何,更多的人對此持有積極態度。微博大V區塊鏈威廉稱:「托管是面向圈外群眾最好的方式。」在傳統金融行業,「托管人」是代表機構投資者存儲證券和其他資產的金融機構,以最大程度地減少潛在的損失或盜竊風險。在金融市場數字化之前,保管人持有一般是大量的股票、債券憑證。如今,銀行托管業務的種類很多,包括證券投資基金托管、委托資產托管等等,并向著數字化的方向前進。海外的數字貨幣托管服務供應商早在近幾年看到了新的生意。在數字貨幣上,托管人代表專業的機構投資者來存儲數字資產,提供存儲服務并收取少量費用。通過托管人,不熟悉數字資產的投資仍然可以通過讓門投資于這一新的資產類別,同時,也能夠幫助其已經合作過的傳統投資機構進入數字資產市場,購買比特幣資產。此前,加密貨幣托管業務僅在一些專業機構中展開,如Coinbase。在OCC的聲明中,OCC聲明了其立場,即銀行能夠有效管理風險并遵守相關法律,便可以選擇任何合規業務類型來提供銀行服務。于是,那些已經為股票等提供類似托管服務的大型合規金融機構可能會加入,幫助他們的客戶們「鎖倉」比特幣。而銀行機構的傳統用戶們,包括了基金會、家族理財、國家財富基金、養老基金和互惠基金等等。根據Messari研究人員RyanWatkins此前發布的一篇論文,只要機構對比特幣的總配置達到1%,則可以「略微」將比特幣總市值增加至超過1萬億美元。

福布斯:比特幣的時間到了不要錯過:福布斯最新發文《比特幣的時間到了,不要錯過》,文中指出,有人認為,比特幣正面臨其第一個重大考驗:是否可以在更廣泛的市場崩盤中充當價值儲存工具。從這個角度來看,比特幣失敗了。但比特幣的成功與否不是看它的價格,而是看它在“直升機撒錢(helicopter money)”、量化寬松(QE)和創紀錄低利率時代的數字稀缺性。比特幣包括其他加密貨幣只需要少量的服務器來運行、驗證和完成事務。無論比特幣的價格如何,它都不可能被央行或政府人為抬高,它只會得到需求增加的支持。[2020/3/18]

行情 |比特幣價格突破6600美元:根據AICoin數據顯示,目前比特幣報價為6603.31美元,24小時內漲幅約0.66%,24小時成交額約69億美元。[2018/7/7]

當然,銀行業或許還需要一些時間。數字貨幣社區仍需要一些耐心。根據李安的分析,倘若從零開始,一個銀行從著手準到開始提供服務,至少也需要2年的時間:「銀行需要3個月的時間來指定一位領導者并成立一個團隊,該團隊需要3個月來研究和制定建議,3個月的高級管理人員批準和預算,3個月的時間來建立執行團隊,以及12個幾個月才能進入市場-包括測試,網絡安全,信息安全評估以及法律合規——至少也要2年的時間。」在接下來的12個月里,行業將會產生哪些真實的變化呢?李安告訴Blocklike:「銀行將首先關注BTC和ETH,他們銀行只會先去接觸像比特幣和以太坊這樣的『有安全性』的數字貨幣。這也意味著,從現在開始的三、四年內,銀行將不會支持其他數字貨幣或類似的替代品。花旗集團的年收入為740億美元。他們會很樂意支持用戶的BTC或ETH存款。「同時,現在是區塊鏈技術基礎設施提供商的大好時機」,他提出,「現在的銀行會更希望尋求外部的解決方案,建設新的團隊并非首選,銀行將選擇購買或合作來加快進入市場的時間,接下來我們或許會看到摩根大通、美國銀行等金融機構,PayPal和Square等金融科技公司、納斯達克和Fiserv等傳統金融基礎設施提供商對區塊鏈基礎設施領域的優質公司進行戰略性收購。」「但這需要時間,所以不要期望比特幣或ETH價格現在會迅速飆升。」

BitLicense討論(Pt.2):監管扼殺了紐約比特幣空間的創新:加密貨幣社區長期以來一直批評BitLicense是一項有害的法律,它摧毀了紐約的比特幣和相關業務。紐約金融服務部門(NYDFS)于2015年7月發布了該文件,以規范該州的加密活動,但它的發布也導致了許多初創公司將業務搬出了紐約。[2018/4/17]

這幾天股市的走勢給很多情緒剛剛被點燃的投資者猛地澆了一盆涼水。尤其是周五上證指數跌了將近4%,創業板指數跌了超過6%.

1900/1/1 0:00:00近日,隨著ETH價格突破年內新高一度甚至超過400美元,ETH2.0多客戶端測試網Medalla即將啟動,YieldFarming熱潮持續火爆等多重利好,讓很多重倉ETH的朋友喜笑顏開的同時.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。據Debank數據顯示,去中心化交易平臺過去24小時交易量出現滑鐵盧,從8月3日的近2.6億美元直接降至8月4日的1.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。最近,以太坊礦工很興奮,不僅僅是因為賺錢了,還因為被邊緣化太久了,這下終于可以在比特幣礦工面前挺直腰板,“揚眉吐氣”了!有以太坊礦工.

1900/1/1 0:00:00風險逆轉組合是指以不同的行權價格購買虛值看跌期權和出售虛值看漲期權的一種期權策略。一般二者具有接近的delta值,也具有接近的權利金金額.

1900/1/1 0:00:00文|王也運營|蓋遙編輯|郝方舟出品|Odaily星球日報“加快推動區塊鏈技術和產業創新發展。”2019年10月24日,習近平總書記在中共中央局就區塊鏈技術發展現狀和趨勢進行第十八次集體學習時.

1900/1/1 0:00:00