BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+0.85%

LTC/HKD+0.85% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD+0.63%

XRP/HKD+0.63%編者按:本文來自區塊記,星球日報經授權發布。Bitstamp和CoinMetrics共同推出的穩定幣研究報告穩定幣供應量在2020年出現了爆炸性增長,但目前還不清楚具體原因。在穩定幣供應量用5年時間達到60億后,在3月12日的加密貨幣暴跌之后,只用了4個月穩定幣供應量就從60億暴增至120億。Tether的崛起

有一種穩定的數字貨幣的想法由來已久,甚至比比特幣出現得還要早。實際上,穩定幣的崛起始于2015年初,當時加密貨幣交易所開始將Tether上架交易。Tether(USDT)是第一個成功的穩定幣,也是迄今為止市值最高的穩定幣,由Tether公司在2014年年底推出。Tether引入了一個相對簡單的概念;創建一個保持穩定價格的加密貨幣資產。對發行的每一個USDT,Tether基金會都有1美元的儲備金相支撐。這使得USDT的價格穩定在1美元,因為每單位USDT可以兌換儲備金中的1美元。從這個意義上說,Tether基本上是一個具有美元結算功能的數字貨幣。Tether起步比較慢,第一年幾乎沒有什么動靜。但當2017年比特幣的價格開始上漲時,Tether開始發力。2016年1月,Tether供應量首次超過100萬。到了2017年1月,差不多到了1000萬。2018年1月,當比特幣的價格在接近2萬美元的高位時,Tether的供應量已經增長到14億。

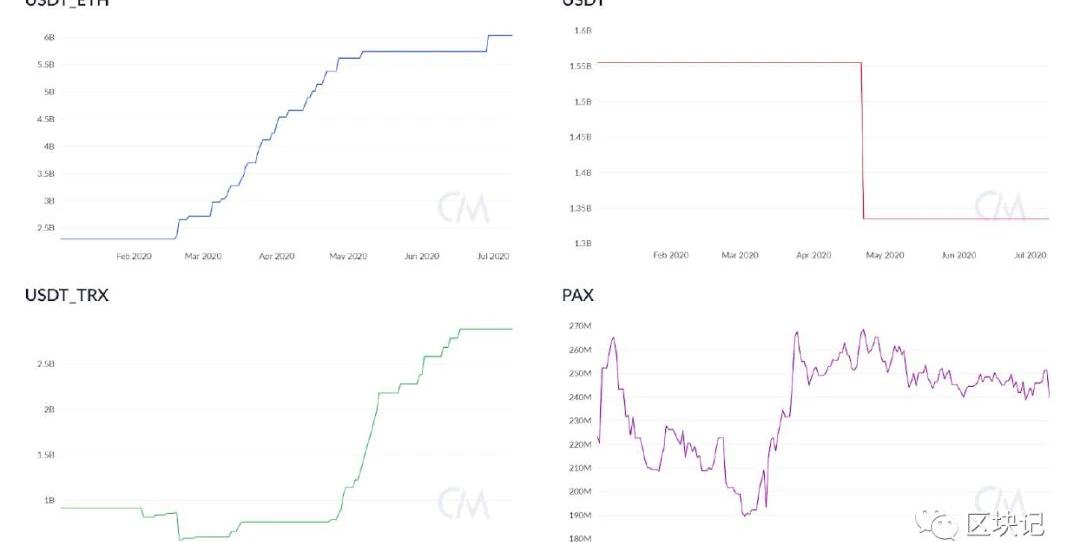

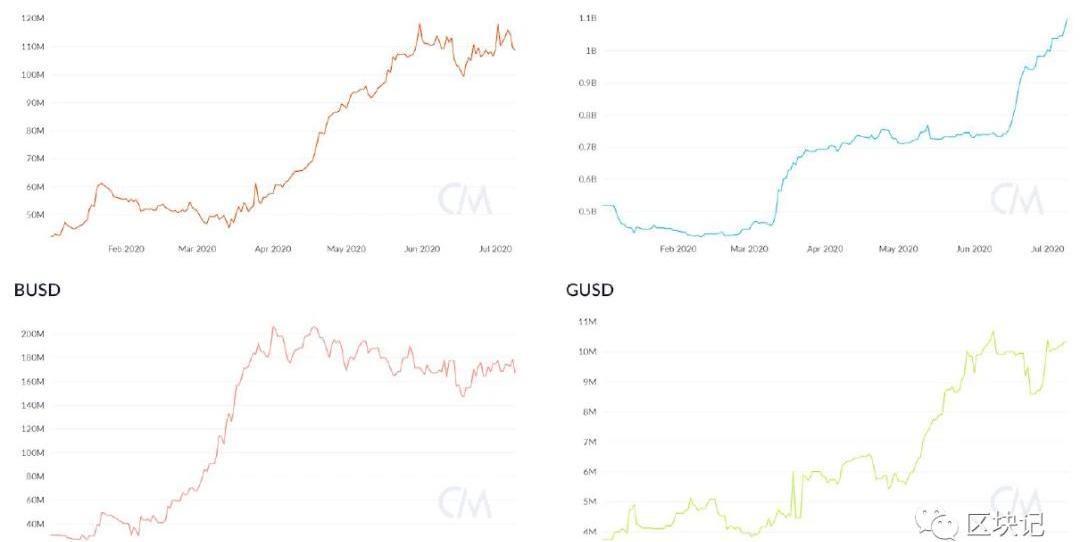

在2017年Tether開始發力后,其他穩定幣很快開始推出。盡管Tether的儲備由相對不透明的Tether公司控制,但許多新的穩定幣都得到了包括交易所在內的大型機構的支持。USDCoin于2018年9月推出,由Centre財團管理,其中包括Coinbase和Cirle。同月,Gemini宣布推出GUSD穩定幣。PAX也于2018年底推出。PAX是由Paxos公司創建的,該公司此前曾在新加坡推出itBit交易所。雖然USDC和PAX也都有美元儲備支撐,但不同的模式開始出現。2017年12月,MakerDAO推出了去中心化穩定幣DAI。DAI也被設計成與1美元掛鉤。但與USDT、USDC和PAX不同的是,DAI并不是由單一組織控制的美元儲備支撐的。相反,DAI是由ETH等其他加密貨幣資產抵押的。此外,DAI儲備不受任何一個實體控制。任何人可以在MakerDAO的平臺上創建抵押債務頭寸(CDP)來產生新的DAI,之后DAI可以贖回換取為原來的抵押物。大約在同一時間,一些關于Tether的擔憂開始出現。2017年11月,TheParadisePapers披露,Bitfinex官員負責成立Tether控股有限公司,該公司擁有Tether公司。后來,在2019年4月,紐約總檢察長將提起訴訟,指控Bitfinex使用Tether儲備金來彌補他們的損失。關于Tether公司在他們的Tether儲備中究竟持有多少錢也一直受到質疑。2019年4月,Tether公司的律師稱,每個USDT實際上是由0.74美元的法幣支撐,低于Tether白皮書中規定的每1個USDT錨定1美元。但是,盡管Tether出現了問題,并且出現各種新的穩定幣,USDT仍然占據主導地位,并持續增長。最初使用比特幣區塊鏈上的Omni協議推出,到2018年年初,Tether開始擴展至其他網絡。除了Omni版本,Tether于2017年底在Ethereum區塊鏈上推出了USDT_ETH,2019年則在Tron上推出了USDT_TRX。此后,Ethereum和Tron版本的Tether從供應總量來看已經超過了最初的Omni版本。2019一整年不斷有新的穩定幣推出。2019年9月,幣安推出了BinanceUSD,這在其交易所中被大量使用。不久之后,火幣推出了HuobiUSD。黃金支持的穩定幣也在2019年開始增長。到了年底,Paxos推出了PaxosGold,它由實物黃金而不是美元支持。PAXG的價格與1盎司黃金掛鉤。2020年第二季度,穩定幣的供應量再次爆發。然而,這次供應量的增長并沒有與比特幣價格的大幅飆升同時發生。事實上,它發生在歷史性的暴跌之后。穩定幣供應量的增長

報告:區塊鏈綜合指數北京蟬聯榜單第一:7月17日消息,《2021年中國城市區塊鏈綜合指數報告(第二季度)》發布,北京蟬聯榜單第一,長沙位居全國第六、中部第一。北京依靠巨大的領先優勢,獨占鰲頭,在政務應用、產業融合方面領先;第二梯隊由上海、深圳、廣州、杭州和長沙5座城市組成。第三梯隊由成都、蘇州、海口等24座城市組成,梯隊內競爭激烈,名次更迭較一季度變動較大。(長沙晚報)[2021/7/18 1:00:01]

2020年3月12日,由于新冠病的爆發,全球股市大跌,大部分加密貨幣資產的價格下跌超過50%。在這大跌的兩周內,發行了8億多新的USDT_ETH。從1月1日到3月11日,則大約發行了7.4億個USDT_ETH。此外,USDT_TRX的供應量在6月底會增加超過20億。其他穩定幣的供應量也有所上升,但幅度并沒有達到億級數量。Tether再次以較大的優勢領跑。不穩定的穩定幣

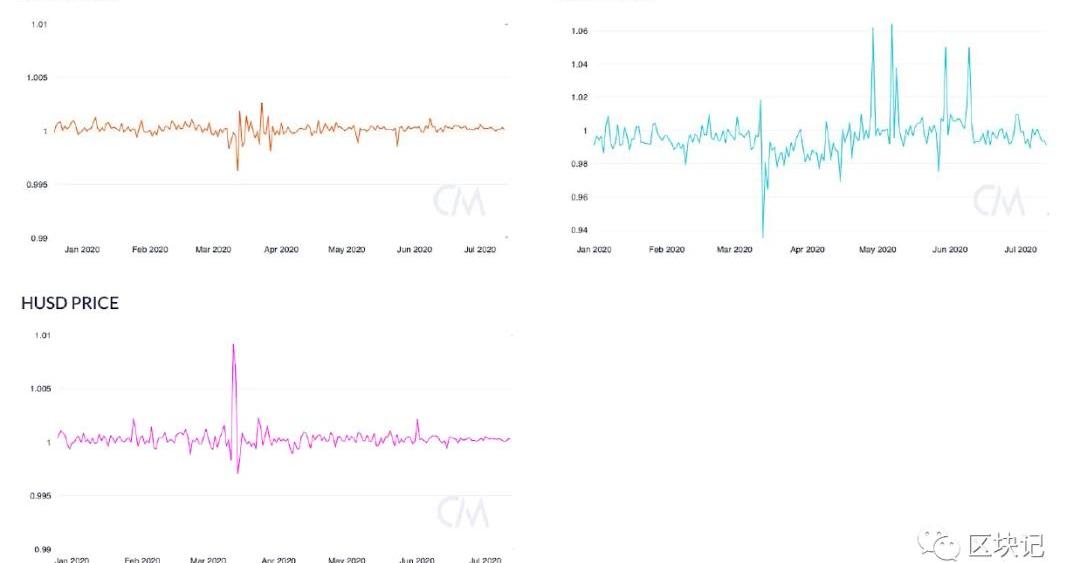

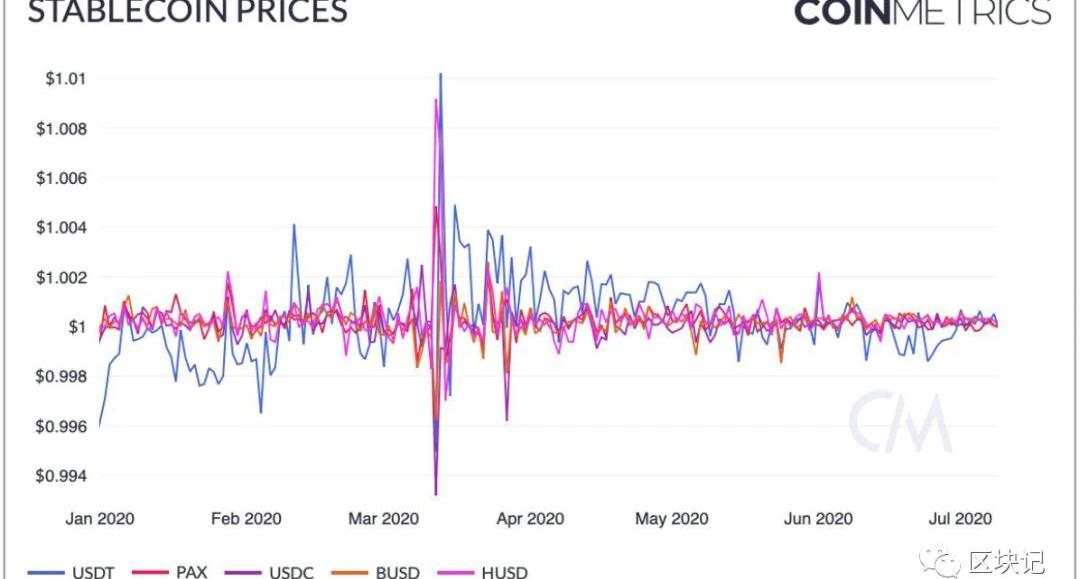

顧名思義,穩定幣一般保持相對穩定。在我們的樣本中,大部分穩定幣在去年都保持在0.99美元到1.01美元的范圍內。但關鍵的是,穩定幣價格即使是微小的波動,也會產生很大的影響。穩定幣的價格

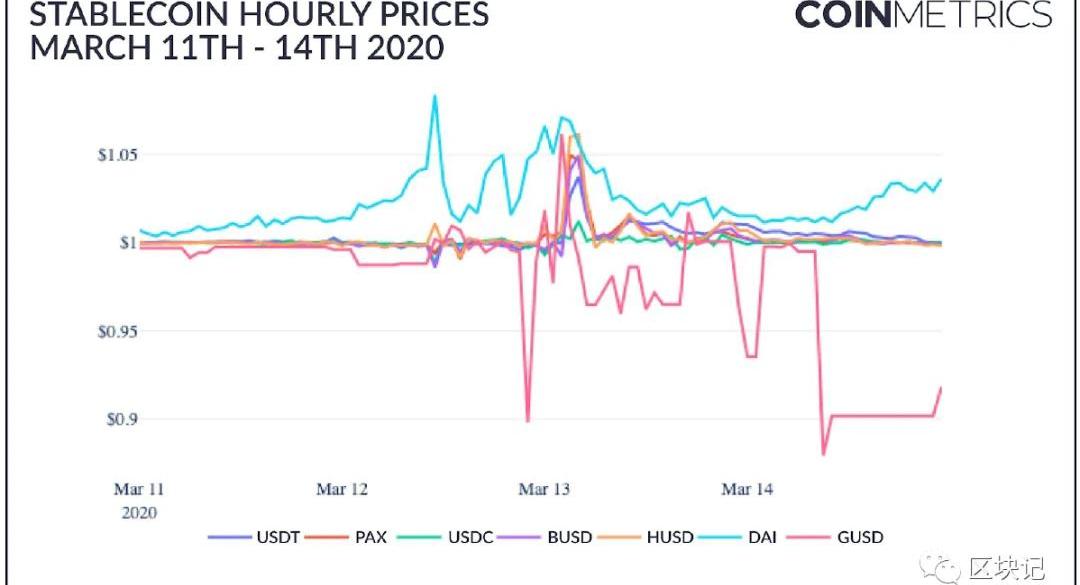

2020年3月12日,在比特幣價格下跌超過50%后,穩定幣市場突然陷入混亂。在市場波動的時候,穩定幣價格會因為供求關系的突然變化而出現波動。例如,當比特幣價格突然暴跌時,對穩定幣的需求往往會增加,因為投資者希望尋求避險資產。這種需求的增加會導致穩定幣的價格在選定的交易所里漲到1美元以上。下圖顯示了從3月11日到3月14日每小時的穩定幣價格。大多數穩定幣的價格在3月13日2:00至6:00UTC期間漲至1.03美元至1.06美元之間。這與BitMEX清算螺旋的時間一致,當時比特幣價格最低跌至3900美元。

報告:第一季度調整后DeFi TVL增長50% NFT交易量增長超25倍:CoinDesk今日發布了2021年第一季度行業趨勢報告。報告稱,經過一年的指數增長和活動之后,去中心化金融(DeFi)已開始降溫。在2021年第一季度,DeFi應用程序的加密資產管理總規模的美元價值似乎增長了150%,從大約200億美元增至500億美元。但是,大部分活動反映了以太坊和其他基于以太坊的代幣的美元價值不斷上升,而不是所管理的加密資產實際數量的增長。在調整此“價格效應”后,可以看到DeFi的總鎖定價值(TVL)在本季度增長了50%,并在3月底逐步修正。此外,去中心化交易所(DEX)的交易量也出現了類似的穩定增長模式,并且在第一季度末略有下降。搶走DeFi風頭的是NFT行業,交易量增長了25倍以上,某些市場的估值超過20億美元。[2021/4/22 20:45:40]

有兩個穩定幣的表現尤其比其他幣差:GUSD和DAI。GUSD價格遠遠跌破其錨定價,最低跌至0.90美元。此外,它沒有像其他穩定幣那樣恢復得那么好。這可能是由于GUSD的供應量相對較小,流動性較低。3月12日,GUSD的總供應量不到500萬,而我們樣本中的大多數其他穩定幣的供應量都在1億以上。DAI與錨定價的偏離與它作為MakerDAO生態系統中的去中心化穩定幣的獨特結構有關。3月12日ETH價格暴跌后,支持DAI的抵押債倉出現了一連串的清算。這導致了DAI在全系統范圍內的極度短缺,引起價格飆升至其錨定價之上。USDT、USDC、PAX、BUSD和HUSD的恢復情況似乎要好得多,在暴跌后幾天內就回到了接近1美元的價位。但如下圖所示,USDT的價格仍然高于1美元。值得注意的是,USDT的價格在5月中旬之前一直明顯高于USDC、PAX、BUSD和HUSD。

chainbulletin報告:中本聰創造比特幣時居住在倫敦:11月26日消息,據chainbulletin研究報告表示,中本聰在創造比特幣時在倫敦生活,報告從他的寫作風格、活動方式以及各國時區對比,公然指出英國倫敦是最有可能的地方。(chainbulletin)[2020/11/26 22:11:29]

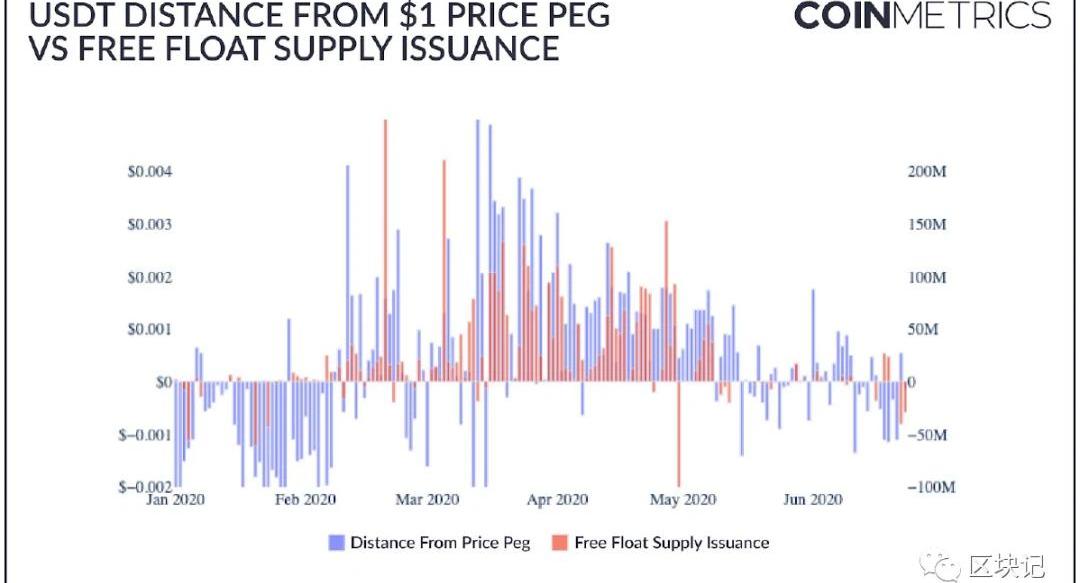

由于其作為價格錨定資產的性質,穩定幣價格的偏差創造了套利機會。例如,當穩定幣的價格高于1美元時,可以以每枚1美元的價格鑄制新幣,然后在交易所出售以獲得利潤。在足夠大的規模下交易的話,即使價格只略高于1美元,也能帶來可觀的利潤。下圖顯示了USDT_ETH與其1美元錨定價的偏離程度與每日發行的自由浮動供應量。自由浮動供應量是由CoinMetrics創建的一個指標,用于衡量市場上可自由使用的供應量,不包括不流動的供應量,比如基金會保管的供應量。在穩定幣的情況下,自由浮動供應量不包括已鑄出但未發行的幣。從圖中可看出,新發行的USDT_ETH的供應量絕大多數都是3月至5月產生的,當時USDT_ETH價格高于1美元。5月底新發行量急劇放緩,USDT_ETH價格趨向其錨定價,甚至跌破1美元,這可能解釋了為什么USDT_ETH供應量在3月12日之后爆發的原因:需求增加導致USDT_ETH價格上升到其錨定價之上,這為以1美元買入USDT_ETH創造了套利機會。

但依然存在一個重要的問題。需求沒有增加的話,就不會有套利機會的增加。那么,是什么原因推動了引起價格上漲的需求增長呢?回歸穩定

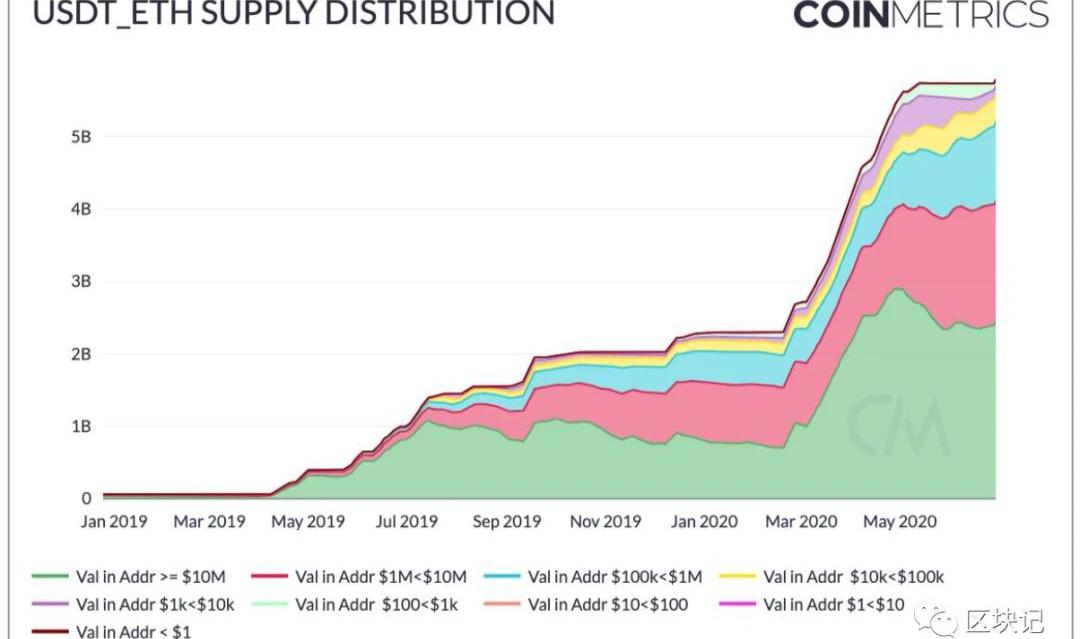

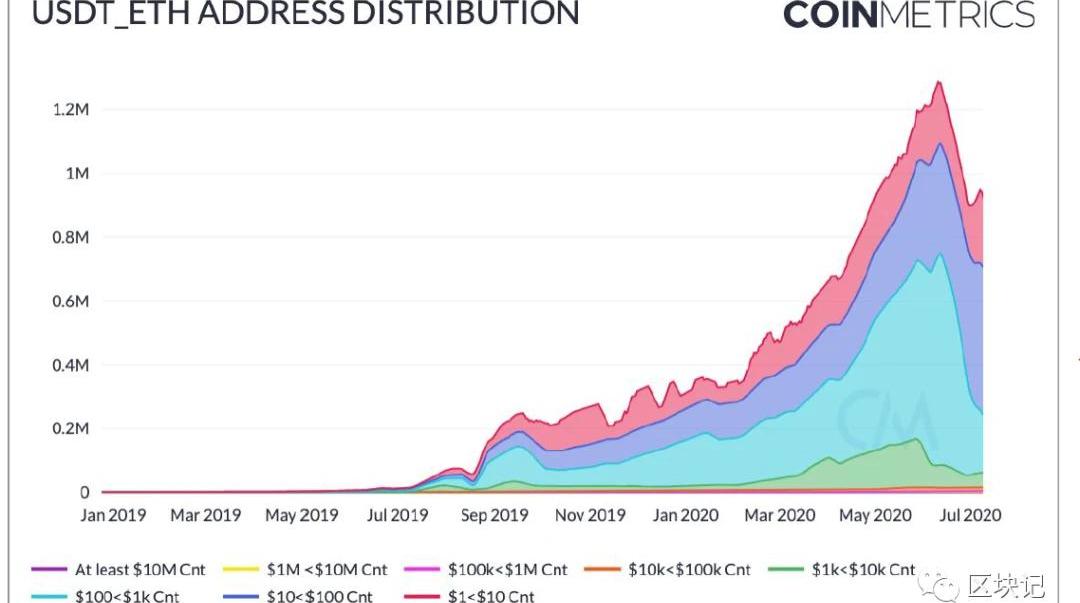

3月12日加密貨幣的暴跌是由全球股市的大規模拋售刺激的,原因來自對新冠病的恐慌。這導致了大量的現金涌入,以及全球美元的短缺。選擇穩定幣可以讓投資者將資金放置一邊,而不必全部套現成法幣并產生費用。這種對安全的急迫感可能占據了3月12日之后穩定幣需求增加的很大一部分。USDT_ETH的鏈上供應量分布似乎支持這一理論。下圖顯示了至少持有X個USDT_ETH的地址所持有的總供應量,其中X的范圍從1美元到1000萬美元。從下往上看,可以看出這其中絕大部分的供應量是由持有大量USDT_ETH的地址所擁有。持有至少價值100萬美元USDT_ETH的地址占了總供應量中的43.5億個。持有1千美元或更少的地址只持有總供應量的一小部分,如圖頂部所示。在持有價值100萬美元以上的USDT_ETH的地址中,交易所占了很大一部分。這些大額地址持有的USDT_ETH的數量在3月底和4月份大量增加,這說明交易所突然持有了更多的穩定幣。這也可能是由于交易所本身將法幣兌換成USDT_ETH等穩定幣。穩定幣使交易所之間的資金轉移變得相對容易,并提供結算功能,而不需要依賴傳統的匯款方式。

動態 | 報告:2019年區塊鏈市場全年融資47億美元 中美兩地區塊鏈融資遠超其他國家:1月16日,PAData發布《2019年全年區塊鏈項目融資分析報告》。報告顯示,2019年區塊鏈相關融資事件累計653起,投資市場總體回暖,下半年融資活動較上半年環比增長超50%。2019年區塊鏈相關融資市場流入資金近47億美元,月均融資資金達3.91億美元,項目平均融資資金超過866萬美元。同時,數字資產類項目最受投資者關注,交易所是該類別重點賽道,融資事件占到60%。此外,中美兩地在區塊鏈相關投融密度和廣度上遠超其他國家,合計投融事件占據全球60%。[2020/1/17]

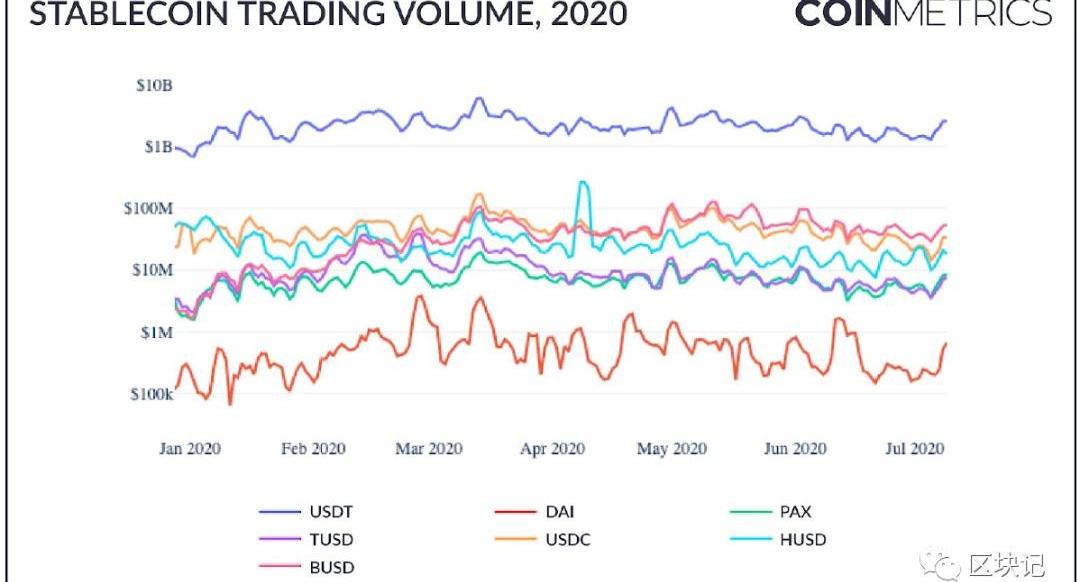

Tether在加密資產交易中也被廣泛使用,這可能是其價格波動的原因。在大多數交易所,穩定幣作為加密資產交易對的報價貨幣遠超法幣。不足為奇的是,穩定幣交易量的絕大部分是由Tether主導的。在我們的研究中,USDT報價對比所有其他穩定幣交易對的總和還要多。下圖是各交易所匯總的穩定幣報價的3日平均交易量。首先要注意的是與所有其他穩定幣相比USDT的交易量數量的絕對優勢。每天有價值數十億美元的USDT交易,而其他穩定幣的平均交易量不到1億美元。在研究樣本的其他穩定幣中,USDC和BUSD在整個2020年的平均交易量最高。USDT、USDC、BUSD和HUSD都在3月12日前后出現了交易量的大幅飆升。DAI的交易量也在3月達到峰值,不過最高日交易不到500萬美元。我們分析了以下交易所的交易量。Bitstamp、Binance、Binance.us、Coinbase、Kraken、Bitbank、Bithumb、Huobi、Bitfinex、Poloniex、Kucoin和Bittrex。我們選擇這些交易所是因為我們認為它們與其他加密交易所相比,擁有相對準確的交易量數據。

動態 | 調查報告:群體心理學是決定BTC價格的主要因素:在Data Trek Research進行的一項針對金融專家的調查中,超過一半的受訪者認為最近數字貨幣市場的發展與被稱為“群體心理學”的現象相關, 并認為“群體心理學”是決定數字貨幣價格的主要因素。據了解,群體心理學(group psychology)是以處于一定社會環境條件下的群體心理現象及其規律作為研究對象,包括群體概念的界定、群體分類、群體規范、群體凝聚力、從眾行為、群體與其成員的相互作用、領導與權力等內容。[2018/7/28]

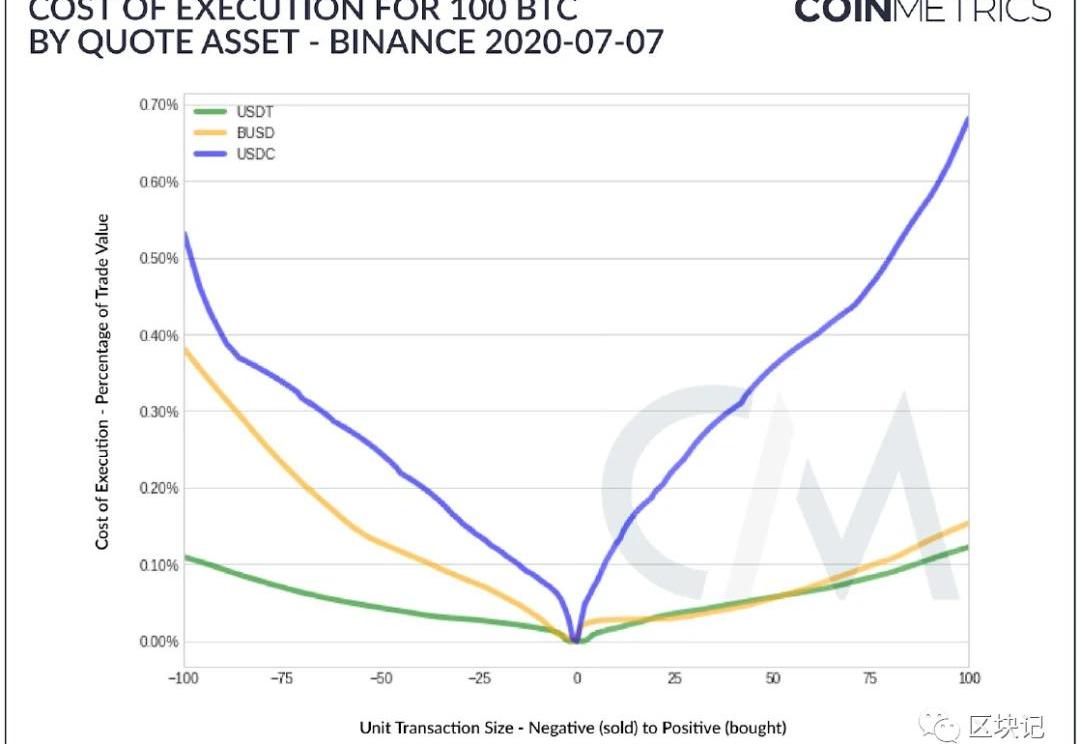

此外,穩定幣可以作為法幣入場的替代品,為那些沒有直接法幣通道的加密貨幣投資者提供流動性。這在那些對加密資產交易限制相對嚴格的國家尤其重要。過去的研究表明,USDT_ETH主要是在亞洲和歐洲市場使用。Tether保持如此優勢的主要原因之一是其相比于其他穩定幣的優越流動性。下圖顯示了幣安上進行0到100個BTC對USDT、BUSD和USDC的交易執行成本。如果交易100個BTC,USDT的費用要比其他兩個穩定幣低。流動性催生流動性,Tether有巨大的領先優勢。

崛起

另一種可能性是,穩定幣正越來越多地被用作交易媒介。鑒于穩定幣易于進行國際轉賬,全球匯款和跨境支付自然成為穩定幣的用途。也許由于3月12日大跌后許多法幣的惡性通貨膨脹,這些類型的支付正在增加。通過觀察持有不同數量穩定幣的地址數量,可以更清楚地了解其不同類型的用戶。下圖顯示了持有至少價值X美元的USDT_ETH的地址數量,其中X從1美元到1000萬美元不等。持有至少10美元的USDT_ETH地址超過75萬個,持有至少100美元的地址約有32.5萬個。但持有至少價值1000美元的USDT_ETH的地址不到5.5萬個,這意味著絕大多數地址持有的金額相對較小。有趣的是,3月12日之后,持有低于1000美元的USDT_ETH的地址數量迅速增長,但在6月8日左右開始下降。

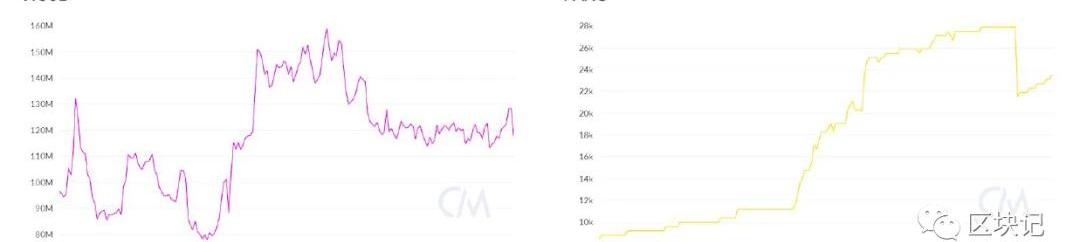

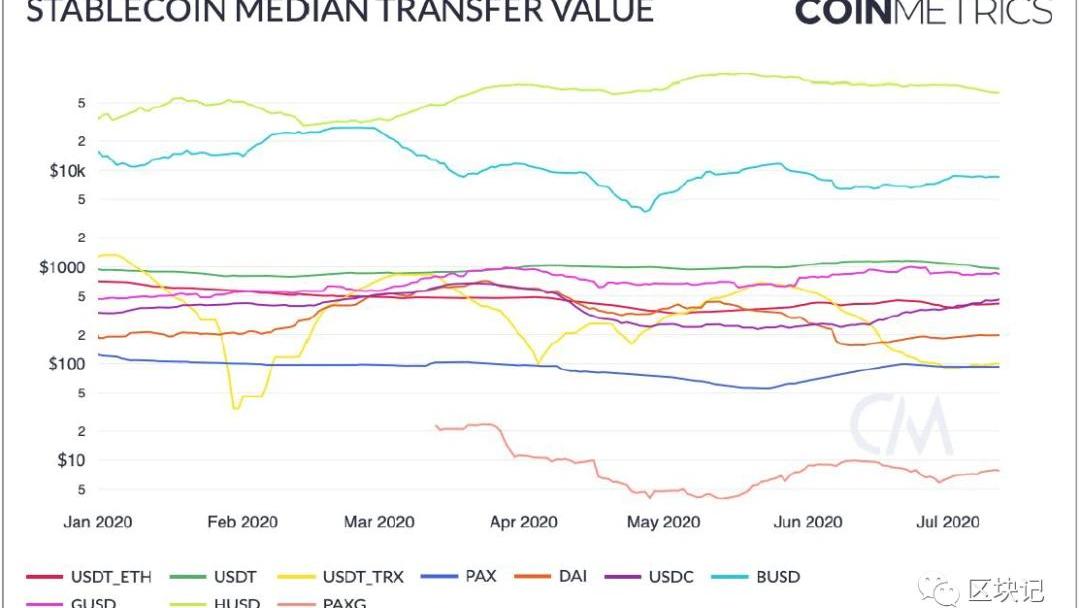

轉賬金額的中位數可以更多的了解不同穩定幣的使用情況。下圖顯示了穩定幣轉賬金額的中位數來描述不同的使用情況。盡管HUSD和BUSD的調整后總轉賬金額相對較低,但它們轉賬金額的中位數最高,分別約為7.55萬美元和8千美元。這表明它們主要用于交易所之間的結算或大額交易等目的。其次是USDT、GUSD、USDT_ETH和USDC,它們的轉賬金額從400美元到1000美元左右。第三層是由DAI、USDT_TRX和PAX組成,它們的轉賬金額中位數都在200美元以下。而在圖表的底部是PAXG,它的轉賬金額中位數約為6美元。

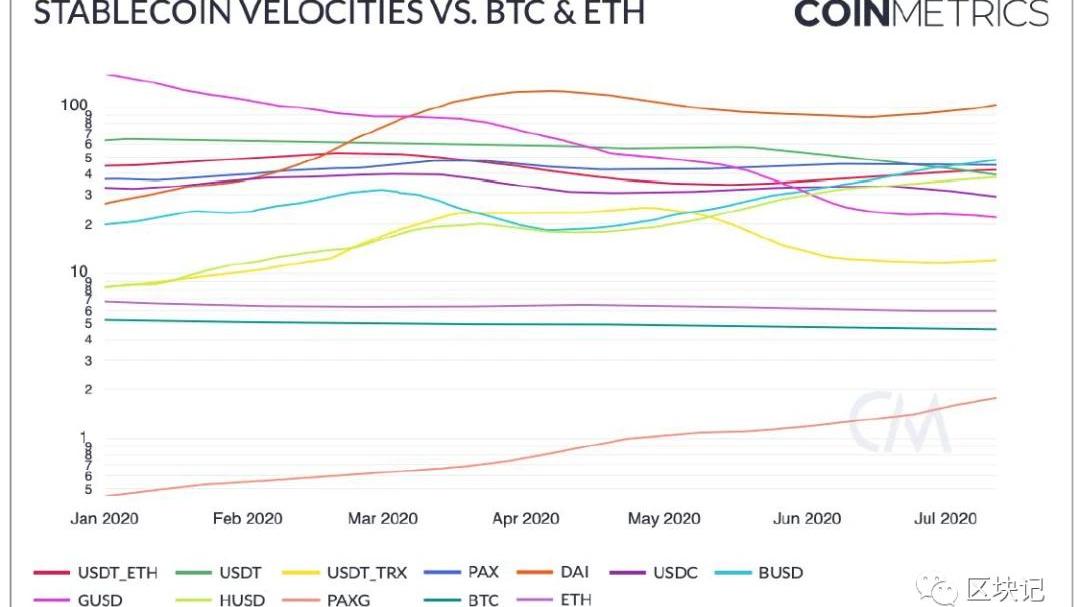

與BTC和ETH相比,穩定幣的交易頻率相對較高。速度是衡量一個平均供應單位在過去一年中被轉移的次數,可以被視為是一種周轉率。下圖為穩定幣的周轉速度。為了比較,還加入了BTC和ETH。BTC和ETH的速度在4到6之間,而穩定幣的速度大多在25到50之間。DAI的速度特別高,約為95。這說明穩定幣比BTC和ETH更像一種交易媒介。

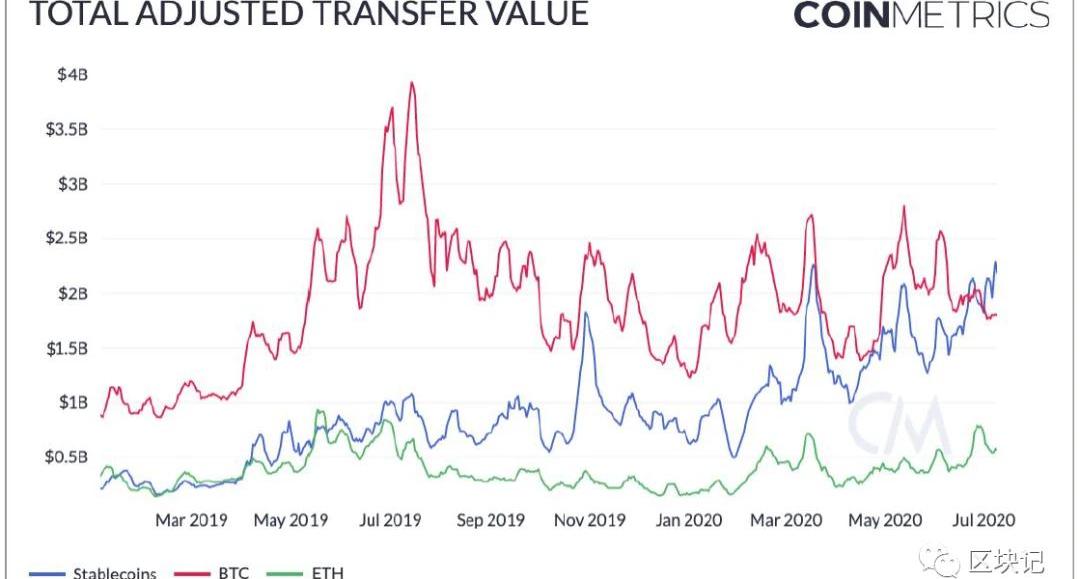

2020年6月,使用穩定幣轉移的價值首次超過了使用BTC轉移的金額。這是一個重要的里程碑,預示著穩定幣正在超越BTC成為主要的加密貨幣交易媒介。

穩定幣的崛起可能會對BTC和ETH產生重大影響,有好有壞。由于大多數穩定幣都是在以太坊上推出的,因此人們對它們通過增加整體的使用量是否推動平臺發展以及通過推高手續費是否影響平臺的發展有不少的爭論。但總體而言,隨著穩定幣的持續增長,它們可能會幫助將更多新用戶引入加密貨幣生態系統。穩定幣可能會成為幫助刺激加密貨幣技術在全球范圍內采用的手段,并在此過程中推動BTC和其他加密資產的使用。不確定的未來

穩定幣在3月12日的暴跌后有了快速的上漲。雖然許多穩定幣的供應量都在增長,但Tether供應量的增長超過了所有其他穩定幣的總和。這并不是什么新鮮事,因為Tether在其歷史上一直是占主導地位的穩定幣。但Tether會永遠保持領先地位嗎?Tether再次受到了監管部門的審查。7月7日,彭博社報道稱,金融行動特別工作組表示,穩定幣需要符合防洗錢和資助恐怖主義的標準。這將意味著交易所、場外交易平臺和穩定幣背后的公司需要創建流程來監控交易,并符合KYC標準。全球對KYC合規性的關注可能會對場外交易平臺和套利活動產生抑制作用,而這些活動對Tether的供應增長做出了貢獻。3月12日暴跌的后果表明,穩定幣有真正的用途,而且使用案例還在不斷增加。自3月以來USDC有很大的增長,并且越來越多地被用于以太坊上的去中心化金融應用。像Facebook的Libra這樣的新穩定幣也將面世。鑒于其優越的流動性和交易量,近期內Tether可能會保持領先地位,但其他穩定幣最終應該會趕上。隨著加密貨幣技術的成熟,穩定幣也將成熟。如果加密資產最終被大規模用于國際支付和全球匯款等目的,那么穩定幣自然成為真正的加密貨幣交易媒介。最后,穩定幣是加密貨幣用戶采用的新入口,也是蓬勃發展的生態系統的重要組成部分。無論加密貨幣技術在未來幾年如何發展,穩定幣無疑將成為其中的重要組成部分。

7月27日,DeFi“當紅辣子雞”YFI被中國社區分叉出YFII,7月29日,短短兩天時間不到,YFII的前端就遭到去中心化交易平臺Balancer強行下架.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC保持低波動,成交量降低:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報.

1900/1/1 0:00:00△同伴客數據:美國區塊鏈概念關聯股票散戶持倉和價格數據對比分析美國股市自3月疫情在當地爆發以來魔幻的完成了“V”形反轉,不無夸張的說“在紙面上”徹底收復了失地.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:王大樹,Odaily星球日報經授權轉載。FCoin合約平臺FMEX的重啟上線,以及相關公投的進行,FCoin近2億美元FUSD債務問題的處理方案也越來越清晰化,官方.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:Fiona,Odaily星球日報經授權轉載。如果說區塊鏈是一輛高速疾馳的車,那公鏈就是發動機:公鏈的水平直接影響著區塊鏈這輛車的奔跑速度.

1900/1/1 0:00:00這是特推史上最大的黑客入侵事件,拜登、奧巴馬等眾多名人推特遭到劫持,比特幣也因此得到了前所未有的宣傳效果.

1900/1/1 0:00:00