BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD-0.03%

ADA/HKD-0.03% SOL/HKD-0.12%

SOL/HKD-0.12% XRP/HKD+0.12%

XRP/HKD+0.12%編者按:本文來自巴比特資訊,作者:AshwathBalakrishnan,翻譯:Kyle,星球日報經授權發布。重要要點:鎖定總價值是衡量智能合約中抵押品的重要度量方式。Compound的供應和貸款來源比Aave高,但Aave的TVL排名卻更好。在某些情況下,例如資產聚合商,鎖定總價值是衡量價值獲取的直接方法。一種可能的解決方案是對比協議的收入,因為這種方法可以普遍應用于任何加密協議。

總價值鎖定是追蹤DeFi及其相應增長的最受歡迎的指標。但這里有一個問題:它不適用于所有協議。這就是為什么加密貨幣需要尋找替代方案的原因。一種度量標準不能滿足所有DeFi要求

數據:當前DeFi協議總鎖倉量為2068.5億美元:10月10日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2068.5億美元,24小時增加1.24%。鎖倉資產排名前五分別為Curve(160.3億美元)、AAVE(150億美元)、Maker DAO(137.6億美元)、InstaDApp(119億美元)、WBTC(116.2億美元)。[2021/10/10 20:18:54]

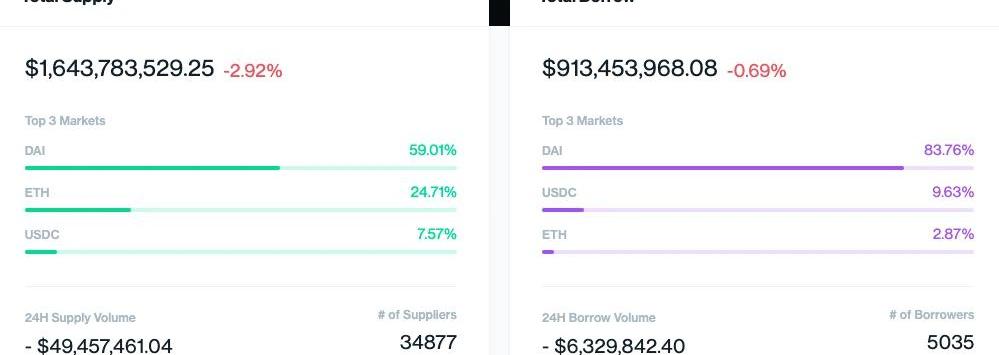

在DeFi生態系統中,有多個子細分市場,例如DEX,貨幣市場,資產聚合器和合成資產發行。種類繁多,嘗試應用一種千篇一律的指標來快速評估項目變得困難重重。對于自動做市商,TVL是交易者可以交換的可用流動資金總量。但是對于借貸市場,該指標表示可借用的資金量。讓我們來看另一個例子。如果Aave在鎖定的總價值方面領先于Compound,這是否意味著它的增長快于Compound?Compound目前提供的資本為16.4億美元,其中借貸為9.13億美元。這意味著資本利用率為55.5%,大約7.3億美元的供應可以被未來的借款人利用。

DeFi總鎖倉量突破1100億美元,創歷史新高:據DeBank最新數據顯示,DeFi總鎖倉量于5月2日突破1100億美元,創歷史新高。當前總鎖倉量為1112.4億美元,凈鎖倉量為790.3億美元。當前鎖倉金額排名前三的DeFi協議分別是PancakeSwap(142億美元)、Uniswap(103億美元)、Compound(103億美元)。

總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2021/5/2 21:17:33]

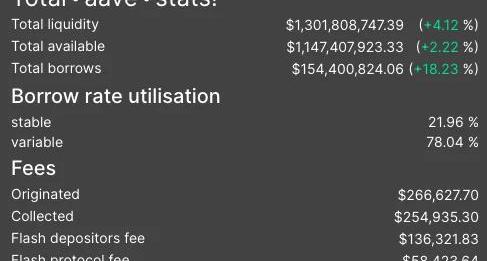

資料來源:Compound但是,Aave的供應量為13億美元,活躍借款為1.54億美元,可供借款人使用的差額為11.5億美元。Aave的資本利用率僅為11.76%

DeFi總鎖倉量484.9億美元,歐易OKEx平臺NMR領漲:據歐易OKEx統計,DeFi項目當前總鎖倉量為484.9億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅前三位分別是NMR、BOT、MIR;

截至18:00,歐易OKEx平臺熱門DeFi幣種如下:[2021/2/7 19:09:17]

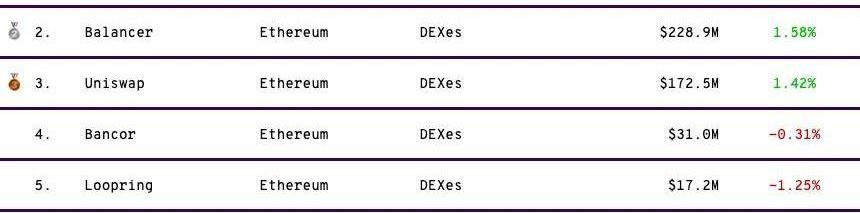

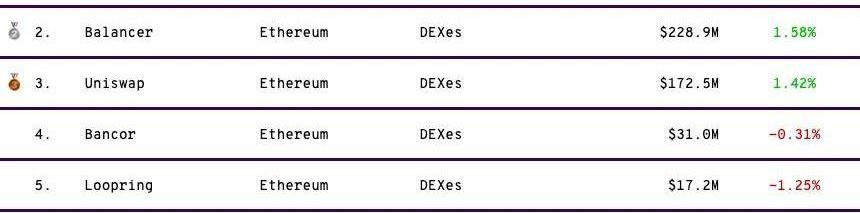

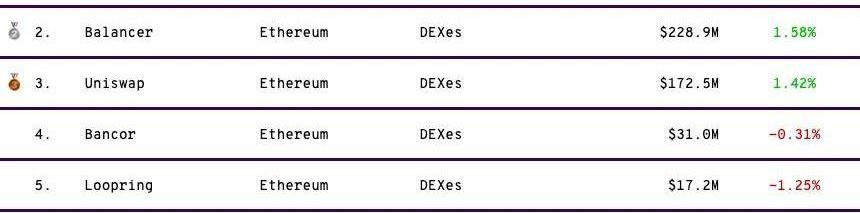

資料來源:AaveWatchCompound的增長源于流動性挖掘,而Aave在沒有任何有意義的代幣激勵的情況下取得了成功。無論增長是否是由流動性挖礦引起的,Compound的數據都表明,與Aave相比,其市場更大,利用率更高。本質上,如果Compound的供應量為1000億美元,而借款人獲得了990億美元,但Aave的供應量為100億美元,而借款人利用了10億美元,那么TVL仍然將Aave的收入排在Compound之上。TVL指標對Compound具有更多的貸款來源進行了懲罰。這類似于說一家銀行比另一家銀行更好,因為它發行的貸款較少,因此有更多的流動性來迎合未來的借款人。而對于Synthetix,TVL是協議中所抵押SNX產品和SNX的市場價格。如果Synthetix上的活動停滯不前,但是SNX的價格上漲了30%,那么假設SNX的抵押保持不變,TVL也將上漲30%。同樣,如果抵押的SNX百分比下降,TVL也會下降類似的幅度。Synthetix協議的增長并不主要取決于生態系統中有多少抵押品,而取決于合成資產被鑄造的數量和交易所的交易量。雖然抵押品鎖定是必不可少的,因為它會固有地增加可以發行的合成資產數量,但TVL無疑是一個跟蹤這個協議增長和使用情況的錯誤指標。對于Uniswap,Curve和Balancer等自動市場做市商,TVL衡量交易者可以利用的流動性量。盡管這很重要,但它并不能固有地衡量所創造的價值。TokenTerminal顯示Uniswap的年化收入為1.11億美元,而Balancer為3080萬美元。盡管Balancer的TVL比Uniswap高33%。此外,連接到大量DeFidApp的KyberNetwork等流動性聚合商從這些來源獲取流動性,因此流動性并未鎖定在協議中。但是,與Bancor相比,Kyber通常可以提高交易量并產生更多收入,而后者的TVL卻是Kyber的3倍。

DeFi 概念板塊今日平均漲幅為1.87%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為1.87%。47個幣種中30個上漲,17個下跌,其中領漲幣種為:BNT(+23.09%)、SNX(+15.37%)、SUSHI(+14.68%)。領跌幣種為:WNXM(-10.01%)、MLN(-4.55%)、NMR(-4.27%)。[2020/12/15 15:12:11]

資料來源:DeFiPulse積極的一點是,TVL確實描述了一些孤立案例中協議的增長。yEarnFinance之類的資產聚合器就是一個很好的例子。YFI持有者退出時會從yVault投資者那里收取費用,因此該項目的收入流和TVL是直接相關的。盡管如此,只有少數DeFi協議可以從TVL中獲取價值。當該協議的交易量增加時,Synthetix代幣持有者將獲得費用收入獎勵,而Aave的利益相關者也將獲得該協議賺取的費用。因此,TVL的高低或許無關緊要,除非它確實能夠表明增長和價值獲取。TVL的潛在替代選擇

與TVL相比,使用更普遍的財務指標可以提供更高的清晰度。所有協議都會為代幣持有者,驗證者或其他參與者帶來收入。協議產生的總收入直接表明協議為人們創造了多少價值。

資料來源:TokenTerminal對于相對估值,可以轉向價格與銷售比率,即代幣的市值除以年化收入。對于相對估值,可以轉向價格與銷售比率,即代幣的市值除以年化收入。是應該使用當前市值還是完全攤薄是另一個要考慮的因素。但這因投資者而異。

DeFi項目的價格-銷售比率,來源:TokenTerminal盡管進行了上述評估,TVL指標仍可以用于評估AMM或抵押品中的流動性,從中可以為合成資產發行平臺生成流動性。但是,如果不慎使用,TVL無法提供DeFi協議中增長的準確表示。并且,在出現其他選擇之前,用戶應該對鎖定價值保持半信半疑的態度。

比特幣回落到了11750美元,IV也同步快速回落。昨日播報中,從多種數據來看,比特幣沒能有效地脫離12000美元,今天就出現了快速回調.

1900/1/1 0:00:00Filecoin分叉是個5-10億美金的生意?7月17日,加密貨幣分析師比特傻通過微博提到:“最近市場上分叉Filecoin的人,暗流涌動;就比特傻知道想分叉Filecoin的人.

1900/1/1 0:00:00編者按:本文來自深潮TechFlow,作者:邦尼,Odaily星球日報經授權轉載。高昂的手續費、擁堵的網絡、抵觸的開發者……以太坊上的當紅炸子雞DeFi仿佛時時在勸退開發者和用戶.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:1inch,編譯:隔夜的粥,星球日報經授權發布。8月11日消息,去中心化交易所聚合協議1inch.exchange今日宣布推出自動做市商服務Mooniswap,

1900/1/1 0:00:00在上一篇文章中,我們已經從鏈上大數據的角度解析了7月的整體數據情況,可以看到當比特幣價格升至10000美元一線之后,鏈上數據的相關活躍度數據明顯增加.

1900/1/1 0:00:00頭條 ConsenSys常務董事提議降低ETH區塊獎勵至0.5ETH,礦工反應冷淡以太坊開發公司ConsenSys常務董事JohnLilic近日提交了EIP-2878提案.

1900/1/1 0:00:00