BTC/HKD+0.28%

BTC/HKD+0.28% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD+0.19%

LTC/HKD+0.19% ADA/HKD-0.77%

ADA/HKD-0.77% SOL/HKD-0.76%

SOL/HKD-0.76% XRP/HKD-0.55%

XRP/HKD-0.55%6月初的時候寫了篇文章《DEX的競爭將比中心化交易所更加慘烈!》,主要觀點是因為可組合性的原因,資金流動會非常順暢,對于做市資金來說,哪里收益高就會去哪里,而用戶端哪里費用低,就會傾向于去哪里。導致的結果就是DEX會面臨資產端、用戶端兩方面的激勵競爭,DEX將難以建立護城河,競爭會極為慘烈。而流動性挖礦狂潮的出現,完美驗證了這一論斷。在繼續DEX的探討之前,有必要先來復盤一下最近興起的流動性挖礦狂潮。一、流動性挖礦狂潮

Compound

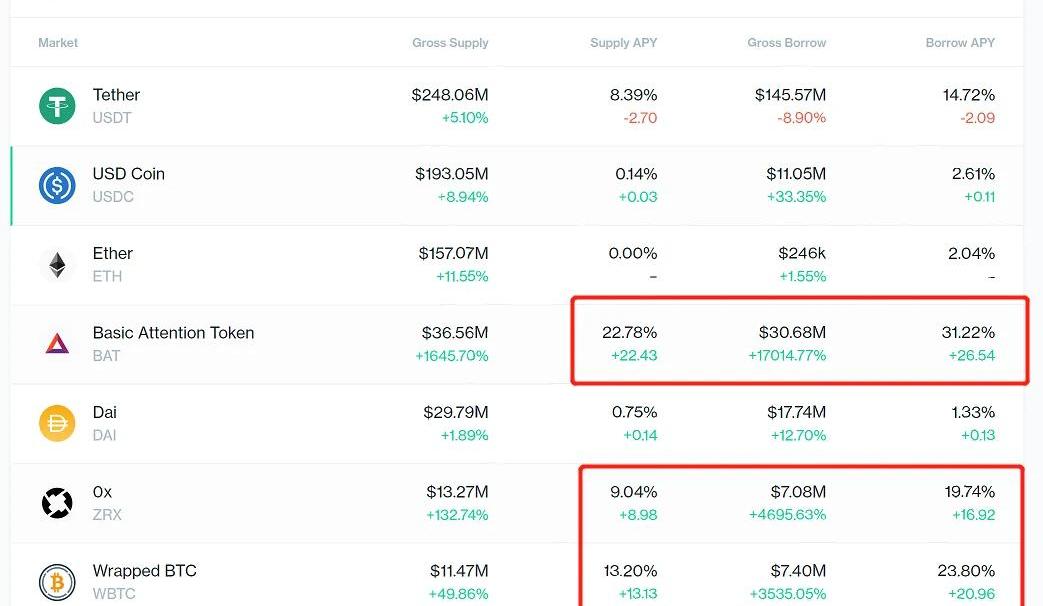

6月15日Compound最先開啟了流動性挖礦和借貸挖礦,因為按照支付的利息分發代幣,導致小幣種被瘋狂借貸,進而形成了畸形的利率市場,影響到了真實的借貸需求。

來源:Compound.finance而這與通過流動性挖礦來提供更好的體驗、降低使用成本的目的是相悖的,所以Compound后期取消了借貸挖礦,保留了流動性挖礦,這毫無疑問是個正確的決策。與此同時Compound代幣價格的快速拉升,挖礦的超高收益點燃了市場的挖礦熱情。Balancer

萬卉復盤Yam事件:反饋周期將是未來線上治理的關鍵參數:8月13日消息,Primitive Ventures創始合伙人萬卉在微博復盤Yam事件,她提到反饋周期將是未來線上治理的關鍵參數,此外,項目方不應通過軟性賄賂影響博弈結構。萬卉還表示,在溝通過程中沒有把復雜的信息做到社區可以消化的轉述(這個確實很難,但是未來的社區治理要吸取經驗教訓),并且合約寫死的時間線過于緊湊,導致出事沒有足夠的協調時間,這個當年在312的時候MAKER拍賣也發生過,當時也是時間太緊張導致流拍。這個反饋周期是未來線上治理一個很關鍵的參數,不能太短,也不能太長。

在號召投票的時候,不應該通過“軟性賄賂”來影響博弈結果。譬如為了獲取足夠的票倉,來進行投票獎勵。這個會影響理性的判斷,特別是對于信息有限的社區成員,可能會帶來負外部性。[2020/8/13]

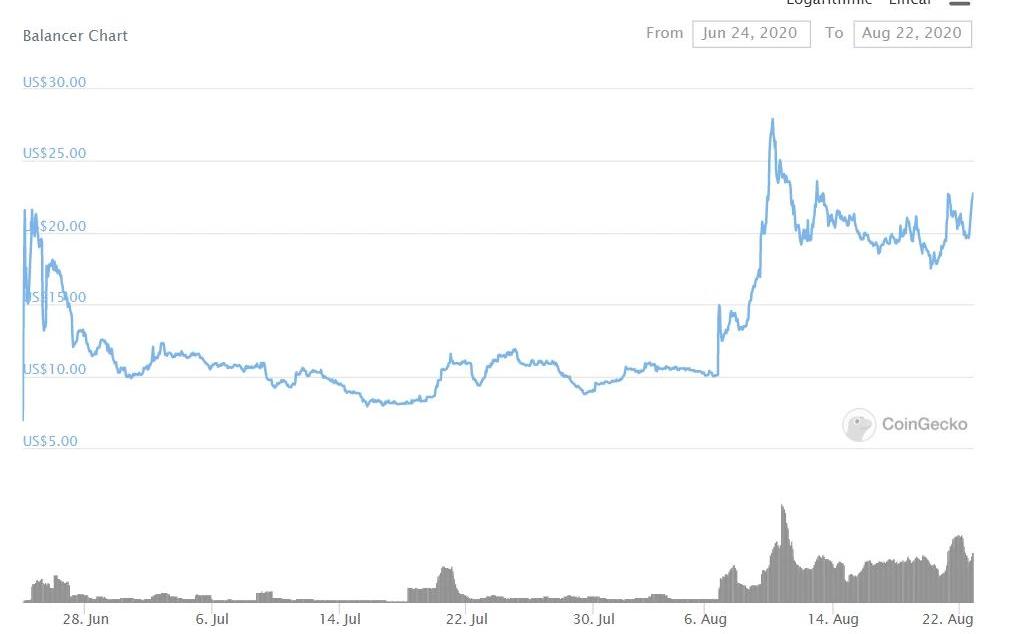

事實上Balancer的流動性挖礦開始的更早,只是代幣分發晚于Compound。雖然有Compound很好的樣板在前,但BAL的價格走勢并未能復制COMP,一是Balancer出現時間很短,沒有形成很強的共識,以及行業地位、數據量上都和Compound差距不小。而且其上線之初價格并不算低,以及挖礦還并未徹底火爆,所以其價格一路走低,到8月挖礦徹底爆發之后,價格才有所反彈。

主力成交數據復盤:此輪拉升主力在Bitfinex:AICoin PRO版K線主力成交數據顯示:過去24小時,比特幣持續拉升,現貨價格曾一度逼近9000美元。

在拉升過程中,Bitfinex的主力買入了185筆,共計5638.89BTC;主力賣出僅81筆,共計2339.35BTC,主力買賣成交差3299.53BTC。

幣安成交差-855.51BTC,火幣成交差442.87BTC,OKEx成交差-265.87BTC。

明顯,此輪拉升主力在Bitfinex。[2020/4/30]

來源:coingecko.comBalancer是第一個開啟挖礦的DEX,開啟挖礦之后數據量一路上揚,目前基本穩定在DEX排行榜前五,這是一個很不錯的成績。事實上在Curve開啟流動性挖礦之前,Balancer一直是首選的挖礦主戰場。在這之后一堆項目都開啟或者計劃開啟流動性挖礦計劃,但Curve才是重頭戲。Curve

Curve本身在DEX領域就是排名第二的明星產品,交易量巨大,而其發幣計劃也受到了市場的一致期待,包括幣安為首的三大交易所都在第一時間上線了CRV代幣。然而因為CRV巨大的發行量,以及每天200萬枚的產出量,讓CRV價格一路走低,礦工堅定的執行挖賣提策略,而且因為其業務為穩定幣之間的兌換,挖礦沒有無償損失,所以其鎖倉量飛速提升,同時隨著而來的對CRV代幣在市場上的持續拋售。

復盤:405萬張主力賣出后價格迅速回落:AICoin PRO版K線主力成交數據顯示:BitMEX XBT永續合約從4月23日23:00至今在小時周期中做上漲中繼平臺。

10:05分,價格接近平臺上沿壓力線,并突破。突破后,并無主力買入單子跟進,相反有2筆,共計405.97萬美元的主力賣出單子。因此可判斷為假突破,隨后價格迅速回調,最高點最低點相差近200美元。 當前,價格仍然比較接近上沿線,請密切留意主力成交情況。[2020/4/29]

來源:debank.comCurve挖礦收益能有多高呢,舉個例子,YFI發行了ETH的包裝產品YETH,其原理是拿ETH到MakerDAO抵押借出DAI,然后用DAI去Curve挖礦,年化收益高達到100%。所以說CRV撐住了挖礦市場的高收益率,這話并沒有錯。以上都是正統的流動性挖礦,挖的都是已經成熟的項目,收益率雖然比較高,但也沒有到離譜的程度。而隨著YFI、YAM以及SushiSwap的誕生,則是徹底引爆了流動性挖礦的市場。YFI

主力成交復盤:火幣上的主力先砸盤,幣安現貨主力成交活躍:AICoin PRO版K線主力成交數據顯示:13:00,火幣BTC現貨出現了一筆價格為7122.12美元,數量為253.66BTC的大單賣出;隨后,幣安BTC現貨相繼出現13筆,總額超過1132BTC的大額賣出,主力成交活躍。 可見,這輪下跌中,火幣上的主力最先砸盤。另外,因主力成交活躍我們需要密切關注幣安BTC現貨的主力成交情況。[2020/4/10]

YFI是一個具有自動調倉功能的平臺聚合協議,是本輪流動性挖礦中的重要角色。其開創性地在DeFi里使用了比特幣類似的代幣分發模型,無私募、無預挖、無團隊份額,極度公平的代幣分發模型,一下子點燃了社區對于公平的渴求,對于VC等以超低價獲得Token的不滿,受到了DeFi社區的追捧。YFI讓行業內見證了萬倍幣的誕生,以及見證了從0到8億美金市值僅僅只需40多天的奇跡。DeFi社區對YFI模式的認可可見一斑。YFI開創性的模式取得了巨大的成功,其后使用YFI模式分發代幣的項目接踵而來,其中YAM來得最快。YAM

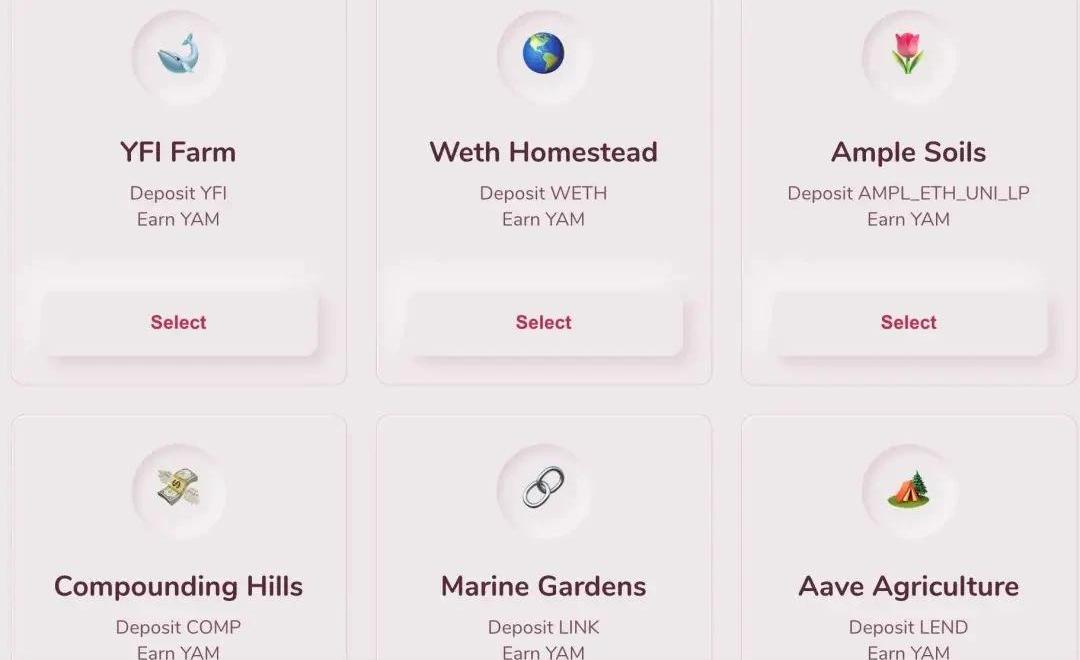

YAM使用了YFI的代幣分發模式,同時在YFI的基礎上加入了AMPL的彈性供應機制,幣價錨定1美元,當價格在1美元之上時,將會增發代幣調節價格。由于YFI巨大的標桿效應,使得YAM取得了極大的關注度,以及YAM開創性的流動性挖礦模式,引領了接下來更大的挖礦狂潮。YAM在上線6小時后就有超過1.7億美元資金參與了進來,而且合約也并未經過審計,這是非常難以想象的。YAM把代幣分配給了如下幾個池子,只要往合約內存入資金,就可以分到代幣,越早參與收益越高,這是YAM開創性的設計。而事實上YAM代幣沒有捕獲任何價值,其只有治理價值。

主力大單跟蹤復盤:開多又平多 主力已完成短線操作:AICoin PRO版K線主力大單跟蹤顯示:3月9日全天,OKEx及火幣的季度合約總計有6筆千萬美元級別以上的買單成交,總成交金額超過7600萬美元。這一過程中,AI-PD-持倉差值為大正值,為主力開多。3月10日早上九點后,OKEx及火幣的季度合約總計有10筆千萬美元級別以上的賣單成交,這一過程中,AI-PD-持倉差值為大負值,為主力平多。數據表明,過去36小時,主力開多又平多,已完成短線操作。[2020/3/11]

來源:https://www.panewslab.com/zh/articledetails/D61950915.html再接著就是SushiSwap的出現,改寫了流動性挖礦的常規套路,其在YFI代幣分發機制、YAM挖礦機制的基礎上,盯上了Uniswap的流動性池。SushiSwap

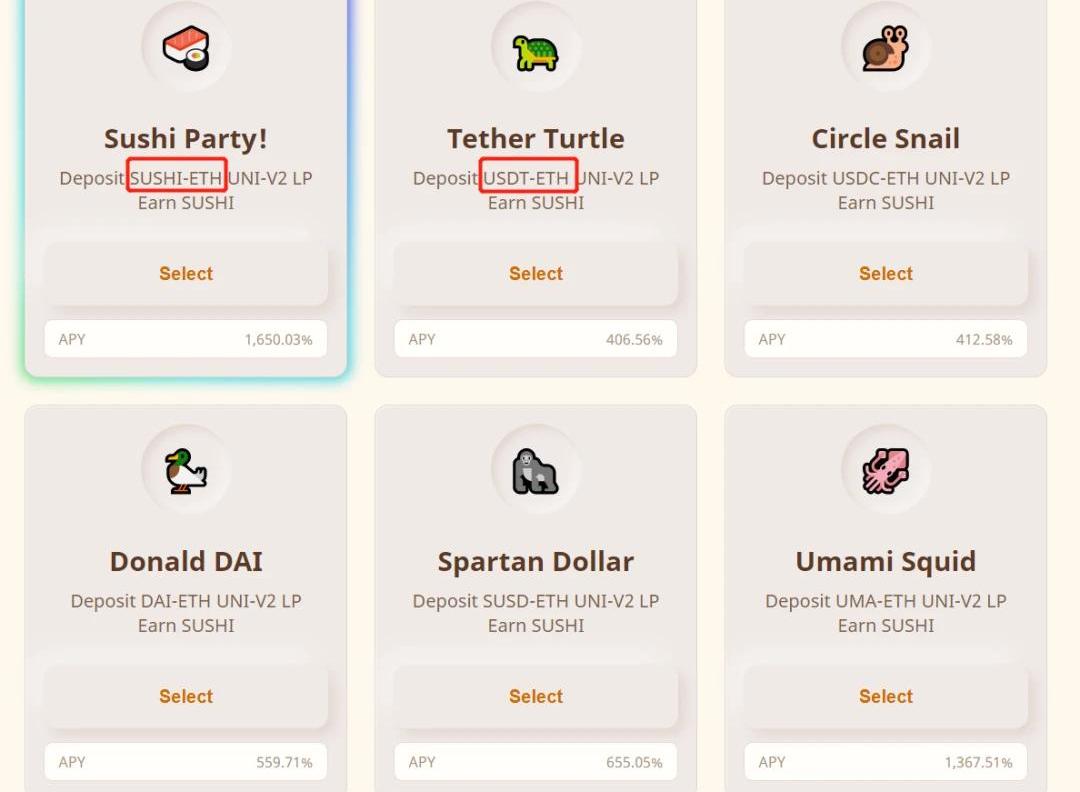

SushiSwap分叉自Uniswap,想要挖到SUSHI代幣,需要在Uniswap上為特定交易對提供做市,再把做市獲得的LPtoken抵押到SushiSwap上。而之所以說其盯上了Uniswap的流動性池,是因為其計劃在挖礦開啟兩周后進行流動性遷移,在SushiSwap挖礦的流動性都將會被遷移到SushiSwap內。

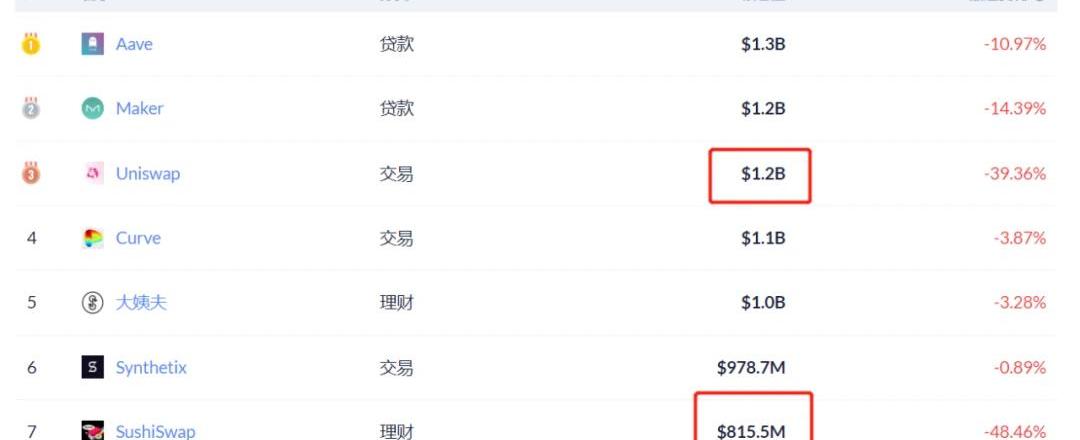

來源:sushiswap.org這對Uniswap來說,是極為可怕的攻擊,用流動性挖礦產生的高收益講一個富有想象力的故事,而這個故事將能夠為價格提供支撐,吸引更多資金進來鎖定。目前Uniswap鎖倉資金12億美金,而SushiSwap就占了8.5億美金,而如果這些流動性都被遷移到SushiSwap上,這一事件無疑會影響深遠。

來源:debank.com而SushiSwap挖礦超高的收益率,且根本無需進行什么開發,讓所有人都覺得發現了金礦,SushiSwap之后無數的仿盤誕生而出。一時間葡萄、火腿、意大利面、蝦仁、壽司、泡菜、拉面等都紛紛出現,而在以太坊之外的波場和柚子上也出現了珍珠、胡蘿卜、三文魚、鉆石、珊瑚等仿盤。同時小蟻、公信鏈等生態也有開啟流動性挖礦的動作。全民挖礦的大潮順勢而起。這些仿盤上線時大多沒有經過審計,但依然有大量資金沖進去挖掘頭礦,當然也確實讓很多人賺到了錢。而這里有個關鍵問題是,大家明知道代幣沒有價值,誰還會去買?當然只能是認為代幣價格會上漲,想要博一把的二級市場投資人了。而隨著近期大盤的下跌,這些沒有任何價值的胡蘿卜、三文魚等迎來了更大幅度的下跌,二級市購買的人損失慘重。而在這其中交易所的身影也并不罕見,BigONE、Hoo、幣安等都開通了挖礦理財服務,年化收益率高達數百。二、流動性挖礦的本質

我們可以看到流動性挖礦從最初的鼓勵用戶提供流動性,為用戶提供更好的使用體驗,到YFI成為了更好的代幣分發方式,YFI作為一個聚合理財平臺,其還是能夠捕獲到價值的。而到了YAM以及之后的仿盤,其代幣除治理價值外沒有任何價值,而如果影響力不夠大,治理價值基本等于零,其本質是為了分發而分發,價值支撐只有不斷的套娃以及二級市場的投機來實現。除了SUSHI有個不錯的故事,其他連個故事都沒有,其本質上是資金對于收益的追逐,而在追逐過程中,甚至可以不顧風險。所以流動性挖礦的本質是資金對收益率的渴求。在DeFi世界里資金是可自由流動及不斷套娃的,經過層層嵌套,讓一份資金能夠獲得多重收益。而基于可組合性,資金毫無忠誠度,哪里收益高就會流向哪里。在這樣一種情況下,對于流動性的爭奪將是常態,資金將永遠稀缺。一旦有人能夠提供高于平均水平的收益率且風險可控,資金將會快速聚集,其他平臺的資金將會快速流失。。資金的不斷遷移,在未來的DEX中將會是常態。三、DEX何去何從?

在流動性挖礦狂潮中我們看到了DEX對于流動性的極端渴望,而SushiSwap開啟了DEX流動性戰爭的另一個維度。如果說之前DEX之間的流動性競爭處于冷兵器時代,SushiSwap直接把戰爭推到了熱武器時代,其慘烈程度不可同日而語。而且因為這個模式并非SushiSwap獨家專利,后來者們都可以這樣做,甚至Uniswap的反擊也可以通過同樣的方式在SushiSwap上來一遍。到這里我們可以發現目前的DEX是真的沒有護城河的,辛苦幾年建立的行業優勢,可能在幾天內被人全部拿走。即使Uniswap發行了代幣,也只不過是收益率對轟而已,依然擺脫不了白刃戰的局面。這就導致DEX將會為爭奪流動性而花費巨大精力,因為隨時可能被顛覆,這將會倒逼DEX快速發展迭代。但又因為可以被簡單復用,再多的創新也難逃被fork的命運,到了這一步可能會倒逼應用不再開放分叉授權。這將會是對DeFi開放精神的打擊。到這里我倒更能體會到1inch的美好了,不管流動性在哪里,我都能提供最好的流動性,不用為了流動性爭個你死我活。DEX后續的發展重點應該是如何在可組合性與護城河之間找到平衡,而這需要從業者們去努力探尋。但,也許最終也無法找到?-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

文|秦曉峰編輯|郝方舟出品|Odaily星球日報 去中心化金融太火了,這是過去幾個月,加密市場參與者的共同感受.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。如果加密行業真的想要贏過中心化金融,去中心化金融行業就必須要制定出一套非托管和免許可的財務標準,未來允許任何人都能輕松訪問任何金融服務.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。央行數字貨幣的進展無疑是2020年的最重磅消息,從農業銀行的DCEP錢包內測,到美團等互聯網巨頭宣布合作,再到蘇州、.

1900/1/1 0:00:00美國數字金融目前的發展可以說是落后于世界上其它一些領先的國家。譬如,在數字資產方面,泰國政府已經在2020年6月開始在區塊鏈上銷售政府發行的數字債券.

1900/1/1 0:00:00文|棘輪林格2020年,DeFi一直是幣圈的頭號熱點。自今年6月以來,流動性挖礦徹底引爆了DeFi生態。從Compound到此后的YFI,DeFi礦工們收獲頗豐.

1900/1/1 0:00:00作為中國加密貨幣生態的布局者,火幣一直站在最前線。對于中國社區分叉的YFII,火幣23日突然宣布上幣,把YFII直接拉升了起來,但25日又出現劇烈波動.

1900/1/1 0:00:00