BTC/HKD-6.38%

BTC/HKD-6.38% ETH/HKD-11.76%

ETH/HKD-11.76% LTC/HKD-13.57%

LTC/HKD-13.57% ADA/HKD-11.13%

ADA/HKD-11.13% SOL/HKD-11.06%

SOL/HKD-11.06% XRP/HKD-13.28%

XRP/HKD-13.28%編者按:本文來自碳鏈價值,Odaily星球日報經授權轉載。在短短70個小時里,自動化做市商「壽司」Sushiswap鎖倉總價值就超過7.5億美元,甚至有超越Uniswap之勢。問題是,它能成功嗎?

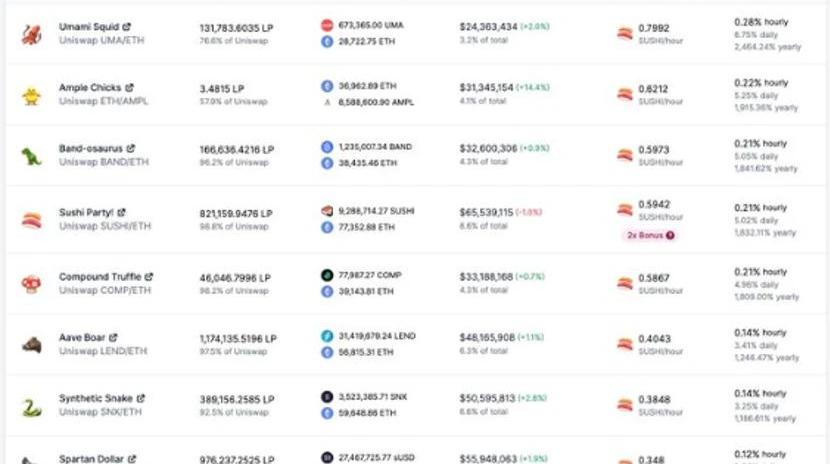

雖然很多人都知道Sushiswap是「克隆版的Uniswap」,但兩者之間其實有一個主要區別,即:在Sushiswap上,交易費是在流動性提供者和SUSHI代幣持有人之間分配,而在Uniswap上,交易費則是在流動性提供者和股權持有人之間分配。如果你想賺取SUSHI代幣,需要先選定一個加密資產,然后在Uniswap上提供流動性,然后你持有的這個流動性代幣會從Uniswap上抵押兌換成SUSHI代幣。倘若一切順利的話,兩周之后Sushiswap會把你抵押在Uniswap中的流動性轉移到他們自己的去中心化交易所中,這個操作其實就是分叉Uniswap。

多邊央行數字貨幣橋項目在京召開會議:金色財經報道,近日,香港金融管理局、泰國中央銀行、阿聯酋中央銀行和中國人民銀行數字貨幣研究所等多邊央行數字貨幣橋項目(Project mBridge)發起方在京召開系列會議,討論最小化可行性產品(MVP)研發及階段落地有關工作。[2023/6/29 22:08:37]

與此同時,抵押人可以賺取SUSHI代幣,也意味著他們有權獲得Sushiswap上每筆交易的0.05%交易費,剩下的0.25%交易費收入將會提供給流動性提供者。從這個角度來看,Uniswap協議上的交易者如果在Sushiswap上交易SUSHI代幣基本上也需要支付0.3%的交易費,這其實和Uniswap上的交易沒有太多不同。基于上述分析,你會發現Sushiswap似乎只成功分叉了一部分Uniswap。這又意味著什么呢?

Web3實物收藏平臺Collector Crypt完成種子輪融資:2月10日消息,Web3 實物收藏平臺 Collector Crypt 宣布完成種子輪融資,具體金額暫未披露。本輪融資由 GSR、Big Brain Holdings、FunFair Ventures、Genesis Block Ventures、Master Ventures Investment Management、StarLaunch 和 Telos 參投。

Collector Crypt 使用完全可組合的區塊鏈基礎設施,將知名品牌、評級公司、實體金庫和去中心化 Web3 市場結合起來為用戶提供低風險收藏解決方案,其原生 Token COLL 具有折扣、獎勵分發和治理等實效。[2023/2/10 11:59:34]

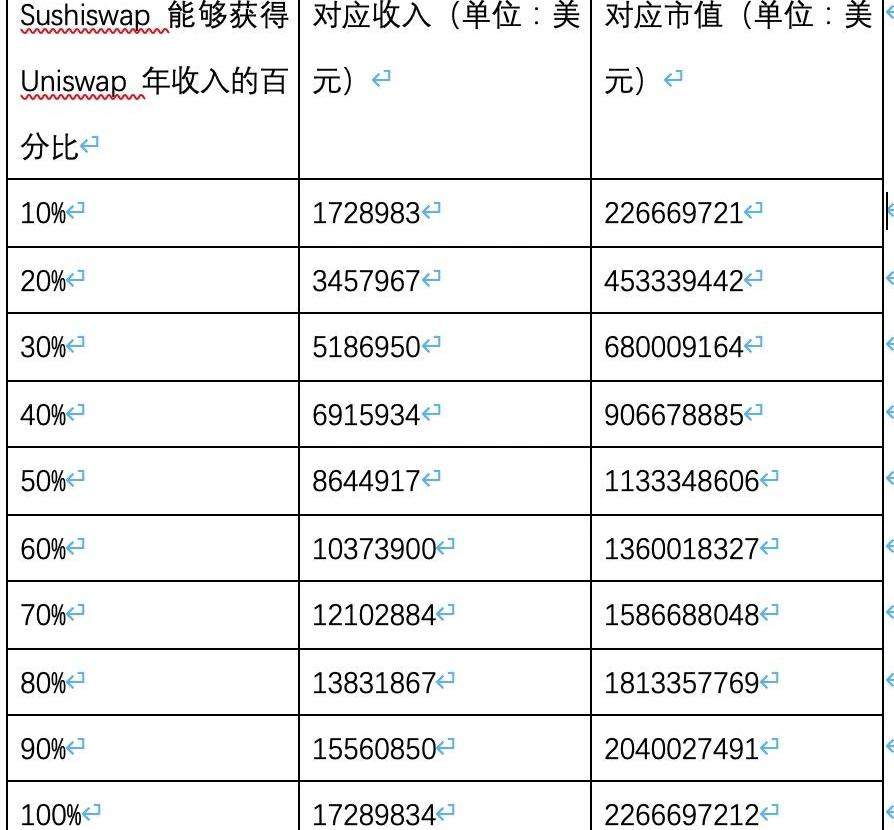

考慮到費用會分成給SUSHI代幣持有人,并假設價格銷售比基于TokenTerminal提供的六個主要DEX協議,那么可能會有以下結果:Sushiswap能夠獲得Uniswap年收入的百分比對應收入對應市值

知情人士:Binance.US將重啟收購Voyager:金色財經報道,據知情人士透露,Binance.US正準備競購破產的貸款平臺Voyager Digital。在FTX上周宣布申請破產后,Voyager表示已重啟對該公司的競標程序,并正在與其他競標者積極討論。據報道,Wave Financial和交易平臺Cross Tower正在競標中。

截至發稿前,Voyager沒有回應置評請求。[2022/11/17 13:17:16]

不過到目前為止,還沒有人基于價格銷售比來做真正的交易,但這會是一個起點。同時,DeFi代幣通常對通貨膨脹有高度敏感性,我們設計了一個簡單模型,其中假定SUSHI代幣價格為4美元,以及Sushiswap能夠獲得Uniswap年收入的百分比是25%,一個月、三個月、六個月和十二個月的結果分別如下:

Wemade對多鏈GameFi基礎設施Froyo Games進行了戰略投資:5月31日消息,韓國游戲巨頭WeMade對多鏈GameFi基礎設施Froyo Games進行了戰略投資,以此加速Wemix生態系統的擴展。雖然Wemade稱投資金額巨大,但并未透露細節。

通過此次戰略投資,WeMade計劃與Froyo Games簽署合作伙伴關系,在Wemix的基礎上擴展代幣經濟學,擴大市場份額,并擴展更多內容。

此前去年12月,Froyo Games完成了由Animoca Brands領投的160萬美元戰略輪融資。[2022/5/31 3:52:56]

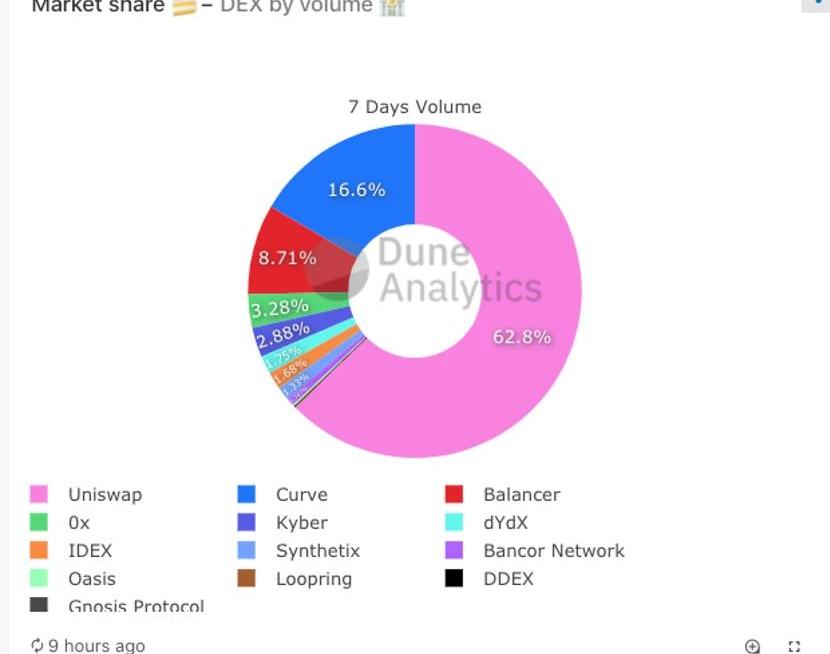

除了設定價格之外,SUSHI代幣流動性轉移的核心思想也非常有趣,這個理念其實也強化了我的觀點,即:流動性只是短暫的護城河,真正的護城河是用戶意識中所占的分量,在這方面,Uniswap依然是到目前為止最強的。需要注意的是,“壽司”也許只是開了一個頭,Sushiswap應該不會是最后一次代幣遷移嘗試,畢竟越來越多人看到Uniswap產生的費用并希望盡快采取行動。這讓我想起2017年市場上出現的許多所謂“以太坊殺手”,但這次基于代幣激勵的創新的確具有一定顛覆性。

因此,兩周之后將會非常關鍵,屆時SUSHI代幣激勵是否會有一定程度的下降值得關注。我的猜測是,除非Sushiswap真的能有一些與其他平臺非常不同的亮點,否則大量資金將會流出并尋找收益率更高的DeFi項目進行收益耕作。那么,為什么我會做出這樣的推測呢?

實際上,當Sushiswap上線之后,流動性提供者是最有可能獲得并持有SUSHI代幣的人,費用也將會在流動性提供者和SUSHI代幣持有人之間分配,這意味著最終結果其實與當前Uniswap平臺上情況差不多,即:流動性提供者賺的最多。值得一提的是,Uniswap其實也可以發行自己的代幣進行費用分配,所以我的猜測是:大多數用戶肯定會優先考慮經過測試的安全產品,并且可以逐步進行去中心化。但我這種猜測也不一定對,因為之前曾有過預測錯誤。這次為了進一步論證我的猜測,我特定分析了“分叉Uniswap流動性”幾種流動性轉移方式:1、特定于某些垂直領域的功能差異;2、推出其他有競爭力的產品。對于有明顯功能區別的自動化做市商來說,的確可以不通過激勵措施就能獲得用戶,比如DODO。但是流動性提供者在Uniswap上是有利可圖的,他們會輕易放棄豐厚的費用收入轉移到一個新的自動化做市商上嗎?當然,一開始可能有少數幾個交易對將會被Sushiswap吸引。如果我是Uniswap,現在最擔心的事情并不是Sushiswap轉移DeFi代幣,而是會非常擔心他們為用戶提供更高質量的差異化功能,因為這會非常吸引用戶,也將刺激Sushiswap后續出現大幅增長。最后要說的是,雖然我對SUSHI非常好奇,但真正讓我興奮的是流動性遷移背后的想法。當然,我的分析也是基于部分先動優勢假設,并強調了流動性并非護城河這一事實。毫無疑問,自動化做市商將會在DeFi市場里變得非常有競爭力,用戶當然也會因此受益。

8月28日,數字貨幣未來與投資論壇暨貝寶金融兩周年活動在北京京城俱樂部舉行,北京大學光華管理學院金融學副教授王志誠、NEO創始人和分布科技CEO達鴻飛、CyberX創始人王浩、一線交易員許哲、d.

1900/1/1 0:00:00Overview概述價格行為始終處于隨機漫步過程中,所以沒有一種量化策略可以涵蓋所有的價格行為。不同的量化策略或資產配置適用于不同的行情,如網格交易更適用于震蕩行情.

1900/1/1 0:00:00太空測試獎勵已于北京時間8月25日上午6點整準時啟動,對于已經習慣了“鴿王”項目方的礦工們來說,此次競賽加速了國內外的礦機集群挖礦的“軍備競賽”進度.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。從5月到9月這短短3個多月的時間,其實是考驗你對于區塊鏈趨勢把握的3,4個月.

1900/1/1 0:00:00后臺一直有讀者“點菜”,讓我扒一扒比特金庫BTCV。看了一眼的幣價,尼瑪真是酸爽。 今年以來,8個月竟然漲了50倍,價格最高達494美金.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。2020年8月26日,華盛頓特區,美國證券交易委員會宣布對《證券法》進行修訂,以定義“合格投資者”.

1900/1/1 0:00:00