BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.68%

ADA/HKD+0.68% SOL/HKD+3.07%

SOL/HKD+3.07% XRP/HKD+0.29%

XRP/HKD+0.29%編者按:本文來自金色財經,Odaily星球日報經授權轉載。DeFi很火,其中的“預言機”賽道亦是。龍頭幣是LINK。LINK從7月份開始起飛,一個多月從5美元以下漲到高點近20美元,漲幅超過4倍,并帶動整個“預言機”板塊大漲。但是也有投資機構持不同意見,比如ZeusCapital。ZeusCapital之前在7月發布做空LINK報告,但隨后LINK暴漲,ZeusCapital因此爆倉1700多萬美元。盡管如此,ZeusCapital仍然堅持看空LINK。本期金色硬核來看看ZeusCapital堅定看空LINK的理由,從LINK的供應量、流通量和估值看LINK價格。“價格是你所付出的,而價值是你所獲得的。”沃倫·巴菲特在過去一個月中,LINK代幣超過BTC和ETH成為社交媒體上討論最多的加密貨幣。加密貨幣社區正在討論Chainlink的集成,技術和同賽道的競爭對手。但是,無論從哪里開始,爭議最終都趨向于圍繞LINK的價格展開。LINK持幣者對其心愛的代幣的內在估值特別敏感。LINK價格接近15美元,如果估值才幾分錢怎么可能?什么決定價格:經濟學速覽

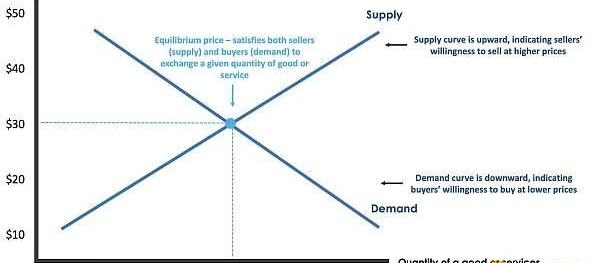

幾乎每筆交易都是由簡單的供需定律驅動的,供需定律解釋了資源/資產/服務的買方和賣方之間如何交互決定價格。通常,低供給和高需求會提高價格,反之亦然。其他所有條件保持不變,價格越高,買家愿意購買的數量就越少,賣家愿意出售越多。供需相互作用,直到市場找到一個價格,賣方賣出數量恰好等于買方買入數量。經濟學稱其為均衡價格。

區塊鏈跨境結算技術公司Velo Labs完成1000萬美元融資,DWF Labs參投:金色財經報道,區塊鏈跨境結算技術公司Velo Labs宣布完成1000萬美元融資,數字資產做市商及投資公司DWF Labs參投。Velo Labs主要利用區塊鏈技術創建合規金融生態系統,旨在將當前全球經濟活動接入區塊鏈,并且推動實現資產在全球范圍內的去信任、無形式、無邊界和無限制的流動。[2023/6/26 22:00:52]

最后,供需曲線的斜率取決于在價格邊際變化上賣方/買方數量增加/減少的速度。需求方面,如果產品是基本必需品,那么與對購買者并非那么重要的產品相比,其在價格上漲情況下需求下降較小。供給方面,取決于產品和成本結構,生產商可能無法立即增加供給,因為他們需要時間做出反應。用經濟學術語來說,如果價格的微小變化導致買方需求的巨大差異,我們說需求是有彈性的。否則,需求是沒有彈性的。LINK代幣的供需動態

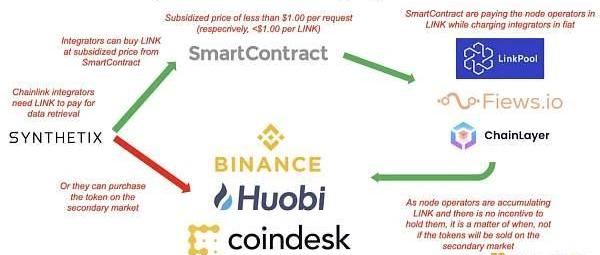

將焦點轉到LINK代幣上,應該是節點運營商持有/出售LINK的傾向最終決定其供給,而需求來自Chainlink集成方買入LINK,以支付他們提出的數據請求。然而,實際上,LINK供需主要由Chainlink項目背后的公司SmartContract決定。SmartContract坐擁3.5億枚LINK的龐大儲備,因此有動力以驚人的90%以上的折扣向Chainlink客戶出售LINK。是從公開市場以15美元買入LINK還是以不到1美元買入LINK,Chainlink客戶自然是從SmartContract買入。但是,價格并不是兩種選擇的唯一區別。每次集成方利用SmartContract的補貼時,都會向LINK流通量中加入新的代幣,從而緩慢但持續地增加供給壓力。下圖更詳細地解釋該過程:

EtherPOAP:將空投Token X至鑄造EtherARK PASS的邀請者與受邀者:3月31日消息,獲數字資產金融服務提供商 HashKey Group 支持的以太坊合并憑證 NFT 系列 EtherPOAP 官方宣布,將于 4 月 13 日至 16 日開放EtherARK PASS系列 NFT 鑄造,每枚鑄造價格為 0.1ETH,并采取白名單機制,EtherPOAP 持有者、EtherPOAP 合作伙伴、受邀出席 Night Of Awakening 的嘉賓以及 ETH 2.0 質押者。鑄造 EtherARK PASS 的邀請者與受邀者將同時獲得 Token X 空投。

此前報道,HashKey 旗下附屬公司 Hash Blockchain Limited(HBL)已獲香港證監會發放的運營虛擬資產交易平臺牌照,準備推出完全合規的虛擬資產交易平臺——HashKey PRO。[2023/3/31 13:36:46]

為了獎勵節點運營商完成工作,Chainlink網絡的每個運營商都需要LINK代幣。Chianlink服務集成方LINK的兩個來源是要么從二級市場買入,或直接從SmartContract以90%的折扣買入。選擇很明顯,SmartContract會向集成方按每個任務請求以美元的形式報價并收費。同時,SmartContract獎勵Chainlink網絡中的節點運營商。這些LINK來自哪里?它們是由SmartContract完全控制的儲備中新鑄造的代幣。隨著執行越來越多的任務,流通中的LINK不斷增加,供給端壓力加大。因此,當前的LINK需求來自投機者接盤現有供給,LINK最終來自SmartContract儲備。集成方是否會在短期內開始從二級市場買入LINK呢?答案是否定的。根據我們之前的報告計算,考慮到當前Chainlink的采用水平,并假設用戶每月增加5%,至少在2027年8月之前,SmartContract都將是LINK的主要賣家。現在,讓我們專注于供給端。隨著網絡活動的增加,節點運營商正在積累越來越多的LINK代幣。他們沒有動力去持有LINK,問題在于什么時候這些代幣會沖擊二級市場。他們現在會出售他們的LINK嗎?答案是肯定的。因為:1.SmartContract正在將代幣轉移到支付給節點運營商的地址;https://etherscan.io/token/0x514910771af9ca656af840dff83e8264ecf986ca?a=0x25fa978ea1a7dc9bdc33a2959b9053eae57169b52.這些地址正在支付給節點運營商;https://etherscan.io/token/0x514910771af9ca656af840dff83e8264ecf986ca?a=0x72f3dff4cd17816604dd2df6c2741e739484ca623.節點運算商不斷累積代幣,這些代幣隨后被發送到1inch,Aave或Binance。但是,來自儲備中流通出來的額外代幣供給的危害較小。除了促進落地的3.5億枚LINK之外,SmartContract還控制著3億枚LINK代幣,這些LINK旨在為項目的開發提供資金。與Ripple不同,Ripple已設定代管權以限制隨時釋放XRP,并定期報告售出的代幣數量,而SmartContract對最終將出售的3億枚LINK擁有完全自主權。出售這些LINK時,SmartContract公司對出售時機,規模和用途的透明度不能再低了。利用以太坊中的鏈上數據,很明顯,SmartContract定期從開發者地址轉移50萬枚LINK代幣。通過一系列跳轉地址后轉入幣安:https://etherscan.io/token/0x514910771af9ca656af840dff83e8264ecf986ca?a=0xf37c348b7d19b17b29cd5cfa64cfa48e2d6eb8db

Tether在以太坊網絡上增發10億枚USDT:金色財經報道,據Whale Alert數據顯示,穩定幣發行商Tether于北京時間3月17日2:35:59在以太坊網絡增發10億枚USDT。Tether首席技術官Paolo Ardoino補充表示,這是一筆在以太坊網絡已授權但未發行的交易,意味著本次增發將用于下一次發行請求和鏈上交互。[2023/3/17 13:09:36]

現在,如果集成方從SmartContract買入LINK,并且創始人大量出售LINK,交易的另一方是誰?需求來自哪里?投機者。LINK的大量供給被天真的投資者接盤。這些投資者要么:打算以更高的價格把LINK出售給運營商,在這種情況下,運營商的持有期為7年以上。而且,愚蠢的認為數據檢索的價值可能超過50美元,這是目前的總價。要么:希望以更高的價格將LINK賣給更大的傻瓜。我們認為第二個是絕大多數LINK持幣者的情況。如果是這樣,LINK生態系統就是泡沫的教科書般的示例,是荷蘭郁金香狂狂熱的現代版本。LINK的估值

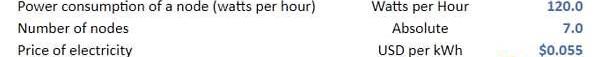

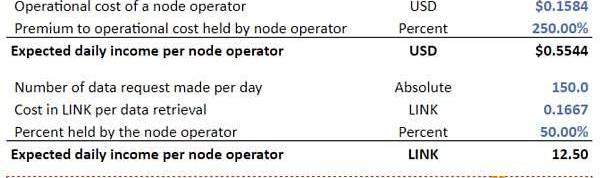

我們不是隨便對LINK代幣的價格進行估值,而是根據LINK的落地,復制成本和預期收益來計算Chainlink服務的絕對和相對估值。相對估值:抵押獎勵代替股息收益據Chainlink死忠粉絲的說法,staking是推動LINK價格飛漲的催化劑。讓我們先假設該功能是實時的,并進行一些計算。簡單起見,我們將使用美元計算,并假設LINK的價格為15美元。為了得出LINK代幣的公允價值,我們將使用股息收益率模型的一種變體。但首先從基礎開始。根據有效市場假設和現代金融理論,應該對投資者承擔的風險給予獎勵。俗話說,風險越高,收益越高。用數字來計算,地球上最安全的資產之一是美國3月期國庫券的年收益率,其僅為0.1%,更具風險的資產是美國10年期美國國債,預期收益率略低于0.7%,而標準普爾500指數成份股中公司的隱含收益略高于5%。現在,讓我們假設,由于其“巨大”的潛力和“有限的”風險,LINK代幣持有者應該對其代幣的投資獲得3%的年回報率。什么意思?大約有4億枚LINK代幣在流通。以當前每枚LINK15美元的價格,已發行代幣的市值約為60億美元。為實現3%的收益率,Chainlink項目應產生1.8億美元的staking回報。如果假設每項任務請求的成本為2美元,并且節點運營商將收入的75%分配給LINK抵押者,則每年應有1.2億次任務。現在有多少次任務?根據bloxy的數據,過去12個月中,這一數字略高于200萬。即使以每次請求4美元的價格,LINK代幣也將比其公允價值貴30倍。該方法表明LINK代幣的內在價值在25至50美分之間,這意味著其將下跌96%至98%。絕對估值:復制成本在我們關于Chainlink的主報告中,我們認為,所謂的去中心化預言機網絡所提供的服務應該被視為商品,因為該項目無法提供獨一無二的服務。隨著用戶對價格越來越敏感,隨著競爭者出現在預言機賽道,這將不可避免地反映在LINK價格中。如果有集成方為Chainlink服務支付高額費用,與使用廉價替代品的競爭對手相比,他們將處于競爭劣勢。這一點不讓人驚訝。話雖如此,一種適當的估值方法是復制成本,我們為此增加了Chainlink的先發優勢和已建立的品牌/網絡的溢價。考慮到相對較低的硬件要求,Chainlink節點幾乎可以在每臺個人計算機或便攜式計算機上運行。這些設備的前期投資不到300美元,每天的運營成本不到16美分。假設我們需要7個這樣的“預言機”,則每日費用為1.11USD。

數據:黃立成過去3天購入35萬枚BLUR,均價為0.48美元:金色財經報道,據Lookonchain數據監測,“麻吉大哥”黃立成在過去3天內總計購入35萬枚BLUR,平均購買價格為0.48美元。

此前,黃立成在收到185萬枚BLUR空投后以0.71美元的價格將所持BLUR全部拋售,本次為他首次購買BLUR代幣。[2023/3/14 13:02:45]

回到節點級別,其運營成本高出250%,預計節點每日收入為56美分。

假設每天相對較好地利用150個數據檢索,并且執行每個任務的成本為0.16枚LINK,則節點運營商每天有望獲得12.5枚LINK。讓兩者相等,得出的結論是,LINK代幣的公允價值應小于5美分,才能滿足上述邏輯。結論

價格和價值是兩個不同的東西,它們之間的偏離不可能比在Chainlink案例中更大了。我們認為LINK代幣的當前價格是不合理炒作和一系列市場操縱的結果,而不是該項目所擁有的實際經濟活動和前景的反應。因此,我們仍然看空LINK。最后但并非不重要的一點是,下次你再買入LINK時,請記住,Chainlink的GitHub上有大約140-20萬行代碼。按當前估值,每行代碼為1.75萬美元。你是否認為,為數量有限的可疑用戶提供開放源協議需要付出合理的代價?

DOGE、SHIB和BONK合計月交易量達250億美元:金色財經報道,根據CoinGecko的數據,盡管BONK于12月25日推出,但DOGE、SHIB和BONK這三種代幣在過去一個月的交易量約為256億美元。相比之下,比特幣的交易量為6187億美元。目前,狗狗幣仍然是犬類主題硬幣中的佼佼者,過去一個月的交易量為175億美元,而自推出以來,狗狗幣的交易額為72億美元,BONK的交易額為8.85億美元。[2023/1/20 11:22:08]

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。從今年6月15日,Compound推出“流動性挖礦”以來,挖礦成為DeFi項目冷啟動和進行代幣分配的重要機制.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。9月24日,根據9月23日晚結束的投票,MakerDAO將不會賠償3月12日「黑色星期四」閃電崩盤的受害者,據此前報.

1900/1/1 0:00:002020年第38周區塊鏈二級市場報告2020年9月15日-2020年9月22日本期報告重點內容:本周大盤走勢:外圍影響承壓下挫.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC下午放量上漲,市場情緒有所激活:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC.

1900/1/1 0:00:00以下是網頁版教程,根據親身經驗,網頁版官網去弄是最順暢,最不卡頓的。請看完全文再做操作。首先你要有個Metamask錢包,弄好就是在網頁上,這是ETH最常用的錢包,DeFi必備.

1900/1/1 0:00:00維基鏈自2019年3月布局DeFi,先后推出抵押借貸系統Wayki-CDP,去中心化交易所Wayki-DEX,DeFi爆倉險等去中心化金融產品,DeFi生態日益完善,其中.

1900/1/1 0:00:00