BTC/HKD+2.74%

BTC/HKD+2.74% ETH/HKD+2.51%

ETH/HKD+2.51% LTC/HKD+3.31%

LTC/HKD+3.31% ADA/HKD+4.77%

ADA/HKD+4.77% SOL/HKD+3.96%

SOL/HKD+3.96% XRP/HKD+4.19%

XRP/HKD+4.19%編者按:本文來自PlatON,作者:PlatONCTO曲俊杰,Odaily星球日報經授權轉載。DeFi在短期迎來了行業“小爆發”。從幾億美金到幾十億美金的規模實現了指數級增長。DeFi和傳統金融的結構并無明顯差別,如果把以太坊公鏈比喻為發行貨幣的央行,以及ERC-20形式發行各類貨幣的商業銀行,DeFi就是圍繞央行貨幣及各類其他貨幣提供的各類金融服務。如銀行、資管、券商、交易所、保險等。基于公鏈交易,有無許可、非托管、門檻低,鼓勵創新等特點,DeFi實現了一定程度上的“普惠”金融。換句話說,資產持有者均可以參加,產品豐富多樣可選擇性極強。某些創新產品甚至允許無資產質押參加,比如基于智能合約原子化的Flashloan。同時也會因為泡沫引發Uniswap遭遇的吸血鬼攻擊,例如Sushiswap利用質押Uniswap的LPToken來流動性挖礦等。但養育創新的泡沫終究是健康的泡沫,我們應該極力擁抱,辨別五彩泡沫光影下的珍珠。因為容易加入和普惠性質,用戶更加注重安全性、流動性和體驗。換句話說易用性以及基于充沛流動性的即時執行效果、風控等是一些關鍵指標。本文將從幾個角度關注DeFi目前的項目及行業走向,力爭為大家提供多樣性思考。從08年美國次貸危機看DeFi

次貸“元兇“——MBS/CDO/SyntheticCDO的設計邏輯

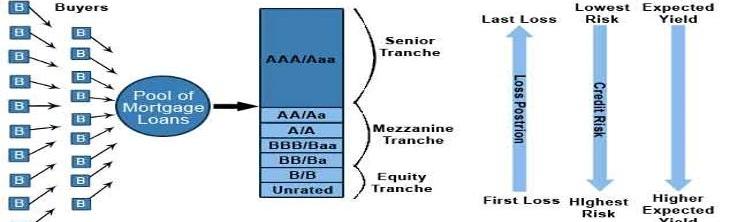

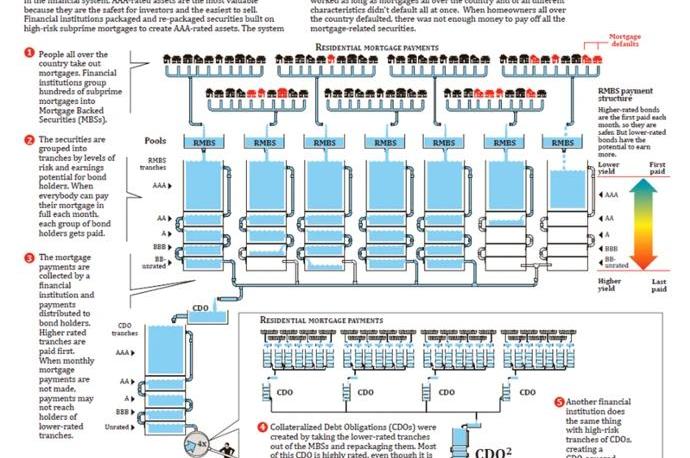

MBS是最早的資產證券化品種。最早產生于60年代美國。它主要由美國住房專業銀行及儲蓄機構利用其貸出的住房抵押貸款,發行的一種資產證券化商品。其基本結構是,把貸出的住房抵押貸款中符合一定條件的貸款集中起來,形成一個抵押貸款的集合體,利用貸款集合體定期發生的本金及利息的現金流入發行證券,并由政府機構或政府背景的金融機構對該證券進行擔保。CDO,是以抵押債務信用為基礎,基于各種資產證券化技術,對債券、貸款等資產進行結構重組,重新分割投資回報和風險,以滿足不同投資者需要的創新性衍生證券產品。在此,可以看做是MBS的某些Tranche進入CDO的資產池再次“打包“成交易結構。在傳統的固定收益結構化產品中風險和回報是可以通過交易結構設計來完成的,越上層的Tranche越晚遭受基礎資產池違約損失,風險越低,回報越低,越下層的Tranche越早遭受基礎資產池違約損失,風險越高,回報越高,如下圖所示:

Terra鏈上DeFi鎖倉量為146.1億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為146.1億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1253.7億美元)、Terra(146.1億美元)、BSC(134.4億美元)、Avalanche(101.9億美元)、Fantom(91.5億美元)。[2022/2/10 9:42:14]

圖片源自網絡

圖片源自網絡上圖顯示了這類結構化的債權產品如何從MBS,然后發展到MBS的某些Tranche進入CDO的資產池再次形成交易結構,再發展到SyntheticCDO,整個生態形成了非常強的杠桿效應。而杠桿有天然的順周期性,在房價一直上漲的時期整個業務蓬勃發展,抵押物值錢,MBS值錢,杠桿工具CDO更值錢,但是隨著美國07年房價下跌,流動性風險爆發,持有SyntheticCDO很多頭寸的雷曼兄弟倒閉,次貸危機爆發。第一層的MBS有這個結構化產品的現實意義,目前還在市場上存在,而CDO和SyntheticCDO都是創造出來的杠桿賭博工具,目前已經在市場上消失。DeFi的本質——債權合約和權益合約:與次貸危機具有相同風險

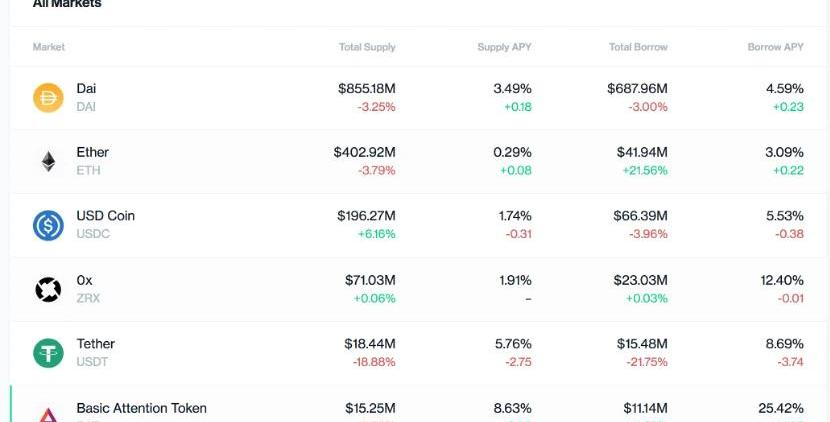

DeFi作為去中心化協議,本質上都是債權合約和權益合約的組合。區塊鏈內是一個去信任環境,地址本質上是匿名的,與區塊鏈外的身份和信譽機制之間沒有必然聯系,主流金融的信用風險評估方法都無效,在DeFi中的信用風險管理,則高度依賴于超額抵押,無論是MakerDAO還是Compound。如果我們把每個DeFi項目看作一個結構化產品,那么設計協議就是在設計一個結構化產品的交易結構,而平臺幣主要的功能就是用來通過社區化的方法調整這個結構化產品里的核心參數,或者成為權益憑證獲取未來現金流。在DeFi生態當中最重要的就是理解債權合約,債權合約是借貸,杠桿和衍生品的基礎,DeFi當中債權合約的設計使得數字資產的時間價值能夠以PerBlock浮動利率的債權形態體現。而實現債權合約的價值基礎是超額抵押,借幣利率則反應了抵押物項目的市場風險和違約風險,舉例下圖為Compound市場在2020年9月3日的鎖倉利率和借幣利率:

DeFi 衍生品交易所 Kine 啟動測試網,并擬于本月內上線主網:3月8日消息,去中心化衍生品交易平臺 Kine (KINE)正式啟動測試網,目前用戶可測試鏈上質押、合成資產交易和質押分紅等功能。另外,Kine 預計將于本月內上線主網。[2021/3/8 18:24:50]

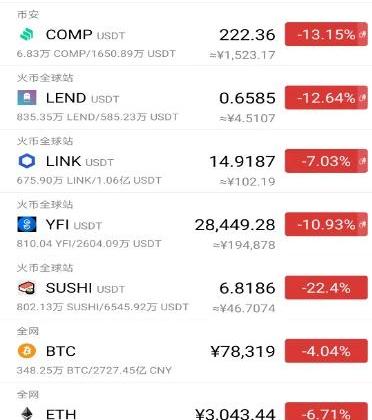

圖片源自網絡同樣是穩定幣,為何USDT的借幣利率8.69要高于USDC的5.53?隱含了市場認為Tether的違約概率要高于USDC。同樣BAT的25%的借幣利率也隱含了其代幣市場風險大和項目違約風險大的特征。我們看到了Compound的資產池里都還是信用風險和市場風險相對較低的資產DAI、ETH、USDC、USDT、ZRX、BAT,即使是這樣,由于結構化產品的杠桿特征,COMP代幣在市場上表現的特征也會有杠桿性,即基礎資產ETH漲5%,有可能COMP會漲12%,而ETH跌5%,有可能COMP會跌14%,如下圖所示9月2日的市場表現

圖片源自網絡如果我們把DeFi項目的類似結構化產品里最底層的equitytranche的平臺代幣作為資產再次抵押會發生什么事情?是不是很像SyntheticCDO?著名的一日增加50MUSD的鎖倉又由于代碼漏洞歸零的項目YAM就是如此,我們來看看YAM的資產池有哪些資產:WETH,YFI,MKR,LEND,LINK,SNX,COMP,這些高風險資產作為抵押物會讓YAM中的借幣利率非常誘人,在加上借貸挖礦機制,使得項目傳播非常迅速。但是正如次貸危機里遇到的情況一樣,在基礎資產BTC、ETH價格上漲周期這類加杠桿的產品會非常火爆,但是一旦到了下跌周期會有很大的風險。從基礎技術能力看DeFi

和傳統的金融基礎設施和金融產品不同,DeFi利用區塊鏈技術,基于通證化資產,能夠實現平等、高效、高透明、高可信的金融服務。得益于智能合約的應用,DeFi的合約實現了自動執行,因此高度平等、可信。也正因為利用區塊鏈技術,DeFi風險事件頻頻發生,受底層平臺技術制約性較大,區塊鏈技術目前看來不夠成熟,在金融向應用領域仍然處在探索之中,眾多安全事件的背后也反映出“依賴”于區塊鏈技術,DeFi也受到了底層基礎設施性能和安全性的制約,基礎技術能力仍需夯實。所以在市場在眾多DeFi項目中,如何搭建基礎技術矩陣是DeFi團隊首要考慮因素,生態支持DeFi除公鏈的共識、治理等核心功能外,還需要具備以下能力。一是,資產發行技術能力資產跨鏈導入技術能力;二是,基于智能合約的借貸、資管、券商、交易所、保險服務生態,DeFi協議的本質就是債權合約,權益合約和其他衍生品合約的組合,設計協議的合理性和經濟學效應;三是,生態入口;四是,ORACLE預言機建設,外部ORACLE預言機接入。DeFi的“完全體”——技術加持下的“三段式”演化

觀點:數字貨幣波動劇增,DeFi期權平臺迎來增長:LongHash發文稱,2020年11月,隨著比特幣價格創2018年以來新高掀起整個數字貨幣板塊劇烈波動,使用期權衍生品可以進行波動率交易,隨著市場進入波動周期,中心化比特幣期權總持倉量不斷突破歷史新高,目前報約38億美金,較年初增長近10倍。衍生品需求的激增代表著市場參與者(機構、散戶)的日漸成熟。

相對于中心化CeFi期權,近日TVL(總鎖倉價值)大增的去中心化DeFi期權生態則更為多樣。根據DeFiPulse數據顯示,衍生品總TVL達近9億美金,目前較為活躍的DeFi類期權產品如Hegic鎖倉5千萬美金、opyn250萬美金,近30日Hegic鎖倉增幅翻了2倍。2020年下半年相繼出現了著名VC投資機構布局DeFi期權類產品,DeFi生態進入下半場。

鏈上借貸、AMM交易及衍生品逐漸成為去中心化金融三大支柱,而期權作為衍生品中的“明珠”,其競爭變得日益激烈。雖然DeFi參與者們使用期權管理風險變得普遍,近日期權平臺TVL也出現了大幅增長,但是智能合約漏洞、頻發的黑客攻擊及晦澀的交互界面卻阻擋了大規模用戶使用。[2020/11/20 21:31:17]

隨著技術基礎能力的提升,DeFi的演化過程可分為三個階段:一階段提供基礎樂高模塊,Token發行類,包括資產創建,資產跨鏈導入,穩定幣發行,流動性挖礦等;借貸質押支付類;支持基礎DeFi協議標準、以及生態類。第二階段提供金融服務,如:資管類;交易類;固收類及衍生品交易類。第三階段為生態完善,包括:DeFi保險作為風險對沖入場、可靠可信的資訊數據聚合服務廣泛應用、基于分布式數字身份的信用管理類服務等。從項目的設計架構看DeFi

分別從交易類和借貸類的經典產品來看項目在設計時的考慮。交易類——Uniswap

到了2020年,隨著DeFi概念的爆發,DEX整體交易量與各平臺日活躍用戶數量出現明顯增長。而市場競爭也愈發激烈,IDEX的用戶熱度在2020年再次下降。在2019年嶄露頭角的項目Uniswap與Kyber在2020年用戶熱度趕超老牌項目。

Framework Labs聯合創始人:接下來6個月非以太坊DeFi將會有可行的機會:Framework Labs聯合創始人Michael Anderson接受采訪時表示:“我認為在接下來的六個月里,非以太坊DeFi將會有可行的機會。這是一場建立從以太坊到非以太坊DeFi協議的可行橋梁的競賽。目前Polkadot(波卡)與以太坊之間還沒有橋梁。盡管波卡甚至是Cosmos或Substract都在構建DeFi平臺和生態系統,但真正的DeFi需要一座通往以太坊的橋梁。所以,這是第一位。第二,你還需要有一個以太坊的Layer 2解決方案,可以非常徹底地解決可擴展性問題。這兩點就像是一場賽馬。事實上,我打賭Layer 2解決方案會在跨鏈橋梁啟用之前盡快解決很多主網核心問題。我想將會有新方法來創建以太坊無法創建的DeFi,但我確實認為以太坊是DeFi將繼續存在的地方。”(Cointelegraph)[2020/9/12]

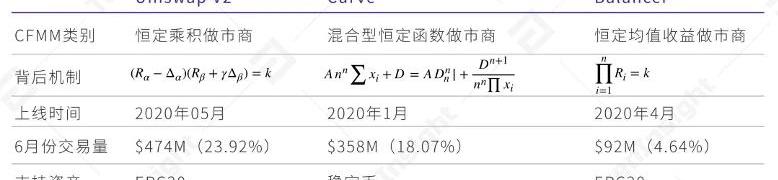

2018-2020年活躍用戶數量圖|TokenInsight上半年DEX各平臺發展規模差異較大,Uniswap與Curve發展亮眼。Curve、UniswapV2與Balancer屬于自動做市商,在6月份表現頗佳,占據了市場交易量的半壁江山。恒定函數做市商從其背后機制可分為四種:恒定乘積做市商、恒定總量做市商、恒定均值收益做市商與混合型恒定函數做市商。Curve、UniswapV2、Balancer作為恒定函數做市商的典型代表,其基本信息如下表所示。

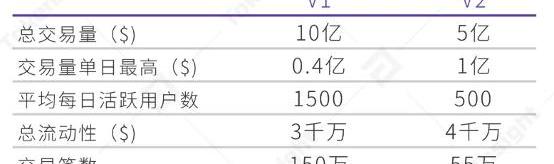

做市商橫向對比圖|TokenInsightUniswap表現則更加優越,已成為DEX中的領導者。該項目團隊于本年5月份推出的UniswapV2一經推出便博得眼球,在6月份中其交易量為DEX行業第一。兩者2020上半年市場表現對比如左表,V1在上半年整體表現為高開低走,V2在6月份的表現強勁。

聲音 | Roger Ver:以太坊在DeFi中功能出色,但BCH可以表現更好:“比特幣耶穌”、BCH支持者Roger Ver表示,他對DeFi的想法很感興趣,因為DeFi具有非托管性金融服務的特點。Ver聲稱,在DeFi中,以太坊和ERC-20代幣的功能非常出色,但是BCH代幣可以在DeFi生態系統中以更精確的方式實現。此外,Ver表示,BCH的網絡提供了創建證券型代幣的理想平臺。(AMBCrypto)[2019/10/15]

UniswapV1&V2|TokenInsightUniswapV1與V2兩者最大不同在于,V1的所有流動性池Token均依靠ETH鏈接,不同Token之間兌換都需要事先換成ETH后進行;而V2則升級到可以直接實現不同ERC20Token之間的兌換。但兩者有同樣的局限性,即流動性池中Token之間存在固定比例,50%:50%。UniswapV2

流動性:核心AMM公式:X*Y=K假設ERC-20交易對tokenA/tokenB的流動量分別為X和Y。UniswapV2的交易對,可以使用任意兩種ERC-20代幣構成。這樣做的一個好處是可以降低兌換匯率的滑點,因為每個交易對都會收取一定的費用作為兌換手續費,通過兩個交易對兌換那就是兩倍的費用。V2對ERC-20/ER-C20交易對的支持,使DAI兌換USDC的時候不再需要向兩個交易對進行兌換,減少了一半的費用,兌換匯率滑點也會更低。如果兩種ERC-20Token之間沒有直接的交易對,V2的路由協議可以在多個交易對之間找到一條優化的兌換路徑,在多個交易對之間完成兌換。為了實現A到D的兌換,可以通過A兌換到B,B兌換到C,C兌換到D來完成。目前代碼中的路由協議是01版本,需要在鏈下計算好路徑提交給路由協議進行處理。ORACLE

UniswapV2的改進是歷史將價格保存在鏈上,并加上了時間權重。它的存儲方式是在鏈上保存了一個累積價格,通過使用兩個累積價格的差值和時間差,可以計算出一個具有時間權重的平均價格。我們知道Uniswap的價格變動是跟隨交易變化的。如果一直沒有交易,那么這個價格會是一個固定的值。假設兩次交易的間隔10秒,第一次交易后產生的價格P1會持續存在,直到第二次交易的發生才變為P2。因此P1的累積值就是P1*10。累積價格即價格和時間差的乘積。在無數次的價格變動中,其中每次的時間間隔分別是T1、T2、T3...,就有:

有了累積價格,使用累積價格除以時間就可以得到一個基于時間權重的在某一段時間內的平均價格TWAP。

Uniswap在DeFi生態中為何會火?

Uniswap有以下幾點特征:1、UniswapV2直接實現不同ERC20Token之間的兌換;2、免費代幣發行,實現了ICO完成的工作;3、提供了上幣后的預言機服務對于一個新的DeFi項目,比如YAM作為創始團隊,想把MKR、COMP等也放入我的資產池,從技術的角度最快的玩法就是采用0預挖,無私募,無眾籌,無團隊獎勵直接上Uniswap,然后在項目里使用Uniswap里的MKR,COMP等的預言機,非常方便。借貸類——CompoundDeFi借貸在2020年上半年變動劇烈,經歷3.12極端行情后,DeFi總鎖倉價值曾縮水從8.8億美元一日內跌至5.5億美元,下跌逾37%。而在6月,DeFi總鎖倉價值持續上漲突破16億美元,其中借貸平臺Compound鎖定價值4.86億美元,超越Maker的4.19億美元,坐上DeFi協議的頭號交椅。

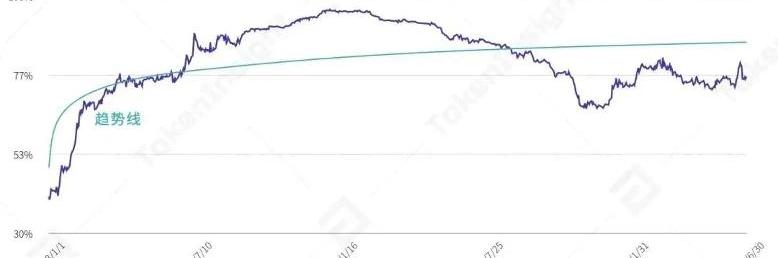

DeFi借貸生態|TokenInsight與傳統借貸不同,DeFi借貸具有去信任化、分布式、透明且開源的特點,其目前主要應用場景類似于傳統金融領域的銀行業務模式。DeFi借貸項目中,建立在以太坊、EOS與比特幣底層公鏈平臺的項目數量遙遙領先,其中以以太坊為最。2020年上半年,DeFi借貸市場目前占據了70%-80%總鎖倉量,借貸類項目依舊為DeFi市場的主力軍。

DeFi借貸占比|TokenInsightCompound和流動性挖礦

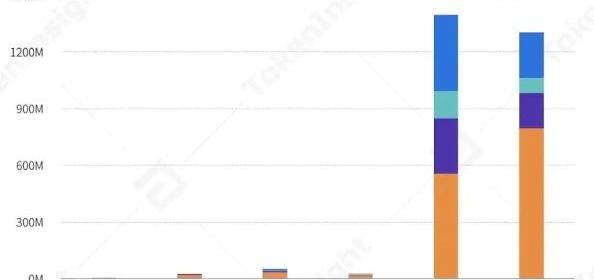

市場對借貸挖礦的熱烈反響反應出用戶對數字資產收益保證的剛需,也映射出DeFi借貸在經歷了一段時期發展后,市場逐漸成熟,不在滿足于單一的借貸模式。在此環境下,既能滿足用戶需求又能為平臺自身獲取流動性的模式受熱烈追捧乃情理之中。下圖為2020年2月至7月10日Compound上Top30活躍地址的供應額和貸款額。從圖中可以看出,2月至5月Compound平臺的借貸資金規模走勢較為平緩;6月推出流動性挖礦后,其資金規模成現象級增長。

2-7月CompoundTop30活躍地址的供應額和貸款額|TokenInsight&DappradarDappradar數據顯示,6月Top30活躍地址存款額占比為71.11%;貸款額占比為54.19%;而截止7月10日,Compound平臺上Top30地址存款額占比為54.01%,貸款額占比67.27%。也就是說超過一半的COMP挖礦獎勵成了“大戶”專屬。高收益的套利機會甚至吸引了中心化借貸平臺的加入。DeBank數據顯示,在15號激勵活動開始后,中心化平臺NEXO在先后一共向Compound存入了約6000萬USDT資金進行挖礦套利。但按存入時收益率計算,其年化收益率可達到55.36%,而投資者在NEXO上的存USDT的利率僅為10%。Compound的流動性挖礦的核心在于,只要用戶為Compound資金池提供流動性,便能獲得COMP作為獎勵。但對于投資者來說,DeFi項目的流動性挖礦還面臨著諸如智能合約安全風險、平臺風險、匯率風險、杠桿交易導致資產清算風險增加及后期流動性緊縮收益不穩等風險。綜上所述:Compound作為創新版MakerDAO。穩定幣借用USDT。有借貸即挖礦創新。暫且比喻為借方有抵押的有流動性挖礦Comp幣屬性的Poolbased多對多P2P平臺。角色劃分:資產持有方接待人用戶、清算者、平臺方、ORACEL價格服務,定義超額抵押率,清算邊界定義。Comp幣持有者參與治理。比如管理借貸利率。公鏈的DeFi位置思考

新生代的公鏈,在未來有可能構建出規模將超過萬億美元級的數據交易市場。Token將承擔著數據交易流通市場清結算工具的重任。這是作為未來金融基礎設施的重要場景。同時Token還將會用于加強區塊鏈內經濟活動與區塊鏈支持的經濟活動之間的耦合關系,使得公鏈上的DeFi場景有更多高質量的質押資產,在DeFi基礎設施搭建的第一階段完成后,更多的開發者能被賦能,創造出更有創新性的下一代DeFi生態。

編者按:本文來自鏈聞ChainNews,撰文:小毛哥,星球日報經授權發布。波瀾壯闊,日行千里。加密世界發展與變化速度極快,踏上加密世界浪潮的旅程充滿未知,「眾望所歸」到「眾矢之的」的轉變往往僅只.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:MarkGisele,Odaily星球日報經授權轉載.

1900/1/1 0:00:00DeFi的熱度還未消退,這幾天市場又出現了新熱點:NFT。看到這個名詞,恐怕很多投資者會感到陌生,它是一類代幣的特定稱謂。在和大家介紹NFT之前我先和大家講一個我們既熟悉又陌生的詞FT.

1900/1/1 0:00:00比特幣有效突破11000美元,周線收漲5.7%,凈流入資金轉正;大額轉賬和活躍地址分別下跌10%;比特幣全網算力逼近140EH\u002Fs.

1900/1/1 0:00:00比特幣凈連續7日凈流出,但資金量較上周已縮減75%;大額轉賬下跌30%;活躍地址數減少13%;BTC.com礦池算力暴漲58%.

1900/1/1 0:00:00文|Nancy編輯|Tong出品|PANewsDeFi充滿戲劇性色彩。過去數月的DeFi浪潮中,百倍、千倍的耕種收益隨處可見,“農民們”紛紛開啟沒日沒夜的“搶種搶收”模式,市場中靠DeFi發家致.

1900/1/1 0:00:00