BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-1.31%

ETH/HKD-1.31% LTC/HKD-1.03%

LTC/HKD-1.03% ADA/HKD-1.7%

ADA/HKD-1.7% SOL/HKD-1.81%

SOL/HKD-1.81% XRP/HKD-2.47%

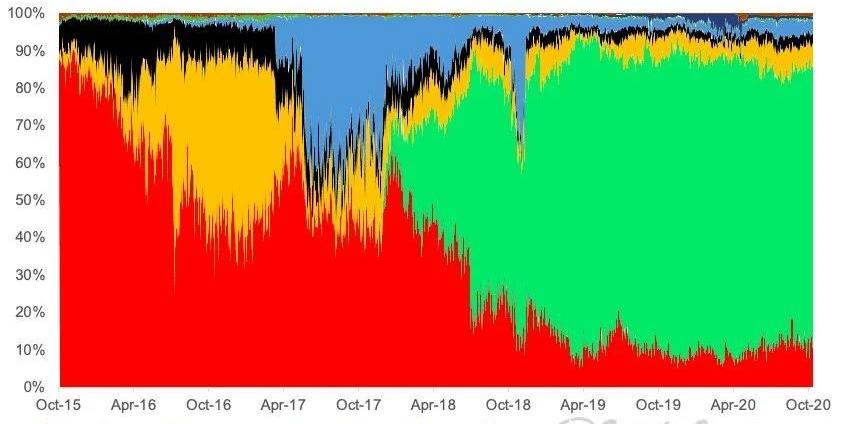

XRP/HKD-2.47%編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載。在過去的18個月中,Tether穩定幣一直是加密貨幣的主要基礎交易對。考慮到Tether與紐約總檢察長正在進行的法庭案件,以及其他關于USDT沒有足夠的準備金或不受相關機構監管的謠言,這是一個相當驕人的成績。值得注意的是,USDCoin,TrueUSD和PaxosStandard等競爭對手在2019年6月的總資本為5.2億美元。在同一時期,USDT的市值已經超過31億美元。在過去的15個月中,Tether的市值增至157億美元,而其四大競爭對手的市值為41億美元。不談關于USDT是否有足額的美元準備金支持,USDT在所有法幣支持的穩定幣中占據了近80%的市場份額。交易量方面也出現了幾乎相同的情況,Tether以75%的領先優勢占據了主導地位。

24小時BTC全網合約成交數據顯示:空方占優:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為47.98%,開空比例為52.02%。主流合約交易所中,Huobi季度開多比例為48.90%,開空比例為51.10%;OKEx季度開多比例為44.05%,開空比例為55.95%;BitMEX合約開多比例為48.87%,開空比例為51.13%。[2020/7/23]

基礎加密貨幣交易量來源:CryptoCompare據CryptoCompare的數據顯示,USDT在過去三個月中占據了近73%的市場份額。在進一步調查之前,需要指出的是,數據會根據不同的數據提供者而變化,因為一些交易所經常因為缺乏透明度而被排除在外。盡管存在一些差異,但CryptoCompare研究負責人ConstantineTsavliris解釋說:“就比特幣兌換成USDT或其他類似的穩定幣而言,我們發現交易量并未發生大幅變化。”穩定幣通道與比特幣的價格無關

動態 | 數據顯示:萊特幣巨鯨賬戶正在轉出賬戶中的LTC:據Tokenview大額轉賬實時監控,近日萊特幣鏈上出現多筆大額轉賬,經查證,這些大額轉賬均來自某萊特幣巨鯨賬戶。該賬戶自8月13日開始,每次將1000-5000LTC轉至LTU2開頭的地址,已經陸續轉出近20萬LTC,疑似巨鯨賬戶緩慢出貨,該賬戶目前仍有27.96萬LTC。[2019/8/15]

大多數交易者已經習慣于使用比特幣作為加密貨幣的主要通道。對于2017年或2018年的大多數交易者來說,這可能是唯一的解決方案,或者至少是流動性最高的,但是隨著穩定幣市場的增長,山寨幣的USDT交易對交易量猛增。隨著穩定幣交易量的增加,山寨幣與穩定幣交易對的發行也更廣泛。隨著Coinbase、火幣和幣安推出了自己的穩定幣,這一趨勢得以加速。如果認為比特幣作為加密貨幣的主要入口的使用日益減少對比特幣的價格有害,那就錯了。那些將比特幣作為換手工具獲得比特幣的人可能增加了比特幣的交易量,但后來用相同的數量出售它來換取山寨幣。此外,即使使用穩定幣作為主要的入口解決方案,最終,部分流量也會溢出到比特幣。而且,大多數加密資產不是BTC的價值存儲和稀缺性的直接競爭對手。

動態 | 數據顯示:近24小時Tether Treasury賬戶流出1950萬USDT:據Tokenview大額轉賬數據監測,近24小時共發生38筆USDT大額鏈上轉賬,單筆金額均超過100萬USDT,大額鏈上轉賬次數較為頻繁。其中Tether Treasury賬戶近24小時凈流出1950萬USDT。[2019/5/24]

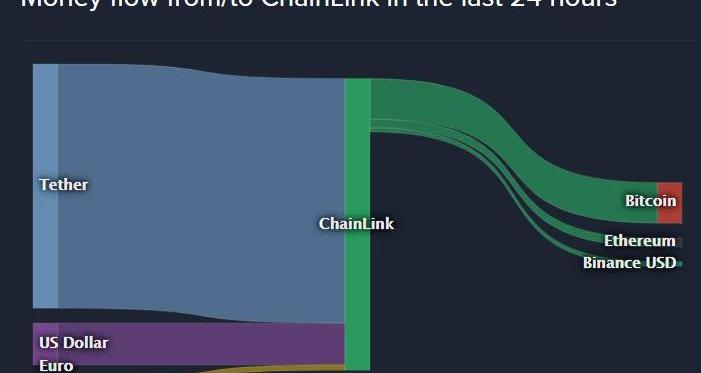

過去24小時內Chainlink流入和流出來源:Coinlib.io例如,上圖顯示了過去24小時從Chainlink到BTC的資金流出量為2660萬美元。其余的山寨幣也出現了類似的趨勢,這表明比特幣并沒有因為穩定幣成為主要的基礎交易對而減少交易量。通過分析加密貨幣市場交易量,人們可以確定穩定幣是在增加整體市場份額,還是只是搶走了比特幣的市場份額。

CoinDesk調查數據顯示:2018年Q1熊市未影響市場情緒,79%的人認為熊市是短暫的:繼上個季度比特幣的價格曾創下近2萬美元的歷史新高后,2018年第一季度跌幅達51%。加密市場其他基本指標(如交易量,交易數量和成交量)也有類似下降。山寨幣跟隨比特幣下跌而下跌,相關系數為0.7—0.9不等。整個加密貨幣市場市值損失約3480億美元。糟糕的數據并未影響整體市場情緒,據CoinDesk調查數據顯示,79%的受訪者認為熊市是短暫的,86%的受訪者表示此次下跌是對前一季度過度投機行為的一次修正,62%的受訪者認為監管對此次下跌負有一定的責任。[2018/5/15]

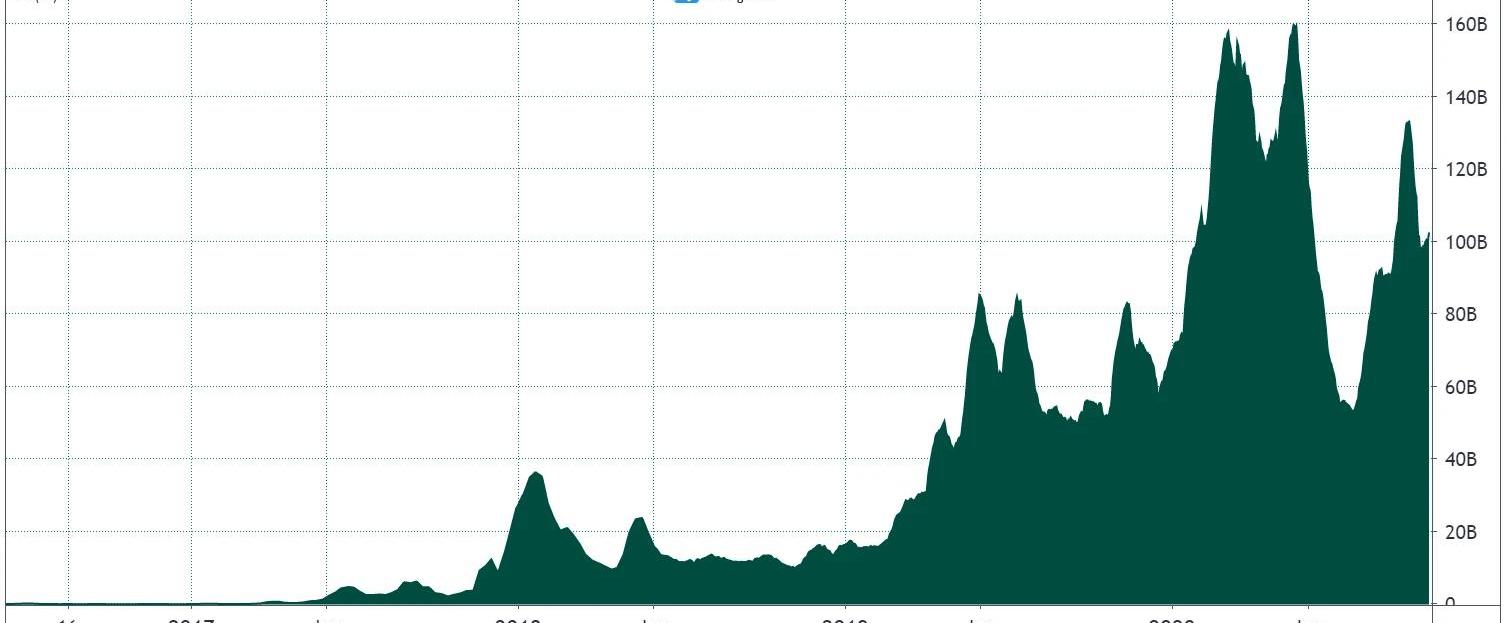

加密市場的7天平均交易量來源:TradingView即使對于經歷過2017年末泡沫的交易員來說,以上圖表也可能令人驚訝。2018年1月366億美元的日平均峰值在當時可能過高,但與目前的1000億美元水平相比,還是相當低的。無論虛假的交易量是否會影響這一觀點,我們都可以看到,按比例,交易量已經有了相當大的增長。這種交易量的增長與穩定幣的發行量相吻合,穩定幣的發行量從2019年6月的36億美元增至目前的189億美元。交易量優勢是一個關鍵因素

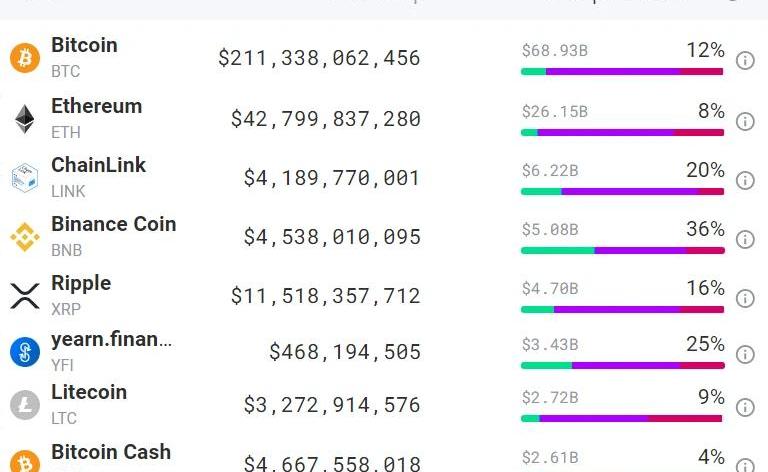

MicroStrategy聯合創始人兼首席執行官MichaelSaylor認為BTC的主要用途是儲備貨幣。因此,它無法與以太坊和穩定幣等代幣競爭。與傳統的基于市值的比特幣主導地位數據不同,Saylor的分析僅包括基于工作量證明機制的代幣。即使將比特幣的交易量與更廣泛的資產進行比較,在分析透明交易量時,它也與排名前20的山寨幣總和相當。

30天累計的透明交易量來源:Nomics考慮到以上數據,可以肯定地說,穩定幣在市值或數量上都不是比特幣的競爭對手。Tavliris解釋說,他認為這是因為:“對于過去幾個月的頂級山寨幣來說,交易量并不一定會離開比特幣市場。USDT市場之所以有吸引力,是因為與大多數交易所的比特幣市場相比,它們通常提供了更好的流動性。”

編者按:本文來自黑氏理論,作者:黑鳳李,Odaily星球日報經授權轉載。今年的DeFi和NFT兩大市場獲得了區塊鏈行業的熱捧,前者近期有降溫趨勢,后者則還處于蓄勢待發的階段.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。昨天,YFI創始人AndreCronje發布了一篇新文章《加密經濟、永久流動性,以及抵消無常損失》,其中提到了一種新的代幣模型LB.

1900/1/1 0:00:00當前市場上暫時已經沒有什么值得瘋狂的熱點,甚至關注點也越來越少,當前已然是和隔壁股市一樣,逐漸進入了過節的氣氛,但比特幣波動其實還是可以的,相對來說是最不平靜的那個.

1900/1/1 0:00:00隨著10月15日的臨近,比特幣交易所“門頭溝”將執行賠付方案,這也是幣圈發展史上一件標志性事件.

1900/1/1 0:00:00“從DeFi聲名鵲起,到被國產山寨們拉下神壇,可能只需要開挖的一剎那。”一位投資者曾預言,不想一語成讖.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:NIKOLAIKUZNETSOV,Odaily星球日報經授權轉載.

1900/1/1 0:00:00